分享币圈内容,享内容挖矿收益

placeholder

- 赞赏

- 点赞

- 2

- 转发

- 分享

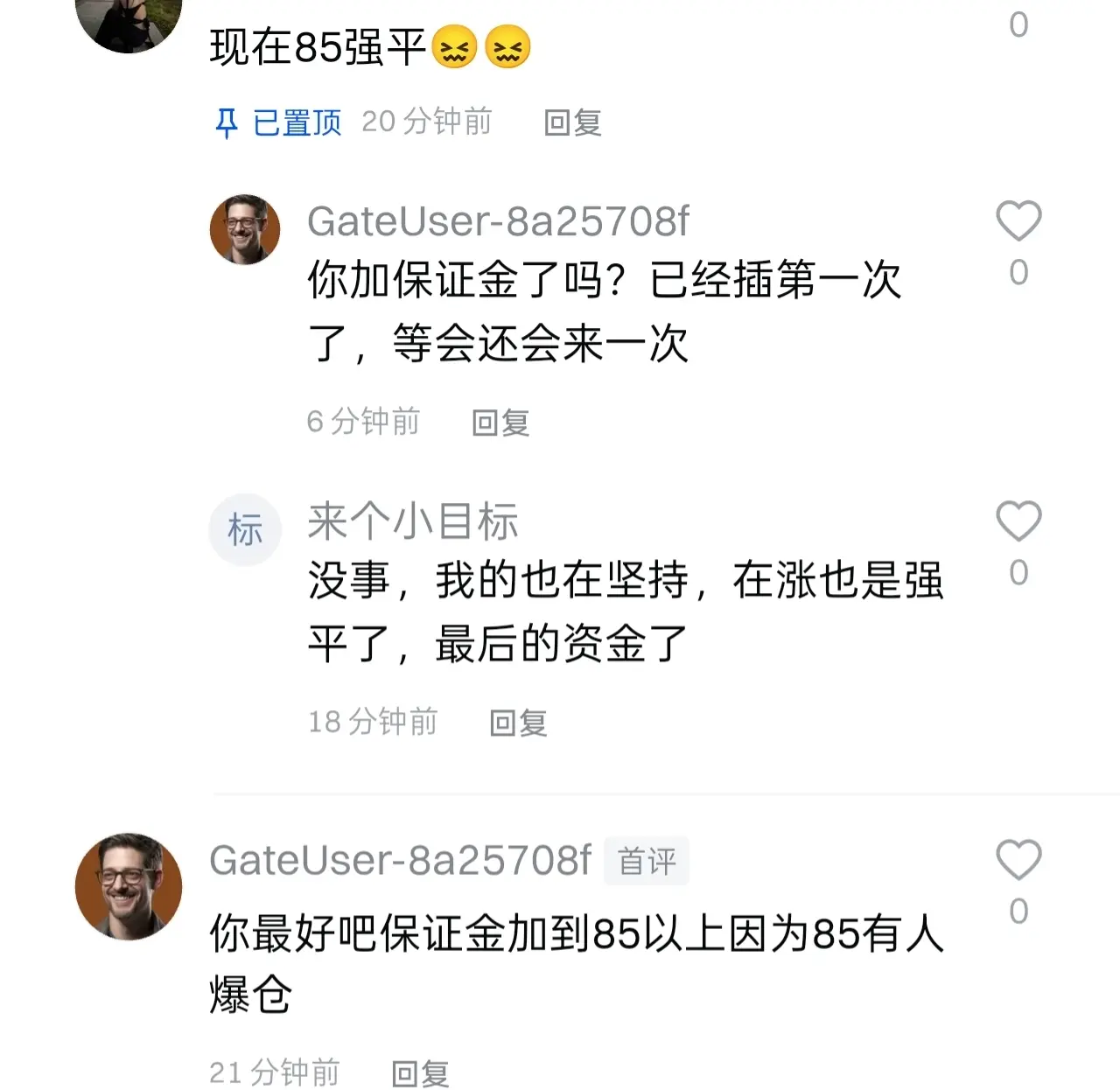

GateUser-8d5fa99f :

:

看来大户还没爆 要不然就有挺大一根针了查看更多

2026年1月25 晚22:40分如何布局

- 赞赏

- 点赞

- 评论

- 转发

- 分享

王叔

王叔

创建人@王叔

上市进度

0.12%

市值:

$3456.02

创建我的代币

一个普通人,想要获得长久收益,核心其实就一件事:从 0 到 1 的积累大多数人第一年真正该做的,不是赚钱,而是积累粉丝、积累内容、积累信任哪怕前期收益不高,只要在持续输出,后面才有放大的空间记录观点、输出认知、沉淀内容,这些东西短期看不到回报,但时间会给你答案我现在做的,也是这个阶段——每天写点行情、记录交易、分享想法,把内容慢慢堆起来,慢慢形成自己的内容节奏最近在 Gate 广场发内容,发现这类积累开始有了一点实际反馈他们上线了内容挖矿公测,只要正常发文,有互动、有真实交易,就会有手续费返还不需要粉丝基础,从 0 粉起步也能慢慢跑对我来说,这不是“短期赚快钱”,更像是给长期输出多加了一条收益路径写内容 → 被看到 → 有人互动 → 有反馈,这个循环一旦跑起来,就比较顺不是暴利模型,更像是把积累过程变现的一种方式普通人很难靠一波机会翻盘,但如果能在一年里,把内容、粉丝、信用一点点堆起来,后面的路会比一开始轻松很多#Gate广场

- 赞赏

- 1

- 1

- 转发

- 分享

LittleQueen :

:

2026年GOGOGO 👊⏰ 1 天倒计时 — 不要错过奖励!

还没有试过 Gate Live Copy Trading 吗?还不算晚!👇

🎁 完成你的首次直播跟单即可获得 $10 空投

📱 支持 Alpha / 现货 / 期货

💡 低门槛:现货 ≥ $200 | 期货 ≥ $500

观看直播,复制顶级策略,在真实市场中以最低成本交易。

⏳ 奖励有限 — 先到先得!

👉 立即加入:https://www.gate.com/questionnaire/7325

👉 了解更多:https://www.gate.com/announcements/article/49234

🚀 别等了 — 今天就开始跟单专业人士!

查看原文还没有试过 Gate Live Copy Trading 吗?还不算晚!👇

🎁 完成你的首次直播跟单即可获得 $10 空投

📱 支持 Alpha / 现货 / 期货

💡 低门槛:现货 ≥ $200 | 期货 ≥ $500

观看直播,复制顶级策略,在真实市场中以最低成本交易。

⏳ 奖励有限 — 先到先得!

👉 立即加入:https://www.gate.com/questionnaire/7325

👉 了解更多:https://www.gate.com/announcements/article/49234

🚀 别等了 — 今天就开始跟单专业人士!

- 赞赏

- 2

- 3

- 转发

- 分享

discovery :

:

买入理财 💎查看更多

我现在只在clawdbot做梦 🥀

查看原文

- 赞赏

- 点赞

- 评论

- 转发

- 分享

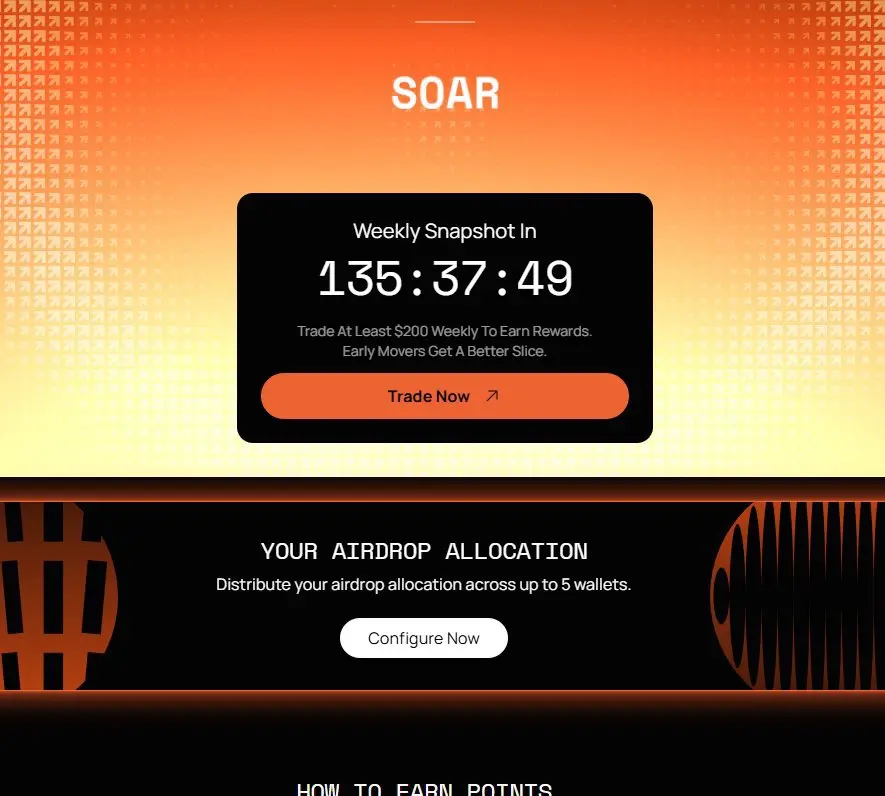

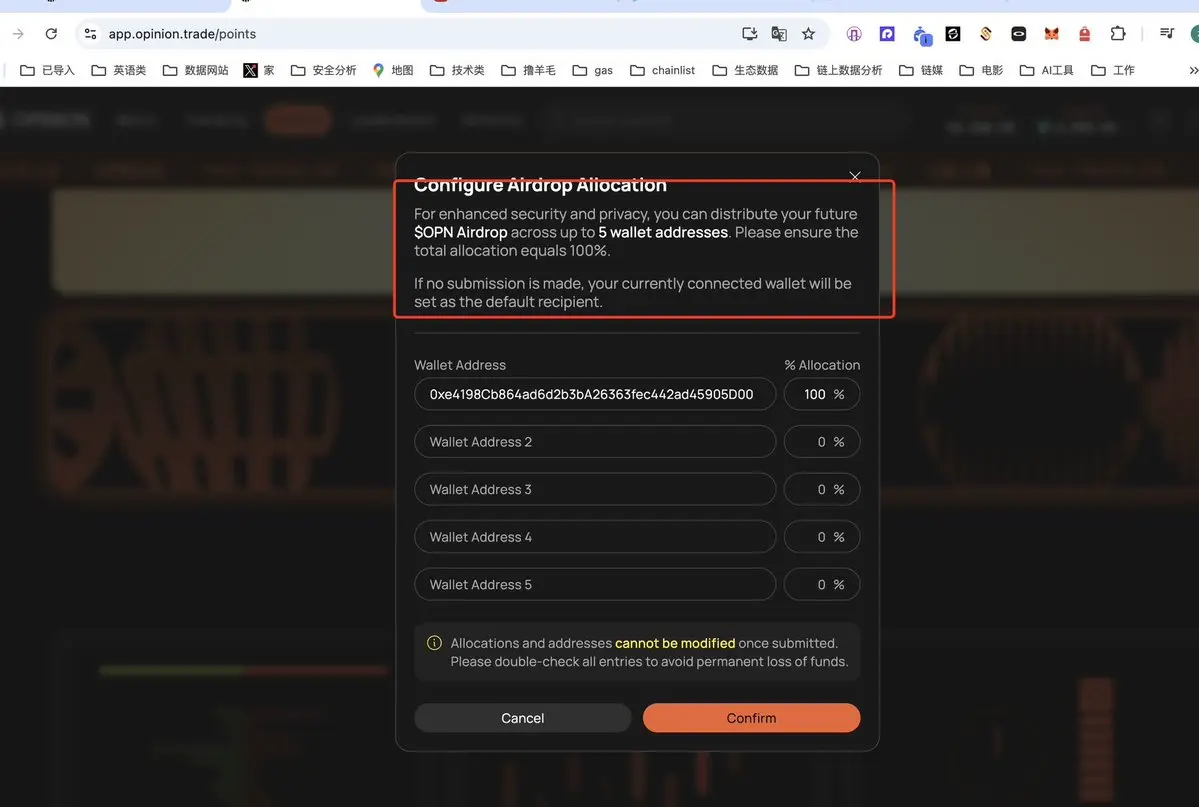

兄弟们大的要来了 @opinionlabsxyz 空投页面来了 opinion开始填空投地址了tge 还会远吗 又有一堆兄弟要a7 a8终于熬出头了 项目方果然没骗人让大家过个好年

A8-11.19%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

BlockBeats сообщает, что 26 января экономисты с Уолл-стрит снижают ожидания относительно дальнейшего быстрого снижения ставок Федеральной резервной системой, рынок ожидает действий не раньше июля. Старший экономист Wells Fargo Сара Хаус отметила: «Чем дольше они ждут снижения ставок, тем выше становится порог необходимости дальнейшего смягчения с экономической точки зрения».

虽然共识仍然认为降息最终会发生,但一些经济学家开始对此表示怀疑。摩根大通美国首席经济学家迈克尔·费罗利预测,联邦储备系统在全年内不会改变政策。根据他的说法,联储下一步——加息——将在2027年下半年进行。

汇丰银行美国首席经济学家戴安·斯旺克在采访中表示,联邦储备系统处于“困境”中。一方面,通胀仍然保持稳定。另一方面,她表示,没有观察到能够支持劳动力市场和刺激经济的收入增长。

Stifel的美国首席经济学家林赛·皮耶扎在给客户的报告中指出,

查看原文虽然共识仍然认为降息最终会发生,但一些经济学家开始对此表示怀疑。摩根大通美国首席经济学家迈克尔·费罗利预测,联邦储备系统在全年内不会改变政策。根据他的说法,联储下一步——加息——将在2027年下半年进行。

汇丰银行美国首席经济学家戴安·斯旺克在采访中表示,联邦储备系统处于“困境”中。一方面,通胀仍然保持稳定。另一方面,她表示,没有观察到能够支持劳动力市场和刺激经济的收入增长。

Stifel的美国首席经济学家林赛·皮耶扎在给客户的报告中指出,

- 赞赏

- 点赞

- 评论

- 转发

- 分享

yg blm coba nih

- 赞赏

- 点赞

- 评论

- 转发

- 分享

特斯马

TSM

创建人@北暖

上市进度

100.00%

市值:

$2.87万

创建我的代币

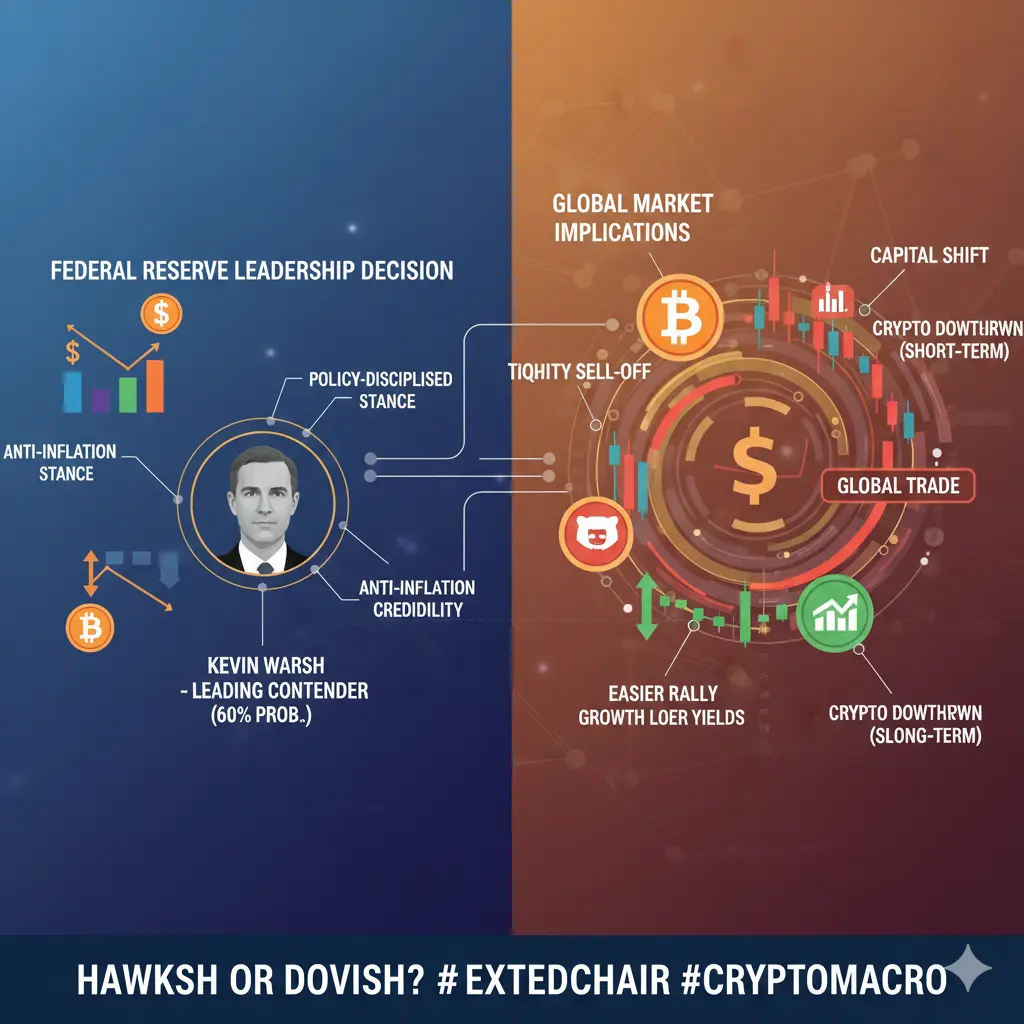

#NextFedChairPredictions 可能定义市场方向的决策

随着2026年的展开,全球市场的关注点越来越集中在一个关键问题上:谁将被任命为下一任联邦储备委员会主席,以及他们的领导将如何塑造全球流动性和风险情绪的轨迹?这一决定远比政治提名更具影响力;它代表了对世界最具影响力的中央银行的控制权,其政策决策对每一种资产类别都产生涟漪效应。从美国国债和股票到新兴市场债务和加密货币,交易者和投资者的布局不仅基于经济数据,更基于对新任主席的意识形态和优先事项的预期。在这种环境下,感知往往与实际政策结果一样驱动价格。

近期的猜测显示凯文·沃什(Kevin Warsh)是领跑者,市场隐含概率据报道接近60%。沃什被认为纪律严明,谨慎对待过度货币扩张,并高度关注维护长期通胀信誉。这些印象本身已开始影响对利率期货、国债收益率和美元仓位的预期,即使尚未正式提名。市场对主席潜在决策背后的理念非常敏感——不仅仅是他们可用的正式政策工具——这也凸显了为何此次领导层交接如此受到密切关注。

这一过渡的敏感性因时机而放大。全球经济正处于十字路口:通胀已缓和但仍然结构性偏高,区域间增长不均,政府债务水平处于历史高位。在这样的环境下,联储主席的应对方式可能比任何单一经济数据的公布都更为重要。一个偏鹰派的任命可能会优先考虑信誉而非增长,保持金融条件更紧,时间更长。在这种情景下,美元可能走强,国债收益率可能

查看原文随着2026年的展开,全球市场的关注点越来越集中在一个关键问题上:谁将被任命为下一任联邦储备委员会主席,以及他们的领导将如何塑造全球流动性和风险情绪的轨迹?这一决定远比政治提名更具影响力;它代表了对世界最具影响力的中央银行的控制权,其政策决策对每一种资产类别都产生涟漪效应。从美国国债和股票到新兴市场债务和加密货币,交易者和投资者的布局不仅基于经济数据,更基于对新任主席的意识形态和优先事项的预期。在这种环境下,感知往往与实际政策结果一样驱动价格。

近期的猜测显示凯文·沃什(Kevin Warsh)是领跑者,市场隐含概率据报道接近60%。沃什被认为纪律严明,谨慎对待过度货币扩张,并高度关注维护长期通胀信誉。这些印象本身已开始影响对利率期货、国债收益率和美元仓位的预期,即使尚未正式提名。市场对主席潜在决策背后的理念非常敏感——不仅仅是他们可用的正式政策工具——这也凸显了为何此次领导层交接如此受到密切关注。

这一过渡的敏感性因时机而放大。全球经济正处于十字路口:通胀已缓和但仍然结构性偏高,区域间增长不均,政府债务水平处于历史高位。在这样的环境下,联储主席的应对方式可能比任何单一经济数据的公布都更为重要。一个偏鹰派的任命可能会优先考虑信誉而非增长,保持金融条件更紧,时间更长。在这种情景下,美元可能走强,国债收益率可能

- 赞赏

- 1

- 评论

- 转发

- 分享

Gate ELSA合约交易大赛火热开启!

立即加入,争夺20万美元奖池!💰

亮点:

🎁 首次进行ELSA合约交易的用户可获20 USDT奖金

🏆 160,000 USDT交易奖励等你来拿

👉 点击这里加入:

https://www.gate.com/campaigns/3911

📢 公告:

https://www.gate.com/announcements/article/49432

立即加入,争夺20万美元奖池!💰

亮点:

🎁 首次进行ELSA合约交易的用户可获20 USDT奖金

🏆 160,000 USDT交易奖励等你来拿

👉 点击这里加入:

https://www.gate.com/campaigns/3911

📢 公告:

https://www.gate.com/announcements/article/49432

ELSA-13.24%

- 赞赏

- 点赞

- 评论

- 转发

- 分享

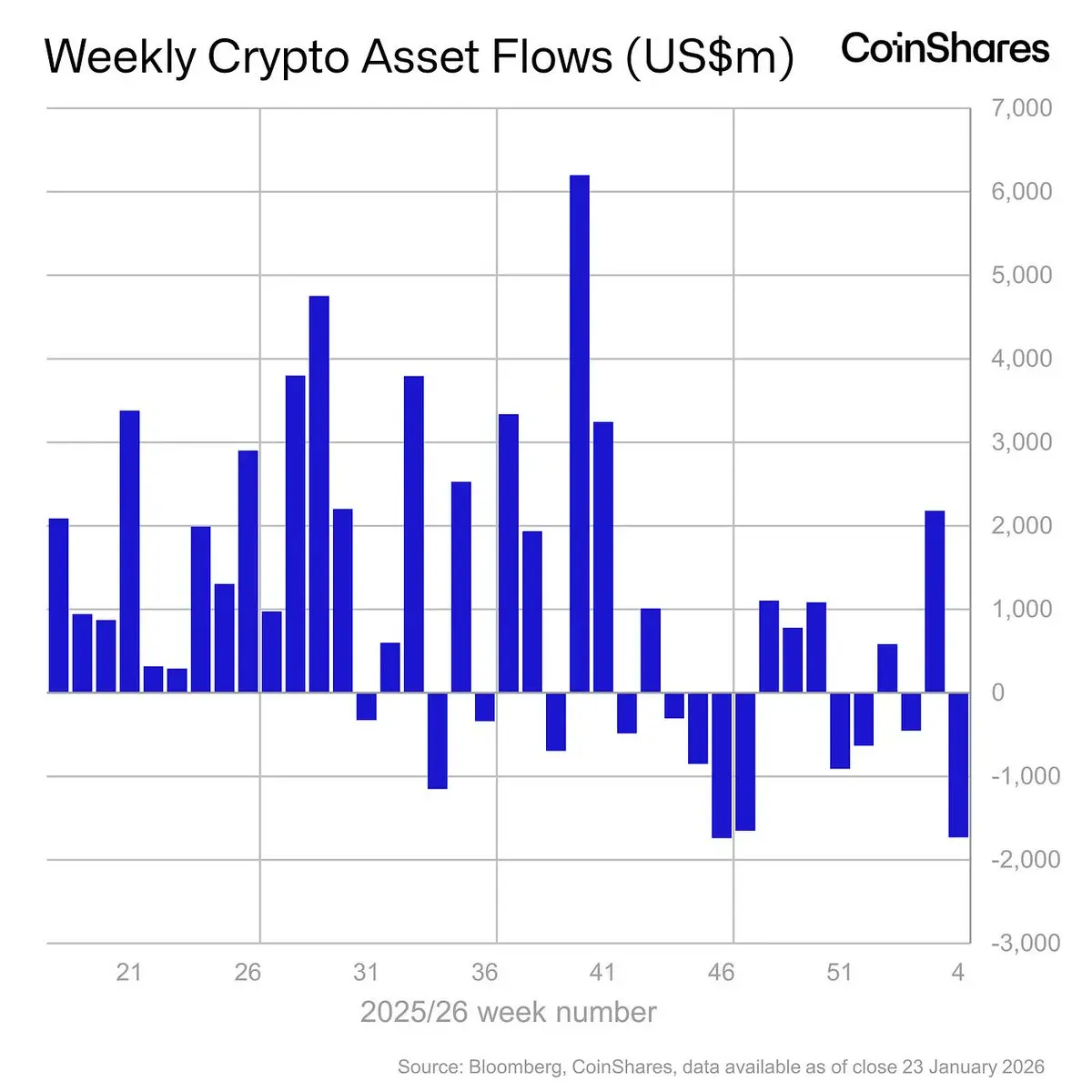

🚨 MASSIVE:数字资产投资产品录得17.3亿美元的资金流出,创下2025年11月中旬以来的最大规模。

查看原文

- 赞赏

- 点赞

- 评论

- 转发

- 分享

#ContentMiningRevampPublicBeta 🚀 内容挖掘刚刚迎来重大升级

#ContentMiningRevampPublicBeta 现已上线,为在Gate生态系统内创造、分享和成长提供更智能、更有回报的方式。

✨ 本次改版有哪些新变化?

• 改进的内容发现

• 更公平、更透明的贡献评估

• 更流畅的用户体验

• 更好地认可优质创作者

这个公开测试版为持续分享有价值的见解、市场观点和教育内容的用户开启了新的机遇。无论你是经验丰富的创作者还是刚刚起步,这次升级都让参与变得更加有趣和有回报。

📢 现在正是探索全新内容挖掘系统、测试功能、从第一天起参与演变的最佳时机。

保持活跃。保持创造力。与Gate共同成长。

#ContentMiningRevampPublicBeta #Gateio #ContentMining #Web3Creators

查看原文#ContentMiningRevampPublicBeta 现已上线,为在Gate生态系统内创造、分享和成长提供更智能、更有回报的方式。

✨ 本次改版有哪些新变化?

• 改进的内容发现

• 更公平、更透明的贡献评估

• 更流畅的用户体验

• 更好地认可优质创作者

这个公开测试版为持续分享有价值的见解、市场观点和教育内容的用户开启了新的机遇。无论你是经验丰富的创作者还是刚刚起步,这次升级都让参与变得更加有趣和有回报。

📢 现在正是探索全新内容挖掘系统、测试功能、从第一天起参与演变的最佳时机。

保持活跃。保持创造力。与Gate共同成长。

#ContentMiningRevampPublicBeta #Gateio #ContentMining #Web3Creators

- 赞赏

- 4

- 4

- 转发

- 分享

ybaser :

:

2026 加油加油 👊查看更多

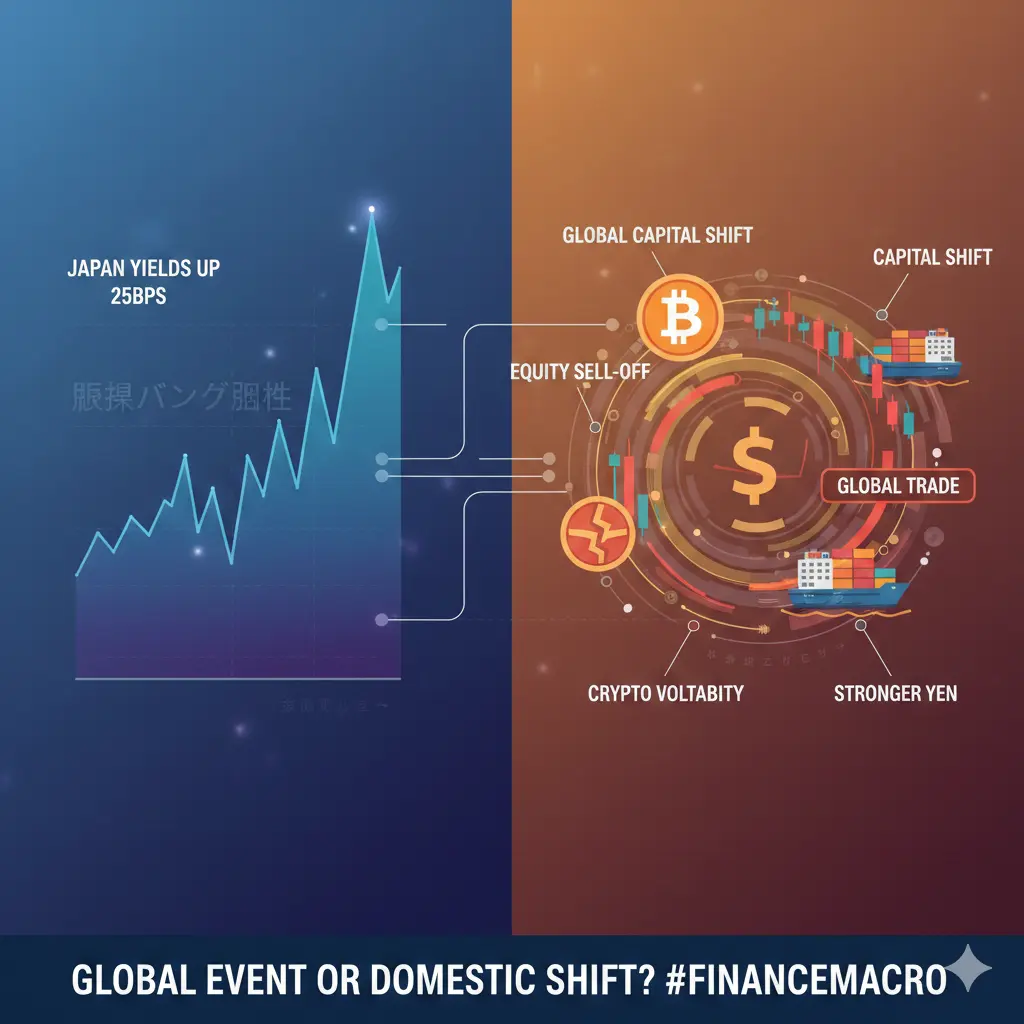

加密市场进入明显的调整阶段,压力波及领先资产以及更广泛的山寨币板块。

CoinMarketCap数据显示,总市值已降至约2.9万亿美元,市场情绪仍然明显偏谨慎。

市场的核心再次由比特币主导,目前交易价格在86,400美元左右。在过去七天里,领先的数字资产价值下跌了大约9.3%,但从流动性和交易量来看,仍然是市场中最稳定的组成部分。

比特币的日交易量超过$30 十亿,表明兴趣并未消失,而是转向更保守的仓位。

其他主要资产的表现如何

调整也波及主要的山寨币。以太坊交易价格在2800美元左右,周度下跌超过16%,比特币的跌幅更浅,这突显了市场对风险的敏感度在领先数字资产之外更高。

BNB价格在857美元左右,过去七天下跌近10%,而XRP则在1.81美元左右交易,周跌幅约11.6%。

市场情绪与技术图景

恐惧与贪婪指数目前在34点左右,明显显示市场处于恐惧区间。加密市场的平均RSI接近32,进入超卖区域。历史上,这样的组合常伴随不稳定时期,但也可能带来潜在的稳定,尤其是比特币。

尽管价格压力明显,比特币的主导地位仍然相对坚挺。这表明在下跌时,市场仍将其视为主要的“避险”资产,而非风险更高的山寨币。

更广泛的背景

此次调整符合前几个月强劲上涨后更广泛的降温模式。这类阶段通常伴随着资本的更具选择性的配置和对激进风险的收缩,但并不一定意味着长期市场周期的终结。

目前,比特币仍然是判断整个市场方

查看原文CoinMarketCap数据显示,总市值已降至约2.9万亿美元,市场情绪仍然明显偏谨慎。

市场的核心再次由比特币主导,目前交易价格在86,400美元左右。在过去七天里,领先的数字资产价值下跌了大约9.3%,但从流动性和交易量来看,仍然是市场中最稳定的组成部分。

比特币的日交易量超过$30 十亿,表明兴趣并未消失,而是转向更保守的仓位。

其他主要资产的表现如何

调整也波及主要的山寨币。以太坊交易价格在2800美元左右,周度下跌超过16%,比特币的跌幅更浅,这突显了市场对风险的敏感度在领先数字资产之外更高。

BNB价格在857美元左右,过去七天下跌近10%,而XRP则在1.81美元左右交易,周跌幅约11.6%。

市场情绪与技术图景

恐惧与贪婪指数目前在34点左右,明显显示市场处于恐惧区间。加密市场的平均RSI接近32,进入超卖区域。历史上,这样的组合常伴随不稳定时期,但也可能带来潜在的稳定,尤其是比特币。

尽管价格压力明显,比特币的主导地位仍然相对坚挺。这表明在下跌时,市场仍将其视为主要的“避险”资产,而非风险更高的山寨币。

更广泛的背景

此次调整符合前几个月强劲上涨后更广泛的降温模式。这类阶段通常伴随着资本的更具选择性的配置和对激进风险的收缩,但并不一定意味着长期市场周期的终结。

目前,比特币仍然是判断整个市场方

- 赞赏

- 5

- 5

- 转发

- 分享

ybaser :

:

2026年GOGOGO 👊查看更多

加载更多

加入 4000万 人汇聚的头部社区

⚡️ 与 4000万 人一起参与加密货币热潮讨论

💬 与喜爱的头部博主互动

👍 查看感兴趣的内容

热门话题

查看更多5401 热度

8.76万 热度

6.05万 热度

1.61万 热度

3.52万 热度

快讯

查看更多置顶

Gate 广场 “内容挖矿” 焕新季公测正式开启!🚀

立即报名:https://www.gate.com/questionnaire/7358

主要亮点:

🔹 发布合格内容并引导用户完成交易,即可解锁最高 60% 交易手续费返佣

🔹 10% 基础返佣保障,达成互动或发帖指标可额外获得 10% 返佣加成

🔹 每周互动排行榜 — 前 100 名创作者可额外获得返佣

🔹 新入驻或回归创作者,公测期间可享返佣双倍福利

为进一步激活内容生态,让优质创作真正转化为收益,Gate 广场持续将内容创作、用户互动与交易行为紧密结合,打造更清晰、更可持续的价值循环,为创作者与社区创造更多价值。

了解更多:https://www.gate.com/announcements/article/49480

活动详情:https://www.gate.com/announcements/article/49475马年大吉,抽奖行大运!成长值新年抽奖第 1️⃣6️⃣ 期盛大来袭!

抓住新年的好运,立即参与👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何参与?

1️⃣ 在广场发帖、评论、点赞,完成任务赚取成长值

2️⃣ 每积攒 300 积分,即可参与超值抽奖!

🎁 新年好运等你拿!奖品包括 iPhone 17、新年周边、代币等心动大礼!

活动时间:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活动详情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GTGate 广场创作者新春激励正式开启,发帖解锁 $60,000 豪华奖池

如何参与:

报名活动表单:https://www.gate.com/questionnaire/7315

使用广场任意发帖小工具,搭配文字发布内容即可

丰厚奖励一览:

发帖即可可瓜分 $25,000 奖池

10 位幸运用户:获得 1 GT + Gate 鸭舌帽

Top 发帖奖励:发帖与互动越多,排名越高,赢取 Gate 新年周边、Gate 双肩包等好礼

新手专属福利:首帖即得 $50 奖励,继续发帖还能瓜分 $10,000 新手奖池

活动时间:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

详情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

广场新人 & 回归福利进行中!首次发帖或久违回归,直接送你奖励!

每月 $20,000 奖金等你瓜分!

在广场带 #我在广场发首帖 发布首帖或回归帖即可领取 $50 仓位体验券

月度发帖王和互动王还将各获额外 50U 奖励

你的加密观点可能启发无数人,开始创作之旅吧!

👉️ https://www.gate.com/postGate 广场「创作者认证激励计划」优质创作者持续招募中!

立即加入,发布优质内容,参与活动即可瓜分月度 $10,000+ 创作奖励!

认证申请步骤:

1️⃣ 打开 App 首页底部【广场】 → 点击右上角头像进入个人主页

2️⃣ 点击头像右下角【申请认证】,提交申请等待审核

立即报名:https://www.gate.com/questionnaire/7159

豪华代币奖池、Gate 精美周边、流量曝光等超 $10,000 丰厚奖励等你拿!

活动详情:https://www.gate.com/announcements/article/47889