# TrumpTariffRuling

19.06K

The U.S. Supreme Court may rule on Trump-era tariffs this Friday. An overturn could weaken the dollar, while keeping tariffs may support U.S. Stocks. How do you think this might affect crypto?

MrFlower_XingChen

#TrumpTariffRuling 米国最高裁判所の関税判決:暗号資産投資家が知っておくべきこと

米国最高裁判所の元大統領トランプの関税政策に関する判決が、世界の金融市場全体に波及効果をもたらす可能性のある主要なマクロ経済イベントとなっています。関税の返金見込み額は$133 十億ドルに上り、この決定は投資家のセンチメント、資本の流れ、デジタル資産の取引行動に影響を与える可能性があります。暗号トレーダーや投資家にとって、マクロの文脈を理解することは、ボラティリティを乗り越え、戦略的にポジションを取るために極めて重要です。

🌐 暗号市場が敏感な理由

暗号通貨はハイベータ資産であり、市場全体のセンチメントを増幅させる傾向があります。リスクオンのシナリオでは、貿易摩擦が緩和されると、BTCや大型アルトコインは急騰し、トレーダーは成長を追い、機関投資資金が再び市場に流入します。逆に、関税が維持または拡大されるリスクオフの結果は、特に流動性の低い小型アルトコインの急落を引き起こす可能性があります。この高い感度は、暗号チャートだけでなくマクロの動向も追う必要性を強調しています。

流動性とタイミングも重要です。暗号市場は24時間365日取引していますが、地域によって取引量は異なります。アジアやヨーロッパの取引セッションと重なるイベントは、価格の大きな変動を引き起こし、機会とリスクの両方を生み出

原文表示米国最高裁判所の元大統領トランプの関税政策に関する判決が、世界の金融市場全体に波及効果をもたらす可能性のある主要なマクロ経済イベントとなっています。関税の返金見込み額は$133 十億ドルに上り、この決定は投資家のセンチメント、資本の流れ、デジタル資産の取引行動に影響を与える可能性があります。暗号トレーダーや投資家にとって、マクロの文脈を理解することは、ボラティリティを乗り越え、戦略的にポジションを取るために極めて重要です。

🌐 暗号市場が敏感な理由

暗号通貨はハイベータ資産であり、市場全体のセンチメントを増幅させる傾向があります。リスクオンのシナリオでは、貿易摩擦が緩和されると、BTCや大型アルトコインは急騰し、トレーダーは成長を追い、機関投資資金が再び市場に流入します。逆に、関税が維持または拡大されるリスクオフの結果は、特に流動性の低い小型アルトコインの急落を引き起こす可能性があります。この高い感度は、暗号チャートだけでなくマクロの動向も追う必要性を強調しています。

流動性とタイミングも重要です。暗号市場は24時間365日取引していますが、地域によって取引量は異なります。アジアやヨーロッパの取引セッションと重なるイベントは、価格の大きな変動を引き起こし、機会とリスクの両方を生み出

- 報酬

- 14

- 10

- リポスト

- 共有

ybaser :

:

2026年ゴゴゴ 👊もっと見る

今週の金曜日、米国最高裁判所はトランプ時代の関税に関する重要な判決を検討します。この決定は、従来の金融市場だけでなく、暗号通貨エコシステムにも大きな影響を与える可能性があります。トランプ政権下では、国内産業を保護し貿易不均衡に対処することを目的として、さまざまな輸入品に関税が導入されました。これらの措置は、貿易緊張の高まりと市場の不確実性を招き、それが投資家の信頼と通貨の安定性に影響を与えました。今、最高裁判所の判決はどちらの方向にも出る可能性があり、その結果は広範な影響を及ぼすことになるでしょう。

裁判所が関税を覆す判決を下せば、より貿易に優しい環境への移行を示す可能性があります。そのような動きは、貿易緊張の緩和により米ドルの安全資産としての魅力が低下し、ドルの弱体化をもたらすかもしれません。ドルが弱くなると、ビットコインなどの暗号通貨を含むUSD建て資産は国際的により魅力的になり得ます。投資家はこれをリスクの高い高成長資産への分散投資の機会とみなすかもしれず、暗号市場での買いが増加する可能性があります。歴史的に、ドルの強さの低下は、インフレや通貨価値の下落に対するヘッジとして、金や暗号通貨などの代替資産の価格上昇と関連しています。

一方、最高裁判所が関税を維持または支持する決定を下した場合、貿易緊張が強まり、米ドルの強さが維持される可能性があります。強いドルは、安全資産としての

裁判所が関税を覆す判決を下せば、より貿易に優しい環境への移行を示す可能性があります。そのような動きは、貿易緊張の緩和により米ドルの安全資産としての魅力が低下し、ドルの弱体化をもたらすかもしれません。ドルが弱くなると、ビットコインなどの暗号通貨を含むUSD建て資産は国際的により魅力的になり得ます。投資家はこれをリスクの高い高成長資産への分散投資の機会とみなすかもしれず、暗号市場での買いが増加する可能性があります。歴史的に、ドルの強さの低下は、インフレや通貨価値の下落に対するヘッジとして、金や暗号通貨などの代替資産の価格上昇と関連しています。

一方、最高裁判所が関税を維持または支持する決定を下した場合、貿易緊張が強まり、米ドルの強さが維持される可能性があります。強いドルは、安全資産としての

BTC-1.29%

- 報酬

- 9

- 8

- リポスト

- 共有

SoominStar :

:

2026年ゴゴゴ 👊もっと見る

#TrumpTariffRuling

⚖️ 最高裁判所とトランプ時代の関税 — それが暗号通貨に与える影響 🚀

米国最高裁判所は今週金曜日にトランプ時代の関税について判決を下す可能性があり、この決定は株式、ドル、暗号通貨市場に波及効果をもたらす可能性があります。

主要なシナリオ:

関税が覆される → ドルが弱含む

ドルの弱体化は、BTCやアルトコインを含むリスク資産の上昇を促す可能性があります。

投資家は価値の保存手段を求めてUSDの保有から暗号通貨へとシフトするかもしれません。

歴史的に、USDの弱さは短期的な強気の暗号通貨の勢いと同時に起こることが多いです。

関税が維持される → 米国株へのサポート

関税を維持することで、米国株の特定のセクター、特に国内メーカーを後押しする可能性があります。

株式のリスクオンのセンチメントは、少なくとも一時的に暗号通貨から資本を引き離すかもしれません。

トレーダーはマクロ経済とデジタル資産の機会を比較しながら、暗号通貨のボラティリティが続く可能性があります。

マクロと暗号通貨のポイント:

暗号通貨は資本の流れ、マクロの安定性、投資家のセンチメントに反応します。

BTCとETHはドルの動きに応じて短期的なボラティリティを示す可能性があります。

アルトコインは、伝統的な株式以外の高リスク・高リターンの機会を求める投資家により、アウトパフォームす

原文表示⚖️ 最高裁判所とトランプ時代の関税 — それが暗号通貨に与える影響 🚀

米国最高裁判所は今週金曜日にトランプ時代の関税について判決を下す可能性があり、この決定は株式、ドル、暗号通貨市場に波及効果をもたらす可能性があります。

主要なシナリオ:

関税が覆される → ドルが弱含む

ドルの弱体化は、BTCやアルトコインを含むリスク資産の上昇を促す可能性があります。

投資家は価値の保存手段を求めてUSDの保有から暗号通貨へとシフトするかもしれません。

歴史的に、USDの弱さは短期的な強気の暗号通貨の勢いと同時に起こることが多いです。

関税が維持される → 米国株へのサポート

関税を維持することで、米国株の特定のセクター、特に国内メーカーを後押しする可能性があります。

株式のリスクオンのセンチメントは、少なくとも一時的に暗号通貨から資本を引き離すかもしれません。

トレーダーはマクロ経済とデジタル資産の機会を比較しながら、暗号通貨のボラティリティが続く可能性があります。

マクロと暗号通貨のポイント:

暗号通貨は資本の流れ、マクロの安定性、投資家のセンチメントに反応します。

BTCとETHはドルの動きに応じて短期的なボラティリティを示す可能性があります。

アルトコインは、伝統的な株式以外の高リスク・高リターンの機会を求める投資家により、アウトパフォームす

- 報酬

- 22

- 14

- リポスト

- 共有

Flower89 :

:

明けましておめでとうございます! 🤑もっと見る

#TrumpTariffRuling

トランプ関税判決遅延とビットコイン:なぜ暗号資産は即座に反応したのか

米国最高裁判所がトランプ時代のグローバル関税の合法性に関する判決を延期したというニュースを受けて、ビットコインは即座に反応しました。この遅延により、主要な短期的マクロリスクが排除され、暗号資産全体に安心感のある上昇局面を引き起こし、ビットコインは$92,000ゾーンに向かって押し上げられました。

この動きは関税だけに関係していたわけではなく、システムから一時的に不確実性が取り除かれたことに起因しています。

📈 即時の市場反応

ビットコイン (BTC): $91,500–$92,000に向かって急騰

イーサリアム (ETH) 及び主要通貨:素早く上昇

リスクセンチメント:慎重から短期リスクオンへシフト

ボラティリティ:一時的に急上昇、その後市場がニュースを消化し冷静化

判決を待つ間、市場は防御的なポジションを取っていました。判決が出なかったことで、資金は素早くリスク資産に回帰しました。

🧠 なぜ遅延がラリーを引き起こしたのか

1️⃣ 「ニュースなし=良いニュース」市場にとって

トレーダーは二者択一の法的結果に備えていました。突然の決定、特に関税を無効にするものであれば、市場は複数のマクロ変数を一度に再評価せざるを得なくなる可能性がありました。

遅延によりその即時の衝撃が排

原文表示トランプ関税判決遅延とビットコイン:なぜ暗号資産は即座に反応したのか

米国最高裁判所がトランプ時代のグローバル関税の合法性に関する判決を延期したというニュースを受けて、ビットコインは即座に反応しました。この遅延により、主要な短期的マクロリスクが排除され、暗号資産全体に安心感のある上昇局面を引き起こし、ビットコインは$92,000ゾーンに向かって押し上げられました。

この動きは関税だけに関係していたわけではなく、システムから一時的に不確実性が取り除かれたことに起因しています。

📈 即時の市場反応

ビットコイン (BTC): $91,500–$92,000に向かって急騰

イーサリアム (ETH) 及び主要通貨:素早く上昇

リスクセンチメント:慎重から短期リスクオンへシフト

ボラティリティ:一時的に急上昇、その後市場がニュースを消化し冷静化

判決を待つ間、市場は防御的なポジションを取っていました。判決が出なかったことで、資金は素早くリスク資産に回帰しました。

🧠 なぜ遅延がラリーを引き起こしたのか

1️⃣ 「ニュースなし=良いニュース」市場にとって

トレーダーは二者択一の法的結果に備えていました。突然の決定、特に関税を無効にするものであれば、市場は複数のマクロ変数を一度に再評価せざるを得なくなる可能性がありました。

遅延によりその即時の衝撃が排

- 報酬

- 29

- 17

- リポスト

- 共有

Crypto_Buzz_with_Alex :

:

明けましておめでとうございます! 🤑もっと見る

#TrumpTariffRuling

トランプ関税判決は、現在米国および世界の市場に影響を与えている最も注目される法的・経済的イベントの一つです。これは、緊急権限の下で前大統領ドナルド・トランプが課した広範な関税の合法性に関するものです。これらの関税はさまざまな輸入品を対象としており、これに対して企業や貿易相手国が異議を唱え、こうした広範な措置は大統領の権限を超えており、議会の管理下にあるべきだと主張しています。

1. 現在の状況

米国最高裁判所はまだ最終判決を出していません。裁判所は決定を延期しており、関税の合法性は未解決のままです。この遅延により、企業や投資家、グローバルなサプライチェーンに不確実性が生じており、これらの関税の恒久性や返金の可能性は不明のままです。

2. 市場の反応

市場は慎重に反応しています:

ナスダックなどの株式市場は、投資家が潜在的な結果を見極めながら穏やかな上昇を示しています。

暗号市場は重要なレベルを維持しており、トレーダーは貿易政策の不確実性を織り込んでいます。

投資家は複数のシナリオを検討しています:

関税を支持し、現行のまま維持される判決。

関税を無効とし、返金を引き起こす可能性のある判決。

部分的または遅延判決により、不確実性が長引く可能性。

3. 重要なポイント

A. 法的権限

主な問題は、大統領が緊急権限を使って広範な関税を一方的に課すこ

原文表示トランプ関税判決は、現在米国および世界の市場に影響を与えている最も注目される法的・経済的イベントの一つです。これは、緊急権限の下で前大統領ドナルド・トランプが課した広範な関税の合法性に関するものです。これらの関税はさまざまな輸入品を対象としており、これに対して企業や貿易相手国が異議を唱え、こうした広範な措置は大統領の権限を超えており、議会の管理下にあるべきだと主張しています。

1. 現在の状況

米国最高裁判所はまだ最終判決を出していません。裁判所は決定を延期しており、関税の合法性は未解決のままです。この遅延により、企業や投資家、グローバルなサプライチェーンに不確実性が生じており、これらの関税の恒久性や返金の可能性は不明のままです。

2. 市場の反応

市場は慎重に反応しています:

ナスダックなどの株式市場は、投資家が潜在的な結果を見極めながら穏やかな上昇を示しています。

暗号市場は重要なレベルを維持しており、トレーダーは貿易政策の不確実性を織り込んでいます。

投資家は複数のシナリオを検討しています:

関税を支持し、現行のまま維持される判決。

関税を無効とし、返金を引き起こす可能性のある判決。

部分的または遅延判決により、不確実性が長引く可能性。

3. 重要なポイント

A. 法的権限

主な問題は、大統領が緊急権限を使って広範な関税を一方的に課すこ

- 報酬

- 13

- 11

- リポスト

- 共有

Crypto_Buzz_with_Alex :

:

明けましておめでとうございます! 🤑もっと見る

#TrumpTariffRuling

トランプ関税判決は、現在米国および世界の市場に影響を与えている最も注目される法的・経済的イベントの一つです。これは、緊急権限の下で元大統領ドナルド・トランプが課した広範な関税の合法性に関するものです。これらの関税はさまざまな輸入品を対象としており、これに対して企業や貿易相手国が異議を唱え、こうした広範な措置は大統領の権限を超えており、議会の管理下にあるべきだと主張しています。

1. 現在の状況

米国最高裁判所はまだ最終判決を出していません。裁判所は決定を延期しており、関税の合法性は未解決のままです。この遅延により、企業や投資家、グローバルなサプライチェーンに不確実性が生じており、これらの関税の恒久性や返金の可能性は不明のままです。

2. 市場の反応

市場は慎重に反応しています:

ナスダックなどの株式市場は、投資家が潜在的な結果を見極めながら穏やかな上昇を示しています。

暗号市場は重要な水準を維持しており、トレーダーは貿易政策の不確実性を織り込んでいます。

投資家は複数のシナリオを検討しています:

関税を支持し、維持される判決。

関税を無効とし、返金を引き起こす判決。

部分的または遅延判決により、不確実性が長引く可能性。

3. 重要なポイント

A. 法的権限

主な問題は、大統領が緊急権限を使って広範な関税を一方的に課すことができるかどうかです。

原文表示トランプ関税判決は、現在米国および世界の市場に影響を与えている最も注目される法的・経済的イベントの一つです。これは、緊急権限の下で元大統領ドナルド・トランプが課した広範な関税の合法性に関するものです。これらの関税はさまざまな輸入品を対象としており、これに対して企業や貿易相手国が異議を唱え、こうした広範な措置は大統領の権限を超えており、議会の管理下にあるべきだと主張しています。

1. 現在の状況

米国最高裁判所はまだ最終判決を出していません。裁判所は決定を延期しており、関税の合法性は未解決のままです。この遅延により、企業や投資家、グローバルなサプライチェーンに不確実性が生じており、これらの関税の恒久性や返金の可能性は不明のままです。

2. 市場の反応

市場は慎重に反応しています:

ナスダックなどの株式市場は、投資家が潜在的な結果を見極めながら穏やかな上昇を示しています。

暗号市場は重要な水準を維持しており、トレーダーは貿易政策の不確実性を織り込んでいます。

投資家は複数のシナリオを検討しています:

関税を支持し、維持される判決。

関税を無効とし、返金を引き起こす判決。

部分的または遅延判決により、不確実性が長引く可能性。

3. 重要なポイント

A. 法的権限

主な問題は、大統領が緊急権限を使って広範な関税を一方的に課すことができるかどうかです。

- 報酬

- 9

- 10

- リポスト

- 共有

Ryakpanda :

:

2026年ラッシュ 👊もっと見る

#TrumpTariffRuling 🌍📊

最近の米国の関税決定は、世界の貿易動向を再形成し、金融市場全体にボラティリティを引き起こしています。

🔹 貿易への影響:関税政策の変更は、特定の輸入品のコストを引き上げる一方で、輸出競争力に圧力をかける可能性があります。

🔹 資産の反応:株式市場や暗号資産市場は、不確実性に反応しており、リスク志向が再調整されています。

🔹 戦略ノート:ポートフォリオのバランスを優先し、政策ニュースによる突発的な価格変動に備えましょう。

💡 まとめ:

貿易の決定は、外交だけでなく、資本の流れ、流動性、市場心理にも影響を与えます。情報を常に把握しておくことがトレーダーの優位性です。

#GlobalMarkets #TradePolicy #MarketVolatility #CryptoTrends #リスク管理

原文表示最近の米国の関税決定は、世界の貿易動向を再形成し、金融市場全体にボラティリティを引き起こしています。

🔹 貿易への影響:関税政策の変更は、特定の輸入品のコストを引き上げる一方で、輸出競争力に圧力をかける可能性があります。

🔹 資産の反応:株式市場や暗号資産市場は、不確実性に反応しており、リスク志向が再調整されています。

🔹 戦略ノート:ポートフォリオのバランスを優先し、政策ニュースによる突発的な価格変動に備えましょう。

💡 まとめ:

貿易の決定は、外交だけでなく、資本の流れ、流動性、市場心理にも影響を与えます。情報を常に把握しておくことがトレーダーの優位性です。

#GlobalMarkets #TradePolicy #MarketVolatility #CryptoTrends #リスク管理

- 報酬

- 4

- 3

- リポスト

- 共有

xxx40xxx :

:

2026年ゴゴゴ 👊もっと見る

#TrumpTariffRuling #TrumpTariffRuling 📈🌎

最新の米国関税判決は世界の貿易を揺るがし、市場に波紋を広げています。

🔹 輸出入への影響:主要な商品や技術製品の価格調整が予想されます。

🔹 市場の反応:株式や暗号資産は貿易の不確実性に反応し、リスク志向が変化しています。

🔹 投資家のヒント:分散投資に注力し、突然のボラティリティに備えましょう。

💡 要点:貿易政策は単なる見出しだけではなく、流動性、センチメント、投資フローに直接影響します。情報を常に把握し、戦略的に行動しましょう。

#GlobalMarkets #TradeUpdate #CryptoImpact #MarketStrategy

原文表示最新の米国関税判決は世界の貿易を揺るがし、市場に波紋を広げています。

🔹 輸出入への影響:主要な商品や技術製品の価格調整が予想されます。

🔹 市場の反応:株式や暗号資産は貿易の不確実性に反応し、リスク志向が変化しています。

🔹 投資家のヒント:分散投資に注力し、突然のボラティリティに備えましょう。

💡 要点:貿易政策は単なる見出しだけではなく、流動性、センチメント、投資フローに直接影響します。情報を常に把握し、戦略的に行動しましょう。

#GlobalMarkets #TradeUpdate #CryptoImpact #MarketStrategy

- 報酬

- 9

- 15

- リポスト

- 共有

AngelEye :

:

投資 To Earn 💎もっと見る

#TrumpTariffRuling

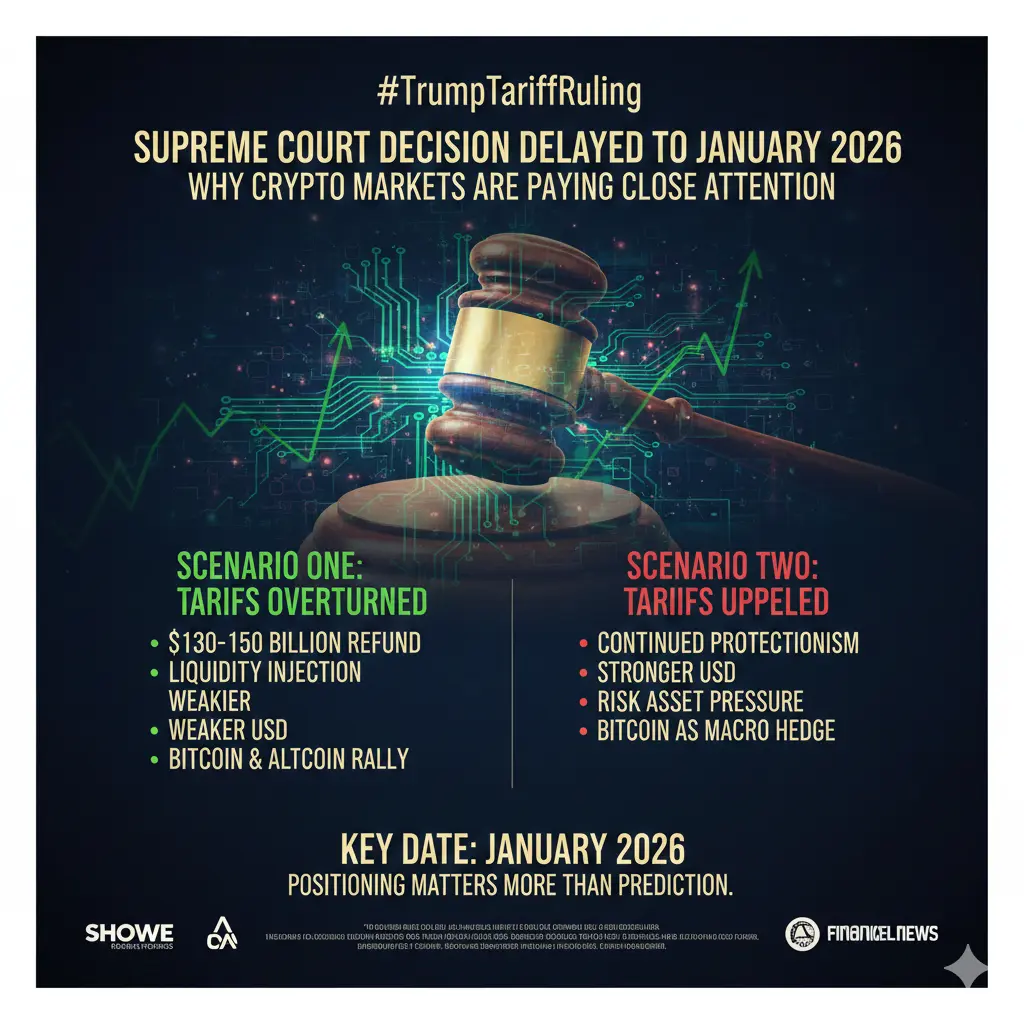

最高裁判決の延期は2026年1月へ:暗号市場が注目する理由

米国最高裁判所が輸入関税の合法性に関する判決を2026年1月まで延期したことは、現在グローバル市場に影響を与えているマクロ不確実性の中で最も過小評価されている要因の一つを静かに延長しています。これに関わるのは単なる貿易政策だけでなく、非常事態権限下での行政権の範囲や、それに伴う将来のインフレ動向、流動性状況、米ドルの動きです。

暗号市場にとって、この遅延は表面以上に重要です。

発表直後、リスク資産は穏やかなリリーフラリーを見せました。ビットコインや主要なアルトコインは上昇し、トレーダーは短期的な防御ポジションを解消、一方でデリバティブデータは複数の取引所でショートの清算の波を反映しました。この反応は、暗号の構造的な変化を強化します:米国の政策シグナルに対する流動性の感度はかつてないほど高まっており、特に貿易、インフレ期待、ドルの強さに関連しています。

市場の先を見据えると、価格形成の動きは二つの主要なマクロ経路をますます反映しています。それぞれがビットコインやデジタル資産に異なる影響をもたらします。

シナリオ1:関税の覆面

最高裁が関税に反対の判決を下した場合、推定で1300億~1500億ドルの関税が米国の輸入業者に返金される可能性があります。この返金は遅れて流動性を注入し、企業のキ

最高裁判決の延期は2026年1月へ:暗号市場が注目する理由

米国最高裁判所が輸入関税の合法性に関する判決を2026年1月まで延期したことは、現在グローバル市場に影響を与えているマクロ不確実性の中で最も過小評価されている要因の一つを静かに延長しています。これに関わるのは単なる貿易政策だけでなく、非常事態権限下での行政権の範囲や、それに伴う将来のインフレ動向、流動性状況、米ドルの動きです。

暗号市場にとって、この遅延は表面以上に重要です。

発表直後、リスク資産は穏やかなリリーフラリーを見せました。ビットコインや主要なアルトコインは上昇し、トレーダーは短期的な防御ポジションを解消、一方でデリバティブデータは複数の取引所でショートの清算の波を反映しました。この反応は、暗号の構造的な変化を強化します:米国の政策シグナルに対する流動性の感度はかつてないほど高まっており、特に貿易、インフレ期待、ドルの強さに関連しています。

市場の先を見据えると、価格形成の動きは二つの主要なマクロ経路をますます反映しています。それぞれがビットコインやデジタル資産に異なる影響をもたらします。

シナリオ1:関税の覆面

最高裁が関税に反対の判決を下した場合、推定で1300億~1500億ドルの関税が米国の輸入業者に返金される可能性があります。この返金は遅れて流動性を注入し、企業のキ

BTC-1.29%

- 報酬

- 9

- 7

- リポスト

- 共有

Crypto_Buzz_with_Alex :

:

投資 To Earn 💎もっと見る

#TrumpTariffRuling BREAKING: トランプ、金曜夜のサプライズを再び発表 🇺🇸🔥

これらのトップトレンドコインを注意深く監視してください

$GMT | $PIPPIN | $GPS

先週の金曜日、世界は米国軍がベネズエラのマドゥロ大統領を拘束したというニュースに目覚めました — これは地政学と市場の両方に衝撃を与えました。今度は別の金曜夜に、ドナルド・トランプ大統領がまた大きな発表を行い、クレジットカード会社のリーダーたちに対し、2024年1月20日から1年間、クレジットカードの金利を10%に制限したいと伝えました — これにより、多くのアメリカ人が高金利の借金に支払う額を削減します。

これは単なるルーチンの政策アイデアではなく、20%〜30%以上の金利を請求することが多い巨大な金融機関に対する非常に攻撃的な経済提案です。トランプはこれが消費者が直面する「ぼったくり」を制限し、クレジットをより手頃にすることを目的としていると述べました。この発表は突然、深夜に行われ、銀行やCEOたちを慌てさせました。なぜなら、議会の承認なしに10%の上限を強制することは、歴史的に前例のないことだからです。

💥 この件がこれほどまでに激しい理由:

• マドゥロのニュースと同じく、突然の深夜メッセージで発表されたこと — 短期間に2回、トランプはシステムを揺るがす大

原文表示これらのトップトレンドコインを注意深く監視してください

$GMT | $PIPPIN | $GPS

先週の金曜日、世界は米国軍がベネズエラのマドゥロ大統領を拘束したというニュースに目覚めました — これは地政学と市場の両方に衝撃を与えました。今度は別の金曜夜に、ドナルド・トランプ大統領がまた大きな発表を行い、クレジットカード会社のリーダーたちに対し、2024年1月20日から1年間、クレジットカードの金利を10%に制限したいと伝えました — これにより、多くのアメリカ人が高金利の借金に支払う額を削減します。

これは単なるルーチンの政策アイデアではなく、20%〜30%以上の金利を請求することが多い巨大な金融機関に対する非常に攻撃的な経済提案です。トランプはこれが消費者が直面する「ぼったくり」を制限し、クレジットをより手頃にすることを目的としていると述べました。この発表は突然、深夜に行われ、銀行やCEOたちを慌てさせました。なぜなら、議会の承認なしに10%の上限を強制することは、歴史的に前例のないことだからです。

💥 この件がこれほどまでに激しい理由:

• マドゥロのニュースと同じく、突然の深夜メッセージで発表されたこと — 短期間に2回、トランプはシステムを揺るがす大

- 報酬

- 3

- 4

- リポスト

- 共有

Vortex_King :

:

明けましておめでとうございます! 🤑もっと見る

もっと詳しく

成長中のコミュニティに、40M人のユーザーと一緒に参加しましょう

⚡️ 暗号通貨ブームのディスカッションに、40M人のユーザーと一緒に参加しましょう

💬 お気に入りの人気クリエイターと交流しよう

👍 あなたの興味を見つけよう

人気の話題

291.99K 人気度

23.35K 人気度

39.81K 人気度

11.93K 人気度

448.87K 人気度

340.95K 人気度

3.86K 人気度

98.82K 人気度

12.18K 人気度

93.95K 人気度

15.35K 人気度

11.44K 人気度

5.78K 人気度

6.28K 人気度

39.25K 人気度

ニュース

もっと見るピン