التركيز القطاعي لتعظيم العوائد

تتدافع الشركات للاستحواذ على مليارات الدولارات، لكن المكاسب الفعلية لا تتعدى أربعة سنتات تقريباً — وهو العائد السنوي الذي يحققه كل دولار في سندات الخزانة الأمريكية.

لسنوات، اعتمدت بروتوكولات التمويل اللامركزي (DeFi) على USDT وUSDC كدعامة أساسية لمنتجاتها، مما منح شركات مثل Tether وCircle فرصة الاستحواذ على عوائد الاحتياطيات. وقد تمكنت هذه الشركات من تحقيق أرباح بمليارات الدولارات من أبسط مصادر العائد في السوق. اليوم، باتت بروتوكولات DeFi تسعى للحصول على هذا التدفق لصالحها بالكامل.

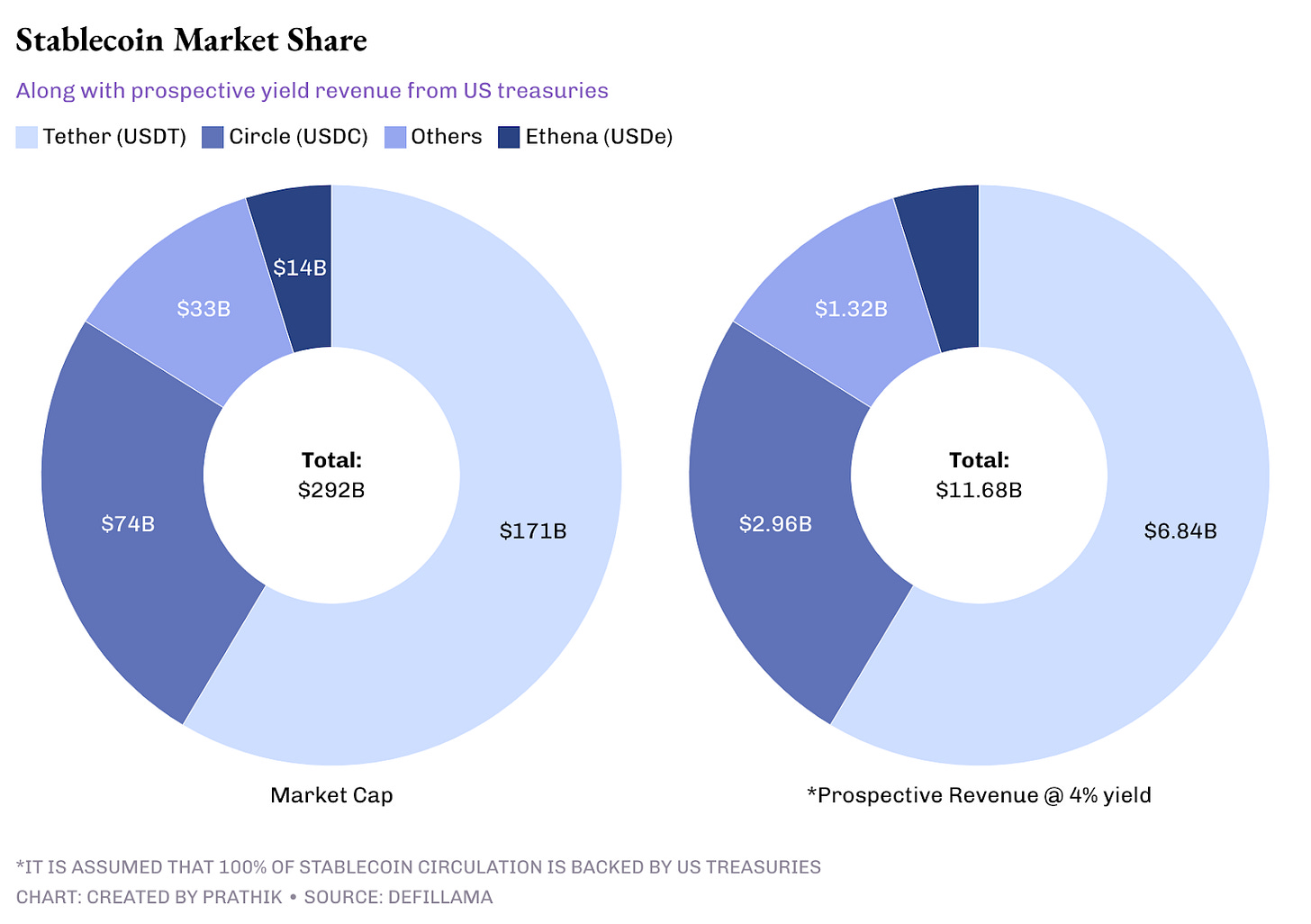

تحتفظ Tether، الرائدة في مجال العملات المستقرة، حالياً باحتياطيات تزيد عن 100 مليار دولار، وتولد ما يفوق 4 مليارات دولار من دخل الفوائد — أي أكثر من أرباح Starbucks المجمعة البالغة 3.761 مليار دولار من بيع القهوة في السنة المالية الأخيرة. وتحقق Tether هذا ببساطة عبر استثمار الاحتياطيات بسندات الخزانة الأمريكية. اتبعت Circle نفس النهج عند طرحها في البورصة العام الماضي، حيث أبرزت التدفق النقدي كأساس لإيراداتها.

ينتشر حالياً أكثر من 290 مليار دولار من العملات المستقرة، ما يولد نحو 12 مليار دولار سنوياً من العوائد. هذا رقم ضخم لا يمكن تجاهله، ما أطلق سباقاً جديداً في قطاع DeFi؛ حيث لم تعد البروتوكولات راضية بأن تذهب هذه العوائد للجهات المصدرة فقط، بل بدأت تسعى لامتلاك المنتج والبنية التحتية بالكامل.

التحول الرقمي 2025: نقطة التقاء Web3 والذكاء الاصطناعي

في 27 و28 سبتمبر، سيستضيف فندق Le Meridien في Gurgaon القمة الرئيسية لتقنيات Web3 × AI في الهند، حيث يلتقي المطورون والمديرون التنفيذيون والمستثمرون والمبتكرون لبناء مستقبل التكنولوجيا القادم.

لماذا هذا الحدث مهم:

- أكثر من 1,000 مشارك يجتمعون، 75% منهم من صناع القرار على مستوى الإدارة العليا

- أكثر من 50 متحدثاً و25 جلسة نقاش تغطي العملات الرقمية، الذكاء الاصطناعي وتبني المؤسسي

- فرصة التواصل المباشر مع قادة Web3 والذكاء الاصطناعي، ما يجعلها أرضية مثالية لعقد الصفقات

- أكبر فرصة للتواصل والتعلم والتعاون ضمن النظام البيئي الهندي لهذا العام

Metamorphosis ليس مجرد مؤتمر، بل هو أكبر فعالية تعليمية وشبكة تواصل خلال يومين في القطاع، تجمع نخبة الخبراء لتبادل الأفكار وصنع الفرص الجديدة.

📍 27-28 سبتمبر | فندق Le Meridien، Gurgaon

🎟 عرض خاص لقراء TTD: خصم 50% على التذاكر باستخدام رمز “TTD50”

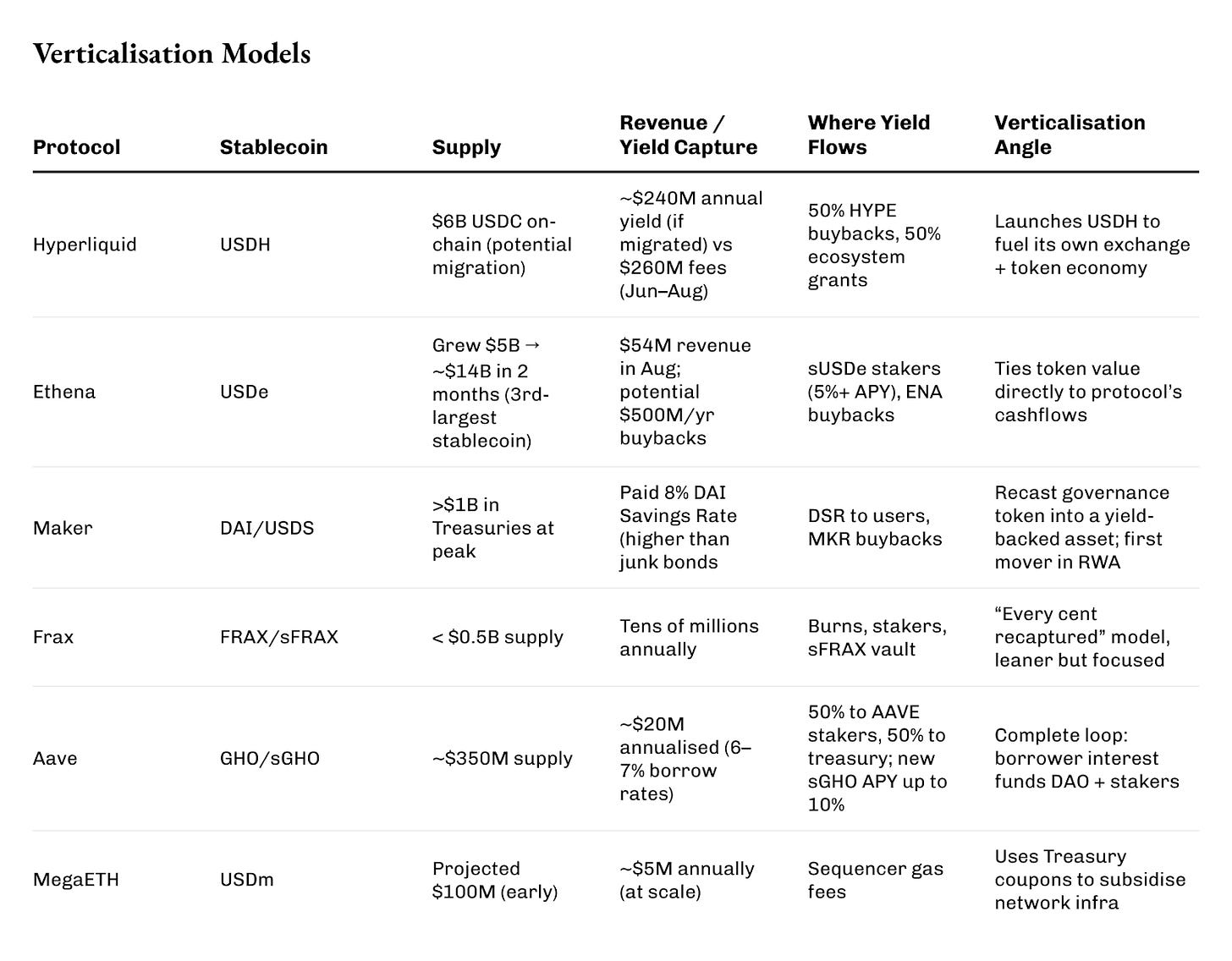

عند طرح Hyperliquid للمزايدة على عملتها المستقرة الأصلية USDH مطلع الشهر الجاري، اشترطت أن يعاد توزيع العائد الناتج بالكامل. تقدمت Native Markets وPaxos وFrax وAgora وEthena للعطاء. فازت Native Markets، وتعهدت بإعادة 100% من دخل خزانة USDH إلى السلسلة: نصفها لعمليات إعادة شراء رموز HYPE، والنصف الآخر لمنح النظام البيئي.

للمزيد: التحكم في الإصدار 🏦

حالياً، تُحتفظ بـ 6 مليارات دولار من USDC عبر بروتوكولات Hyperliquid، ما قد يولّد عوائد بقيمة 240 مليون دولار. هذه الإيرادات التي كانت تذهب تقليدياً لـCircle، باتت الآن قيد إعادة التوجيه نحو حرق الرموز وتحفيز المطورين. جدير بالذكر أن Hyperliquid ولّدت 260 مليون دولار كإيرادات صافية من رسوم التداول خلال يونيو ويوليو وأغسطس.

أما Ethena، فقد تخطت الجميع وبوتيرة أسرع.

خلال شهرين فقط، قفز المعروض من USDe — عملتها المستقرة الاصطناعية — من 5 مليارات إلى ما يقارب 14 مليار دولار، متجاوزة DAI التابعة لـMaker، وأصبحت ثالث أكبر عملة مستقرة مربوطة بالدولار بعد USDT وUSDC.

سجلت Ethena في أغسطس إيرادات بلغت 54 مليون دولار، الأعلى في 2025 حتى الآن. والآن مع تفعيل ميزة التحويل، يمكن تحويل ما يصل إلى نصف مليار دولار سنوياً لإعادة شراء ENA، ما يربط أداء الرمز بتدفقات النظام المالية الحقيقية.

يعتمد نموذج Ethena على الاستثمار في العملات الرقمية الفورية، وتغطية عقود الدائمة، وتوزيع عوائد الخزانة والتخزين. لذا، يستفيد مستخدمو sUSDe من معدل عائد سنوي (APY) يتجاوز 5% في معظم الأشهر.

للمزيد: سباق السرعة مع Ethena 🏎️💨

كان Maker من أوائل من استخدموا السندات الأمريكية لاحتياطيات العملات المستقرة.

في فترة معينة، امتلك مليار دولار في سندات خزينة قصيرة الأجل، ما أتاح له تقديم معدل ادخار DAI بنسبة 8% — أعلى مؤقتاً حتى من متوسط عوائد السندات عالية المخاطر الأمريكية. تم تحويل الفوائض إلى خزينة احتياطي، واستخدمت لاحقاً في شراء وحرق ملايين من رموز MKR، ما حول الرمز من أداة حوكمة إلى أصول توفر دخلاً فعلياً للمالكين.

Frax تعمل على نطاق أصغر لكن بتركيز أعلى.

يبلغ معروضها أقل من نصف مليار دولار، مقابل احتياطي Tether البالغ 110 مليارات دولار، لكنها تظل ماكينة توليد عوائد. صمم Sam Kazemian نظام FRAX بحيث يُعاد استثمار كل دولار من دخل الاحتياطي داخلياً. يُحرق جزء، ويُوزع جزء على المشاركين، ويُحتفظ بجزء آخر في sFRAX، خزينة مرتبطة بالفائدة الفيدرالية الأمريكية. حتى بهذا الحجم، يولد النظام عشرات الملايين سنوياً.

عملة GHO المستقرة التابعة لـAave صُممت بهدف دمج البنية الرأسية.

أُطلقت في 2023، بلغ معروضها الآن 350 مليون دولار. الفكرة واضحة: يدفع كل مقترض الفائدة مباشرة إلى DAO وليس لمقرضين خارجيين. مع معدلات فائدة 6-7%، يولّد النظام نحو 20 مليون دولار من الإيرادات، يُوزع نصفها على أصحاب رموز AAVE، والباقي يضاف إلى الخزينة. النموذج الجديد sGHO سيمنح المودعين عائد سنوي يصل إلى 10%، مدعوم من الاحتياطيات. بكلمات أخرى، يستثمر DAO موارده ليجعل عملته المستقرة شبيهة بحساب التوفير.

هناك أيضاً شبكات تستخدم عائد العملات المستقرة كركيزة بنية تحتية.

USDm من MegaETH مدعومة بسندات خزينة مرمزة، لكن الدخل يُخصص لتعويض رسوم ترتيب السلسلة بدلاً من دفعه للحاملين. يمكن أن يغطي ذلك ملايين سنوياً، محولاً كوبونات السندات إلى منفعة عامة.

العامل المشترك بين كل هذه المبادرات هو الدمج الرأسي.

لم تعد البروتوكولات تعتمد على منصات الدولار التابعة لجهات أخرى، بل بدأت إصدار عملاتها الخاصة، والاستحواذ على العوائد التي كانت تذهب للمصدرين، وإعادة ضخها في عمليات إعادة الشراء، والخزينة، وحوافز المستخدمين، أو حتى دعم البنية التحتية للبلوكشين.

فرغم بساطة عائد سندات الخزانة، إلا أنه أصبح الشرارة التي تدفع نحو بناء أنظمة DeFi ذاتية الاستدامة.

عند مقارنة هذه النماذج، يتضح أن كل بروتوكول يصمم آليته الخاصة للاستفادة من نفس التدفق الربحي البسيط. عمليات إعادة الشراء، منظمات DAO، المستخدمون، ومنسقو الشبكات جميعهم يشتركون في ذلك.

العائد هو دخل سلبي يحفز روح المغامرة؛ لكن كل نموذج يواجه تحدياته الخاصة.

تعتمد Ethena على بقاء عوائد التمويل الدائم إيجابية. أما Maker فقد واجه تعثر قرض حقيقي واضطر لتغطية الخسارة بنفسه. Frax قلص نشاطه بعد انهيار Terra لإثبات الاستقرار. جميع هذه الأنظمة تعتمد على السندات المحتفظ بها لدى شركات الحفظ مثل BlackRock، وهي تضع أغلفة لامركزية حول أصول مركزية للغاية، ومع المركزية يزداد خطر الانهيار.

التنظيمات الجديدة تفرض أيضاً تحديات.

يحظر قانون GENIUS الأمريكي العملات المستقرة المدرة للفوائد نهائياً. أما التشريع الأوروبي MiCA، فيحدد قيوداً ومتطلبات ترخيص. لجأت بروتوكولات DeFi لتصنيف العائد بأنه “إعادة شراء” أو “دعم المنسقين”، لكن الجوهر الاقتصادي واحد. وإذا قرر المنظمون التدخل، فلديهم القدرة على ذلك.

ورغم ذلك، يساعد هذا النهج في بناء نماذج أعمال مستدامة — وهو تحدٍ طالما واجه قطاع العملات الرقمية. وتنوع النماذج التشغيلية يبرز إمكانات بروتوكولات DeFi اليوم. المنافسة دائرة حول أبسط عائد في العالم، لكن الرهانات مرتفعة. Hyperliquid توجه العائد نحو حرق الرموز، Ethena ترتبط حسابات التوفير وعمليات الشراء، Maker يحتفظ بمخزون شبيه بالبنك المركزي، وMegaETH تمول تكاليف تشغيل الشبكة.

أتساءل هل سيؤدي هذا الاتجاه إلى سحب السيولة من USDC وUSDT أم سيزيد الحصة السوقية، مبتكراً طبقة موازية من العملات المستقرة المدرة للعائد بجانب العملات التقليدية عديمة العائد.

لا أحد يعلم حتى الآن. لكن المنافسة بدأت، وساحة المعركة مفتوحة: تدفق الفوائد من الدين الحكومي الأمريكي يعاد توجيهه عبر البروتوكولات إلى الرموز، الـDAOs، وسلاسل الكتل.

السنتات الأربعة التي كانت تذهب للجهات المصدرة باتت اليوم تشعل أحدث تحركات DeFi.

انتهت تغطيتنا لهذا اليوم.

إلى لقاء قريب... ابقَ دائما فضولياً،

تنويه:

- هذه المقالة أُعيد نشرها من [TOKEN DISPATCH] وجميع الحقوق محفوظة للمؤلف الأصلي [Prathik Desai]. لأي اعتراضات حول إعادة النشر، يرجى التواصل مع فريق Gate Learn وسيتم معالجة الأمر فوراً.

- تنويه قانوني: الآراء الواردة في هذه المقالة تعبر عن وجهة نظر الكاتب ولا تمثل نصيحة استثمارية بأي شكل.

- تمت ترجمة المقالة للغات أخرى بواسطة فريق Gate Learn، ويمنع نسخ أو توزيع أو سرقة المحتوى المترجم ما لم يُذكر خلاف ذلك.

المقالات ذات الصلة

كل ما تريد معرفته عن Blockchain

ما هو DYDx؟ كل ما تريد معرفته عن DYDX

ما هو أكسي إنفينيتي؟

ما هو Neiro؟ كل ما تحتاج إلى معرفته حول NEIROETH في عام 2025

تاريخ موجز لعمليات الإنزال الجوي واستراتيجيات مكافحة السيبيل: حول تقاليد ومستقبل ثقافة الركوب الحر