Gate 研究院:BTC 與 ETH 進行震盪修復,RSI 策略有效捕捉反轉行情

自 2025 年 10 月中旬以來,BTC 與 ETH 持續在高位震盪,價格結構與波動率分化明顯,短線動能偏弱。合約層面顯示,槓桿資金經歷去槓桿化後逐步回升,ETH 持倉展現更高韌性。10 月 10 日多頭爆倉金額超過 190 億美元,市場在高檔承受壓力,短線信心因而轉弱。整體結構依然穩健,但反彈動能有限。量化策略方面,基於 RSI 超買超賣邏輯的反轉模型在 BTC 等幣種中表現強勁,累積報酬率約 50%,但高報酬也伴隨較大波動及回撤風險。Gate 量化基金以市場中性套利及避險策略為核心,專注於穩健收益與風險控管,為投資人提供更均衡且長期可持續的量化投資配置。摘要

- BTC 與 ETH 呈現震盪修復,價格結構與波動率明顯分化,短期動能仍然疲弱。

- 多空比與資金費率維持溫和偏多,市場追多意願有限,整體情緒趨向保守。

- 合約持倉在去槓桿後逐步回升,ETH 持倉韌性高於 BTC,槓桿資金尚未全面撤出。

- 爆倉規模溫和,多空力量交替釋放,市場結構基本平衡,但高槓桿資金仍承受壓力。

- 量化策略方面,短線 RSI 策略表現突出,Gate 量化基金則以穩健收益與風險控管為核心,長期優勢持續展現。

市場概況

為系統性呈現加密貨幣市場資金行為與交易結構變化,本報告以五大指標切入:比特幣與以太坊價格波動率、多空交易比率(LSR)、合約持倉金額、資金費率及市場爆倉數據。這些指標涵蓋價格走勢、資金情緒及風險狀況,可全面反映當前市場交易強度與結構特性。以下將依序分析 10 月 14 日以來各指標的最新變化:

1. 比特幣與以太坊價格波動率分析

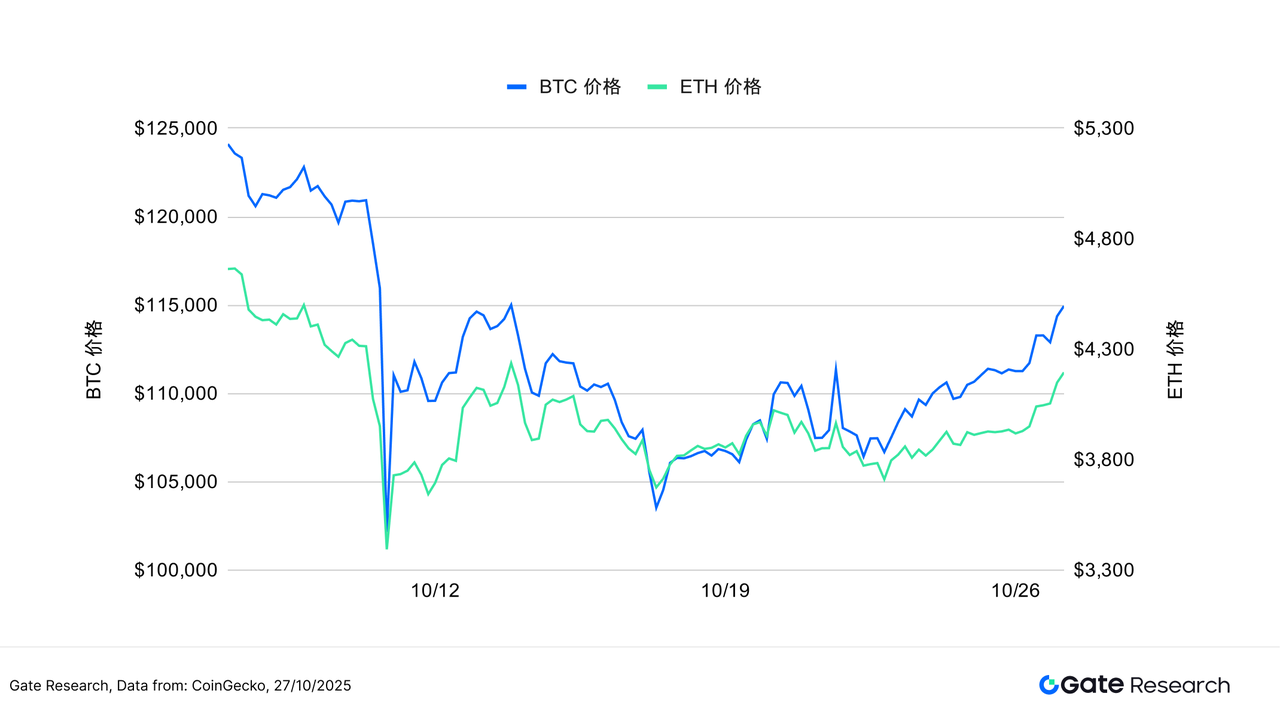

根據 CoinGecko 資料,10 月 14 日至 10 月 27 日期間,加密市場延續震盪格局。BTC 於 10 月 7 日創新高、突破 126,000 美元後進入觀望整理,成交動能明顯收斂,市場結構分歧。BTC 與 ETH 均呈震盪反彈走勢。

BTC 自月初在 108,000 美元附近止穩後逐步修復,短線重心上移至 113,000 美元以上;ETH 則自 3,700 美元反彈至 4,000 美元關口,走勢較為溫和。整體來看,兩者仍處於中期盤整,反彈主要由短線資金推動,尚未形成明確趨勢突破。【1】【2】【3】

宏觀與鏈上因素交錯。傳統資本持續加碼以太坊生態,Cathie Wood 投資日本以太坊財庫公司 Quantum Solutions,機構布局意願延續;DeFi 總鎖倉量穩定於約 2,200 億美元,資金結構趨於均衡。

值得關注的是,Gate Perp DEX 累計交易量突破 10 億美元,憑藉 Gate Layer 二層網路及撮合引擎,成為去中心化衍生品領域新亮點。整體上,BTC 與 ETH 近期波動中逐步築底,若 ETH 能重返 4,000 美元上方並伴隨成交量放大,仍有機會率先走強。

圖一:BTC 短線重心上移至 113,000 美元;ETH 從 3,700 美元反彈至 4,000 美元,走勢節奏溫和

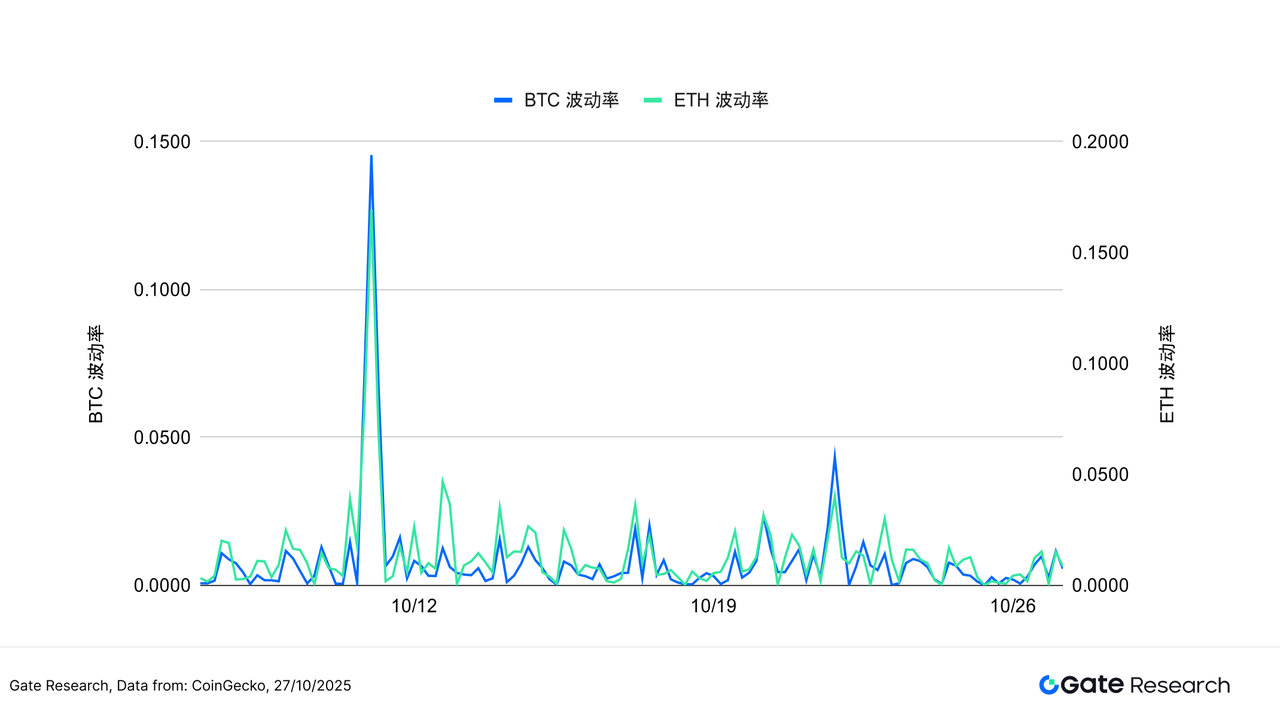

BTC 波動率整體維持低檔,僅於部分交易日短暫放大,主力資金操作節奏穩定、趨勢預期明確,市場追漲殺跌意願有限。ETH 波動率則顯著活躍,近兩週多次出現尖峰,反映短線資金進出頻繁,市場情緒波動大,尤其在關鍵價位區間更為敏感。

整體而言,市場波動尚未全面放大,但 ETH 的頻繁升溫值得注意。若後續伴隨成交量放大,可能預示新一輪行情醞釀中,建議持續觀察 ETH 波動率與成交量的聯動。

圖二:BTC 波動節奏穩定,僅少數高波動日;ETH 波動率頻繁衝高,短線情緒明顯升溫

目前加密市場仍處於低波動與結構性分化並存階段。BTC 穩定性明顯,資金以觀望為主;ETH 波動率反覆升溫,短線資金開始試探布局。若後續量能放大並推動波動率上行,市場有望迎來新一輪方向選擇。

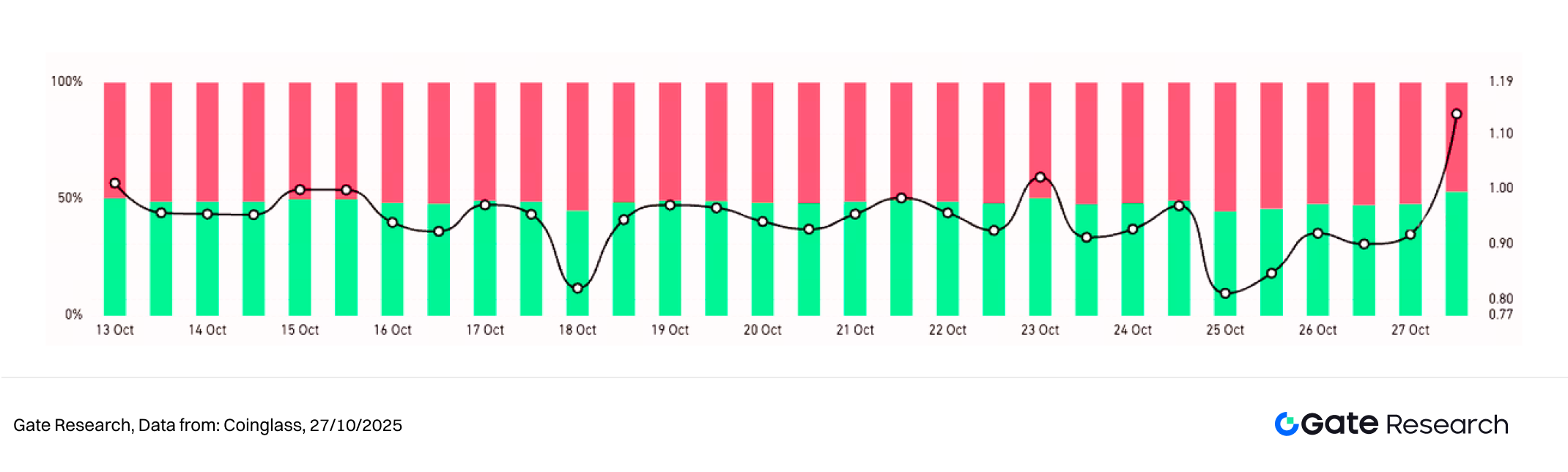

2. 比特幣與以太坊多空交易規模比率(LSR)分析

多空交易規模比率(LSR, Long/Short Taker Size Ratio)用以衡量市場主動做多與做空資金的比例,LSR 大於 1 代表市場偏多、做多主導,反之則偏空。此指標可反映交易情緒強弱及動能變化。

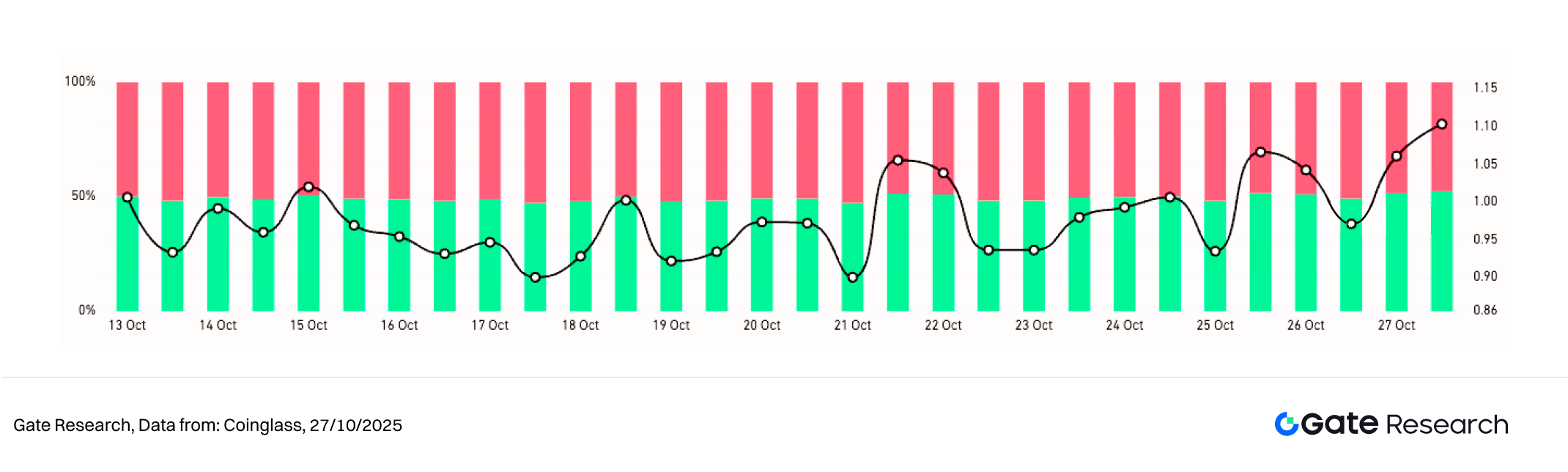

根據 Coinglass 資料,BTC 與 ETH 的多空交易規模比率(LSR)整體維持在 1 附近震盪,市場情緒於震盪市中持續拉鋸,資金尚未形成明確方向共識。【5】

BTC 的 LSR 於 10 月中旬短暫下探至 0.9 以下後逐步回升至 1.1 以上,顯示市場回調階段追多意願低迷,但隨著價格止穩與波動收斂,主動買盤逐步恢復,資金態度趨向謹慎偏多。

ETH 的 LSR 波動幅度更大,多次低於 0.9,反映短線資金情緒更敏感;但月底前 ETH 的 LSR 也快速上行至 1.1 附近,資金結構由觀望轉向積極,做多力量明顯增強。

整體來看,多空比在經歷中旬回落後重新回升,顯示市場短期偏空情緒已修復,買盤逐步恢復活絡。若後續 LSR 穩定維持在 1 以上,且成交量放大,可望成為行情持續反彈的重要訊號。

圖三:BTC 多空比回升至 1 以上,追多情緒逐步恢復

圖四:ETH 多空比波動劇烈,月底資金結構由觀望轉向偏多

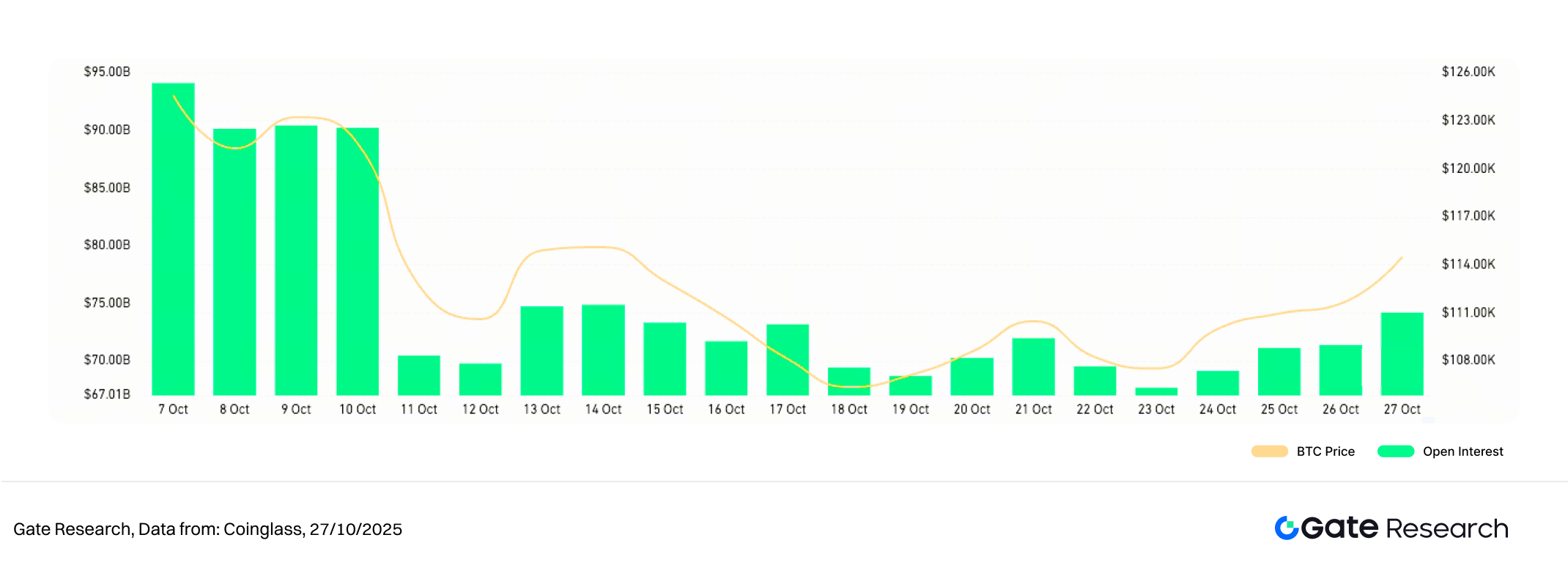

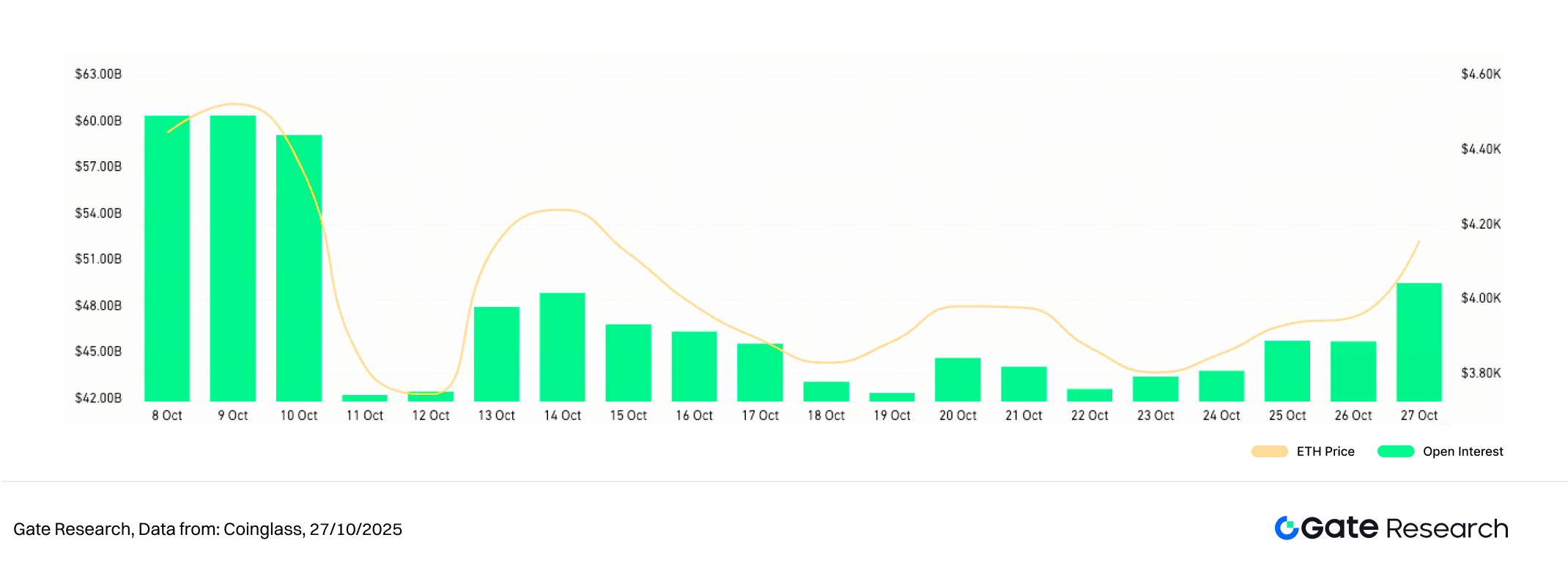

3. 合約持倉金額分析

根據 Coinglass 資料,近兩週 BTC 與 ETH 合約持倉金額在前期劇烈回落後逐步修復,市場槓桿結構呈現「去槓桿後再加倉」節奏。前期急跌反映高槓桿多頭集中清算與資金避險,隨後穩步回升則顯示市場情緒回暖、資金重新入場。【6】

BTC 持倉金額整體維持高檔震盪,多頭資金於價格止穩後重新加倉,反映機構與主力對後市仍持謹慎偏多態度;ETH 持倉走勢較平穩,槓桿資金回流速度更快,顯示市場對其中期走勢信心較穩定。

總體來說,市場槓桿結構已由過熱轉為健康修復,資金面回流但尚未全面槓桿擴張。若價格續升且成交量放大,持倉有望進一步成長;反之,行情再度承壓則需防範資金收緊造成短期回調風險。

圖五:BTC 持倉金額維持高檔震盪,多頭資金於價格止穩後重新加倉

圖六:ETH 持倉走勢平穩,槓桿資金回流快,顯示市場對其中期走勢信心較強

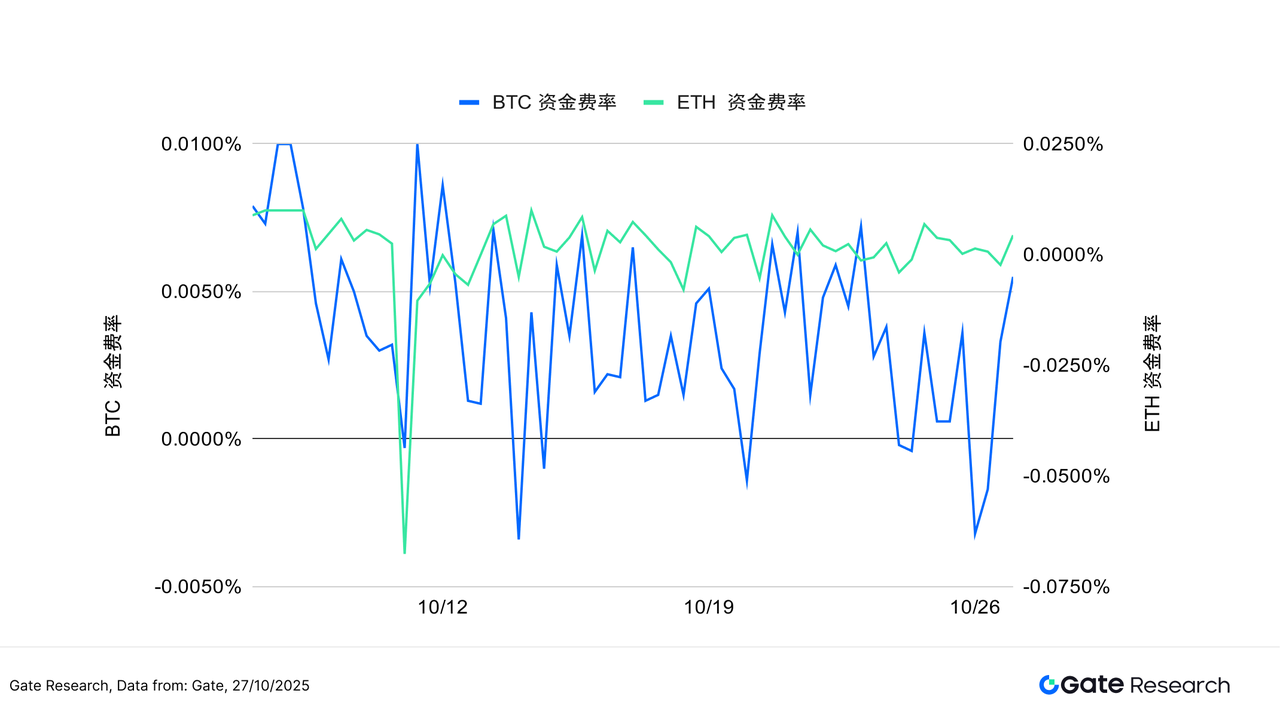

4. 資金費率

BTC 與 ETH 資金費率整體維持正值,市場結構偏多但節奏溫和。BTC 資金費率波動幅度小,平穩運行於 0 附近,顯示槓桿多頭持倉穩定,機構及中長期資金情緒仍穩健。【7】【8】

ETH 資金費率相對活躍,於回調階段多次短暫轉負,特別在月中及月底,反映短線資金一度轉為保守,但隨後迅速修復,未形成系統性壓力。

總體來說,市場資金費率延續溫和偏多格局,槓桿資金尚未明顯撤出,情緒也未過熱。若後續資金費率續升且成交量放大,可能成為行情延續的動能訊號;反之,若連續轉負需警惕短期情緒回落與價格調整風險。

圖七:BTC 資金費率穩定正值,ETH 偶有轉負,市場偏多但動能溫和

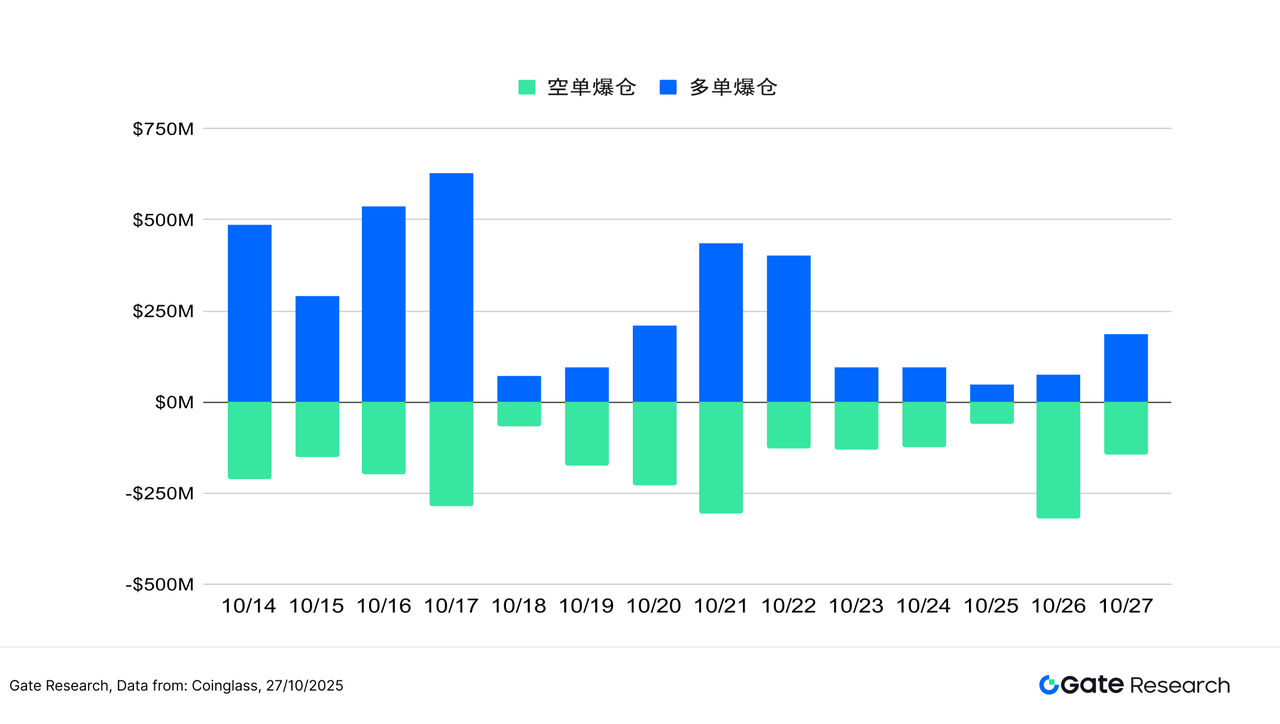

5. 加密貨幣合約爆倉圖表

根據 Coinglass 資料顯示,10 月中旬加密市場雖維持高檔震盪,但合約市場爆倉事件頻繁,多空拉鋸持續釋放。10 月 10 日出現最大規模爆倉潮,單日清算金額逾 180 億美元,其中多頭爆倉高達 167 億美元,反映高槓桿多單於行情急跌中遭集中清算。【9】

此後近兩週,多單爆倉仍多次放大,單日規模屢超 5 億美元,顯示追多資金於高檔回調時持續承壓;而 10 月 21 日、26 日空單爆倉金額顯著上升,市場反彈時空頭止損出場,多空資金交替釋放。

整體來看,爆倉規模雖未構成系統性踩踏,但多頭槓桿集中度高、風險曝險上升。若後續成交量未能有效放大或波動率加劇,市場情緒可能趨於保守,需防範短線資金鏈條連鎖反應。

圖八:10 月中旬多單爆倉集中放大,10 月 21、26 日空單爆倉上升,多空力量持續博弈

在高檔整理、波動收斂下,加密市場資金行為仍偏中性偏多,然而多項合約與情緒指標顯示追多意願減弱、短線動能放慢。LSR 與多空比雖重回 1 以上,成交量卻不足;資金費率維持正值但未明顯擴張,爆倉結構由多空輪動轉向多單集中,市場槓桿信心出現鬆動。整體結構仍穩健,但情緒支撐下降,短線行情延續性有限。

面對槓桿資金邊際收斂與多空情緒分化,投資人須密切留意關鍵價格區間與波動率指標變化,判斷行情是否將由高檔震盪轉為趨勢反轉或波段修復。接下來將轉向「RSI 趨勢反轉策略」的實測評估,聚焦其在不同市場節奏下辨識超買超賣區間、捕捉短期反轉拐點的適應性,並探討該策略在提升風險控管效率、減少情緒化追漲殺跌行為、以及優化震盪行情進出場節奏方面的實際成效。

RSI 趨勢反轉策略

(免責聲明:本文所有預測均以歷史資料及市場趨勢分析為基礎,僅供參考,不應視為投資建議或未來市場走勢之保證。投資人於相關投資前,應充分評估風險並審慎決策。)

1. 策略概述

RSI 趨勢反轉策略是一種基於相對強弱指標(RSI)判斷市場情緒、捕捉價格反轉機會的短線交易模式。透過設定 RSI 超賣門檻作為進場訊號、超買門檻作為出場依據,辨識市場極端情緒下的修正動能,專注操作多單方向(做多)。價格進入超賣區時執行買入,於達停利、停損或 RSI 超買條件時平倉。策略結合動態停利與停損機制,有助於趨勢反彈時獲利,或於判斷失誤時控管風險,適合於震盪反轉行情尋找短線交易機會。

本次回測以加密貨幣市值前十項目(排除穩定幣)為標的,涵蓋主流公鏈及高流動性資產,驗證策略於不同幣種及市場階段的適應性與實用性,並評估其於實盤部署的可行性及穩健性。

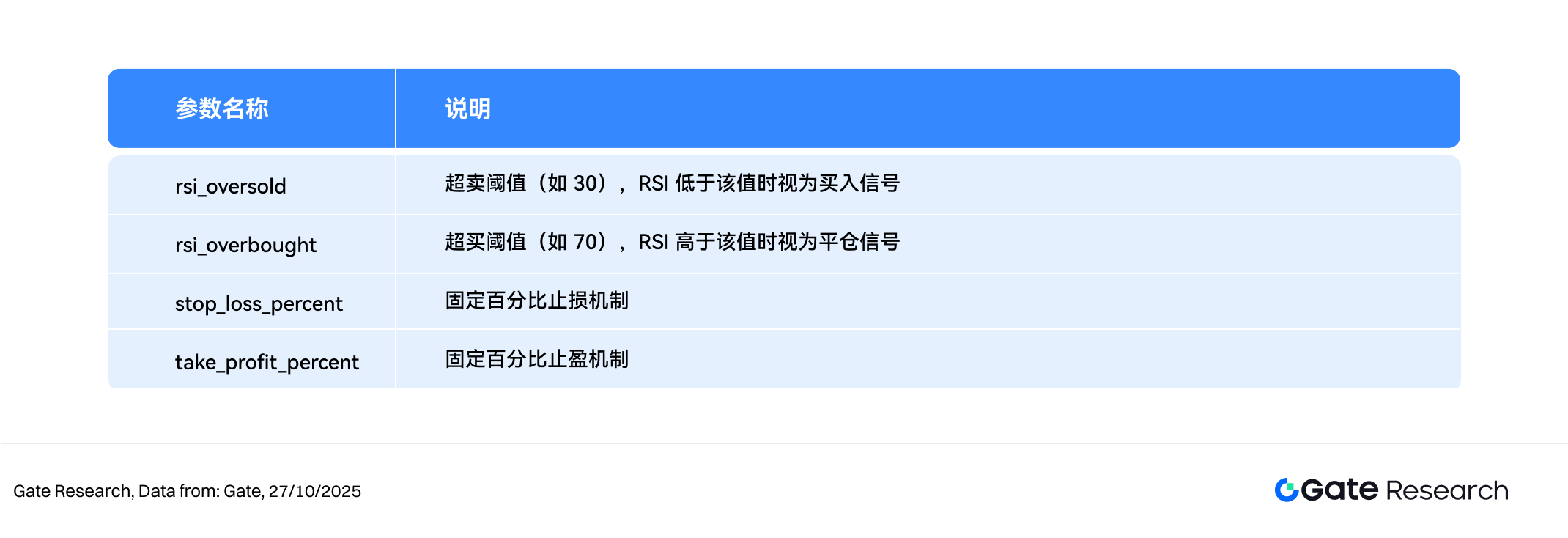

2. 核心參數設定

3. 策略邏輯與運作機制

進場條件

- 無持倉時,若 RSI 低於

rsi_oversold,判斷市場進入超賣區,觸發買入訊號。

出場條件:

- 超買條件:若 RSI 高於

rsi_overbought,判斷行情可能反轉,觸發平倉訊號。 - 停損平倉:若價格回落至買入價 * (1 -

stop_loss_percent),強制停損。 - 停利平倉:若價格上升至買入價 * (1 +

take_profit_percent),停利出場。

實戰範例圖

- 交易訊號觸發

下圖為策略於 2025 年 6 月 15 日進場時的 SUI/USDT 一小時 K 線圖。價格持續下跌後,RSI 於凌晨跌破 20 的超賣區,隨即反彈至 40 上方,呈現短期反轉跡象。MACD 快線靠近慢線,動能修復,成交量亦回升。雖價格尚未脫離底部,但 RSI 超賣回升與低檔量能支撐,符合策略「逢低反轉」條件,觸發買入訊號,提前布局後續反彈。

圖九:SUI/USDT 策略進場示意圖(2025 年 6 月 15 日)

- 交易行動與結果

SUI 價格於前一日反彈後持續震盪上行,RSI 一度突破 75,進入超買區,動能減緩、RSI 回落,策略依超買條件平倉,鎖定前段漲幅利潤。雖出場後價格略有上揚,MACD 曲線顯示動能趨緩、柱體收縮,短線多頭勢力減弱;短期均線開始收斂,構成「高檔動能減退」結構。本次出場符合「漲勢過熱即停利」的風控邏輯,有效避開後續回調壓力。未來若結合動態停利或趨勢追蹤,有望提升持盈效率與利潤空間。

圖十:SUI/USDT 策略出場示意圖(2025 年 6 月 16 日)

上述實戰範例直觀展現 RSI 策略於市場情緒極端波動時進出場邏輯及動態風控機制。策略以 RSI 指標辨識超賣反彈與超買轉弱時機,RSI 跌破特定門檻時進場,捕捉反彈動能;RSI 回升至超買或達停利/停損條件即離場,於短線反轉中實現獲利最大化與風險控管。

在有限回撤下,本策略成功鎖定階段性漲幅,展現震盪環境中反轉捕捉能力及交易紀律。此案例不僅驗證 RSI 策略在實盤行情的可行性與防守效率,也奠定後續參數優化、結合多因子指標或擴展至其他品種的實證基礎。

4. 實戰應用範例

參數回測設定

為尋找最適參數組合,針對下列區間進行系統性網格搜尋:

rsi_overbought:60 至 95(步長 5)rsi_oversold:5 至 30(步長 5)stop_loss_percent:1% 至 2%(步長 0.5%)take_profit_percent:10% 至 16%(步長 5%)

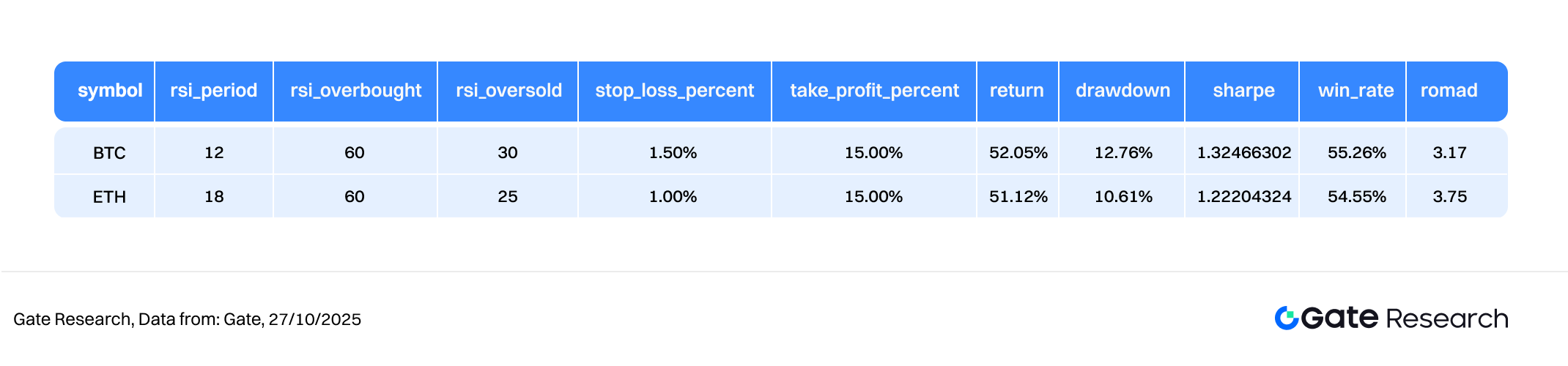

以加密市值前十項目(不含穩定幣)為例,回測 2024 年 10 月至 2025 年 10 月期間的 4 小時 K 線資料,系統共測試 288 組參數,篩選出年化報酬率最佳的十組。評估標準包含年化報酬率、夏普值、最大回撤與 ROMAD(報酬/最大回撤比),全面衡量策略在不同市場環境下的穩定性及風險調整後績效。

圖十一:BTC 與 ETH 策略績效比較表

策略邏輯說明

當程式偵測 RSI 指標跌破預設超賣門檻,視為價格進入情緒極端低點,策略立即觸發買入。此邏輯旨在捕捉市場短期反轉初期進場機會,透過 RSI 判斷買方動能回歸時點,並結合動態停利與停損機制強化風控。若 RSI 回升至超買區、或價格達停利/停損幅度,系統自動平倉,適時鎖定獲利或避免進一步虧損。

以 BTC 為例,策略設定如下:

rsi_oversold\= 60(超賣門檻,低於此值買入)rsi_overbought= 30(超買門檻,高於此值平倉)stop_loss_percent= 1.5%take_profit_percent= 15%

此邏輯結合趨勢突破訊號及固定比例風控,適用於行情方向明確、波段結構清晰的環境,能在跟隨趨勢同時有效控制回撤,提升交易穩定性與整體收益品質。

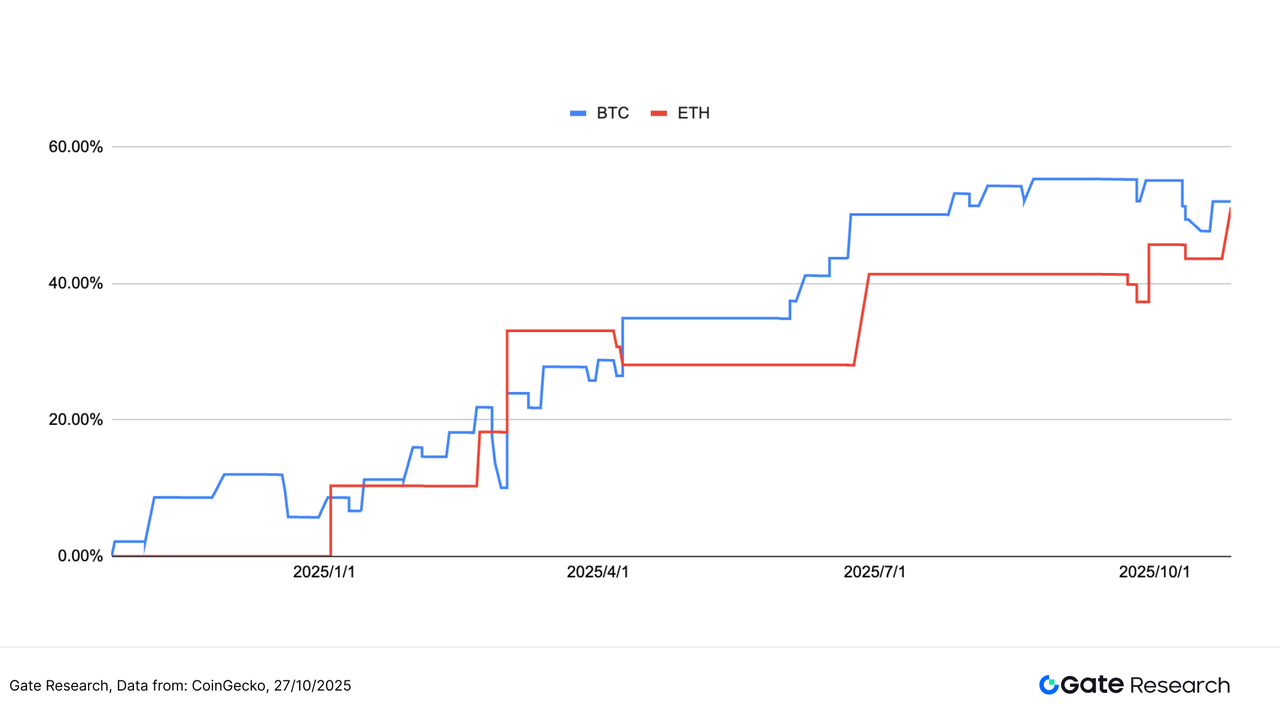

績效與結果分析

回測區間為 2024 年 10 月至 2025 年 6 月,策略以 RSI 超買超賣邏輯應用於主流加密資產,整體收益表現穩健。由圖可見,BTC 與 ETH 累積收益曲線呈階梯式上升,波動有限,顯示策略於中長期震盪行情具備良好防禦及持續獲利能力。

截至 2025 年 10 月,BTC 策略累積收益約 52%,ETH 約 51%,兩者走勢大致同步,差異主因為短期反轉幅度及成交量不同。策略期間回撤低,於多次行情回調時成功穩住收益,使收益曲線整體平滑向上。RSI 策略能於主流幣種維持穩定的風險報酬結構,即使缺乏單邊趨勢,仍展現穩健表現,驗證其於震盪市的適用性。

Gate 量化基金則以中性套利及對沖策略為核心,進一步加強穩健收益與風險控管,在嚴格風控下追求長期複利,為投資人提供更平衡、低波動的量化配置方案。

圖十二:BTC 與 ETH 最佳參數策略近一年累積報酬率比較

5. 交易策略總結

RSI 趨勢反轉策略以 RSI 指標為核心,結合動態停利與停損機制,於主流加密資產展現穩健收益及反轉捕捉能力。回測結果顯示 BTC 與 ETH 累積收益約 50%,收益曲線階梯式上行,展現策略於震盪及中性市況下的穩定性。回測期間有效控制回撤,多次市場波動皆能維持正報酬,使整體表現平穩。

雖短線反轉模型有不錯收益潛力,但於單邊行情可能因過早離場限制漲幅,收益穩定性受限。實際投資時,如何兼顧波動控制與複利成長,成為量化資產管理的關鍵。

基於此,Gate 量化基金以中性套利及對沖策略為核心,專注穩健收益與風險控管,提供更平衡、長期可持續的量化配置方案。為協助用戶體驗穩健量化策略的長期複利,Gate 推出「量化基金新戶限時加息活動」,活動期間(2025 年 10 月 27 日 14:00 至 11 月 10 日 14:00,UTC+8),首次申購量化基金新用戶可享 14 日平均持倉 +5% 年化加息,綜合年化報酬超過 19%。

量化基金由頂級資管團隊營運,策略涵蓋中性套利及對沖配置,以控制回撤、平衡報酬及風險為核心目標,適合偏好低波動、追求長期穩健回報的投資人。

總結

2025 年 10 月 14 日至 10 月 27 日期間,加密市場持續高檔震盪,資金與情緒邊際轉弱。BTC 與 ETH 技術面未破位,波動率及成交量收斂,節奏放緩。LSR 與資金費率偏多但未放大,多頭信心謹慎。

合約方面,BTC 持倉回落後修復,ETH 穩健回升;資金費率溫和正值,槓桿資金未明顯撤出。10 月 10 日多單爆倉潮突顯槓桿脆弱,市場防禦性升溫。整體處於震盪末段,結構輪動與籌碼清洗並存,若無新增資金推升,回調風險仍需留意。

在此背景下,基於 RSI 超買超賣反轉邏輯的策略展現良好實盤潛力。回測結果顯示 BTC 與 ETH 累積收益約 50%,策略於震盪行情能有效控回撤,收益曲線穩步上行。需注意高 Beta 幣種於單邊趨勢時可能因連續超買過早離場,影響整體收益。未來若結合動態門檻、波動率篩選與量能因子,可進一步提升策略於不同週期下的適應性及穩定性。

Gate 量化基金以中性套利與對沖策略為核心,專注穩健收益與風險控管,為投資人提供更平衡、長期可持續的量化配置。基金以嚴格風控及多資產分散,在控回撤前提下實現穩定複利,為希望在波動市場中追求穩健回報的投資人打造優質量化投資路徑。

參考資料:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

- Gate, https://www.gate.com/institution/quant-fund

Gate 研究院是全方位區塊鏈與加密貨幣研究平台,為讀者提供深度內容,包含技術分析、熱點洞察、市場回顧、產業研究、趨勢預測及宏觀經濟政策分析。

免責聲明

加密貨幣投資風險高,建議用戶於任何投資決策前應獨立研究並充分瞭解所購資產與產品特性。 Gate 對此類投資決策所致任何損失或損害不負責任。

相關文章

3074傳奇後對以太坊治理的思考

最後與當前牛市中的 NFT 和模因幣

真實世界資產 - 所有資產都將鏈上移動