對於部分數位資產來說,DAT 相較於現貨 ETF,可能更適合作為發行包裝

簡介

2025年8月至9月,數位資產金庫(Digital Asset Treasuries,DATs)成為數位資產在華爾街主流化的核心載體。這場變革出乎業界原以為ETF會繼續主導市場的預期——DATs正逐步取代ETF成為市場主流。

原因何在?數年前,MicroStrategy創立比特幣DAT模式,但投資人尚未掌握如何推廣至其他數位資產。本文分為四部分,系統性探討DAT現象爭議的根源:

- DATs定義

- DATs市場格局

- DAT市場淨資產價值(mNAV,市場淨資產價值)溢價邏輯

- DATs相關風險

DATs定義

數位資產金庫(DAT)是指企業將比特幣、以太坊、Solana等加密貨幣直接納入資產負債表,投資人可透過購買其股票取得相應資產曝險。不同於SEC監管的1現貨比特幣或以太坊ETF,後者以被動方式持有加密貨幣,並以一對一資產發行份額。DATs則以營運企業身分,可以靈活運用槓桿、公司策略及融資方案管理資產。ETF提供大眾投資人規範化加密資產曝險,而DAT則疊加企業風險,投資回報或損失可能超越標的資產本身。

在「數位資產金庫」概念出現前,MicroStrategy就已首創比特幣DAT。在Michael Saylor領導下,公司主動縮減企業軟體業務,專注於比特幣累積。截至2025年9月15日,MicroStrategy(現更名為「Strategy」)已累積購買超過63.2萬枚BTC,總價值465億美元,平均每枚均價73,527美元。2目前,公司掌控約3%的既定2100萬枚比特幣供應量。3

MicroStrategy透過多元融資策略累積比特幣部位。最初發行可轉換高級債券,接著以6.125%收益率發行高級擔保債券,4而突破點在於場內(ATM,即At-the-Market,場內股票發行)股票發行計畫。其股票MSTR遠高於帳面價值,Saylor選擇發行新股,雖稀釋原有股東但所得資金用於購幣,進而提升每股比特幣數量。實際上,股東為MicroStrategy擴大比特幣曝險提供了槓桿資金。

這種作法引發廣泛爭議。批評者稱DAT是在「一元買半元」(意思是花一元只買到半元價值)。5即,如果DAT交易價為市場淨資產價值(mNAV)的兩倍,投資人實際以兩美元股權,只能換得帳面價值一美元的比特幣。換句話說,這種溢價看似不合理且難以持續。

但MicroStrategy的股票至今卻違背了這一邏輯,持續為股東創造豐厚回報。僅2022年3月至2024年1月熊市期間短暫折價,MSTR始終高溢價於mNAV。更重要的是,Saylor將溢價戰略化,透過高於帳面價值發行新股,不斷增持比特幣。結果不僅讓MSTR股東的比特幣曝險複利成長,整體表現遠優於自2020年8月首次購入比特幣以來的簡單持有策略。6

DATs市場格局

自MicroStrategy首次購入比特幣五年來——期間無企業敢於效仿——現在已有數百家DATs活躍於市場。新型載體正大規模累積ETH、SOL、HYPE、ADA、ENA、BNB、XRP、TRON、DOGE、SUI、AVAX等多種數位資產。

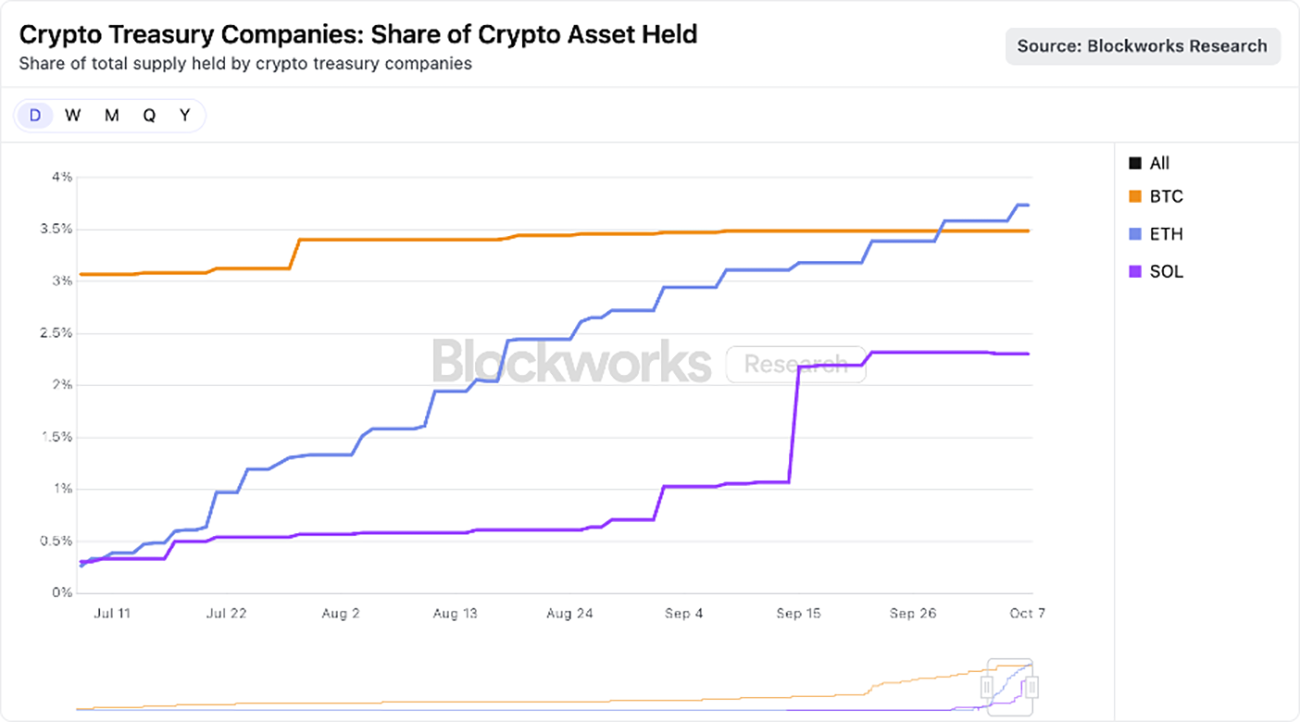

目前市場聚焦於市值最大的標的,部分資本雄厚的DATs正競相累積ETH和SOL。整體來看,ETH型DATs已掌控以太坊流通量3.74%,7Solana相關DATs掌控SOL供應量2.31%,如下圖所示。8

來源:Blockworks,數據截至2025年8月25日。僅供參考,不構成投資建議或買賣特定證券、加密貨幣之推薦。歷史績效不代表未來表現。

我們認為,雖然部分DATs設立初衷為短期套利,但最終,DATs有望成為比現貨ETF更高效的數位資產包裝工具。得益於公司結構,9DATs可運用槓桿、公司融資及策略選擇等ETF無法企及的優勢。只要mNAV溢價持續,這些優勢就具備實質價值,後文將詳述。

mNAV溢價為何合理?

作為加密資產重倉機構,ARK Invest積極布局新興DAT領域。我們近期投資了聚焦ETH的Bitmine Immersion。雖然保持審慎,密切關注DATs迅速演變,但我們理解部分DATs之所以mNAV溢價交易,原因包括:

- DATs收入與質押收益

- DATs資產累積速度

- DATs流動性及低成本資金

- DATs策略選擇權

收入與質押收益

智慧合約Layer 1區塊鏈協議(L1),10尤其以太坊,可透過質押為參與者帶來原生收益。這種收益本質上是協議內部產生的「無風險利率」,無需對手方風險。

美國現貨ETF無法對底層資產進行質押。以太坊機制即使監管放寬,ETF最多僅能質押有限比例持倉——或許少於50%——因網路設有「週期限制」,每週期可進出驗證者數量受限。11此機制保障安全,防止惡意操控,確保共識與狀態管理穩定。因此,ETH質押或解除最長需兩週。ETF雖可藉由流動性質押協議12和相關代幣繞開部分限制,但合規、流動性及集中化風險將限制大規模質押。

DATs則具備顯著策略選擇權。典型DAT團隊極為精簡,卻能創造高額收入。以Bitmine Immersion為例,市值100億美元,若全額ETH質押,每年可獲約3億美元自由現金流,13可用於併購、代幣購買、鏈上機會或股東分紅。

資產累積速度

DATs溢價於帳面價值的邏輯在於其資產累積速度及每股所對應的加密資產增速甚至可能超越標的資產本身的價格漲幅,透過質押收益加速收入成長。

以Bitmine為例。7月13日,公司持有163,142枚ETH,約對應5600萬完全稀釋股本(Fully Diluted Shares,首次出現註明)。14每枚ETH折合2914美元,每股ETH為0.0029枚,約8.45美元。僅31天後,據估算,Bitmine持倉與完全稀釋股本已擴展至115萬枚ETH和17300萬完全稀釋股本。15ETH漲至4700美元,每股ETH達0.0066枚,折合32.43美元。一個月內,ETH價格漲60%,Bitmine每股ETH漲幅達130%。也就是說,Bitmine透過場內(ATM)股票發行及增值併購,高效利用mNAV溢價,遠勝直接持有ETH。

但這一邏輯僅在mNAV溢價及ATM增值發行持續時成立。若溢價收窄或轉為折價,DATs需仰賴其他資本市場工具,如出售部分底層代幣回購股份。

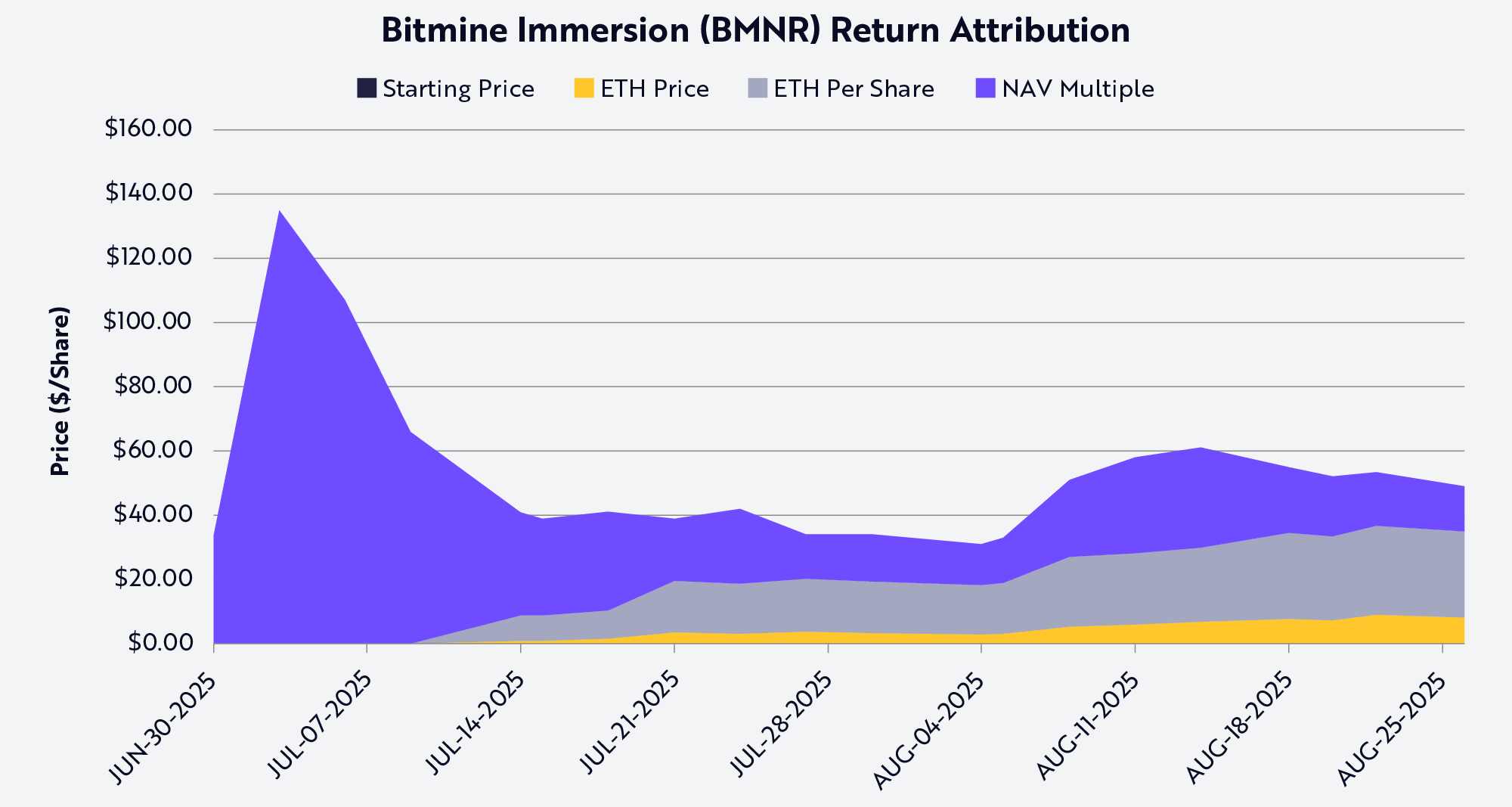

Shapley Value分解法(分析股價表現驅動要素的方法)揭示Bitmine(BMNR)股價表現的驅動要素,歸因於ETH價格、每股ETH成長及mNAV溢價/折價變化,見下圖。截至8月25日,每股ETH成長是BMNR股價及股東回報最大動力。

來源:ARK Investment Management LLC,2025年。註:圖表採Shapley平均值,僅用公開資料(股價、mNAV、ETH管理資產規模、ETH價格、完全稀釋股本)。數據截至2025年8月25日。僅供參考,不構成投資建議或買賣特定證券、加密貨幣之推薦。歷史績效不代表未來表現。

流動性及低成本資金

流動性是DAT溢價的關鍵。場內股票發行(ATM,At-the-Market,首次出現註明)與可轉債僅在股票流動性充沛時有效。ATM仰賴日常交易量及DAT持續發行新股而不影響價格。可轉債亦然,投資人買的是債券加轉換為股權的期權,唯有流動性充足,期權才具備出售或避險價值,否則難以吸引主流投資人且發行成本高昂。

公司規模同樣關鍵,債務市場通常服務大型企業。投行與機構貸款方仰賴二級市場需求,歸根究底,決定因素是市值和流動性。大多數聯合債務及機構可轉債發行僅面向市值逾10億至20億美元公司。低於此門檻,資金成本急升,融資管道局限於客製或風險型信貸。因流動性充沛且市值龐大,公司才能多輪發行可轉債。

優先股發行同理。結構化股權交易需龐大資產負債表及充沛流動性,方能吸引機構投資人。優先股投資人需確保能順利退出或避險其持有部位。流動性不足的DAT無法進入此融資管道。

換言之,流動性降低資金成本。流動性不足,投資人要求更高回報,DAT不得不以更低折價發行股權、更高債券利率或更嚴苛契約換取資金。反之,流動性充沛DAT可低成本籌資16累積BTC或ETH,形成正向循環強化溢價。

策略選擇權

許多投資人將加密資產——尤其L1代幣——類比股票、商品或貨幣,儘管差異遠大於相似。數位資產金庫(DATs)凸顯兩者差異,展現ETF包裝L1資產效率低落。DAT企業結構賦予投資人高於帳面價值的策略選擇權。大型DAT可在如FTX破產等困境下折價收購代幣,或收購低於mNAV的其他DAT達成增值併購。

例如Bitmine Immersion市值100億美元,僅發行2-3%股票即可收購市值2億美元ETH型DAT並實現增值。除併購外,Solana、Ethereum等生態還提供鏈上機會。這些網路支援數百億美元流動性及應用,規模夠大的DAT可透過鏈上流動性獲利。協議方或提供激勵以吸引大體量參與者。

另一套利機會在於傳統與鏈上利率利差,部分時期超過500基點(bp,基點為0.01%),即5%。17在低利率環境下,DAT可在傳統金融市場低成本借入美元,投入鏈上借貸池取得更高收益。目前,穩定幣池如sUSDS、sUSDe或SyrupUSDC年化收益約7%,較美國國債高300基點(3%),DAT可獲得除代幣增值外的額外收入。

風險

雖然DATs為加密資產曝險提供新途徑,但也帶來重大風險,投資人須審慎評估。

第一,對市場溢價的依賴。DAT模式,尤其每股加密資產成長,仰賴股票高於市場淨資產價值(mNAV)溢價交易。溢價收窄時,DAT增值股權發行能力下滑甚至消失,須放緩購幣或出售代幣回購股份。

第二,流動性有利也有弊。流動性充沛可取得低成本資金,但市場下行時亦可能成為流動性枯竭源頭。持續低迷時,DAT可能陷入負向循環:股價暴跌、資金成本攀升、贖回壓力致代幣被迫出售。

第三,監管不確定性高。與ETF不同,DATs屬灰色地帶,可能面臨會計處理、資訊揭露等監管質疑,這些議題更適用於投資基金而非營運公司。監管介入可能影響其資本市場通道及策略選擇權。

第四,治理與營運風險容易被低估。許多DAT由小型團隊管理數十億美元金庫。管控薄弱、風險管理滯後或激勵失衡可能迅速侵蝕價值。最糟情況下,部分DAT可能演變為鏈上避險基金,追逐高收益、槓桿資產負債表、分散配置資本但透明度有限,潛藏重大風險甚至破產。

結論

數位資產金庫DATs的崛起為投資人提供了新的加密資產曝險方式。源於MicroStrategy的獨特押注,如今已發展成遍布以太坊、Solana等主流Layer 1區塊鏈的現象。儘管批評者稱其「一元買半元」,實際邏輯遠更複雜。DAT企業架構賦予其ETF無法比擬的獨特優勢,支撐其高於帳面價值的溢價:能夠比標的資產漲幅更快提升每股ETH或SOL,具備流動性與規模優勢,低成本取得資金,以及併購、代幣購買、鏈上機會等策略選擇權。

DATs與ETF本質不同,前者不是數位資產的被動包裝,而是動態資本市場工具,有望放大曝險、捕捉協議收益、靈活配置資本。對部分資產而言,其可持續性與效率或許不只高於ETF,更勝一籌。DATs有望成為傳統金融與數位資產世界融合的長期機構,而非短暫套利工具。

資訊揭露:數位資產風險

數位資產(即加密貨幣,如比特幣、以太坊)是新興投資標的,具備獨特且顯著風險,波動性遠高於其他投資型態。數位資產不受中央機構或銀行監管,無任何政府背書。即使間接持有,數位資產仍可能極度波動。數位資產非法定貨幣。聯邦、州或海外政府可能限制其使用及流通。數位資產交易所可能因詐欺、技術故障、駭客攻擊或惡意程式而停擺或永久關閉。

比特幣、以太坊等數位資產價格波動劇烈,受市場情緒、媒體言論、供需變化等多重因素影響。無法保證數位資產長期保持價值。

- 1.加密貨幣歸類為商品而非證券。現貨比特幣、以太坊ETF設計為商品型交易所交易產品(ETP),依據《1933年證券法》(「33法案」)註冊,而非大多數ETF依據《1940年投資公司法》(「40法案」)註冊的傳統投資公司。因此,現貨比特幣、以太坊ETF雖受SEC部分監管,但無「40法案」下傳統投資公司同等投資人保護。

- 2.數據來源:Saylor, M. 2025年。「Strategy已以約6020萬美元收購525枚BTC,單枚均價約114,562美元……」X。

- 3.同上。

- 4.參見MicroStrategy。2021年。「MicroStrategy完成5億美元6.125%高級擔保債券發行,所得用於購幣。」

- 5.Carter, N. 2025年。「最終會很有趣……」X。

- 6.MSTR股票自2020年8月11日首次購幣以來,表現遠優於單純持有策略。數據截至2025年10月22日。MSTR股價由14美元漲至300美元(漲幅20.8倍),比特幣同期由11,410美元漲至110,000美元(漲幅9.6倍)。MSTR優於BTC表現主因在於增值發行股份購幣。

- 7.數據來源:Blockworks,2025年8月25日。

- 8.數據來源:Blockworks,2025年8月25日。

- 9.DATs可透過公司結構,以ETF無法企及的方式運用槓桿與融資。直接持有加密資產,DAT可用擔保貸款、可轉債融資持倉,放大曝險;若股票溢價於資產淨值,還能發行新股,將溢價轉為追加資金購幣。ETF則僅能按淨資產價值發行、贖回份額,無法對持倉融資,只能被動追蹤標的。

- 10.「Layer 1區塊鏈」或「L1」指區塊鏈網路基礎協議,負責交易處理、共識機制及鏈上資料儲存等核心功能。

- 11.「週期」主要用於PoS共識系統,標定驗證者活動與區塊最終確認的時間單位。

- 12.流動性質押協議允許用戶在PoS區塊鏈上質押資產,同時透過可變收益代幣保留流動性。

- 13.數據來源:UltraSound Money,2025年8月25日。假設以太坊年化收益約3%,年計3億美元。

- 14.數據來源:Deepnewz. 2025年。「BitMine(BMNR)融資2.5億美元,發行5556萬股,股價暴漲400%,Tom Lee推出『以太坊版MicroStrategy』金庫。」

- 15.數據依據股票、ETH及mNAV公開價格資訊,如2025年8月25日。

- 16.優先股是一種兼具股票和債券特性的混合型證券,在破產或清算時優先於普通股但低於債券,通常固定分紅,無投票權,也稱優先股。為補償風險及投票權缺失,分紅率通常高於普通股。

- 17.一個基點(bp)等於0.01%,即千分之一。數據來源:Pokorny, Z. 2025年。「加密借貸現況。」Galaxy。

免責聲明:

- 本文轉載自[ARK]。所有版權歸原作者[Lorenzo Valente]。如有疑義請聯絡Gate Learn團隊,將及時處理。

- 法律免責聲明:本文觀點僅代表作者個人意見,不構成投資建議。

- 本文多語言版本翻譯由Gate Learn團隊完成,除特殊聲明外,禁止轉載、分發或抄襲譯文。

相關文章

Solana需要 L2 和應用程式鏈?

Sui:使用者如何利用其速度、安全性和可擴充性?

錯誤的鉻擴展程式竊取分析

在哪種敘事中最受歡迎的掉落?

由幣安實驗室支持的必試專案,提供額外權益質押獎勵(包括分步指南)