Продаж активів у процесі отримання банківської ліцензії — що змушує PayPal діяти так поспішно?

PayPal відкриває власний банк

15 грудня глобальний провайдер платіжних сервісів із 430 мільйонами активних користувачів подав офіційну заявку до Федеральної корпорації страхування депозитів (FDIC) та Департаменту фінансових установ штату Юта на створення індустріального банку (ILC) під назвою «PayPal Bank».

Але лише три місяці до цього, 24 вересня, PayPal уклав масштабну угоду: компанія консолідувала й продала портфель кредитів «купуй зараз, плати пізніше» на суму 7 мільярдів доларів керуючій компанії Blue Owl.

Під час оголошення фінансових результатів фінансовий директор Jamie Miller запевнила Wall Street, що PayPal дотримується стратегії «легкого балансу», зосереджуючись на вивільненні капіталу та підвищенні ефективності.

Ці кроки виглядають суперечливими: з одного боку, PayPal прагне мінімізувати активи, з іншого — отримати банківську ліцензію. Банківський сектор — один із найбільш капіталомістких у світі, він потребує великих резервів, суворого регуляторного контролю та прямої участі у ризиках депозитів і кредитування.

За цією суперечністю стоїть стратегічний компроміс, продиктований нагальною необхідністю. Це не просто бізнес-розширення; це продуманий маневр для закріплення позицій у нових регуляторних умовах.

Офіційна позиція PayPal — «надання більш доступного кредитного капіталу малому бізнесу», але це пояснення не витримує перевірки.

З 2013 року PayPal видав понад 30 мільярдів доларів кредитів для 420 тисяч малих підприємств у світі — і все це без банківської ліцензії. Якщо кредитний бізнес PayPal успішно працював 12 років без банківського статусу, навіщо компанія подає заявку саме зараз?

Щоб відповісти, спершу потрібно з’ясувати: хто фактично видав ці кредити на 30 мільярдів доларів?

PayPal: «суборендар» кредитування

У прес-релізах PayPal акцентує на великих обсягах кредитування, але головний факт часто ігнорується: жоден із цих 30 мільярдів доларів кредитів не був виданий безпосередньо PayPal. Реальний кредитор — WebBank із Солт-Лейк-Сіті, штат Юта.

Більшість людей не знає про WebBank. Це закрита установа — немає роздрібних відділень, реклами, мінімальний сайт. Але у сфері фінтеху США WebBank — ключовий гравець.

WebBank — кредитор для продуктів PayPal Working Capital, Business Loan, розстрочок Affirm і персональних кредитів Upgrade.

Ця модель має назву «Banking as a Service (BaaS)». PayPal займається залученням клієнтів, управлінням ризиками та користувацьким досвідом; роль WebBank — надання банківської ліцензії.

Уявіть PayPal як «суборендаря» — власником є WebBank.

Для технологічних компаній на кшталт PayPal це ідеальна схема. Отримання банківської ліцензії — тривалий, складний і дорогий процес, а подача заявок на кредитні ліцензії у всіх 50 штатах — бюрократичний виклик. Оренда ліцензії WebBank — це швидкий шлях.

Найбільший ризик оренди — власник може припинити договір, продати чи ліквідувати об’єкт у будь-який момент.

У квітні 2024 року в американському фінтеху стався «чорний лебідь»: посередник BaaS Synapse раптово оголосив банкрутство, заморозивши 265 мільйонів доларів для понад 100 тисяч користувачів і залишивши 96 мільйонів неврахованими — дехто втратив всі заощадження.

Це показало вразливість моделі «суборендаря». Якщо одна ланка дає збій, багаторічна довіра користувачів зникає миттєво. Регулятори відповіли жорстким контролем BaaS, кілька банків отримали штрафи та обмеження через порушення комплаєнсу.

Для PayPal, навіть якщо партнер — WebBank (не Synapse), ризики ті самі. Якщо WebBank зазнає невдачі, кредитний бізнес PayPal зупиниться. Якщо WebBank змінить умови, PayPal не матиме впливу. Якщо регулятори змусять WebBank посилити контроль, PayPal буде безсилим. Ось дилема: ти керуєш бізнесом, але твій життєвий канал у чужих руках.

Є ще одна причина для керівництва PayPal: надприбутки у період високих ставок.

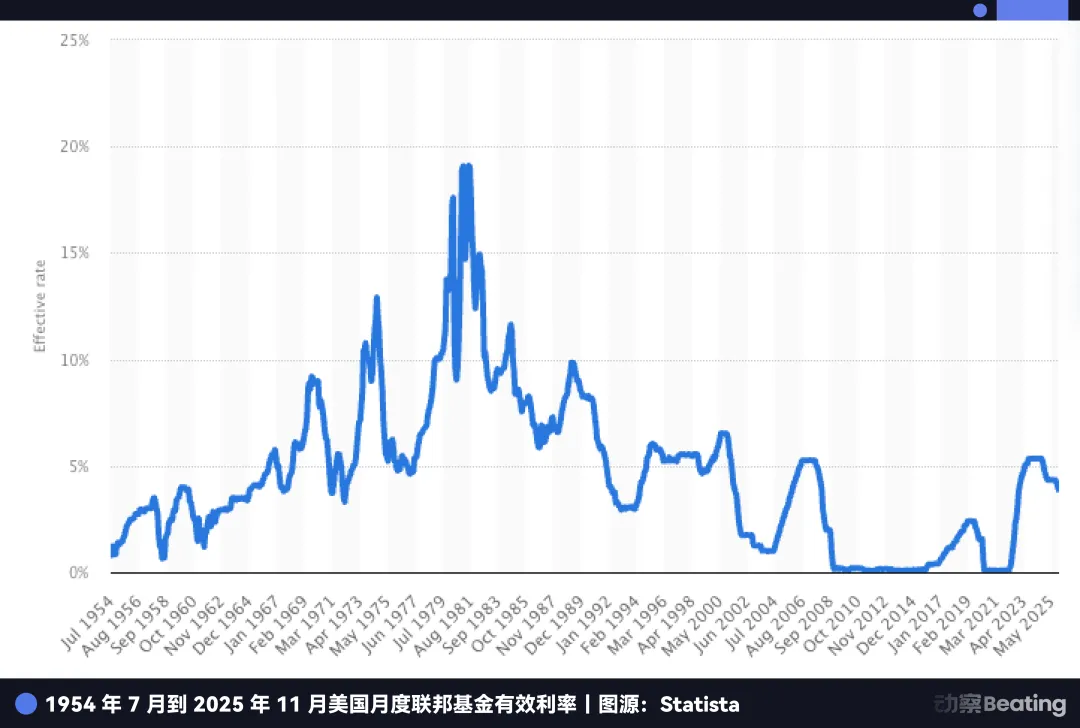

Останнє десятиліття нульових ставок зробило банківський бізнес непривабливим — спред між депозитами й кредитами був мінімальним. Сьогодні ситуація змінилася.

Навіть коли Федеральна резервна система починає знижувати ставки, базова ставка США залишається близькою до історичного максимуму — 4,5%. Депозити стали золотою жилою.

Дилема PayPal: компанія контролює величезний пул коштів 430 мільйонів користувачів, але ці кошти зберігаються на рахунках PayPal і мають бути розміщені у партнерських банках.

Партнерські банки використовують цей дешевий капітал для купівлі казначейських облігацій США зі ставкою 5% або видачі кредитів під вищі ставки, отримуючи великі прибутки. PayPal отримує лише невелику частку.

Якщо PayPal отримає власну банківську ліцензію, компанія зможе перетворити кошти користувачів на дешеві депозити, купувати казначейські облігації, видавати кредити та залишати весь прибуток у себе. За нинішніх високих ставок це означає мільярди додаткового доходу.

Але якщо мета — просто розірвати стосунки з WebBank, PayPal міг би зробити це раніше. Чому чекати до 2025 року?

Відповідь — у більш глибокій, нагальній тривозі: стейблкоїни.

PayPal: все ще «суборендар» у стейблкоїнах

Якщо роль «суборендаря» у кредитуванні означала для PayPal менше прибутку та більше ризиків, то у стейблкоїнах ця залежність — екзистенційна загроза.

У 2025 році стейблкоїн PayPal PYUSD виріс утричі, ринкова капіталізація за три місяці досягла 3,8 мільярда доларів. Навіть YouTube оголосив про інтеграцію PYUSD у грудні.

Однак реальність така: PYUSD випускає не PayPal, а Paxos з Нью-Йорка, в рамках партнерства.

Це чергова «white-label» модель — PayPal ліцензує бренд, як Nike передає виробництво, але залишає логотип.

Раніше такий поділ був логічним: PayPal володів продуктом і користувачами, Paxos — відповідальністю за комплаєнс і випуск, обидві сторони отримували вигоду.

Але 12 грудня 2025 року OCC надала «умовне схвалення» на отримання національної трастової банківської ліцензії кільком установам, зокрема Paxos.

Це не повна банківська ліцензія (без права прийому депозитів чи страховки FDIC), але Paxos стає ліцензованим емітентом.

З урахуванням «GENIUS Act» мотиви PayPal очевидні. Закон дозволяє регульованим банкам випускати платіжні стейблкоїни через дочірні компанії, концентруючи права й прибутки у ліцензованих установах.

Раніше PayPal міг розглядати стейблкоїни як зовнішній модуль. Тепер, коли партнер отримує сильніший регуляторний статус, він стає не просто постачальником — а потенційним конкурентом.

Проблема PayPal: компанія не контролює ні інфраструктуру емісії, ні регуляторний статус.

Зростання USDC і схвалення ліцензій OCC — сигнал: у гонці стейблкоїнів переможе той, хто контролює емісію, зберігання, розрахунки та комплаєнс.

PayPal прагне не просто стати банком — компанія виборює квиток у майбутнє. Без нього PayPal залишиться осторонь.

Ще гостріше стейблкоїни загрожують основній бізнес-моделі PayPal.

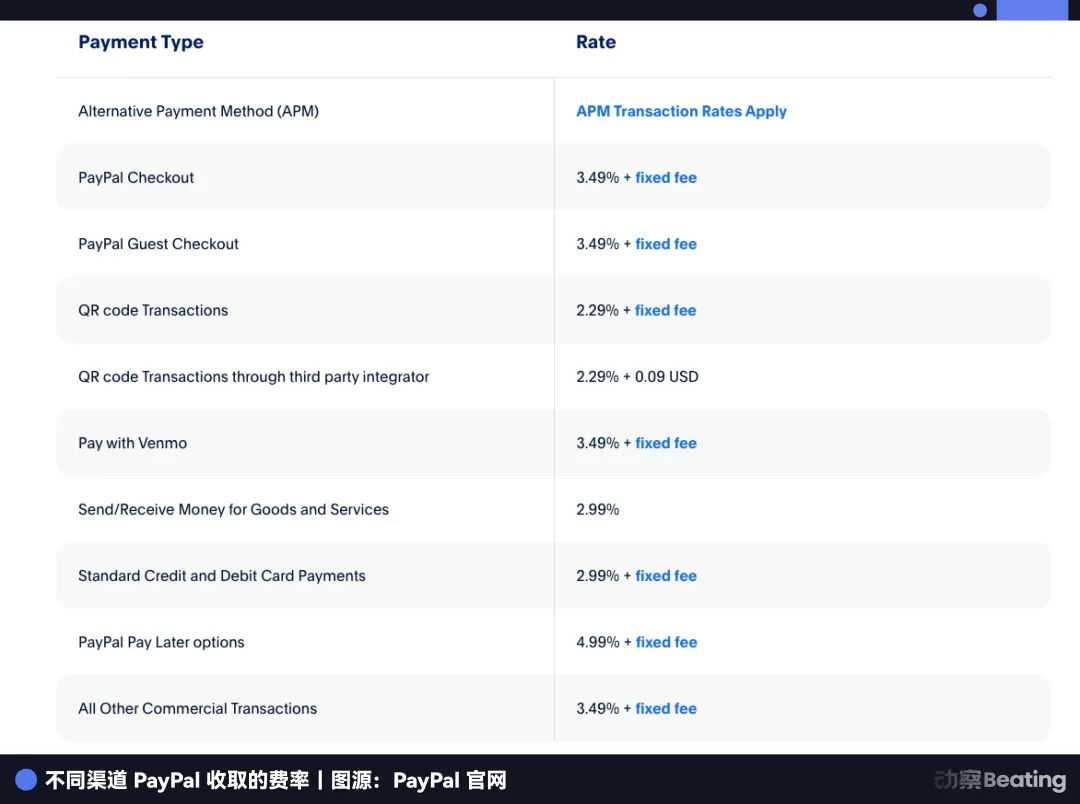

Найприбутковіший сегмент PayPal — платежі в електронній комерції з комісією 2,29–3,49% за транзакцію. Стейблкоїни працюють інакше — майже нульові комісії, прибуток формується з відсотків із коштів користувачів у казначейських облігаціях.

Коли Amazon приймає USDC, а Shopify дозволяє платежі стейблкоїнами, у продавців простий вибір: навіщо платити PayPal 2,5% комісії, якщо стейблкоїни коштують майже нічого?

Зараз платежі в електронній комерції генерують понад половину доходу PayPal. Частка ринку впала з 54,8% до 40% за останні роки. Без контролю над стейблкоїнами захисний бар’єр PayPal зникає.

Ситуація PayPal нагадує досвід Apple з Apple Pay Later. У 2024 році Apple, не маючи банківської ліцензії та перебуваючи у залежності від Goldman Sachs, закрила сервіс і повернулася до апаратного бізнесу. Для Apple це стратегічний відступ, для PayPal — шлях до зникнення.

PayPal не має альтернативи.

Компанія не має смартфонів, операційної системи чи апаратної екосистеми. Фінанси — все, це єдине джерело доходу. Відступ — це кінець.

Тому PayPal змушений рухатися вперед. Компанія має отримати банківську ліцензію та перевести емісію, контроль і прибутки від стейблкоїнів у власні руки.

Але запуск банку у США — це складне завдання, особливо для технологічної компанії з кредитними активами на 7 мільярдів доларів. Пороги регуляторного схвалення дуже високі.

Щоб отримати квиток у майбутнє, PayPal здійснив складний капітальний маневр.

Стратегічна трансформація PayPal

Повернемося до суперечності на початку.

24 вересня PayPal продав кредити «купуй зараз, плати пізніше» на 7 мільярдів доларів компанії Blue Owl, а фінансовий директор публічно оголосила про «легший» баланс. Аналітики Wall Street сприйняли це як крок до покращення фінансових показників і грошового потоку.

Але разом із поданням заявки на банківську ліцензію через три місяці це виглядає як скоординована стратегія, а не суперечність.

Без передачі цих 7 мільярдів доларів дебіторської заборгованості заявка PayPal на банківську ліцензію майже напевно була б відхилена.

Чому? Американські регулятори вимагають жорсткої «перевірки здоров’я» для претендентів на банківську ліцензію. FDIC використовує коефіцієнт достатності капіталу як ключовий показник.

Логіка така: чим більше ризикових активів (наприклад, кредитів) у балансі, тим більше капіталу потрібно тримати як буфер.

Якщо PayPal подасть заявку з кредитами на 7 мільярдів доларів, регулятори побачать високий рівень ризику: «З такими ризиковими активами чи зможете ви покрити можливі втрати?» Це може вимагати величезних резервів капіталу й призвести до відмови.

Тому PayPal мусив «схуднути» перед перевіркою.

Угода з Blue Owl — це forward flow agreement, розумна конструкція. PayPal передає всі нові кредитні активи й ризики дефолту на два роки компанії Blue Owl, але зберігає права андеррайтингу й стосунки з клієнтами — «друкарський верстат» залишається у PayPal.

Для користувачів нічого не змінюється — вони як і раніше беруть і повертають кредити через додаток PayPal. Для FDIC баланс PayPal миттєво стає чистішим і легшим.

Завдяки цій трансформації PayPal переходить від кредитора з ризиком дефолту до платного посередника.

Перестановка активів для проходження регуляторної перевірки — не новинка на Wall Street, але рідко це робиться так рішуче або в таких масштабах. Це демонструє рішучість PayPal — навіть якщо доведеться відмовитися від вигідних процентних доходів, це виправдано заради майбутнього.

І вікно для такого сміливого кроку швидко закривається. Терміновість PayPal пояснюється тим, що «чорний хід», на який компанія розраховує, регулятори можуть остаточно закрити.

Закриття чорного ходу

PayPal подає заявку на ліцензію Industrial Loan Company (ILC) — структуру, яку мало хто знає поза фінансовим сектором, але яка є однією з найцінніших у регуляторних колах США.

Подивіться на перелік власників ILC: BMW, Toyota, Harley-Davidson, Target…

Навіщо автовиробникам і ритейлерам власні банки?

ILC — це унікальна регуляторна лазівка в американському законодавстві, яка дозволяє нефінансовим гігантам керувати банками.

Лазівка виникла завдяки закону Competitive Equality Banking Act (CEBA) 1987 року. Попри назву, він дає материнським компаніям ILC виняткове право: звільнення від реєстрації як банківського холдингу.

Звичайна банківська ліцензія передбачає контроль з боку Федеральної резервної системи. З ILC материнська компанія (наприклад, PayPal) обходить Fed, підпорядковуючись лише FDIC і регуляторам штату Юта.

Це дає національні привілеї — право прийому депозитів, доступ до федеральних платіжних систем — без втручання Fed у бізнес-стратегію.

Це регуляторний арбітраж, а також можливість «змішаних бізнес-операцій». Так BMW і Harley-Davidson інтегрують свої ланцюги вартості.

BMW Bank не має відділень — його послуги вбудовані у процес купівлі авто. Коли ви купуєте BMW, система продажів підключає вас до кредитних послуг BMW Bank.

BMW отримує прибуток як із продажу авто, так і з автокредитів. Harley-Davidson іде далі — її банк може кредитувати лояльних байкерів, яким відмовляють традиційні банки, бо Harley знає, що їхній рівень дефолту низький.

Це й є кінцева мета PayPal: платежі з одного боку, банкінг з іншого, стейблкоїни між ними — без зовнішнього втручання.

Якщо лазівка така цінна, чому Walmart чи Amazon не створили власні банки?

Тому що традиційні банки жорстко протидіють цьому чорному ходу.

Банкіри сприймають комерційних гігантів із великим масивом даних як загрозу існуванню. У 2005 році заявка Walmart на ILC спричинила бунт у банківській індустрії. Асоціації банків лобіювали Конгрес, стверджуючи, що якщо Walmart Bank використає дані про покупки для дешевих кредитів своїм клієнтам, місцеві банки зникнуть.

Під тиском Walmart відкликав заявку у 2007 році. Регулятори заморозили схвалення ILC — з 2006 по 2019 рік не було жодної нової ліцензії. Лише у 2020 році Square (тепер Block) прорвав блокаду.

Зараз, коли чорний хід знову відкрився, його можуть остаточно закрити.

У липні 2025 року FDIC оприлюднила запит на коментарі щодо структури ILC — це явний сигнал про посилення регуляторного контролю. Відповідний законопроект розглядається у Конгресі.

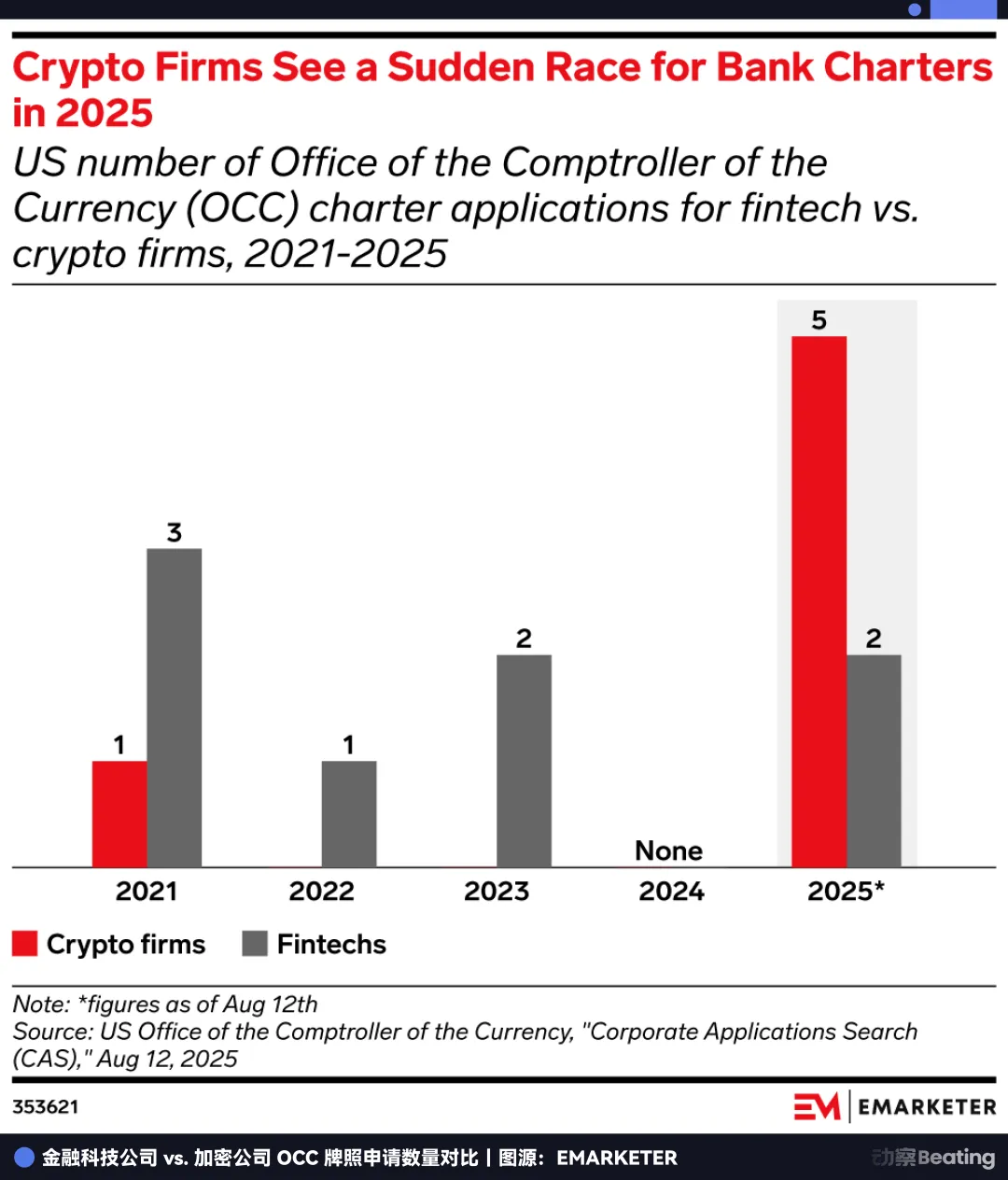

Це спровокувало сплеск заявок на ліцензії. У 2025 році кількість заявок на банківські ліцензії у США досягла рекордних 20; OCC отримала 14 заявок — стільки ж, як за попередні чотири роки разом.

Усі розуміють: це останній шанс перед закриттям чорного ходу. PayPal змагається з регуляторами — якщо компанія не встигне до закриття лазівки, другого шансу може не бути.

Останній прорив

Ліцензія, за яку бореться PayPal, — це по суті «опціон».

Її поточна цінність очевидна: автономне кредитування та отримання процентних маржин у період високих ставок. Майбутня цінність — відкриття доступу до обмежених, перспективних ринків.

Найприбутковіший бізнес Wall Street — не платежі, а управління активами.

Без банківської ліцензії PayPal — лише посередник для коштів користувачів. З ILC компанія стає легальним кастодіаном.

Це означає, що PayPal зможе легально зберігати Bitcoin, Ethereum та майбутні RWA-активи для 430 мільйонів користувачів. У майбутньому, згідно з «GENIUS Act», банки можуть стати єдиним легальним шлюзом до DeFi-протоколів.

Уявіть додаток PayPal із кнопкою «інвестиції з високою прибутковістю», що підключає до DeFi-протоколів, таких як Aave чи Compound, із комплаєнсом, який забезпечує PayPal Bank. Це стирає межу між Web2-платежами та Web3-фінансами.

На цьому етапі PayPal конкурує не лише зі Stripe щодо комісій — компанія будує фінансову операційну систему для криптоепохи, переходячи від процесора транзакцій до керуючого активами. Транзакції обмежені, управління активами — нескінченна гра.

Ось чому PayPal робить рішучий крок наприкінці 2025 року.

PayPal розуміє, що опинився у історичних лещатах. З одного боку, стейблкоїни загрожують прибуткам від платежів; з іншого — лазівка ILC ось-ось буде остаточно закрита.

Щоб прорватися, PayPal мусив продати активи на 7 мільярдів доларів у вересні — радикальний крок для отримання квитка на виживання.

У перспективі 27 років це історія замкненого кола долі.

У 1998 році, коли Пітер Тіль і Ілон Маск заснували попередника PayPal, їхньою метою було «кинути виклик банкам» і змінити застарілі, неефективні фінансові інститути цифровими грошима.

Через двадцять сім років колишній «переможець драконів» робить усе, щоб «стати банком».

У бізнесі немає казок — є лише виживання. Напередодні крипто-революції фінансової системи залишитися «екс-гігантом» поза системою — це шлях до зникнення. Лише отримавши регуляторний статус — навіть через «чорний хід» — можна вижити у новій епосі.

Це прорив «бути або не бути», який потрібно здійснити до закриття вікна можливостей.

Якщо PayPal досягне мети, він стане JPMorgan Chase епохи Web3. Якщо ні — залишиться реліктом минулої інтернет-ери.

Час для PayPal спливає.

Заява:

- Ця стаття передрукована з [动察 Beatiing], авторське право належить оригінальному автору [Sleepy.txt]. Якщо у вас є заперечення щодо цього передруку, зверніться до команди Gate Learn, і ми оперативно розглянемо ваше звернення згідно з нашими процедурами.

- Відмова від відповідальності: думки та оцінки у цій статті належать виключно автору й не є інвестиційною порадою.

- Інші мовні версії цієї статті перекладені командою Gate Learn. Якщо не зазначено Gate як джерело, не копіюйте, не розповсюджуйте й не плагіюйте перекладену статтю.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке BNB?