Фінансова чорна діра: стейблкоїни поглинають банки

Примітка редактора: У процесі цифрової трансформації світової фінансової системи стейблкоїни стають ключовим фактором змін. Вони діють поза межами традиційних банків, фондів грошового ринку й платіжних платформ, проте активно змінюють доларові потоки, впливають на механізми трансмісії монетарної політики та провокують глибокі дискусії стосовно фундаментальної сутності фінансового порядку.

Стаття аналізує стейблкоїни крізь призму історії «вузького банкінгу», досліджуючи, як вони відтворюють цю модель у блокчейні й впливають на ринки казначейських облігацій США та глобальну ліквідність через явище «ефекту чорної діри ліквідності». В умовах формування регуляторних стандартів некон’юнктурне зростання стейблкоїнів і їхні системні ризики стали нагальними питаннями для фінансової спільноти.

Оригінал статті:

Стейблкоїни: нове життя «вузького банкінгу»

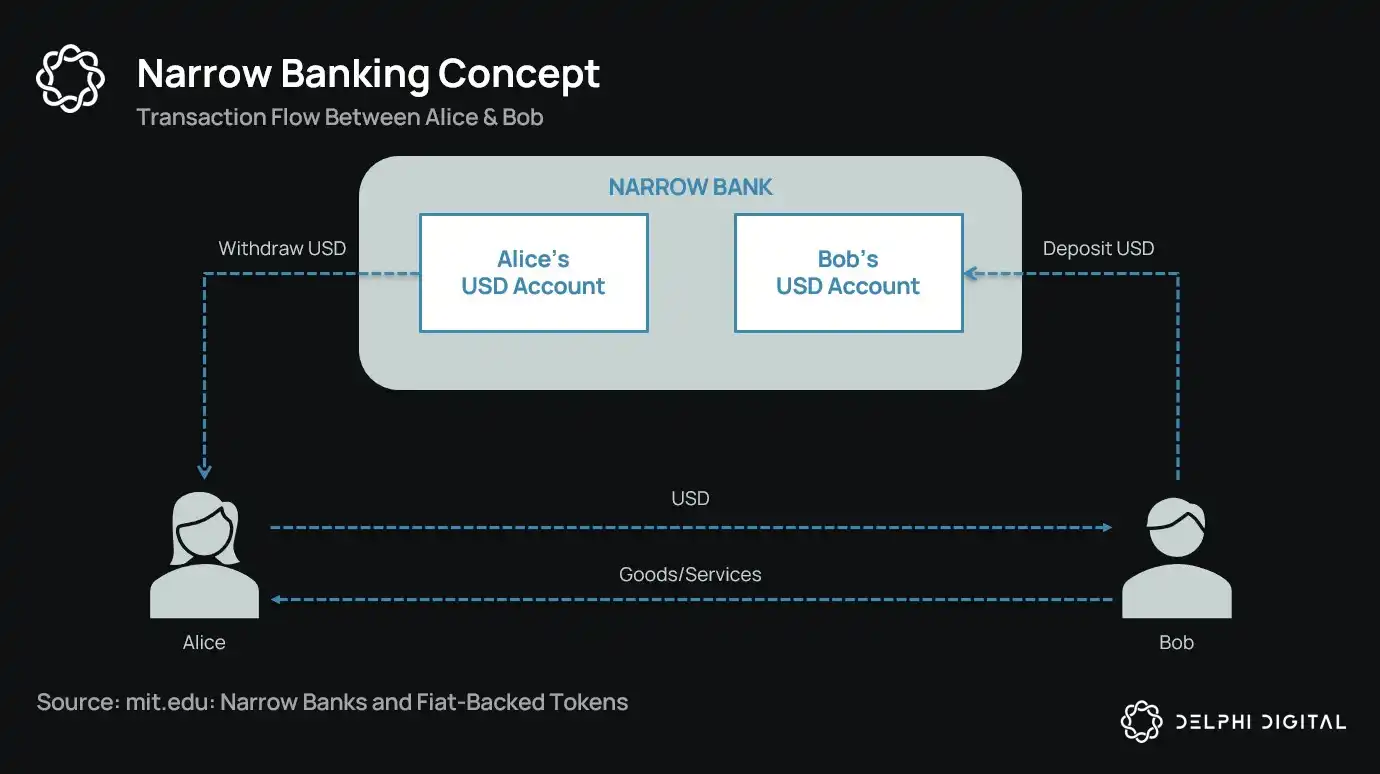

Уже понад століття фахівці з монетарної політики пропонують концепції «вузького банкінгу» — фінансових установ, які емітують гроші, не займаючись кредитуванням. Від «Чиказького плану» 1930-х до сучасної ідеї The Narrow Bank (TNB) — суть полягає у запобіганні банківським панікам і системним ризикам шляхом вимоги тримати забезпечення виключно у безпечних і ліквідних активах типу державних облігацій.

Втім, регулятори послідовно відхиляли впровадження вузького банкінгу.

Причина проста: навіть якщо модель виглядає безпечною, вона порушує основу сучасної банківської системи — механізм створення кредиту. Це спричиняє відтік депозитів із комерційних банків, накопичення безризикового забезпечення і розрив між короткостроковими зобов’язаннями та продуктивним кредитуванням.

Парадоксально, але криптоіндустрія сьогодні «відродила» модель вузького банкінгу у вигляді стейблкоїнів, забезпечених фіатною валютою. Стейблкоїни у всьому повторюють зобов’язання вузьких банків: повне забезпечення, миттєва конвертація, основа — казначейські облігації США.

Після низки банкрутств у часи Великої депресії економісти Чиказької школи запропонували відокремити процес створення грошей від кредитного ризику. Згідно з «Чиказьким планом» 1933 року банки мали б тримати 100 % резервів під поточні депозити, а кредити надавати лише зі строкових депозитів чи власного капіталу — не з платіжних депозитів.

Мета — зупинити банківські паніки й зменшити фінансову нестабільність. Якщо банк не може використовувати депозити для кредитування, він не збанкрутує через проблеми ліквідності.

У новітній історії ідея повернулася як «вузький банкінг»: вузькі банки приймають депозити, але інвестують виключно у надійні короткострокові державні папери, наприклад казначейські векселі або резерви ФРС. Свіжий приклад — The Narrow Bank (TNB), яка у 2018 році хотіла отримати доступ до відсотків за надлишковими резервами (IOER), але отримала відмову. ФРС побоювалася, що TNB стане безризиковою альтернативою депозитам із високою прибутковістю і «послабить механізм трансмісії монетарної політики».

Насправді регулятори бояться: якщо вузькі банки стануть успішними, це підірве комерційну банківську систему, спричинить відтік депозитів від традиційних банків і сконцентрує безпечне забезпечення. Вузькі банки створюють інструменти, схожі на гроші, але не підтримують кредитне посередництво.

Моя особиста думка — сучасна банківська система є ілюзією з важелями, яка працює лише поки ніхто не намагається «вийти з гри». Вузькі банки становлять пряму загрозу цій моделі. Але насправді це не змова: це просто демонструє структурну вразливість системи.

Центральні банки не друкують гроші напряму, а контролюють їх через комерційні банки: стимулюючи чи обмежуючи кредитування, підтримуючи ринки у кризах, забезпечуючи ліквідність суверенного боргу через резерви. Комерційні банки отримують безкоштовну ліквідність, регуляторну лояльність і неявні гарантії порятунку у кризах. Традиційні банки — не просто ринкові гравці, а інструмент державного втручання в економіку.

Тепер уявіть банк, який заявляє: «Ми не використовуємо важелі, ми просто пропонуємо безпечні кошти, забезпечені 1:1 казначейськими облігаціями чи резервами ФРС». Це робить модель часткового резервування застарілою й прямо загрожує діючій системі.

Відмова ФРС у доступі TNB до головного рахунку — ілюстрація цієї загрози. Проблема не у ризику банкрутства TNB, а у її потенційному успіху. Якщо люди отримають доступ до завжди ліквідної валюти без кредитного ризику і з відсотками, навіщо тримати гроші у традиційних банках?

Саме тут починається історія стейблкоїнів.

Стейблкоїни, забезпечені фіатною валютою, практично повторюють модель вузького банкінгу: емітують цифрові зобов’язання, конвертовані у долари, і підтримують це забезпечення 1:1 безпечними, ліквідними позабіржовими резервами. Як і вузькі банки, емітенти стейблкоїнів не кредитують резерви. Наприклад, Tether наразі не сплачує відсотки, але це поза темою статті. Основний фокус — роль стейблкоїнів у сучасній монетарній структурі.

Активи — безризикові, зобов’язання — миттєво конвертуються, відповідають номіналу; без кредитування, без розриву строків, без важелів.

Попри те, що вузькі банки були знищені регуляторами на старті, стейблкоїни не стикнулися з такими обмеженнями. Багато емітентів стейблкоїнів працюють поза межами традиційної банківської системи, а попит на них стабільно зростає, особливо у країнах з високою інфляцією та на ринках, що розвиваються, де доступ до доларових банківських послуг обмежений.

З цієї перспективи стейблкоїни стали своєрідним «цифровим євродоларом», що циркулює поза банківською системою США.

Але виникає питання: що буде із системною ліквідністю, якщо стейблкоїни акумулюють значний обсяг казначейських паперів США?

Теза «чорної діри» ліквідності

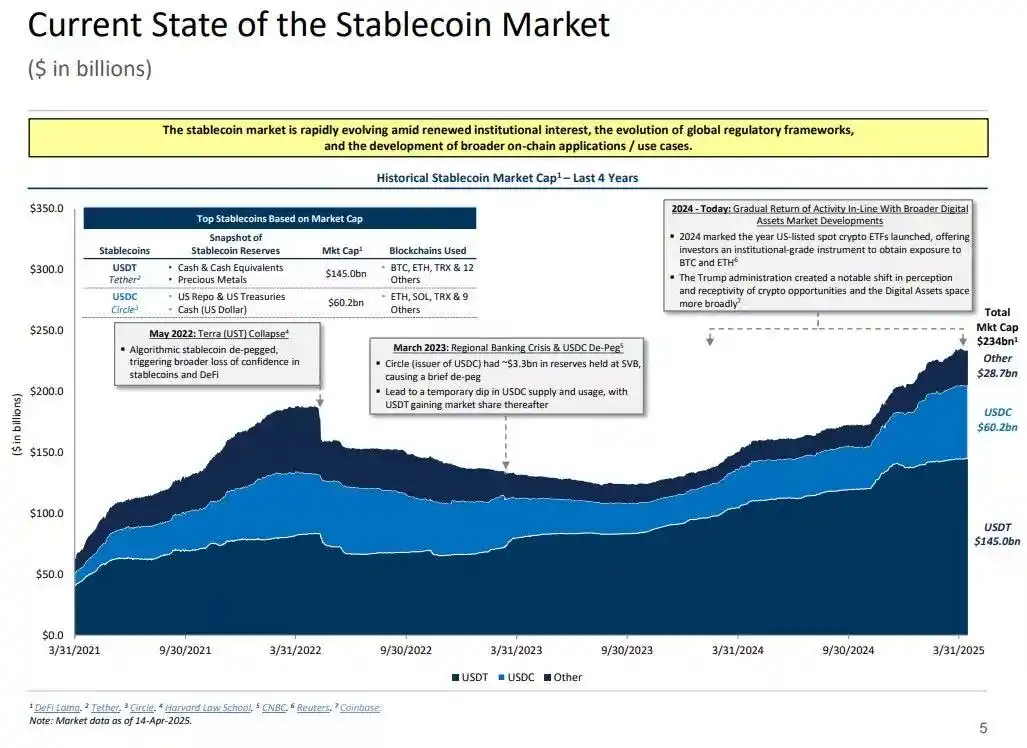

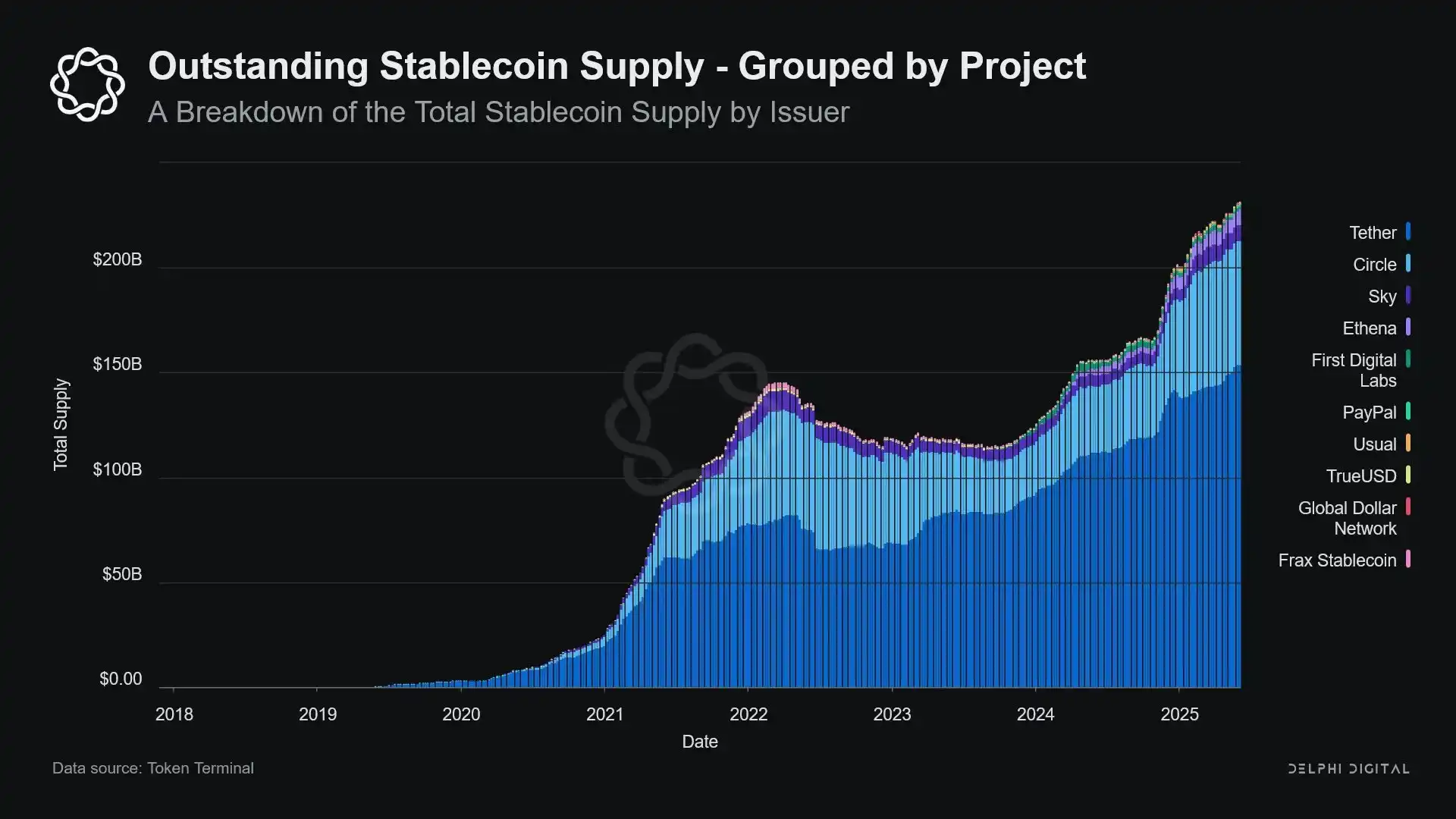

Зі зростанням обсягів стейблкоїнів вони все більше нагадують глобальні «острови» ліквідності: поглинають доларові потоки, блокуючи безпечне забезпечення у закритій системі, яка не повертається у традиційний фінансовий обіг.

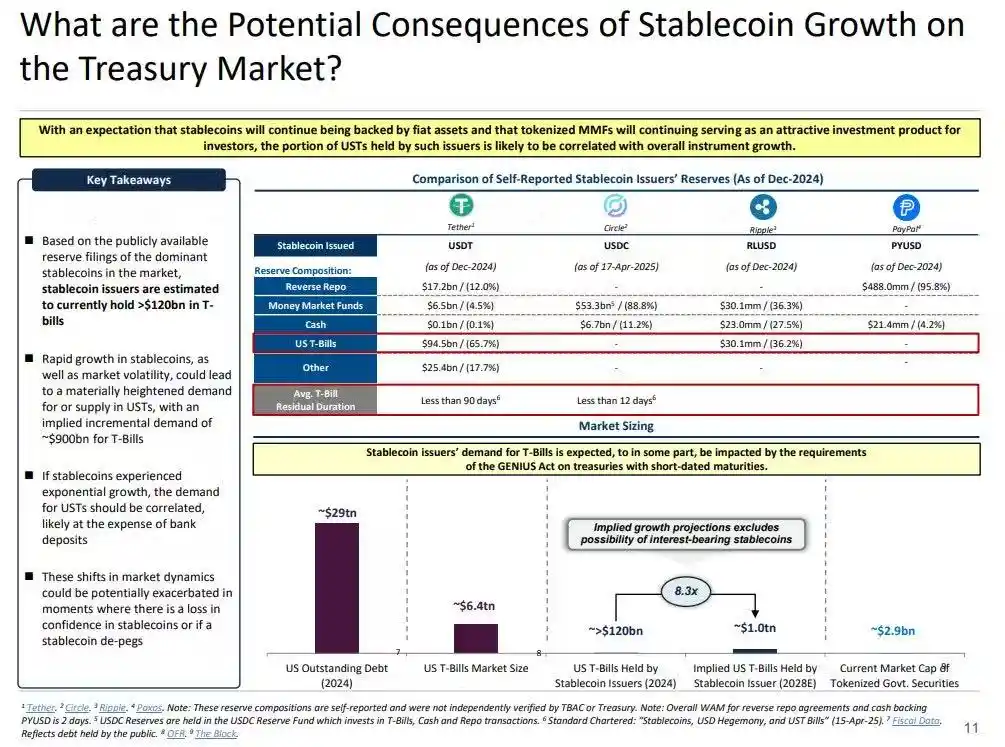

Це може спричинити «чорну діру ліквідності» на ринку казначейських облігацій США — великі обсяги цінних паперів поглинаються системою стейблкоїнів і не потрапляють на міжбанківський ринок, зменшуючи загальну пропозицію ліквідності у фінансовій системі.

Емітенти стейблкоїнів — довгострокові чисті покупці короткострокових казначейських векселів США. Кожен долар стейблкоїна має бути забезпечений рівноцінним активом на балансі — зазвичай це казначейські векселі або операції зворотного репо. На відміну від банків, емітенти стейблкоїнів не продають ці папери для кредитування чи для переходу до ризикових активів.

Поки стейблкоїни перебувають в обігу, їхні резерви не можна використовувати. Викуп активів відбувається лише у випадку виходу користувача із системи стейблкоїнів, а це трапляється рідко, оскільки учасники блокчейну переважно обмінюють токени чи використовують стейблкоїни як довгострокову готівку.

Таким чином, емітенти стейблкоїнів — односторонні «чорні діри» ліквідності: вони поглинають казначейські папери, але рідко повертають їх у обіг. Коли ці папери заблоковані на рахунках зберігача, вони виходять із традиційного циклу забезпечення — їх не можна повторно використовувати або залучати для репо, фактично вилучаючи з грошового обігу.

Це створює ефект «стерилізації грошової маси». Як у випадку кількісного скорочення (QT) ФРС, стейблкоїни зменшують ліквідність через вилучення якісного забезпечення, але без координації чи макроекономічних цілей.

Ще більш деструктивною є концепція тіньового кількісного скорочення (Shadow QT), що діє безперервно. Вона не коригується за макроекономічною ситуацією, а лише зростає із попитом на стейблкоїни. Оскільки багато резервів зберігається у офшорних юрисдикціях із низькою прозорістю, регуляторний контроль і координація ускладнюються.

Гірше, цей механізм може стати проциклічним. Під час зростання ринкових ризиків попит на «ончейн-долари» підвищується, що стимулює додаткову емісію стейблкоїнів і ще більше вилучає казначейські папери з ринку — коли ліквідність потрібна найбільше, ефект чорної діри лише посилюється.

Обсяги стейблкоїнів менші за програму кількісного скорочення (QT) ФРС, але механізми подібні, а макроекономічний вплив ідентичний: менше казначейських паперів у ринку, жорсткіша ліквідність, тиск на підвищення ставок.

І ця тенденція не сповільнюється, а суттєво прискорюється останніми роками.

Регуляторні суперечності та системний ризик

Стейблкоїни перебувають на унікальному перетині: вони не є банками, фондами грошового ринку чи традиційними платіжними сервісами. Ця невизначеність створює структурну напругу для регуляторів: надто малі для статусу системного ризику, надто вагомі для заборони, занадто корисні, але потенційно небезпечні без належного регулювання.

Традиційні банки відіграють ключову роль у передачі монетарної політики у реальну економіку. Коли ФРС підвищує ставки, банки скорочують кредитування, коригують депозитні ставки, змінюють умови кредитування. Стейблкоїни не кредитують, тому не можуть транслювати зміни ставок на кредитний ринок. Вони акумулюють казначейські папери з високою прибутковістю, не пропонують кредитних чи інвестиційних продуктів, а більшість стейблкоїнів навіть не нараховує відсотки власникам.

Причина відмови ФРС у доступі TNB до головного рахунку була не у кредитних ризиках, а у страху фінансової дезінтермедіації. ФРС хвилювалася, що якщо безризиковий банк запропонує депозитні рахунки з відсотками, забезпечені резервами, це спровокує масовий відтік коштів із комерційних банків, порушить банківську систему, зменшить кредитний потенціал і сконцентрує монетарну владу у «стерилізуючому ліквідність сховищі».

Стейблкоїни несуть подібні системні ризики — але їм навіть не потрібен доступ до ФРС.

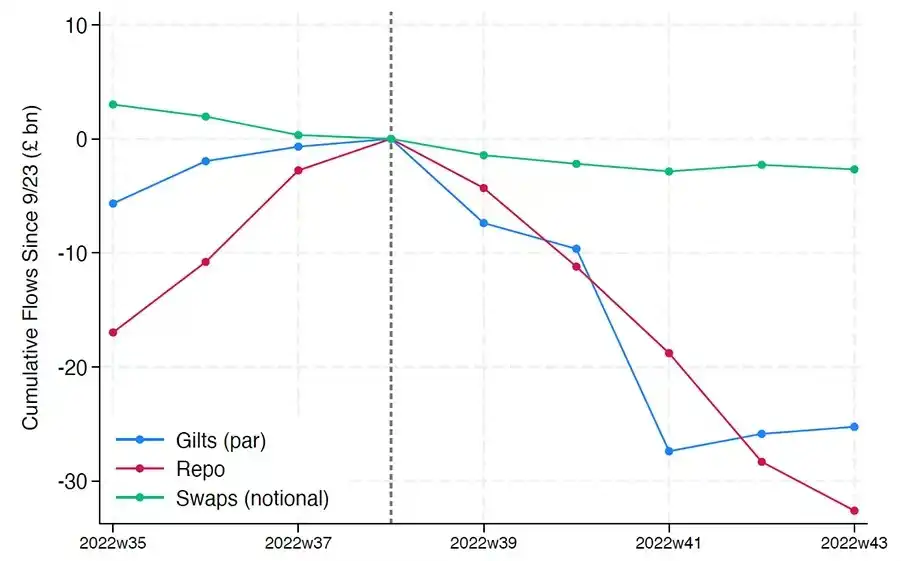

Фінансова дезінтермедіація — не єдина загроза. Навіть якщо стейблкоїни не пропонують доходу, існує ризик «паніки»: у випадку втрати довіри до резервів чи регуляторної позиції можливі масові викупи. Тоді емітенти можуть бути змушені продавати казначейські папери під ринковим тиском, як це було з фондами грошового ринку у 2008 чи LDI у Великій Британії у 2022 році.

Емітенти стейблкоїнів не мають «кредитора останньої інстанції». Їхній тіньовий банківський статус дозволяє швидко стати системними гравцями, але так само швидко й збанкрутувати.

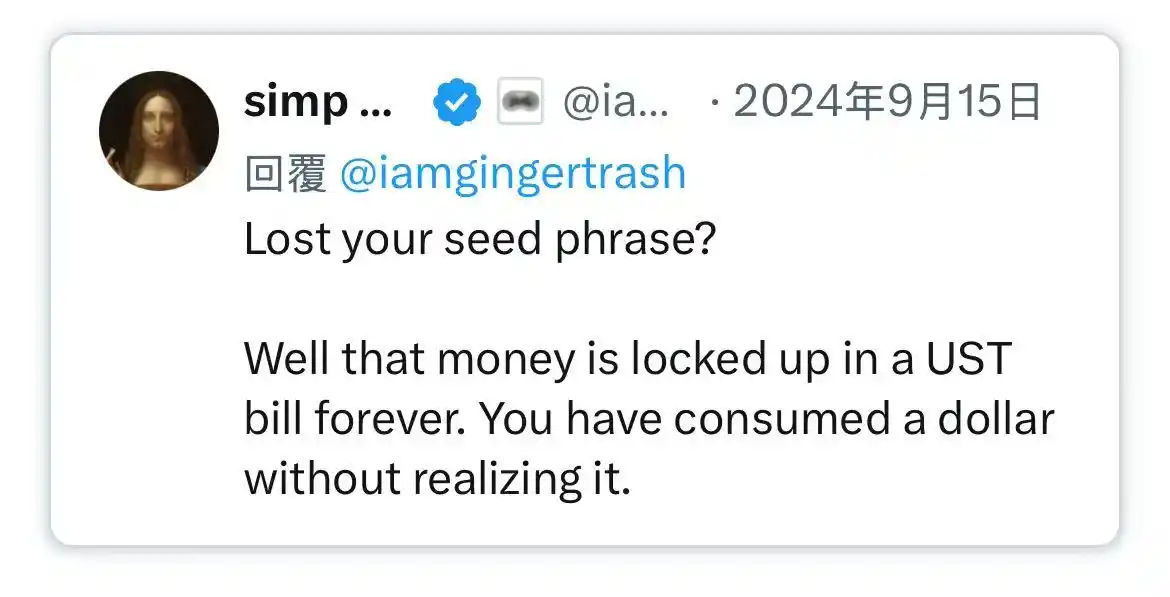

Як і у випадку з Bitcoin, можливі втрати через «фразу відновлення (seed-фразу)». Для стейблкоїнів це означає: частина коштів назавжди заблокується у казначейських паперах США, не підлягатиме викупу і перетвориться на ліквідну чорну діру.

Стейблкоїни, які починали як маргінальні продукти криптобірж, стали основними каналами доларової ліквідності, проникли на біржі, у DeFi-протоколи та сферу транскордонних переказів і глобальних комерційних платежів. Вони вже не периферійна інфраструктура, а фундаментальна архітектура для транзакцій у доларах поза банківською системою.

Їхнє зростання блокує забезпечення, блокуючи безпечні активи у холодних резервних сховищах. Це скорочення балансу, що відбувається поза контролем центробанків — своєрідне постійне кількісне скорочення (ambient QT).

Поки регулятори й банківська система намагаються зберегти старий порядок, стейблкоїни вже почали його тихо трансформувати.

Відмова від відповідальності:

- Стаття опублікована повторно з [BlockBeats], авторські права належать оригінальному автору [@ 0x_Arcana]. Якщо маєте заперечення щодо публікації, зверніться до команди Gate Learn, яка розгляне питання згідно з чинними процедурами максимально оперативно.

- Відмова від відповідальності: думки й оцінки, викладені у статті, є особистою позицією автора і не є інвестиційною рекомендацією.

- Переклади цієї статті іншими мовами здійснені командою Gate Learn і не можуть копіюватися, поширюватися або використовуватися без посилання на Gate.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Що таке Стейблкойн?

Все, що вам потрібно знати про Blockchain

Що таке Gate Pay?

Що таке BNB?