Gate Research: Starknet evidencia-se impulsionada pela narrativa BTCFi, enquanto Polymarket assume a liderança numa nova etapa dos mercados de previsão on-chain|Web3 Insights de Dados On-Chain para outubro de 2025

Resumo

- A atividade de negociação em redes Layer2 e blockchains de alto desempenho recuperou de forma significativa, com capital e envolvimento de utilizadores em crescimento contínuo, tornando o mercado cada vez mais segmentado. Solana e Arbitrum lideram o ecossistema multichain, Ethereum mantém-se como o principal polo de valor, enquanto Polygon e Base expandem-se de forma consistente, reforçando a resiliência do ecossistema.

- Arbitrum registou entradas líquidas de destaque, impulsionadas pelo programa de incentivos DRIP e pelas operações de tokenização de ativos, consolidando a sua posição como principal rede Layer2. Starknet, motivada pela narrativa BTCFi, tornou-se um novo centro de atenção, atraindo fluxos de capital relevantes.

- O Bitcoin enfrenta resistência de oferta significativa; o seu breakout exigirá tempo para assimilar posições de maior valor. Entretanto, o sentimento de curto prazo estabilizou e a confiança do mercado começa a recuperar; os detentores de longo prazo iniciaram nova acumulação, indicando uma fase de reequilíbrio de capital.

- Polymarket está a liderar a convergência entre mercados de previsão e finanças tradicionais. O produto “Up/Down Equity Markets” inaugurou um novo ciclo de narrativas on-chain, com mais de 440 000 utilizadores ativos e volume mensal de negociação superior a 2,7 mil milhões USD, consolidando-se como plataforma de referência na financeirização de eventos.

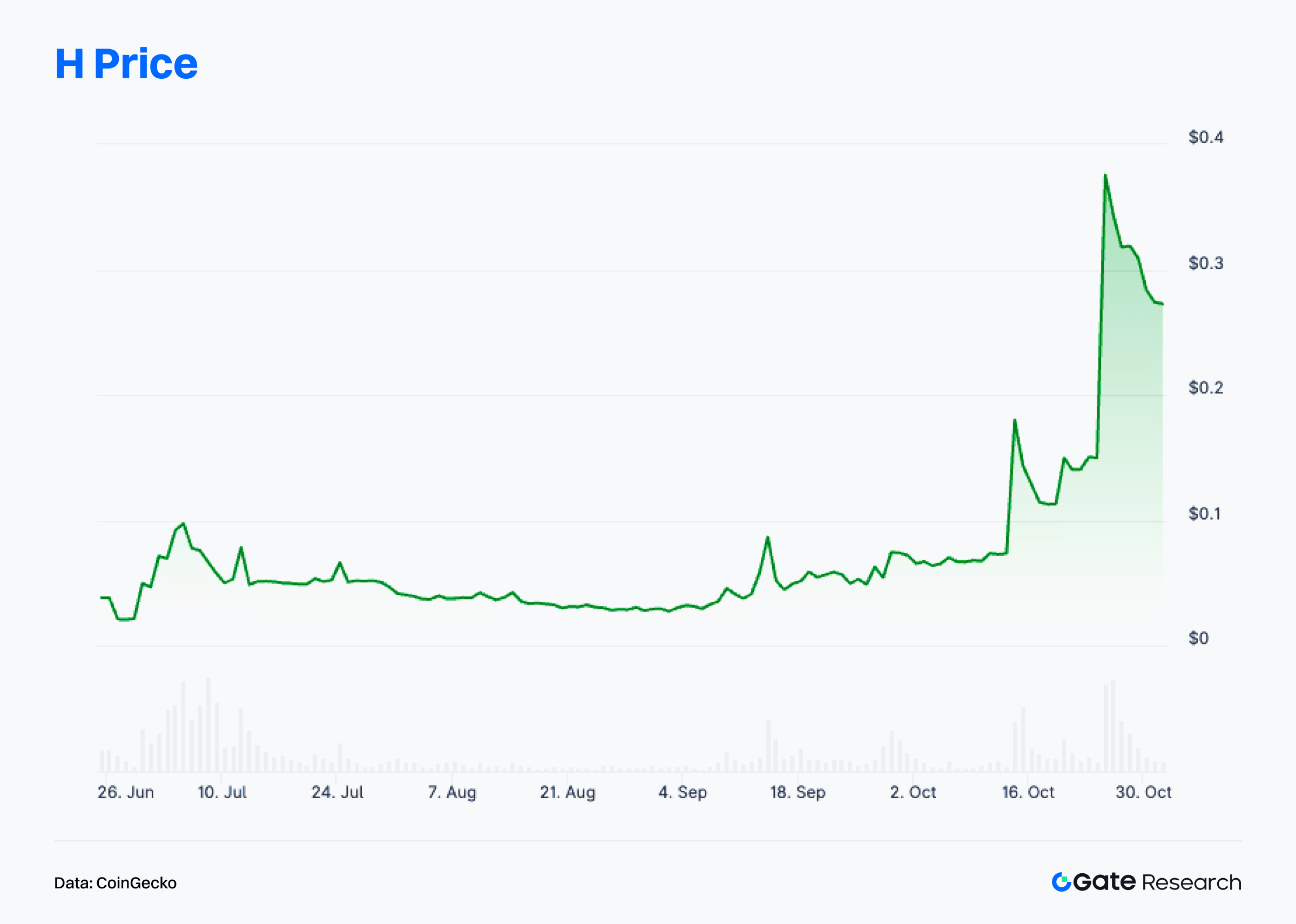

- Humanity Protocol centra-se na verificação de identidade zero-knowledge e na narrativa “IA + DID”. O token $H valorizou mais de 300% nos últimos meses, impulsionado por testes de módulos centrais e pela forte dinâmica da comunidade, tornando-se um dos projetos mais observados no setor de identidade descentralizada.

Visão Geral dos Insights On-Chain

Panorama da Atividade On-Chain e Fluxo de Capital

Para além da análise dos fluxos de capital on-chain, foram selecionados indicadores-chave de atividade para avaliar o grau real de utilização e envolvimento nos ecossistemas blockchain. Entre estes indicadores estão volume diário de transações, comissões diárias de gas, endereços ativos diários e fluxos líquidos em bridges cross-chain, permitindo captar o comportamento dos utilizadores, intensidade de utilização da rede e mobilidade dos ativos. Estes dados nativos oferecem uma visão mais completa das transformações nos ecossistemas blockchain, ajudando a determinar se os fluxos de capital correspondem a procura genuína e crescimento dos utilizadores, e a identificar redes com potencial de desenvolvimento sustentável.

Análise de Transações: Arbitrum Lidera a Retoma Multichain, Atividade Sobe nas Principais Redes

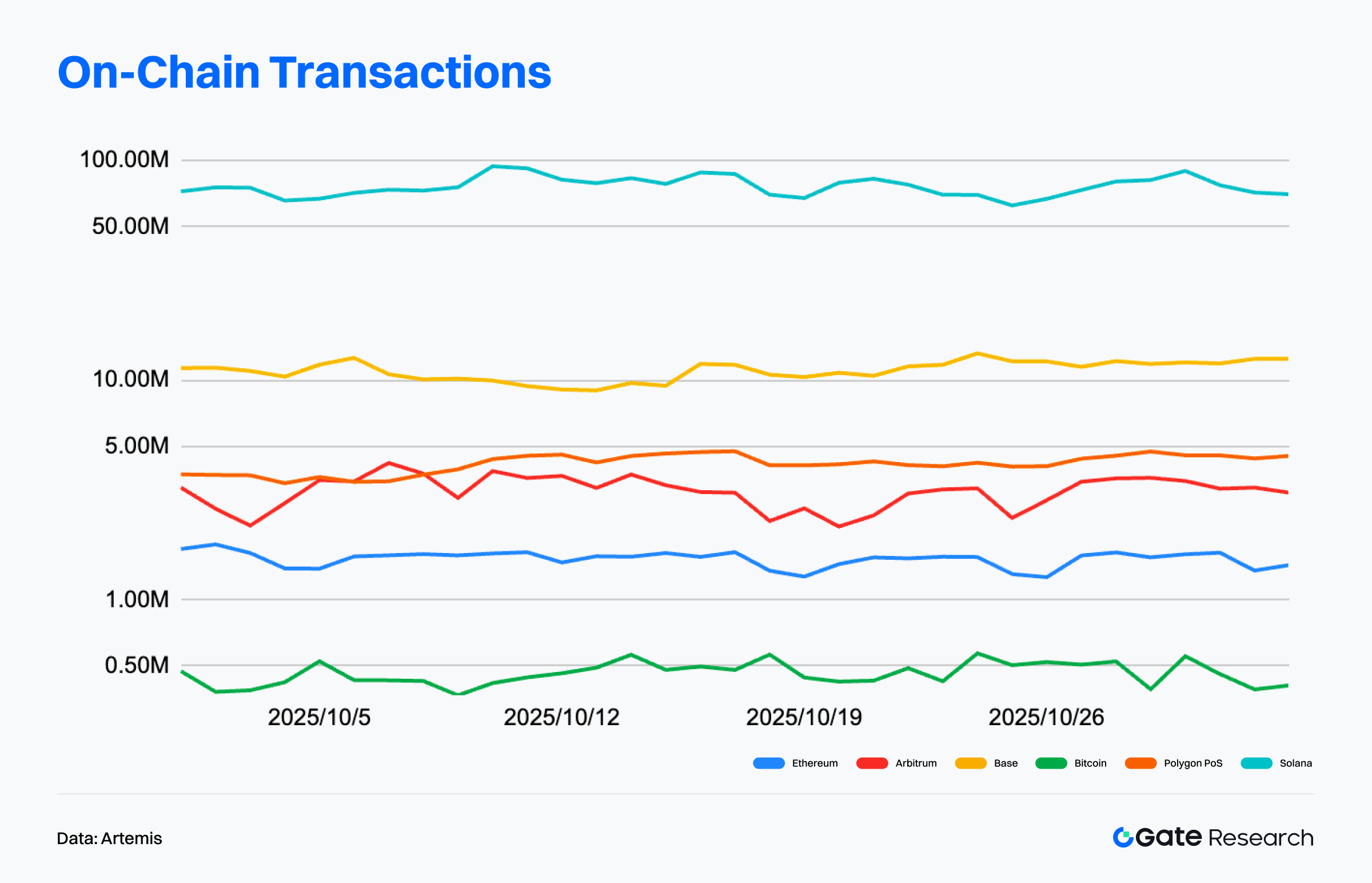

Segundo a Artemis, o número total de transações on-chain em outubro mostrou tendência moderadamente ascendente, confirmando liquidez e atividade sólidas. Solana manteve a liderança, com 2,5 mil milhões de transações mensais (+6,65%), reforçando o seu perfil de interações de alta frequência entre blockchains de elevado desempenho.【1】

Arbitrum destacou-se com aumento mensal superior a 34%, sustentando várias semanas de crescimento em liquidez e atividade. O capital concentra-se cada vez mais nos ecossistemas de topo, sobretudo provenientes de mainnets tradicionais e Layer2 emergentes. Dados da Dune revelam que Arbitrum superou 2 mil milhões USD em volume de transações on-chain em outubro, impulsionada pela expansão de protocolos DeFi, tokenização de ativos e aplicações Layer3. A tokenização da Robinhood em Arbitrum avança, com cerca de 500 ativos tokenizados, valendo mais de 8,5 milhões USD. O protocolo de liquidez de stablecoins DRIP atingiu 1 mil milhão USD, refletindo o ciclo positivo entre capital e aplicações.

Polygon PoS também cresceu de forma robusta (+22,45%), com atividade de negociação a regressar a níveis elevados. Ethereum e Base expandiram-se de forma modesta (+3,92% e +1,78%, respetivamente), mantendo a estabilidade, enquanto Bitcoin subiu apenas +0,66%, evidenciando que a sua atividade continua a ser dominada por holdings e derivados, não por transferências on-chain.

A estrutura das transações revela o padrão “Layer2 e redes de alto desempenho ativas, mainnets estáveis”, com interações de capital mais segmentadas e eficientes — sinalizando momento sustentável, apesar de ausência de sobreaquecimento do mercado.

Análise de Endereços Ativos: Solana Domina, Arbitrum Sofre Retração

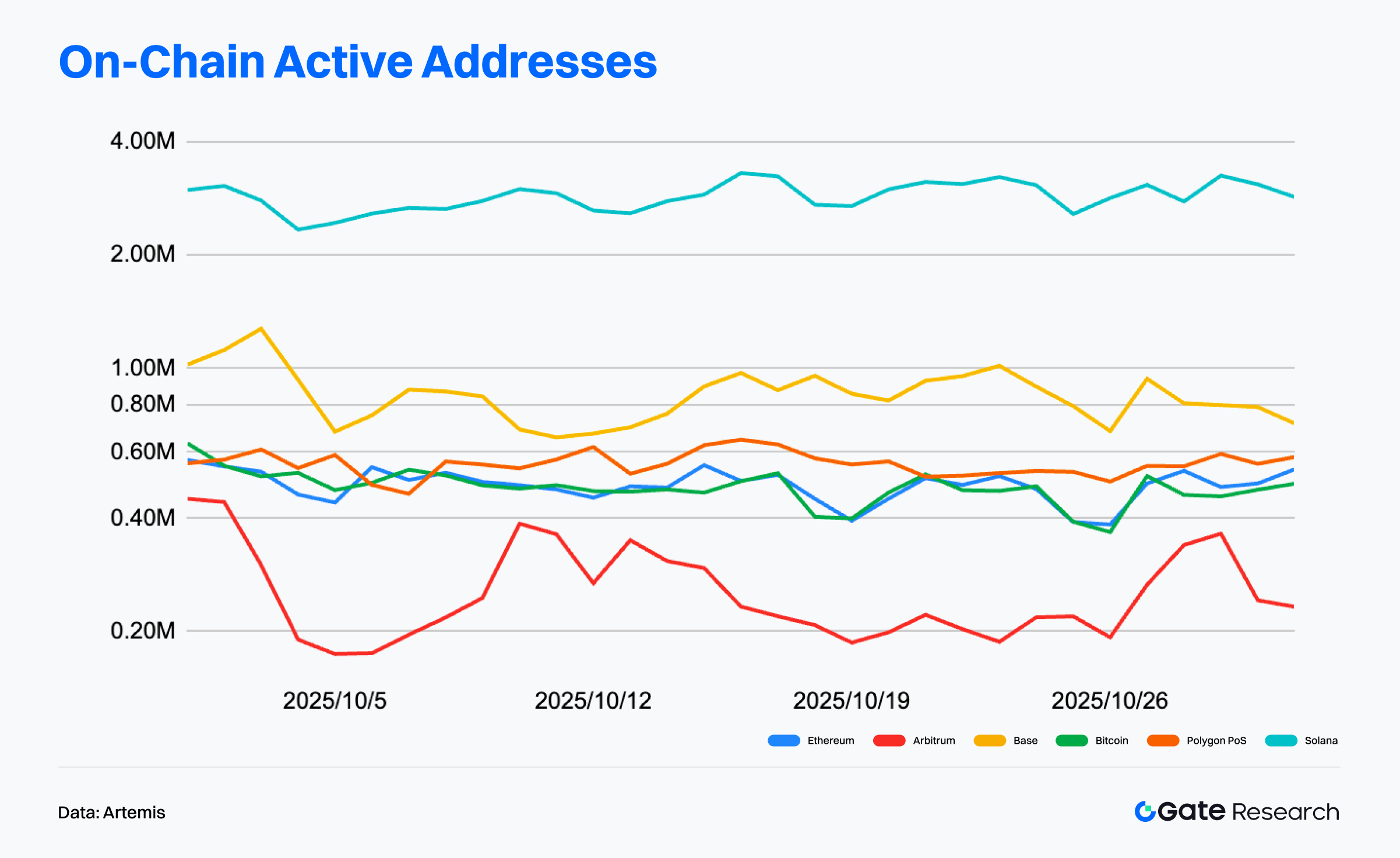

Em outubro de 2025, Solana manteve entre 2,5 e 4 milhões de endereços ativos diários, reforçando a sua vantagem de interação de alta frequência e mostrando forte resiliência do ecossistema e fidelização dos utilizadores. Base ocupou o segundo lugar com 700 000 a 1 milhão de endereços ativos diários, evidenciando crescimento estável. Na mainnet Ethereum, a atividade manteve-se entre 500 000 e 600 000, enquanto Polygon PoS e Bitcoin oscilaram entre 400 000 e 600 000.【2】

Arbitrum registou uma descida do pico de 450 000 endereços no início do mês para cerca de 200 000, sugerindo arrefecimento temporário da atividade e migração parcial de utilizadores para Base e Polygon.

Solana continua a dominar cenários de interação de alta frequência, Base e Arbitrum expandem os seus ecossistemas de forma consistente, e Ethereum mantém-se como camada central de liquidação de valor — evidenciando segmentação cada vez mais clara entre as principais redes.

Análise de Receita de Comissões On-Chain: Ethereum Mantém a Liderança, Polygon PoS e Arbitrum Mostram Volatilidade

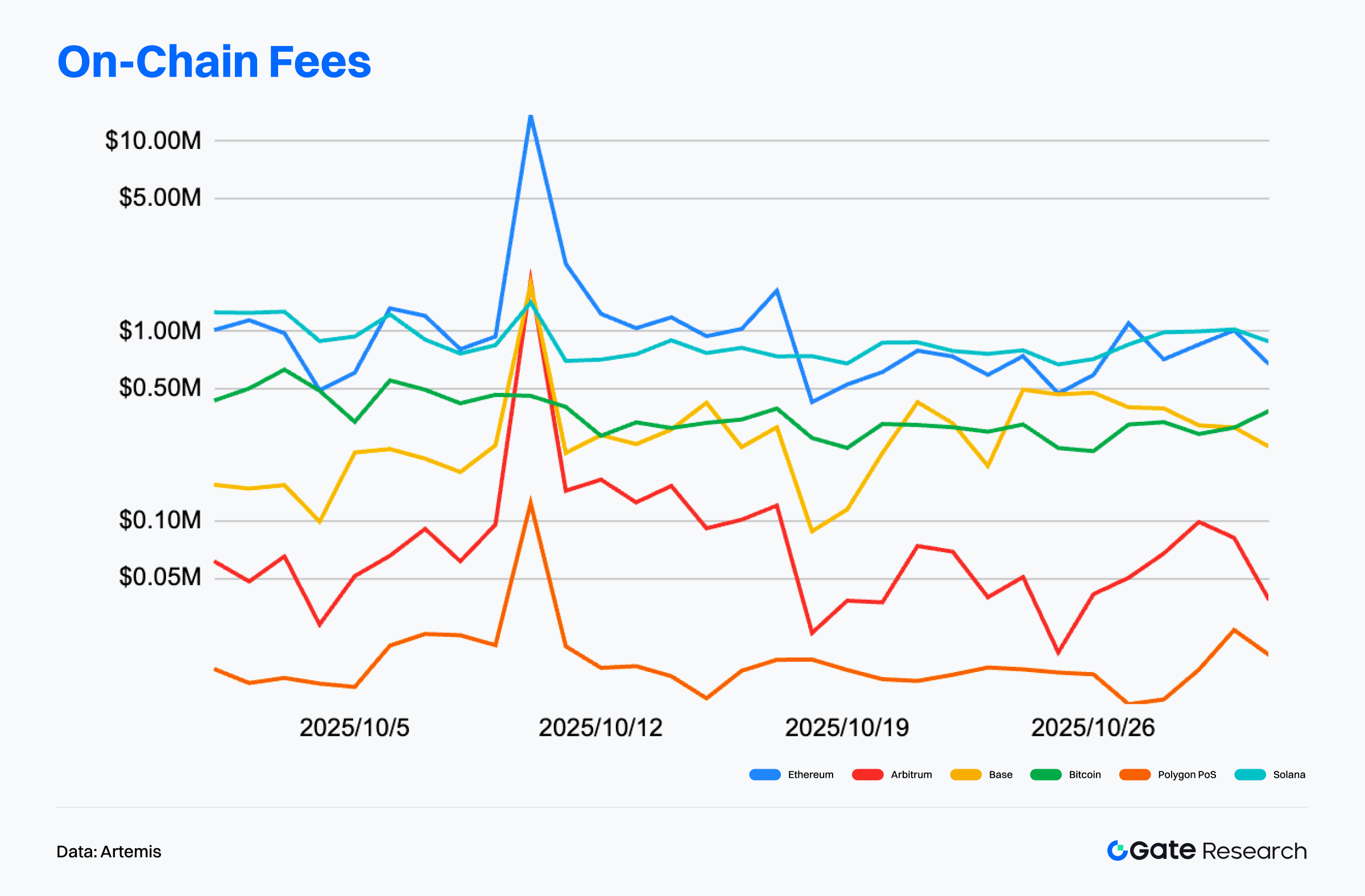

Segundo a Artemis, as receitas de comissões de transação em outubro divergiram entre redes, formando o padrão “redes de valor lideram, redes de alta frequência estabilizam”. Ethereum manteve-se no topo, com vários picos a meio do mês — a receita diária superou os 10 milhões USD, sobretudo por transações DeFi e de elevado valor, reforçando o domínio na economia on-chain. Solana manteve receitas entre 0,5 e 1 milhão USD por dia, destacando a dinâmica do trading de alta frequência.【3】

Já a receita da Arbitrum mostrou volatilidade, com pico a meio do mês seguido de retração, provavelmente devido a incentivos temporários e atividade especulativa. Polygon PoS manteve níveis baixos, mas recuperou ligeiramente no final do mês, possivelmente devido a upgrades e novas aplicações. Base e Bitcoin mantiveram-se estáveis — o primeiro limitado pelo ritmo de crescimento, o segundo pela procura constante de transferências e liquidação.

A subida coletiva das comissões em torno de 11 de outubro coincidiu com alta volatilidade de mercado. Uma queda abrupta desencadeou liquidações DeFi em massa, negociação em DEX e swaps cross-chain, provocando picos temporários de atividade on-chain e taxas de gas. Ethereum e Arbitrum registaram picos de receita, refletindo agrupamento de transações durante períodos de volatilidade. Estes picos foram motivados por eventos e não são estruturais, mostrando que a economia on-chain permanece sensível às oscilações do mercado.

Divergência de Fluxos de Capital: Arbitrum Lidera, Narrativas Starknet e BTCFi em Alta

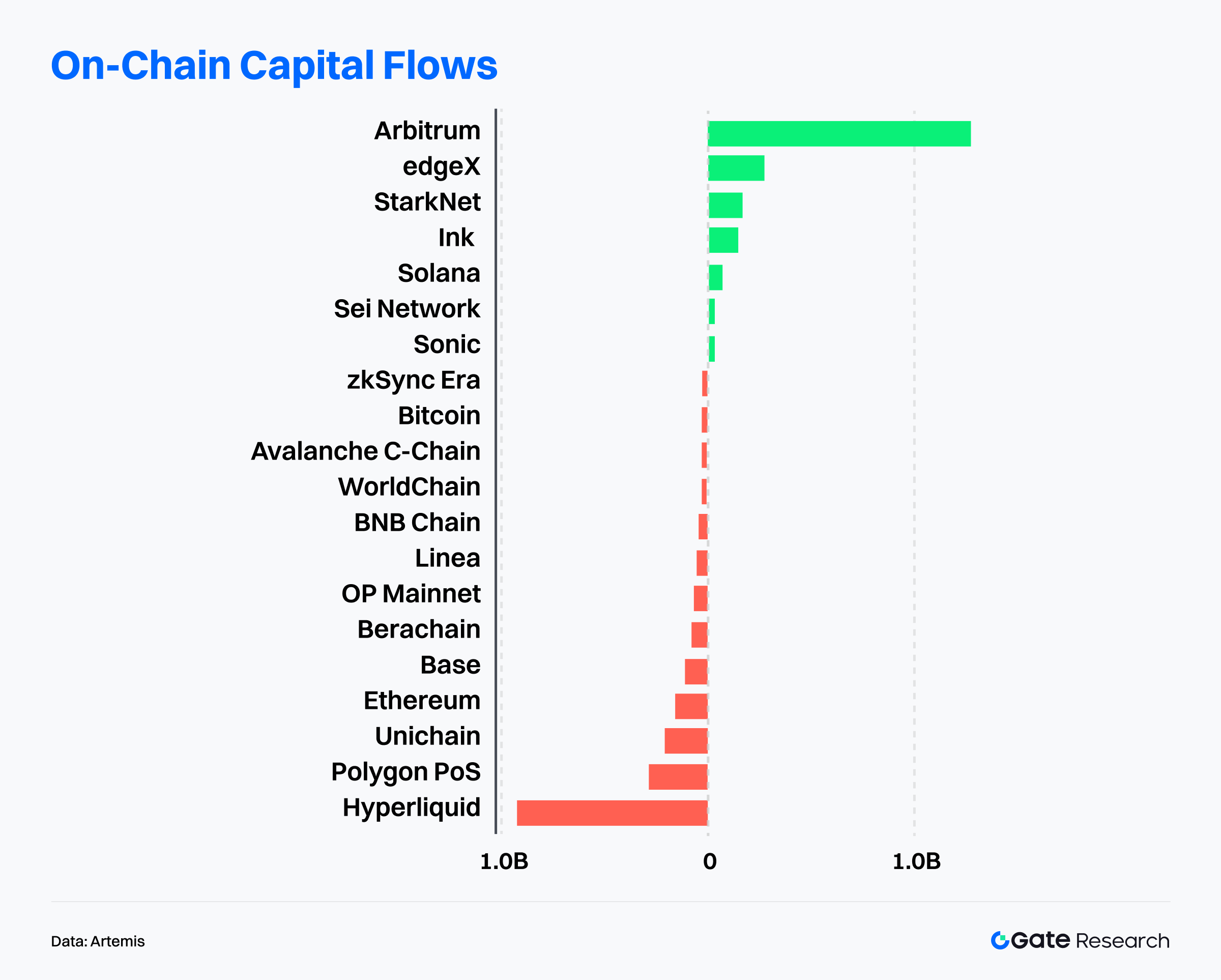

Segundo a Artemis, os fluxos de capital on-chain do último mês tornaram-se mais polarizados. Arbitrum registou mais de 1 mil milhão USD de entradas líquidas, invertendo saídas anteriores e consolidando a liderança Layer2. O principal motor foi o programa de incentivos DeFi Renaissance, que distribuiu 24 milhões ARB a protocolos de lending e leverage para estimular circulação de capital e crescimento do ecossistema — elevando o TVL e a liquidez em DEX.【4】

Starknet emergiu como outro polo de retorno de capital, impulsionada pela narrativa BTCFi. A rede registou entradas mensais expressivas, com apoio da parceria com Alpen para criar uma bridge BTC–DeFi nativa e verificável. O staking STRK ultrapassou 600 milhões de tokens (≈14% da oferta em circulação), sinalizando confiança crescente a longo prazo. O protocolo Extended DeFi superou 60 milhões USD em TVL após dois meses, enquanto o TVL total em stablecoins excedeu 100 milhões USD. A Starknet Foundation anunciou ainda plano de incentivos de 100 milhões STRK focado em staking BTC, interoperabilidade cross-chain e expansão institucional, reforçando a posição como “hub de rendimento e lending Bitcoin”.

Por contraste, Hyperliquid, Polygon PoS, Unichain, Base e Ethereum registaram saídas líquidas relevantes, com Hyperliquid a registar quase 1 mil milhão USD — o valor mais elevado entre todas as redes. Isto reflete rotação de capital de mainnets sobrevalorizadas e ecossistemas centrados em negociação para Layer2s de crescimento elevado e blockchains inovadoras.

O panorama de capital entrou numa fase de rotação estrutural. Arbitrum e Starknet são líderes Layer2 — a primeira remodela a liquidez via incentivos, a segunda inaugura novo ciclo narrativo BTCFi. Ethereum e mainnets tradicionais enfrentam pressão de liquidez. O futuro dos fluxos de capital dependerá do ritmo de inovação do ecossistema e da sustentabilidade dos incentivos; projetos com crescimento genuíno de utilizadores e escalabilidade narrativa continuarão a dominar as entradas de capital.

Análise dos Principais Indicadores do Bitcoin

Após atingir o máximo de 126 000 USDT em outubro, o Bitcoin (BTC) entrou em correção volátil, recuando para cerca de 105 000 USD. O preço encontrou resistência repetida na MA30, refletindo forte pressão vendedora. Tecnicamente, as médias móveis de curto prazo voltaram a descer, formando cruzamento bearish, enquanto o MACD caiu abaixo da linha zero, sinalizando domínio vendedor. O volume de negociação não aumentou nas recuperações, sugerindo sentimento cauteloso. O BTC está em fase de correção técnica, com suporte de curto prazo nos 105 000 USD. Uma quebra abaixo deste nível pode desencadear movimento para 102 000 USD, enquanto estabilização com aumento de volume pode originar novo ciclo de recuperação.

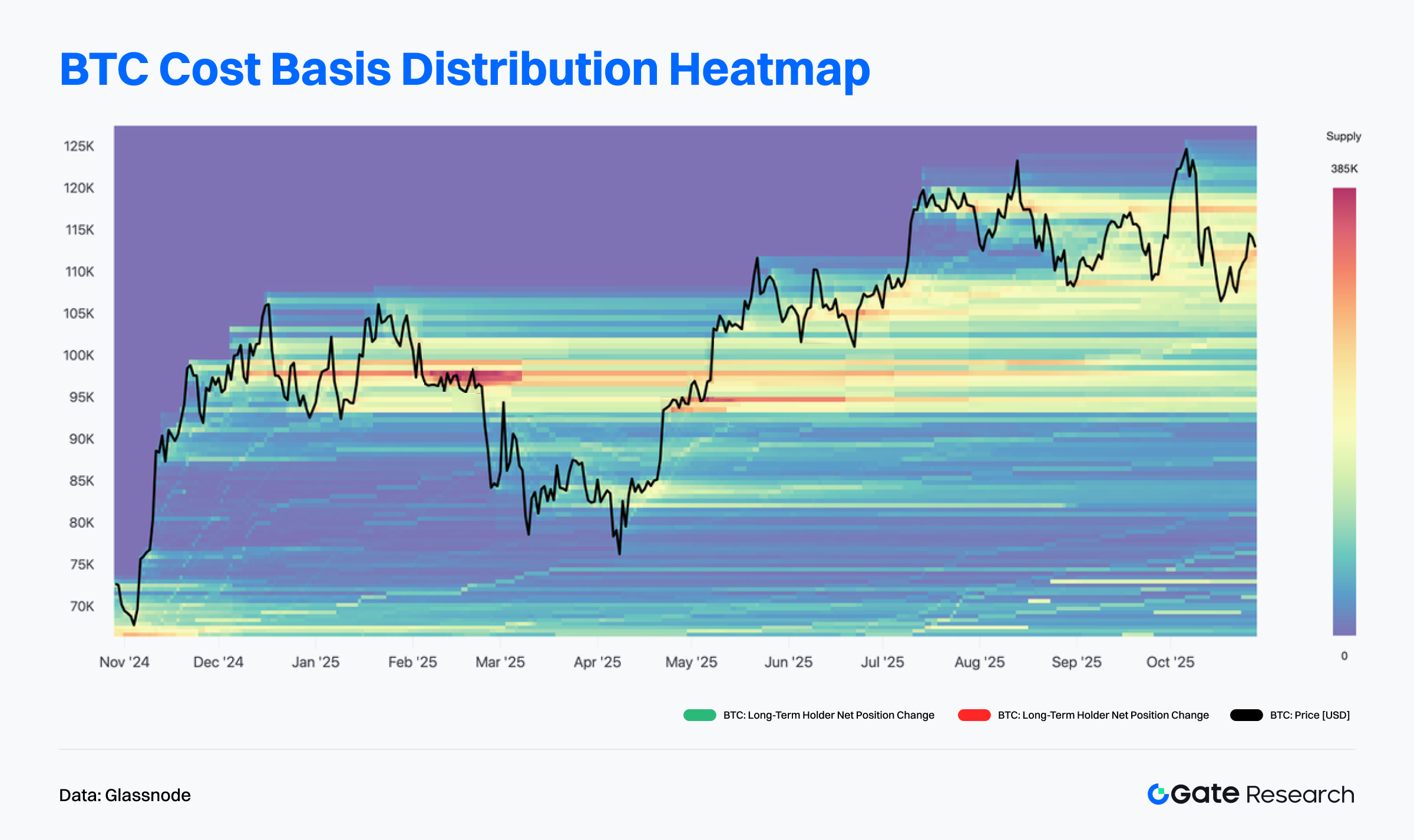

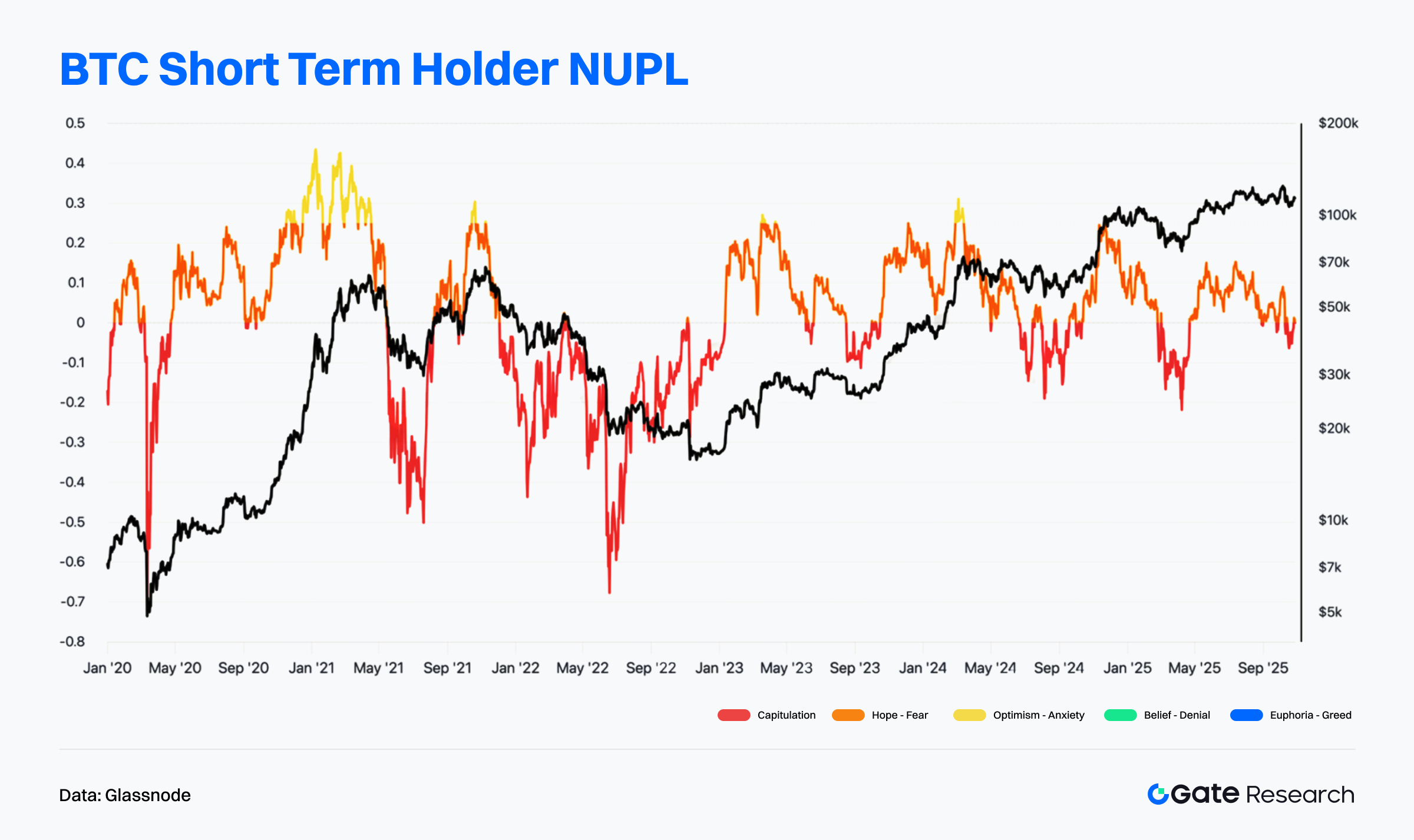

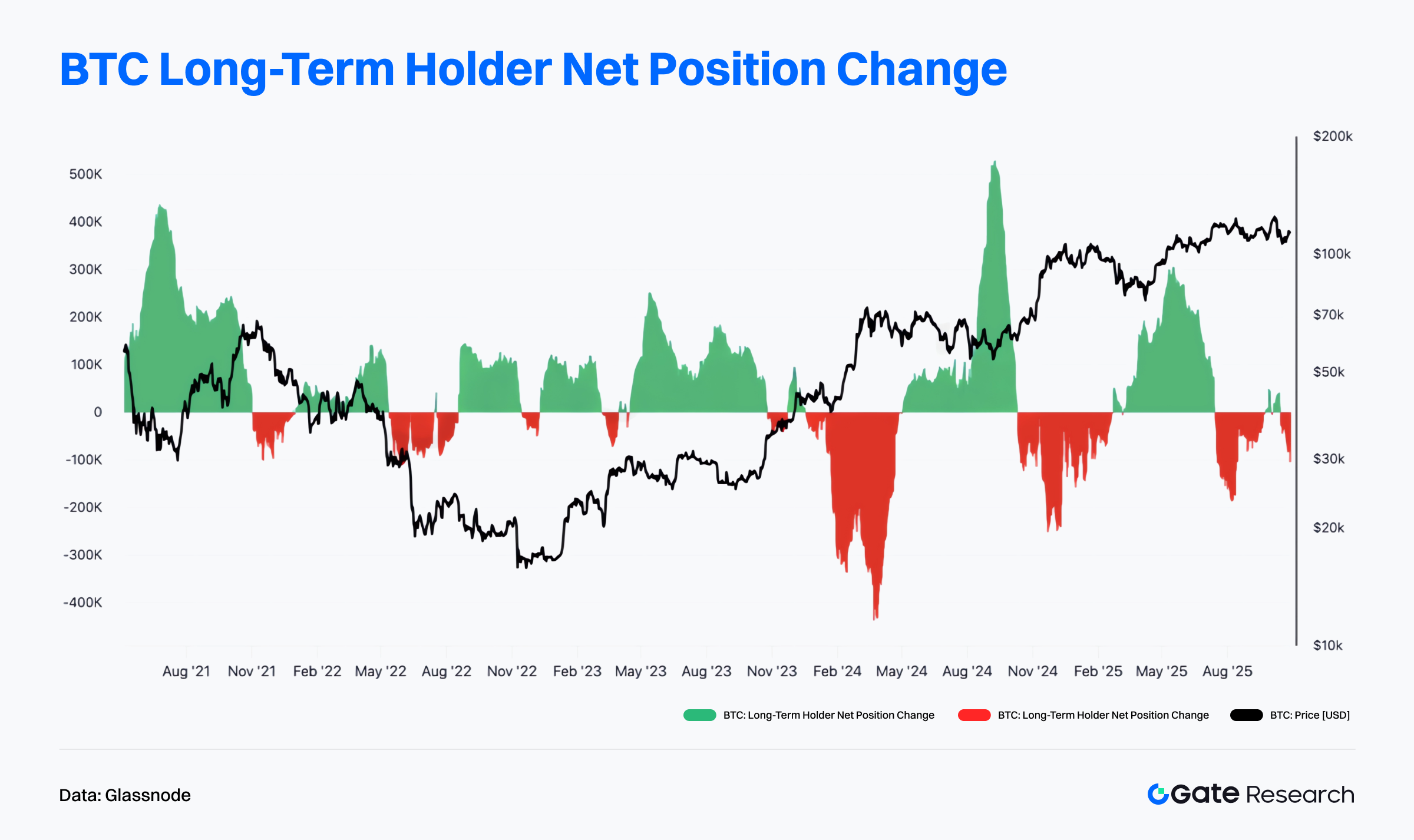

Com abrandamento dos fluxos de capital e menor dinâmica de procura, a estrutura de oferta/procura on-chain e o comportamento dos investidores tornaram-se indicadores críticos da saúde do mercado. Os dados atuais mostram oferta densa acima dos níveis atuais, sugerindo que nova valorização exigirá tempo para absorver pressão vendedora de zonas superiores. O sentimento dos detentores de curto prazo estabiliza, mas a confiança ainda recupera; os detentores de longo prazo iniciam acumulação, indicando início do reequilíbrio de capital. Destacam-se três indicadores on-chain — Realized Price Distribution, Short-Term Holder Realized Value Ratio (STH RVT) e Long-Term Holder Net Position Change — que permitem analisar a distribuição de custos, força de absorção de capital e riscos potenciais na faixa alta atual.

Oferta Densa no Topo — Breakout do BTC Exige Absorção de Posições Elevadas

De acordo com a Glassnode, o heatmap de Realized Price Distribution mostra que o custo base do Bitcoin concentra-se entre 105 000 e 115 000 USD. Este agrupamento indica custos de holding significativos — área crítica de rotatividade e suporte no mercado atual. Apesar da queda recente, os preços mantêm-se acima da principal zona de custos, sugerindo que a maioria dos detentores está em lucro e o suporte de curto prazo é firme.【6】

Acima dos 120 000 USD as posições são escassas — uma “zona de vazio”. Se o capital regressar e o volume de negociação aumentar, os preços podem romper rapidamente e estabelecer nova faixa. Uma descida abaixo dos 105 000 USD poderá desencadear pressão vendedora entre detentores de curto prazo. O BTC oscila junto ao limite superior da zona de custos, com sentimento neutro a cauteloso.

Sentimento dos Detentores de Curto Prazo Estabiliza — Confiança no Mercado Ainda Não Recuperou

A Glassnode mostra que o Short-Term Holder Net Unrealized Profit/Loss (STH-NUPL) desceu e manteve valores próximos de zero ou negativos, indicando investidores de curto prazo em perda moderada ou breakeven. O STH-NUPL atual ronda –0,05, o que, comparado com correções de meio ciclo (–0,1 a –0,2) ou níveis de bear market (inferiores a –0,2), traduz perdas moderadas — sem venda em pânico.【7】

O BTC consolida entre 107 000 e 117 000 USD, com procura compradora concentrada. Alguma pressão vendedora foi aliviada, mas a confiança ainda não regressou à fase “Otimismo–Crença”. O sentimento de curto prazo permanece cauteloso, com apetite limitado para perseguir máximos. Se os preços se mantiverem acima da zona de custos e o STH-NUPL inverter para positivo, isso poderá indicar novo ciclo de confiança. Se cair abaixo de –0,1, indicará aceleração da retirada de capital especulativo, podendo levar a correção intermédia.

Detentores de Longo Prazo Retomam Acumulação — Mercado Entra em Fase de Reequilíbrio de Capital

Segundo a Glassnode, o indicador Long-Term Holder Net Position Change revela divergência nos últimos meses. Anteriormente, barras vermelhas (venda líquida por detentores de longo prazo) ampliaram-se, sinalizando realização de lucros em zonas de preços elevadas — comportamento típico em períodos de sobrevalorização.【8】

Barras verdes voltaram a surgir, sinalizando acumulação por detentores de longo prazo e recuperação da pressão compradora. Estas transições entre venda e compra coincidem historicamente com fases de construção de fundo ou re-acumulação. A pressão vendedora de longo prazo diminuiu, mas o capital mantém-se cauteloso. É necessário monitorizar para confirmar entradas robustas de longo prazo — condição-chave para validar recuperação de confiança e formação estrutural de fundo.

Projetos em Tendência & Atividade de Tokens

Os dados on-chain mostram que capital e utilizadores estão cada vez mais concentrados em ecossistemas com bases sólidas de interação e grande profundidade de aplicação. Projetos com narrativas fortes e inovação tecnológica tornam-se os novos focos dos investidores. Esta secção destaca os projetos e tokens mais relevantes das últimas semanas, analisando a lógica do seu crescimento e impacto potencial no mercado.

Panorama dos Projetos em Tendência

Polymarket

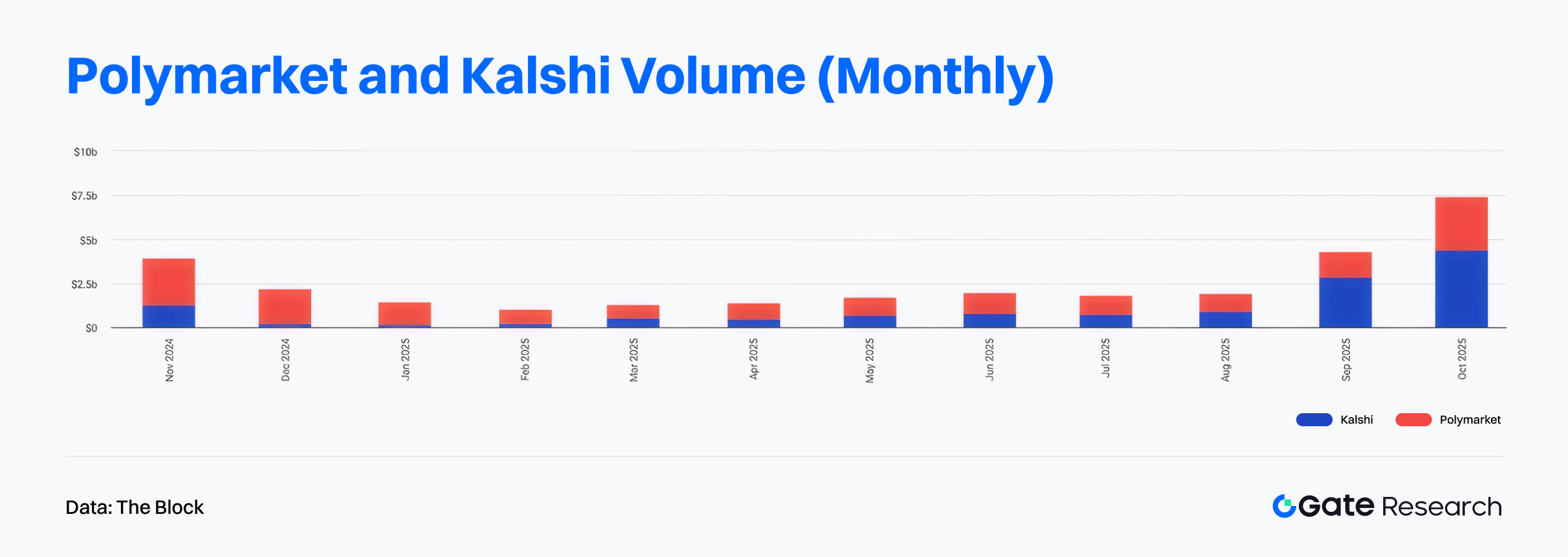

Polymarket é atualmente a principal plataforma de mercados de previsão on-chain, dedicada à integração entre negociação de eventos e mercados financeiros tradicionais. Defendendo o princípio de que “mercados de previsão são mercados financeiros”, lançou em outubro o produto “Up/Down Equity Markets”, que permite apostas diretas na evolução de preços de ações. Esta inovação marca a entrada das ferramentas de previsão on-chain nas ações tradicionais, expandindo o cruzamento entre DeFi e TradFi e promovendo o trading de informação para adoção financeira mainstream.

Segundo The Block, Polymarket tem mais de 440 000 utilizadores ativos mensais e volume de negociação superior a 2,7 mil milhões USD por mês, consolidando-se como referência na financeirização de narrativas sociais on-chain. Com Kalshi, o volume combinado das duas plataformas em outubro de 2025 superou 7 mil milhões USD, marcando o crescimento do setor. Ambas concluíram novas rondas de financiamento: Polymarket recebeu investimento de 2 mil milhões USD da ICE, subindo a valorização para 9 mil milhões USD; Kalshi garantiu 300 milhões USD a uma valorização de 5 mil milhões USD. Shayne Coplan, fundador da Polymarket, tornou-se o mais jovem bilionário self-made do mundo, reforçando o interesse e o fluxo de capital para o setor.【9】

A nível técnico e de ecossistema, o crescimento da Kalshi foi impulsionado pela parceria estratégica com a Robinhood, permitindo apostas desportivas diretamente pela plataforma. O CEO revelou que os mercados de previsão são já uma das principais fontes de receita, cada uma gerando mais de 100 milhões USD por ano. O modelo único que combina jogo, negociação e media pode transformar setores tradicionais. A Pyth Network vai fornecer dados em tempo real para os mercados de previsão, melhorando a transparência on-chain e a precisão da liquidação.

Vitalik Buterin, fundador da Ethereum, reconheceu publicamente o progresso dos mercados de previsão desde o Augur v1, destacando Polymarket como força motriz deste avanço. Os mercados de previsão evoluem de experiências nicho para narrativa central da adoção mainstream, tornando-se infraestrutura essencial que liga ativos on-chain, fluxos de informação e cultura, inaugurando nova fase de convergência entre finanças descentralizadas e mercados reais.

Panorama dos Tokens em Tendência

$H

Humanity Protocol é uma blockchain dedicada à verificação de identidade descentralizada (DID), concebida para resistir a ataques Sybil através de zero-knowledge proof (ZKP). O objetivo é estabelecer um sistema seguro, privado e verificável de identidade humana. No protocolo, zkProofers verificam a humanidade dos utilizadores e recebem tokens $H nativos como recompensa, assegurando anonimato e confiança ao não armazenar dados pessoais. A Humanity idealiza um ecossistema onde todos podem provar a sua humanidade, proteger a identidade e participar livremente na economia digital, conquistando soberania individual através da privacidade e confiança.

Segundo a CoinGecko, o $H valorizou mais de 300% no último mês, com quase 100% de crescimento numa semana. O forte momento da Humanity está ligado à entrada de capital nos setores DePIN, DID e SocialFi. À medida que o apetite de risco aumenta, o capital migra de ativos principais como BTC e ETH para projetos inovadores de média e pequena capitalização, criando oportunidades estruturais para o $H.【10】

Em outubro, a equipa anunciou que o Human Identity Layer entrou em testes internos e abrirá em breve a interface de verificação de utilizadores, permitindo registo de identidade on-chain e login social cross-platform. A Humanity colabora com projetos de IA para desenvolver datasets para modelos de verificação, combatendo bots e contas falsas em Web3. “Identidade Confiável + IA” torna-se novo foco das narrativas do mercado.

A atividade comunitária disparou no final de outubro, com expectativas sobre o testnet a impulsionar crescimento explosivo nas redes sociais, reforçando a ideia de que “verificação de identidade humana equivale a prova de propriedade”. Muitos consideram este mecanismo a base para o desenvolvimento sustentável do SocialFi. Apesar de preocupações sobre desbloqueio de tokens e liquidez, o sentimento permanece positivo — o buzz social e o apoio dos KOL reforçam o ciclo de fortalecimento narrativo, expectativas crescentes e entrada de capital.

A Humanity Protocol, com foco na verificação de identidade zero-knowledge, tornou-se projeto líder na narrativa “IA + DID”. Com lançamento dos módulos centrais, expansão das parcerias IA e entusiasmo comunitário, o $H entra numa fase saudável de consolidação após forte rally. O outlook de curto prazo é resiliente; a tendência de médio prazo dependerá do ritmo de lançamento do mainnet da camada de identidade e da evolução do ecossistema.

Conclusão

Em outubro de 2025, atividade on-chain e estruturas de capital mantiveram-se divergentes. Redes Layer2 e blockchains de alto desempenho registaram aumentos sustentados de atividade, enquanto Layer1 principais mantiveram estabilidade. Solana liderou com 2,5 mil milhões de transações mensais, mostrando alta frequência e fidelização dos utilizadores. Polygon PoS cresceu 22% no volume de transações, sinalizando recuperação significativa. Base e Ethereum cresceram 1,8% e 3,9%, respetivamente, assegurando operações estáveis. Arbitrum destacou-se: número de transações subiu mais de 34%, com liquidez e atividade de utilizadores em alta, sinalizando concentração de capital nos ecossistemas Layer2 líderes.

Em termos de capital, Arbitrum registou entradas líquidas relevantes devido a incentivos DRIP e tokenização de ativos, reforçando a sua posição como principal Layer2. Starknet, impulsionada pela narrativa BTCFi, tornou-se novo foco e atraiu fluxos significativos. Ethereum e Base registaram saídas moderadas, refletindo reequilíbrio de liquidez entre Layer1s principais em contexto de competição por incentivos. O Bitcoin consolidou após recuo dos máximos; holdings de curto prazo estabilizaram, detentores de longo prazo voltaram a acumular, e o mercado entrou em fase de recuperação estrutural.

O panorama on-chain evidencia o padrão “redes de alta frequência lideram, mainnets estáveis mas em ajuste”. Capital e procura tornam-se mais segmentados, sublinhando a diferenciação entre ecossistemas em crescimento acelerado e redes de valor estável.

No plano dos projetos, Polymarket lidera uma nova vaga de narrativas on-chain ao integrar mercados de previsão com finanças tradicionais. A plataforma tem mais de 440 000 utilizadores e volume mensal acima de 2,7 mil milhões USD, tornando-se referência na financeirização de eventos. A Humanity Protocol, dedicada à verificação de identidade zero-knowledge e à narrativa “IA + DID”, viu o token $H valorizar mais de 300% no último mês. Com testes técnicos e forte envolvimento comunitário, tornou-se um dos projetos emergentes mais seguidos na área de identidade descentralizada.

Referências:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/chain/arbitrum

- Glassnode, https://studio.glassnode.com/charts/indicators.CostBasisDistributionHeatmap?a=BTC&mScl=lin&period=1y&s=1727838936&u=1759374936&zoom=365

- Glassnode, https://studio.glassnode.com/charts/indicators.NuplLess155?a=BTC&s=1577923200&u=1761696000&zoom=

- Glassnode, https://studio.glassnode.com/charts/supply.LthNetChangePit?a=BTC&c=native&ema=0&mAvg=3&mMedian=0&mScl=lin&pScl=lin&period=1y&resolution=24h&s=1722384000&u=1759276800&zoom=

- The Block, https://www.theblock.co/data/decentralized-finance/prediction-markets-and-betting/polymarket-and-kalshi-volume-monthly

- CoinGecko, https://www.coingecko.com/coins/humanity

Gate Research é uma plataforma de investigação blockchain e criptomoedas que disponibiliza conteúdos especializados aos leitores, incluindo análise técnica, insights de mercado, estudos sectoriais, previsões de tendências e análise macroeconómica.

Declaração de responsabilidade

Investir em mercados de criptomoedas implica risco elevado. Recomenda-se aos utilizadores que realizem a sua própria pesquisa e compreendam totalmente a natureza dos ativos e produtos antes de tomar qualquer decisão de investimento. Gate não se responsabiliza por perdas ou danos resultantes dessas decisões.

Artigos relacionados

Tudo o que precisa saber sobre o Quantitative Strategy Trading

Um Guia para o Departamento de Eficiência Governamental (DOGE)

USDC e o Futuro do Dólar

Como os Agentes de IA Impulsionarão a Cripto no Mercado Principal

O que é MAGA? Decodificando o Token Temático de Trump