Os DATs podem constituir alternativas mais eficazes do que os Spot ETF para determinados ativos digitais

Introdução

Entre agosto e setembro de 2025, as Digital Asset Treasuries (DATs) lideraram os veículos responsáveis pela entrada dos ativos digitais no mainstream de Wall Street. Este desenvolvimento foi inesperado para muitos na comunidade, que supunham que os ETFs manteriam o papel que as DATs começaram a ocupar.

O que motivou esta viragem? Há alguns anos, a MicroStrategy introduziu o modelo DAT para bitcoin, mas os investidores não sabiam como replicá-lo noutros ativos digitais. Este artigo explica o motivo da controvérsia em torno das DATs em quatro capítulos:

- Descrição das DATs

- O panorama das DATs

- Fundamentos do prémio mNAV das DATs

- Riscos inerentes às DATs

Descrição das DATs

Uma Digital Asset Treasury (DAT) é uma empresa que possui criptomoedas, como bitcoin, ether ou solana, diretamente no seu balanço, permitindo aos investidores obter exposição através da compra das suas ações. Ao contrário dos ETFs spot de Bitcoin ou Ethereum regulados pela SEC1, que apenas detêm cripto de forma passiva e emitem ações respaldadas numa relação de um para um com os ativos, as DATs são empresas operacionais—negócios operacionais que podem adotar alavancagem, estratégias corporativas ou financiamento para gerir as suas posições. Se, por um lado, os ETFs oferecem exposição regulada típica dos instrumentos públicos de investimento, as DATs introduzem risco empresarial e potencial de valorização ou desvalorização adicional face ao ativo subjacente.

Antes mesmo de surgir o conceito de “digital asset treasury”, a MicroStrategy foi pioneira ao criar a primeira “DAT” para bitcoin. Sob a orientação de Michael Saylor, a empresa deixou de dar prioridade ao seu negócio de software empresarial para acumular o máximo de bitcoin possível. Em 15 de setembro de 2025, a MicroStrategy (agora “Strategy”) tinha adquirido mais de 632 000 BTC por 46,5 mil milhões $—uma média de 73 527 $ por unidade.2 Atualmente, controla mais de 3% da oferta total prevista de 21 milhões de bitcoins.3

A MicroStrategy construiu a sua posição em bitcoin através de várias estratégias financeiras. Começou por emitir obrigações sénior convertíveis, seguidas de obrigações sénior garantidas com juro de 6,125%,4 mas a verdadeira revolução foi o programa de emissão de ações em mercado aberto (ATM). Com as ações da MicroStrategy (MSTR) a negociar com um prémio expressivo face ao valor contabilístico, Saylor emitiu novas ações, diluindo os acionistas existentes mas usando os fundos para comprar mais bitcoin e aumentar a posição por ação. Assim, os próprios acionistas financiaram a alavancagem da exposição da MicroStrategy ao bitcoin.

Esta estratégia gerou amplo debate. Os críticos depreciam as DATs, dizendo que “vendem 50 cêntimos por um dólar.”5 O que significa isto? Se uma DAT negociar ao dobro do seu valor líquido de mercado (mNAV), os investidores pagam dois dólares em capital por cada dólar de bitcoin detido. Ou seja, o prémio aparenta ser irracional e insustentável.

Até ao momento, as ações da MicroStrategy contrariam essa análise e recompensam os acionistas de forma notável. Exceto por uma breve fase de desconto durante o bear market entre março de 2022 e janeiro de 2024, a MSTR negoceia com prémio relevante face ao mNAV. Mais ainda, Saylor capitalizou esse prémio emitindo ações muito acima do valor contabilístico, aumentando de forma adicional a posição em bitcoin. Como resultado, a MSTR não só ampliou exponencialmente a exposição dos acionistas ao bitcoin, como também superou, de forma significativa, uma estratégia simples de buy-and-hold desde a primeira compra em agosto de 2020.6

O Panorama das DATs

Cinco anos após a primeira compra de bitcoin pela MicroStrategy—e sem concorrência direta nesse período—surgiram centenas de DATs. Estes veículos estão a acumular ETH, SOL, HYPE, ADA, ENA, BNB, XRP, TRON, DOGE, SUI, AVAX e diversos outros ativos digitais.

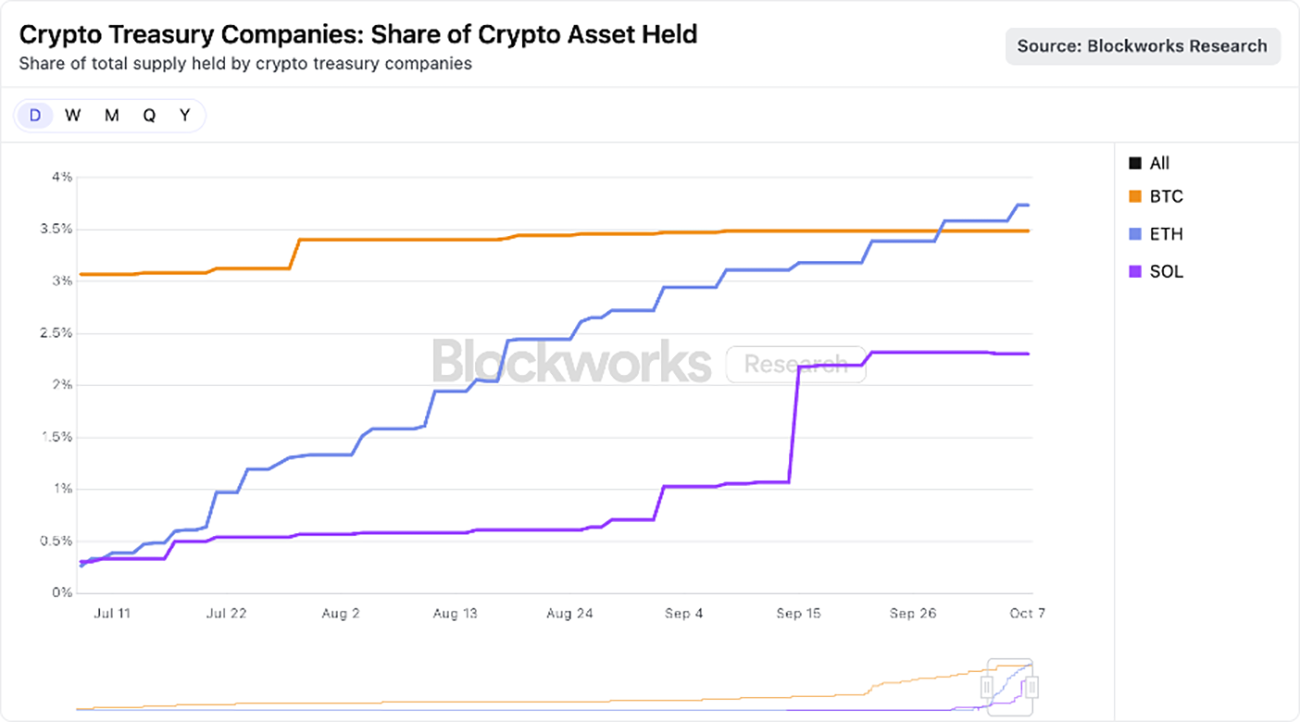

O mercado começa agora a concentrar-se nos ativos com maior capitalização, com várias DATs bem capitalizadas a competir pela acumulação de ETH e SOL. Em conjunto, as DATs centradas em ETH já detêm 3,74% da oferta total de ether,7 e as DATs de Solana 2,31% da oferta de SOL,8 como se pode ver abaixo.

Fonte: Blockworks em 25 de agosto de 2025. Para fins informativos apenas; não constitui aconselhamento ou recomendação para comprar, vender ou deter qualquer título ou criptomoeda. O desempenho passado não garante resultados futuros.

No nosso entender, embora algumas DATs possam ter sido criadas como oportunidades de curto prazo, os vencedores podem tornar-se alternativas mais eficientes do que os ETFs spot para determinados ativos digitais. Ao explorar as suas estruturas societárias,9 as DATs conseguem aplicar alavancagem, financiamento e opções estratégicas que os ETFs não podem replicar. Estas vantagens persistirão enquanto os prémios mNAV forem sustentáveis, assunto que abordamos nas próximas secções.

Porque Pode o Prémio mNAV Ser Justificado?

Como gestora de ativos com exposição relevante ao cripto, a ARK Invest acompanha de perto o setor emergente das DATs. Recentemente, investimos numa das DATs líderes focadas em ETH, a Bitmine Immersion. Abordando as DATs com prudência e monitorizando a sua evolução, identificámos algumas razões para que certas DATs negoceiem com prémio sobre o valor líquido de mercado (mNAV):

- Receita / rendimento de staking

- Velocidade de acumulação / ritmo

- Liquidez e acesso a capital barato

- Opcionalidade

Receita / rendimento de staking

Os protocolos blockchain Layer 1 (L1)10—especialmente o Ethereum—oferecem yields nativos via staking, recompensando quem contribui para a segurança da rede. No ecossistema dos ativos digitais, esse yield representa a taxa livre de risco, pois é gerado no próprio protocolo e não envolve risco de contraparte.

Por oposição, os ETFs spot nos EUA não permitem staking sobre o ativo subjacente. Dadas as características do Ethereum, mesmo que os reguladores alterassem a sua posição, os ETFs só poderiam realizar staking de uma fração limitada dos seus ativos—provavelmente menos de 50%—já que a rede impõe “limites de churn” que restringem a entrada e saída de validadores em cada época.11 Essenciais para a segurança, esses limites impedem que atores maliciosos manipulem o número de validadores, protegendo a estabilidade do consenso e da gestão de estado. Por isso, stakar ou desstakar ETH pode demorar até duas semanas. Embora os ETFs possam recorrer a protocolos de staking líquido12 e tokens para contornar essas restrições, questões de conformidade, liquidez e riscos de centralização impedem a utilização de staking sobre uma parte significativa dos ativos.

Pelo contrário, as DATs beneficiam de uma flexibilidade superior. São organizações enxutas, frequentemente geridas por equipas pequenas, capazes de gerar receitas elevadas. Com uma capitalização de mercado de 10 mil milhões de dólares (USD), uma DAT como a Bitmine Immersion pode gerar cerca de 300 milhões USD de fluxo de caixa livre por ano caso todo o ETH esteja em staking,13 valor que pode ser reinvestido em M&A, compras de tokens, oportunidades on-chain ou distribuição aos acionistas.

Velocidade de Acumulação / Ritmo

O prémio das DATs sobre o valor contabilístico justifica-se pela rapidez de acumulação de ativos e pelo aumento dos criptoativos por ação. DATs conseguem aumentar o cripto por ação mais depressa do que a valorização do ativo subjacente e, consequentemente, acelerar o crescimento da receita via rendimento de staking.

Veja-se o exemplo da Bitmine. Em 13 de julho, detinha 163 142 ETH distribuídos por cerca de 56 milhões de ações em circulação totalmente diluídas.14 A 2 914 USD por ETH, o ETH por ação era de 0,0029, ou 8,45 USD. Passados 31 dias, estimamos que a Bitmine passou a deter 1,15 milhões de ETH e 173 milhões de ações em circulação totalmente diluídas.15 A 4 700 USD por ETH, o ETH por ação era de 0,0066, ou 32,43 USD. Num mês, o preço do ETH subiu 60% e o ETH/ação da Bitmine aumentou 130%. Ou seja, a capacidade da Bitmine de arbitrar o prémio mNAV através de emissões ATM e compras adicionais gerou valor muito superior ao da mera detenção direta de ETH.

Esta dinâmica só se mantém se existir prémio mNAV e emissões ATM adicionais. Se o prémio diminuir ou passar a desconto, as DATs terão de usar outros instrumentos de mercado de capitais, como liquidar parte dos tokens para recomprar ações.

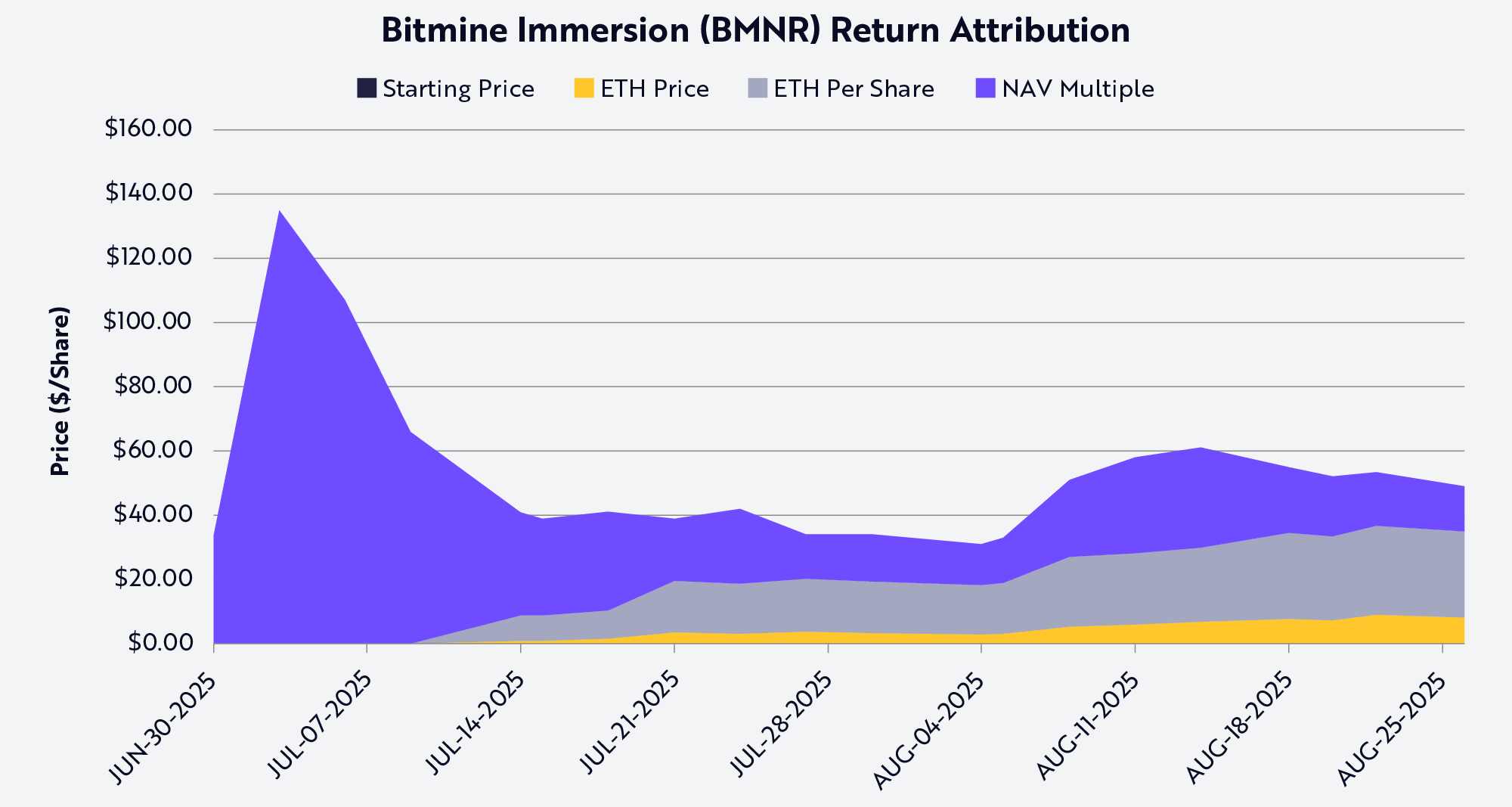

O método Shapley Value decompõe o desempenho das ações da Bitmine (BMNR), atribuindo as variações ao preço do ETH, ao crescimento do ETH por ação e às alterações no prémio ou desconto mNAV, conforme ilustrado abaixo. Em 25 de agosto, o ETH/ação foi o principal fator para o preço e retorno dos acionistas da BMNR.

Fonte: ARK Investment Management LLC, 2025. Nota: O gráfico baseia-se no Shapley Average Value, usando apenas dados públicos (preço da ação, mNAV, ETH AUM, preço do ETH, ações FDV). Dados em 25 de agosto de 2025. Para fins informativos apenas; não constitui aconselhamento ou recomendação para comprar, vender ou deter qualquer título ou criptomoeda. O desempenho passado não garante resultados futuros.

Liquidez e Capital Barato

A liquidez é o principal motivo para uma DAT negociar com prémio. Os programas ATM e as obrigações convertíveis só funcionam se as ações forem líquidas. Um ATM depende de volume diário relevante e da capacidade da DAT de absorver emissões regulares sem pressionar o preço. O mesmo sucede nas convertíveis: os investidores compram uma obrigação com opção de conversão em ações, que só tem valor se as ações forem líquidas para venda ou cobertura eficiente. Sem liquidez, o instrumento não atrai investidores e/ou torna-se demasiado caro para o emitente.

A dimensão também é importante, pois os mercados de dívida tendem a servir empresas de maior escala. Bancos de investimento e credores institucionais dependem da procura no mercado secundário, que está ligada à capitalização de mercado e liquidez. Na prática, a maioria das operações de dívida sindicada e ofertas institucionais de convertíveis só está acessível a empresas com capitalização superior a cerca de 1–2 mil milhões de dólares (USD). Abaixo deste valor, o custo de capital sobe acentuadamente, limitando as opções a linhas de crédito personalizadas ou de perfil venture. A MicroStrategy, por exemplo, conseguiu emitir várias rondas de convertíveis, totalizando milhares de milhões de dólares (USD), porque as suas ações eram líquidas e a capitalização de mercado estava na ordem das dezenas de mil milhões.

A emissão de ações preferenciais ilustra o mesmo ponto. Estruturas como as da MicroStrategy requerem robustez no balanço e liquidez secundária para atrair investidores institucionais. Os compradores de preferenciais precisam de garantir que podem sair ou cobrir posições. DATs ilíquidas não têm acesso a esta via de financiamento.

Em resumo, a liquidez reduz o custo de capital. Para compensar a iliquidez, os investidores exigem retornos superiores, obrigando DATs ilíquidas a pagar através de descontos maiores na emissão de ações, taxas de juro superiores ou cláusulas contratuais mais restritivas. Por outro lado, uma DAT líquida pode captar capital mais barato16 para acumular BTC ou ETH, criando um ciclo virtuoso que reforça o prémio.

Opcionalidade

Muitos investidores comparam criptoativos—especialmente tokens L1—a ações, commodities ou moedas, mas são fundamentalmente diferentes. As Digital Asset Treasuries (DATs) evidenciam esta diferença e mostram como os ETFs podem ser instrumentos ineficientes para exposição aos L1. A estrutura empresarial das DATs oferece opcionalidade valorizada acima do valor contabilístico. DATs de grande dimensão podem adquirir tokens a desconto em situações de distress, como as vendas resultantes da falência da FTX, ou comprar outras DATs negociadas abaixo do mNAV.

Por exemplo, com uma capitalização de 10 mil milhões de dólares (USD), a Bitmine Immersion poderia emitir apenas 2–3% das suas ações e adquirir uma DAT focada em ETH no valor de 200 milhões USD a desconto, numa aquisição adicional. Além das fusões e aquisições (M&A), ecossistemas como Solana e Ethereum oferecem outras oportunidades. Como suportam dezenas de mil milhões de dólares (USD) em liquidez e aplicações, uma DAT suficientemente dimensionada pode monetizar ao garantir ou fornecer liquidez on-chain. Protocolos poderão, inclusivamente, incentivar grandes participantes com balanços robustos a integrarem os seus ecossistemas.

Outra oportunidade de arbitragem reside na diferença entre as taxas de juro tradicionais e on-chain, que por vezes ultrapassou 500 pontos base (5%).17 Num contexto de taxas baixas, as DATs podem captar USD nos mercados financeiros tradicionais a baixo custo e investir em pools de empréstimos on-chain com yields substancialmente superiores. Atualmente, pools de stablecoins como sUSDS, sUSDe ou SyrupUSDC oferecem yields anuais de cerca de 7%, aproximadamente 300 pontos base (3%) acima das yields das Treasuries, permitindo às DATs captar receitas adicionais para além da valorização de tokens.

Riscos

Apesar das DATs permitirem novas formas de exposição a criptoativos, também introduzem riscos significativos que importa ponderar. O primeiro é a dependência dos prémios de mercado. O modelo de DAT—em especial o crescimento dos criptoativos por ação—assenta em ações negociadas com prémio sobre o mNAV. Quando esse prémio diminui, a capacidade da DAT para emitir ações de forma adicional reduz-se ou desaparece, obrigando a travar compras ou liquidar tokens para recomprar ações.

Em segundo lugar, a liquidez pode ser um fator de risco bilateral. Se por um lado permite acesso a capital barato, por outro pode ser fonte de iliquidez em períodos de queda de mercado. Numa recessão prolongada, as DATs podem entrar num ciclo negativo: colapso dos preços das ações, aumento do custo de capital e eventuais resgates que obriguem à venda de tokens.

Em terceiro lugar, subsiste forte incerteza regulatória. Ao contrário dos ETFs, as DATs operam num quadro ambíguo que pode atrair escrutínio sobre o tratamento contabilístico, divulgação e outras questões regulatórias mais aplicáveis a fundos de investimento do que a empresas operacionais. A intervenção regulatória pode limitar o acesso aos mercados de capitais ou restringir opções estratégicas.

Em quarto lugar, os riscos de governação e operação podem ser subestimados. Muitas DATs são geridas por equipas pequenas, responsáveis por tesourarias de milhares de milhões de dólares (USD). Deficiências de controlo, má gestão de risco ou incentivos desalinhados podem destruir valor rapidamente. No pior cenário, algumas DATs podem transformar-se em hedge funds on-chain disfarçados—em busca de yield, alavancando balanços e alocando capital com transparência limitada, criando riscos ocultos e até insolvência.

Conclusão

A ascensão das Digital Asset Treasuries representa uma nova solução para investidores que procuram exposição a criptoativos. O que começou com a aposta singular da MicroStrategy evoluiu para um fenómeno global, com DATs a proliferar em Ethereum, Solana e outros protocolos Layer 1. Embora haja quem critique o modelo, dizendo que “vendem cinquenta cêntimos por um dólar”, a realidade é mais complexa. A estrutura empresarial das DATs oferece vantagens exclusivas—impossíveis de replicar por ETFs—que justificam o prémio sobre o valor contabilístico: a capacidade de aumentar ETH ou SOL por ação mais depressa que o ativo subjacente; a liquidez e dimensão para captar capital barato em toda a estrutura de capital; e a opcionalidade de executar M&A, compras de tokens e oportunidades on-chain.

Ao contrário dos ETFs, as DATs não são envolventes passivos para ativos digitais. São veículos dinâmicos de mercado de capitais, capazes de ampliar exposição, captar yields de protocolo e alocar capital de forma estratégica. Para certos ativos, podem ser não só mais sustentáveis como também mais eficientes do que os ETFs. Muito além de uma arbitragem passageira, as DATs podem tornar-se instituições duradouras na convergência dos mercados financeiros tradicionais com o universo dos ativos digitais.

DIVULGAÇÃO: Risco de ativos digitais

Os ativos digitais, como bitcoin e ether, são investimentos relativamente recentes, com riscos singulares e elevados, podendo ser mais voláteis do que outros instrumentos. Funcionam sem autoridade central ou bancos e não são garantidos por qualquer governo. Mesmo indiretamente, podem apresentar volatilidade extrema. Não têm estatuto de moeda legal. Governações federais, estaduais ou estrangeiras podem restringir o uso e troca de ativos digitais. As plataformas de negociação podem cessar atividade ou encerrar definitivamente devido a fraude, problemas técnicos, ciberataques ou malware.

Os ativos digitais, como bitcoin e ether, estão sujeitos a oscilações rápidas de preço, influenciadas por ações e declarações de influenciadores, media, alterações na oferta e procura, entre outros fatores. Não existe qualquer garantia de manutenção do valor de um ativo digital a longo prazo.

- 1.As criptomoedas são classificadas como commodities e não como valores mobiliários. Por isso, os ETFs spot de Bitcoin e Ethereum são estruturados como exchange-traded products (ETPs) baseados em commodities e registados ao abrigo do Securities Act de 1933 (“33 Act”), e não como sociedades de investimento tradicionais ao abrigo do Investment Company Act de 1940 (“40 Act”), como a maioria dos ETFs. Assim, embora os ETFs spot de Bitcoin e Ethereum sejam regulados pela Securities and Exchange Commission (SEC) em certa medida, não oferecem as proteções dos fundos sujeitos às regras do 40 Act.

- 2.Segundo Saylor, M. 2025. “Strategy adquiriu 525 BTC por aproximadamente 60,2 milhões USD a cerca de 114 562 USD por bitcoin…” X.

- 3.Ibid.

- 4.Ver MicroStrategy. 2021. “MicroStrategy conclui oferta de 500 milhões USD em obrigações sénior garantidas de 6,125% com vencimento em 2028 e utilização dos fundos para compra de bitcoin.”

- 5.Carter, N. 2025. “no final vai ser muito engraçado...” X.

- 6.As ações da MSTR superaram a estratégia de buy and hold desde a primeira compra de bitcoin da empresa em 11 de agosto de 2020. Dados em 22 de outubro de 2025. As ações da MSTR subiram de 14 USD para 300 USD (20,8x), enquanto o bitcoin subiu de 11 410 USD para 110 000 USD (9,6x). O desempenho superior das ações da MSTR em relação ao preço do BTC resulta da utilização adicional da emissão de ações para comprar BTC.

- 7.Dados da Blockworks em 25 de agosto de 2025.

- 8.Dados da Blockworks em 25 de agosto de 2025.

- 9.Uma Digital Asset Treasury pode explorar a sua estrutura empresarial para aplicar alavancagem e financiamento de formas que um ETF não consegue. Ao deter cripto diretamente, uma DAT pode pedir empréstimos com garantia sobre essas reservas ou emitir obrigações convertíveis, reforçando a sua exposição. Pode também emitir novas ações se estas negociarem com prémio sobre os ativos subjacentes, convertendo esse prémio em capital adicional para comprar mais cripto. Os ETFs, pelo contrário, só podem emitir e resgatar ações ao valor líquido dos ativos, não podem pedir empréstimos e apenas acompanham passivamente o ativo.

- 10.“Layer 1 blockchain”—ou “L1”—refere-se ao protocolo base de uma rede blockchain, responsável por funções essenciais como processamento de transações, consenso e armazenamento de dados.

- 11.No universo cripto, uma “época” é uma unidade de tempo usada sobretudo no sistema proof-of-stake (PoS) para organizar a atividade dos validadores e a finalização dos blocos.

- 12.Protocolos de staking líquido são plataformas que permitem aos utilizadores fazer staking das suas criptomoedas numa blockchain PoS mantendo liquidez através de um token portador de yield que é ajustado periodicamente.

- 13.Dados da UltraSound Money em 25 de agosto de 2025. O cálculo assume yield de Ethereum de cerca de 3%, totalizando 300 milhões USD.

- 14.Dados da Deepnewz. 2025. “BitMine (BMNR) angaria 250 milhões USD, vende 55,56M de ações, ações sobem 400% com lançamento do ‘MicroStrategy do Ethereum’ Treasury por Tom Lee.”

- 15.Dados públicos relativos ao preço das ações, ETH e mNAV em 25 de agosto de 2025.

- 16.Em finanças, as preferenciais são títulos híbridos—ações com características de obrigações, dividendos fixos e prioridade sobre ativos em caso de falência ou liquidação face aos acionistas comuns, mas com menor prioridade que os obrigacionistas. Normalmente pagam yields superiores para compensar risco intermédio e ausência de voto.

- 17.Um ponto base (pb) equivale a 0,01%. Dados de Pokorny, Z. 2025. “The State of Crypto Lending.” Galaxy.

Declaração de Responsabilidade:

- Este artigo é reimpresso de [ARK]. Todos os direitos de autor pertencem ao autor original [Lorenzo Valente]. Caso haja objeções à reprodução, contacte a equipa Gate Learn, que tratará do assunto de forma célere.

- Declaração de Limitação de Responsabilidade: As opiniões expressas são da exclusiva responsabilidade do autor e não constituem aconselhamento de investimento.

- As traduções para outros idiomas são realizadas pela equipa Gate Learn. Salvo indicação em contrário, é proibida a cópia, distribuição ou plágio dos artigos traduzidos.

Artigos relacionados

Utilização de Bitcoin (BTC) em El Salvador - Análise do Estado Atual

O que é o Gate Pay?

O que é o BNB?

O que é o USDC?

O que é Coti? Tudo o que precisa saber sobre a COTI