Venda de ativos em meio à corrida por uma licença bancária — Por que o PayPal está tão preocupado?

PayPal está lançando um banco

Em 15 de dezembro, o gigante global de pagamentos, com 430 milhões de usuários ativos, protocolou oficialmente um pedido junto à Federal Deposit Insurance Corporation (FDIC) e ao Departamento de Instituições Financeiras de Utah para criar um banco industrial (ILC) chamado “PayPal Bank”.

Porém, apenas três meses antes, em 24 de setembro, a PayPal anunciou uma operação de grande porte: agrupou e vendeu US$7 bilhões em ativos de empréstimos “compre agora, pague depois” para a gestora de ativos Blue Owl.

Durante a teleconferência de resultados, a CFO Jamie Miller garantiu a Wall Street que a estratégia da PayPal é “manter um balanço leve”, com foco em liberar capital e aumentar a eficiência.

Essas decisões parecem contraditórias—de um lado, a PayPal busca uma estrutura de ativos mais enxuta; de outro, pleiteia uma licença bancária. O setor bancário é um dos mais intensivos em capital do mundo, exigindo grandes reservas, fiscalização rigorosa e exposição direta aos riscos de depósitos e crédito.

Por trás dessa aparente contradição existe uma concessão estratégica motivada por necessidade urgente. Não se trata de uma expansão rotineira; é uma manobra calculada para garantir espaço em meio ao endurecimento regulatório.

A justificativa oficial da PayPal é “oferecer capital de empréstimos de menor custo para pequenas empresas”, mas essa explicação não se sustenta diante da análise.

Desde 2013, a PayPal já concedeu mais de US$30 bilhões em empréstimos para 420 mil pequenas empresas no mundo todo—tudo isso sem licença bancária. Se o negócio de crédito prosperou por 12 anos sem autorização, por que pedir uma agora?

Para responder, primeiro é preciso perguntar: quem realmente concedeu esses US$30 bilhões em empréstimos?

PayPal: O “sublocador” do crédito

Os comunicados da PayPal destacam números impressionantes em concessão de crédito, mas um fato central costuma passar despercebido: nenhum desses US$30 bilhões em empréstimos foi efetivamente concedido pela PayPal. O verdadeiro credor é o WebBank, sediado em Salt Lake City, Utah.

Poucos conhecem o WebBank. É uma instituição enigmática—sem agências, sem publicidade e presença mínima na web. Porém, nos bastidores do fintech americano, o WebBank é peça-chave.

O WebBank é o credor por trás dos produtos Working Capital e Business Loan da PayPal, dos planos parcelados da Affirm e dos empréstimos pessoais da Upgrade.

Essa estrutura é chamada de “Banking as a Service (BaaS)”. A PayPal cuida da aquisição de clientes, gestão de riscos e experiência do usuário; o WebBank fornece exclusivamente a licença bancária.

Pense na PayPal como um “sublocador”—a escritura pertence ao WebBank.

Para empresas de tecnologia como a PayPal, esse arranjo era ideal. Conseguir uma licença bancária é lento, complexo e caro, e solicitar autorizações de crédito em todos os 50 estados é um pesadelo burocrático. Alugar a licença do WebBank é um atalho VIP.

Mas o maior risco de “alugar” é que o proprietário pode encerrar o contrato, vender ou até demolir o imóvel a qualquer momento.

Em abril de 2024, um evento “cisne negro” abalou o fintech dos EUA. A Synapse, intermediária BaaS, entrou abruptamente em falência, congelando US$265 milhões de fundos de mais de 100 mil usuários e deixando US$96 milhões sem rastreio—alguns perderam toda a poupança.

Esse desastre expôs grandes vulnerabilidades do modelo de “sublocação”. Se qualquer elo falhar, anos de confiança evaporam da noite para o dia. Reguladores reagiram com rigor à BaaS, e vários bancos sofreram multas e restrições por falhas de conformidade.

Para a PayPal, mesmo tendo o WebBank como parceiro (e não a Synapse), o risco é o mesmo. Se o WebBank vacilar, o negócio de crédito para. Se mudar os termos, a PayPal não tem influência. Se reguladores exigirem restrições, a PayPal fica impotente. Esse é o dilema: você opera o negócio, mas depende de terceiros.

Há ainda outro incentivo mais tentador para a liderança da PayPal: lucros extraordinários em ambiente de juros altos.

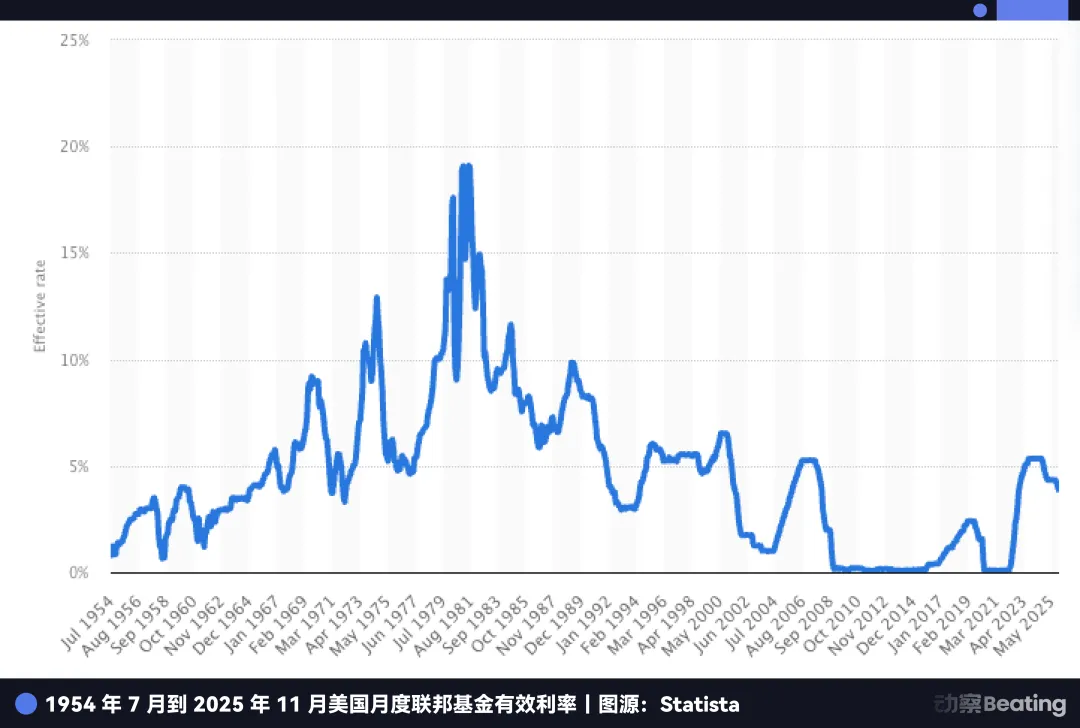

Na última década de juros zero, o setor bancário não era atrativo—o spread entre depósitos e empréstimos era pequeno. Hoje, o cenário mudou.

Mesmo com o Fed iniciando cortes, a taxa básica dos EUA segue próxima do recorde: 4,5%. Depósitos viraram mina de ouro.

O dilema da PayPal: controla um enorme volume de recursos de 430 milhões de usuários, mas esses fundos ficam em contas PayPal e precisam ser depositados em bancos parceiros.

Os bancos parceiros usam esse capital barato para comprar Treasuries dos EUA com rendimento de 5% ou conceder empréstimos a taxas maiores, lucrando alto. A PayPal recebe apenas uma fração.

Se conquistar sua própria licença bancária, a PayPal pode transformar fundos parados dos usuários em depósitos de baixo custo, comprar Treasuries, conceder crédito e manter todo o lucro do spread internamente. Nesse ambiente de juros altos, isso representa bilhões em lucro adicional.

Mas se o objetivo fosse apenas romper com o WebBank, a PayPal poderia ter agido antes. Por que esperar até 2025?

A resposta está em uma preocupação mais profunda e urgente: stablecoins.

PayPal: Ainda “sublocadora” em stablecoins

Se ser “sublocadora” em crédito significava menos lucro e mais risco para a PayPal, em stablecoins essa dependência é uma ameaça existencial.

Em 2025, o stablecoin PYUSD da PayPal explodiu, triplicando o market cap para US$3,8 bilhões em três meses. Até o YouTube anunciou integração com PYUSD em dezembro.

Mas por trás dos holofotes, há um fato pouco divulgado: o PYUSD não é emitido pela PayPal, mas pela Paxos, empresa sediada em Nova York, sob parceria.

É outro acordo “white-label”—a PayPal licencia sua marca, assim como a Nike terceiriza a fabricação, mas mantém o logo.

Antes, essa divisão fazia sentido: a PayPal detinha o produto e os usuários, a Paxos cuidava da emissão e conformidade, e ambas ganhavam.

Mas em 12 de dezembro de 2025, o OCC concedeu “aprovação condicional” de licença nacional de trust bank para várias instituições, incluindo a Paxos.

Não é uma licença bancária comercial completa (com captação de depósitos ou seguro FDIC), mas significa que a Paxos avança como emissora licenciada.

Com o “GENIUS Act”, a urgência da PayPal fica clara. A lei permite que bancos regulados emitam stablecoins de pagamento via subsidiárias, concentrando direitos e lucros entre entidades licenciadas.

Antes, a PayPal tratava stablecoins como módulo terceirizado. Agora, com o parceiro ganhando status regulatório, ele deixa de ser apenas fornecedor—pode virar concorrente.

O dilema da PayPal: não controla nem a infraestrutura de emissão nem o status regulatório.

A ascensão do USDC e as aprovações do OCC sinalizam: na corrida das stablecoins, vence quem controla emissão, custódia, liquidação e conformidade.

Assim, a PayPal não busca apenas ser banco—quer garantir seu ingresso para o futuro. Sem isso, permanece à margem.

Mais urgente, as stablecoins ameaçam o modelo de negócios da PayPal.

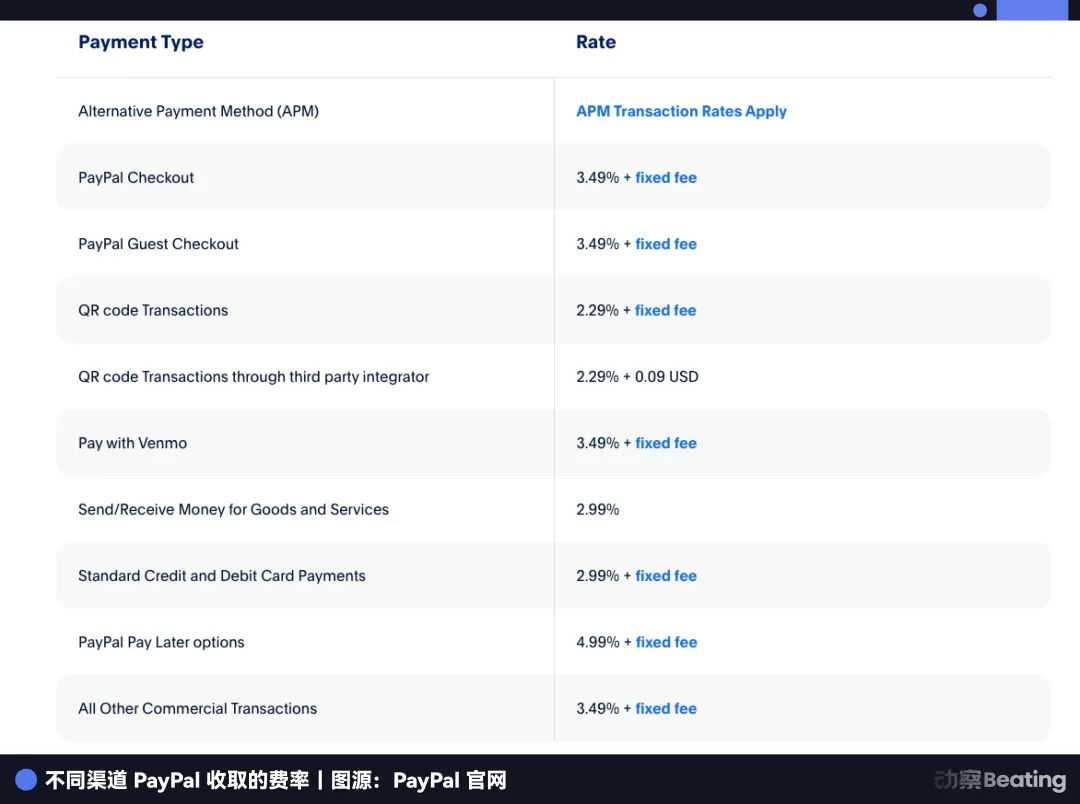

O segmento mais lucrativo é pagamentos em e-commerce, com receita de 2,29–3,49% por transação. Stablecoins operam diferente—taxas quase zero, com lucro vindo dos juros sobre fundos dos usuários aplicados em Treasuries.

Com Amazon aceitando USDC e Shopify habilitando pagamentos com stablecoin, o comerciante tem uma escolha simples: por que pagar 2,5% à PayPal se stablecoins custam quase nada?

Hoje, pagamentos em e-commerce geram mais da metade da receita da PayPal. A participação de mercado caiu de 54,8% para 40% nos últimos anos. Sem controle sobre stablecoins, o fosso competitivo desaparece.

A situação da PayPal agora lembra a experiência da Apple com o Apple Pay Later. Em 2024, sem licença bancária e limitada pelo Goldman Sachs, a Apple encerrou o serviço e voltou o foco para hardware. A Apple pôde recuar—hardware é o core, finanças são extra.

A PayPal não tem essa opção.

Não tem celulares, sistema operacional ou ecossistema de hardware. Finanças são tudo—única fonte de receita. O recuo da Apple é estratégico; para a PayPal, significaria extinção.

Por isso, a PayPal precisa avançar. Precisa garantir a licença bancária e trazer emissão, controle e lucros das stablecoins para dentro de casa.

Mas lançar um banco nos EUA é desafiador—especialmente para uma tech com US$7 bilhões em ativos de crédito. Os requisitos regulatórios são altíssimos.

Para garantir seu ingresso para o futuro, a PayPal arquitetou uma manobra de capital sofisticada.

A transformação estratégica da PayPal

Vamos retomar a contradição inicial.

Em 24 de setembro, a PayPal vendeu US$7 bilhões em empréstimos “compre agora, pague depois” para a Blue Owl, com a CFO declarando publicamente um balanço “mais leve”. Analistas de Wall Street viram como movimento para melhorar resultados e caixa.

Mas, em conjunto com o pedido de licença bancária três meses depois, fica claro que foi uma estratégia coordenada, não uma contradição.

Sem se desfazer desses US$7 bilhões em recebíveis, o pedido de licença bancária da PayPal provavelmente seria rejeitado.

Por quê? Reguladores dos EUA exigem rigorosa “checagem de saúde” dos candidatos a bancos. O FDIC usa o índice de adequação de capital como métrica-chave.

Lógica: quanto mais ativos de risco (como empréstimos) no balanço, mais capital precisa manter como colchão.

Se a PayPal pedisse licença com US$7 bilhões em crédito, reguladores enxergariam alto risco: “Com tantos ativos arriscados, consegue cobrir possíveis perdas?” Isso exigiria grandes reservas e provável rejeição.

Assim, a PayPal precisou enxugar antes da análise.

O acordo com a Blue Owl é um forward flow—a PayPal transfere todos os novos recebíveis e risco de inadimplência dos próximos dois anos à Blue Owl, mas mantém o direito de análise e relacionamento com o cliente—o “motor de dinheiro” segue em casa.

Para o usuário, nada muda—ele segue emprestando e pagando via app da PayPal. Mas para o FDIC, o balanço da PayPal fica instantaneamente mais limpo e leve.

Com essa transformação, a PayPal passa de credora que assume risco de inadimplência para intermediária baseada em taxas.

Rearranjo de ativos para superar fiscalização regulatória não é novidade em Wall Street, mas raramente feito com tanta decisão ou escala. Demonstra a determinação da PayPal—mesmo abrindo mão de receita de juros, vale pela sobrevivência futura.

E a janela para esse movimento ousado está se fechando rápido. A urgência da PayPal vem do fato de que a “porta dos fundos” que mira está sendo fechada—talvez para sempre—pelos reguladores.

A porta dos fundos se fechando

A PayPal está solicitando uma licença de Industrial Loan Company (ILC)—estrutura pouco conhecida fora do setor financeiro, mas das mais cobiçadas no círculo regulatório dos EUA.

Basta ver quem tem ILC: BMW, Toyota, Harley-Davidson, Target…

Por que montadoras e varejistas querem operar bancos?

O ILC é uma brecha regulatória única na lei americana que permite gigantes não financeiros operarem bancos.

A brecha vem do Competitive Equality Banking Act (CEBA) de 1987. Apesar do nome, dá privilégio excepcional à controladora do ILC: isenção do registro como holding bancária.

Com licença bancária comum, a controladora responde ao Federal Reserve. Com ILC, a controladora (ex: PayPal) escapa do Fed, respondendo só ao FDIC e reguladores de Utah.

Isso garante privilégios nacionais—captação de depósitos, acesso a sistemas federais de pagamentos—sem interferência do Fed na estratégia de negócios.

É arbitragem regulatória, permitindo também “operações mistas”. É assim que BMW e Harley-Davidson integram verticalmente suas cadeias de valor.

O BMW Bank dispensa agências—os serviços são integrados ao processo de compra do carro. Ao comprar um BMW, o sistema de vendas conecta o cliente ao financiamento do BMW Bank.

A BMW lucra tanto na venda quanto no crédito. A Harley-Davidson vai além—seu banco pode emprestar a clientes fiéis que bancos tradicionais rejeitam, pois conhece bem o risco de inadimplência.

Esse é o objetivo máximo da PayPal: pagamentos de um lado, banco do outro, stablecoins no meio, sem interferência externa.

Se a brecha é tão valiosa, por que Walmart ou Amazon não abriram seus próprios bancos?

Porque bancos tradicionais combatem ferozmente essa porta dos fundos.

Banqueiros veem gigantes comerciais com grande base de dados como ameaça existencial. Em 2005, o pedido de ILC do Walmart provocou revolta bancária. Associações pressionaram o Congresso, alegando que, se o Walmart Bank usasse dados de compras para oferecer crédito barato, bancos comunitários seriam extintos.

Sob pressão, o Walmart retirou o pedido em 2007. Reguladores congelaram aprovações de ILC—nenhuma foi concedida de 2006 a 2019. Só em 2020 a Square (hoje Block) rompeu o bloqueio.

Agora, com a porta reaberta, ela corre risco de fechamento definitivo.

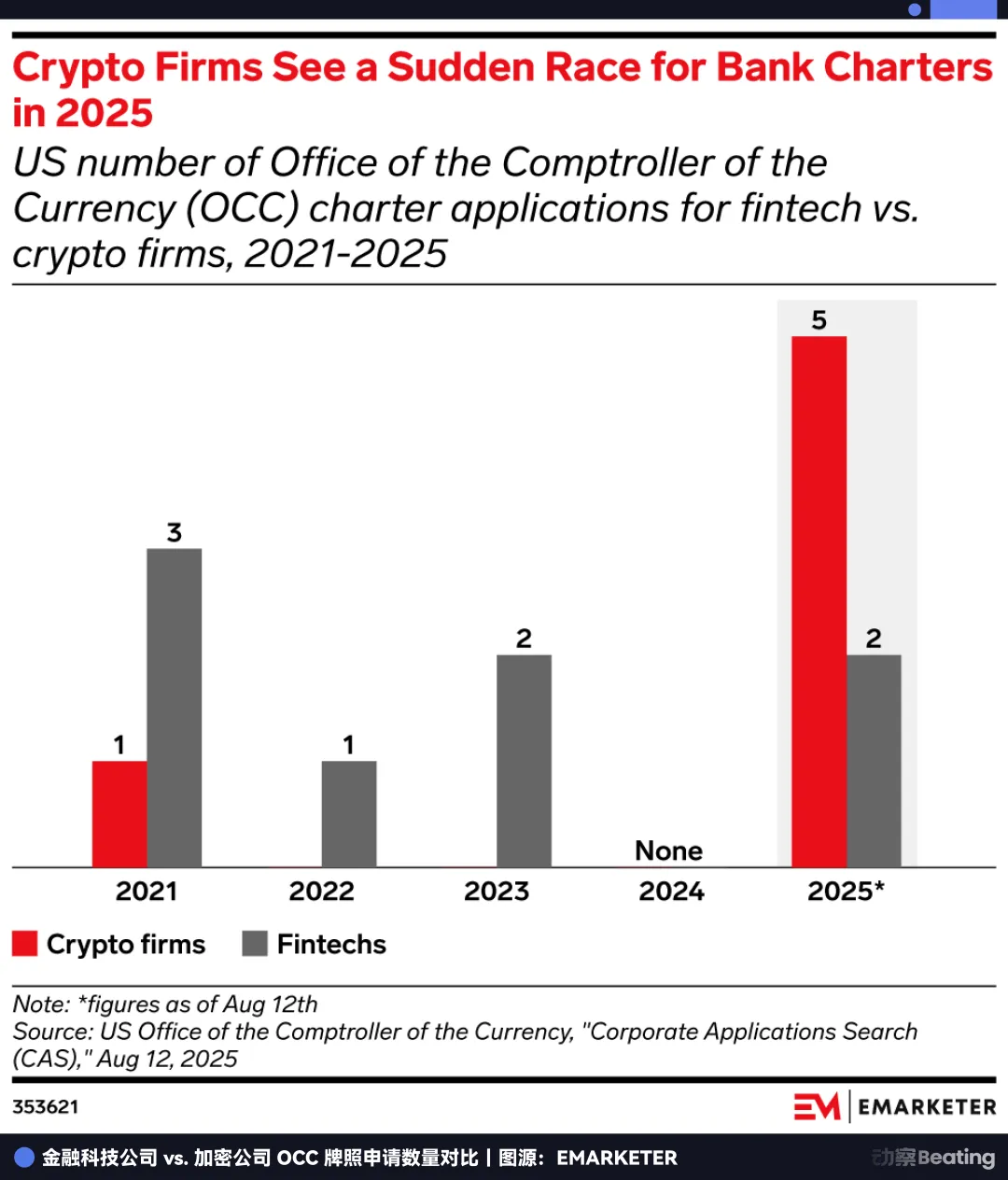

Em julho de 2025, o FDIC abriu consulta pública sobre o ILC—sinal claro de endurecimento regulatório. Projetos de lei relacionados estão em andamento no Congresso.

Isso desencadeou uma corrida por licenças. Em 2025, pedidos de licença bancária nos EUA bateram recorde: 20; só o OCC recebeu 14 solicitações, igualando o total dos quatro anos anteriores.

Todos sabem que é a última chance antes do fechamento. A PayPal corre contra os reguladores—se não entrar antes do fim da brecha, talvez nunca mais consiga.

A última ruptura

A licença que a PayPal disputa é, essencialmente, uma “opção”.

O valor atual é claro: autonomia para emprestar e capturar margens de juros num ambiente de taxas altas. O valor futuro está em permitir entrada em mercados restritos e de alto potencial.

O negócio mais lucrativo de Wall Street não são pagamentos—é gestão de ativos.

Sem licença bancária, a PayPal é só um canal para fundos dos usuários. Com o ILC, vira custodiante legal.

Isso significa que a PayPal poderia custodiar legalmente Bitcoin, Ethereum e futuros ativos RWA para 430 milhões de usuários. No futuro, sob o “GENIUS Act”, bancos podem ser o único gateway legal para protocolos DeFi.

Imagine o app da PayPal com botão de “investimento de alto rendimento”, conectando a protocolos DeFi como Aave ou Compound, com compliance do PayPal Bank. Isso derrubaria o muro entre pagamentos Web2 e finanças Web3.

Nesse cenário, a PayPal não compete só com a Stripe em taxas—constrói o sistema operacional financeiro da era cripto, evoluindo de processadora de transações para gestora de ativos. Transações são finitas; gestão de ativos é um jogo infinito.

Por isso a PayPal faz uma aposta decisiva no fim de 2025.

A PayPal sabe que está no centro de um aperto histórico. De um lado, stablecoins ameaçam apagar lucros de pagamentos; do outro, a brecha regulatória do ILC está prestes a ser fechada.

Para romper, precisou vender US$7 bilhões em ativos em setembro—um movimento radical para garantir sua sobrevivência.

Em 27 anos, é uma história de destino que se fecha.

Em 1998, quando Peter Thiel e Elon Musk fundaram o precursor da PayPal, a missão era “desafiar bancos” e revolucionar instituições financeiras antiquadas com dinheiro digital.

Vinte e sete anos depois, o antigo “matador de dragões” faz de tudo para “virar banco”.

Não há contos de fadas nos negócios—apenas sobrevivência. Às vésperas de uma reordenação financeira movida por cripto, ficar de fora significa extinção. Só garantindo status regulatório—nem que seja pela “porta dos fundos”—é possível sobreviver à próxima era.

É uma ruptura de vida ou morte que precisa ser concluída antes do fechamento da janela.

Se a PayPal vencer, vira o JPMorgan Chase da Web3. Se fracassar, será apenas uma relíquia da última era da Internet.

O tempo está se esgotando para a PayPal.

Declaração:

- Este artigo foi republicado de [动察 Beatiing], com direitos autorais do autor original [Sleepy.txt]. Caso haja objeções à republicação, entre em contato com a equipe Gate Learn, que processará conforme nossos procedimentos.

- Aviso legal: As opiniões e visões expressas neste artigo são exclusivamente do autor e não constituem recomendação de investimento.

- Outras versões deste artigo em outros idiomas foram traduzidas pela equipe Gate Learn. A menos que Gate seja citado, não copie, distribua ou plagie o texto traduzido.

Artigos Relacionados

O que é o PolygonScan e como você pode usá-lo? (Atualização 2025)

O que é Bitcoin?

O que é Tronscan e como você pode usá-lo em 2025?

O que é EtherVista, o autoproclamado "Novo Padrão para DEX"?

O que é a Carteira HOT no Telegram?