Gate Research: Expansão do BTCFi acelera o avanço da Starknet, com L1s de alta performance e finanças on-chain ganhando destaque|Análise de Dados On-Chain Web3 para novembro de 2025

Gate Research: Em novembro de 2025, as blockchains de alto desempenho seguiram liderando a atividade on-chain, com a segmentação dos ecossistemas ficando ainda mais evidente. Solana manteve a liderança em volume de transações e endereços ativos, impulsionada por interações de alta frequência. Apesar de Arbitrum permanecer em um patamar de baixa atividade do ponto de vista de uso, as entradas líquidas contínuas, motivadas pela tokenização de ativos e pela expansão da infraestrutura institucional, consolidaram a rede como um dos principais focos do capital do mercado. Após romper abaixo das bases de custo de curto prazo, o BTC entrou em uma fase de reprecificação, com aumento da rotatividade de curto prazo, enquanto as posições de longo prazo seguiram estáveis, levando a estrutura de mercado de uma consolidação de força para um equilíbrio guiado por pressão. A expansão da narrativa BTCFi também impulsionou uma forte valorização da Starknet, atraindo fluxos expressivos de capital e usuários. No âmbito dos projetVisão Geral dos Insights On-Chain

Panorama da Atividade On-Chain e dos Fluxos de Capital

Para mensurar de forma precisa o nível de uso real dos ecossistemas blockchain, esta seção analisa indicadores essenciais de atividade on-chain, incluindo volume diário de transações, taxas de gas, endereços ativos e fluxos líquidos em pontes cross-chain. Esses dados revelam o comportamento dos usuários, a intensidade de uso da rede e a movimentação de ativos entre ecossistemas. Diferente do simples monitoramento de entradas e saídas de capital, os dados nativos on-chain oferecem uma visão mais completa dos fundamentos, permitindo avaliar se as mudanças na direção do capital são respaldadas por demanda autêntica e crescimento de usuários. Assim, é possível identificar redes com potencial para desenvolvimento sustentável.

Análise de Transações: Solana Lidera; Principais Chains Mantêm Atividade Estável

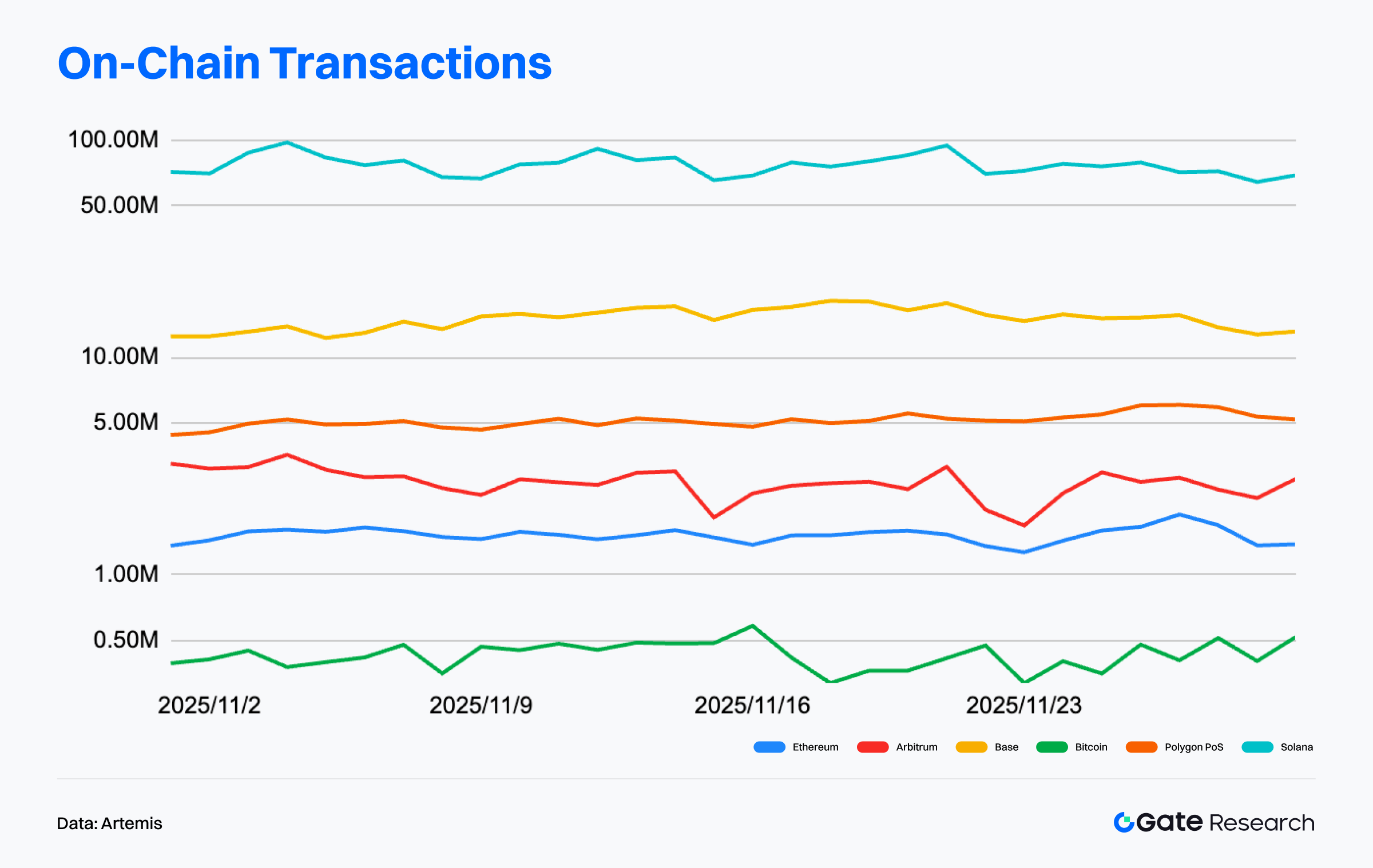

De acordo com a Artemis, a atividade on-chain nas principais redes em novembro apresentou leve alta, com padrão estrutural onde chains de alta performance lideram e Layer 2s mostram recuperação gradual. Solana manteve liderança clara durante todo o mês, com transações diárias entre 70–100 milhões e picos recorrentes em meados e no final de novembro. Isso evidencia forte suporte das aplicações de interação de alta frequência e uso estável mesmo com a volatilidade do mercado.【1】

Base mostrou ascensão suave, com volume de transações subindo de cerca de 10 milhões em setembro para entre 12 e 14 milhões em novembro. A atividade se manteve estável, refletindo demanda consistente impulsionada pelo ecossistema de aplicativos sociais e leves. Em contraste, Arbitrum apresentou movimento lateral típico nos últimos três meses, oscilando entre 2,5 e 4,5 milhões de transações, sem formar tendência de alta sustentável. No médio prazo, Arbitrum não evidenciou “recuperação contínua” nem “reversão significativa” sugeridas por narrativas de mercado; seu padrão reflete atividade estável, mas sem expansão.

Nos últimos três meses, os padrões são: Solana segue como referência em atividade elevada; Base mantém tendência de alta suave com expansão do ecossistema; Layer 2s permanecem segmentadas, com Base se fortalecendo e Arbitrum em zona “estável, mas não expansiva”. É importante não superinterpretar as oscilações de curto prazo de Arbitrum como reversão de tendência.

Análise de Endereços Ativos: Solana Lidera; Arbitrum Permanece em Volatilidade Baixa

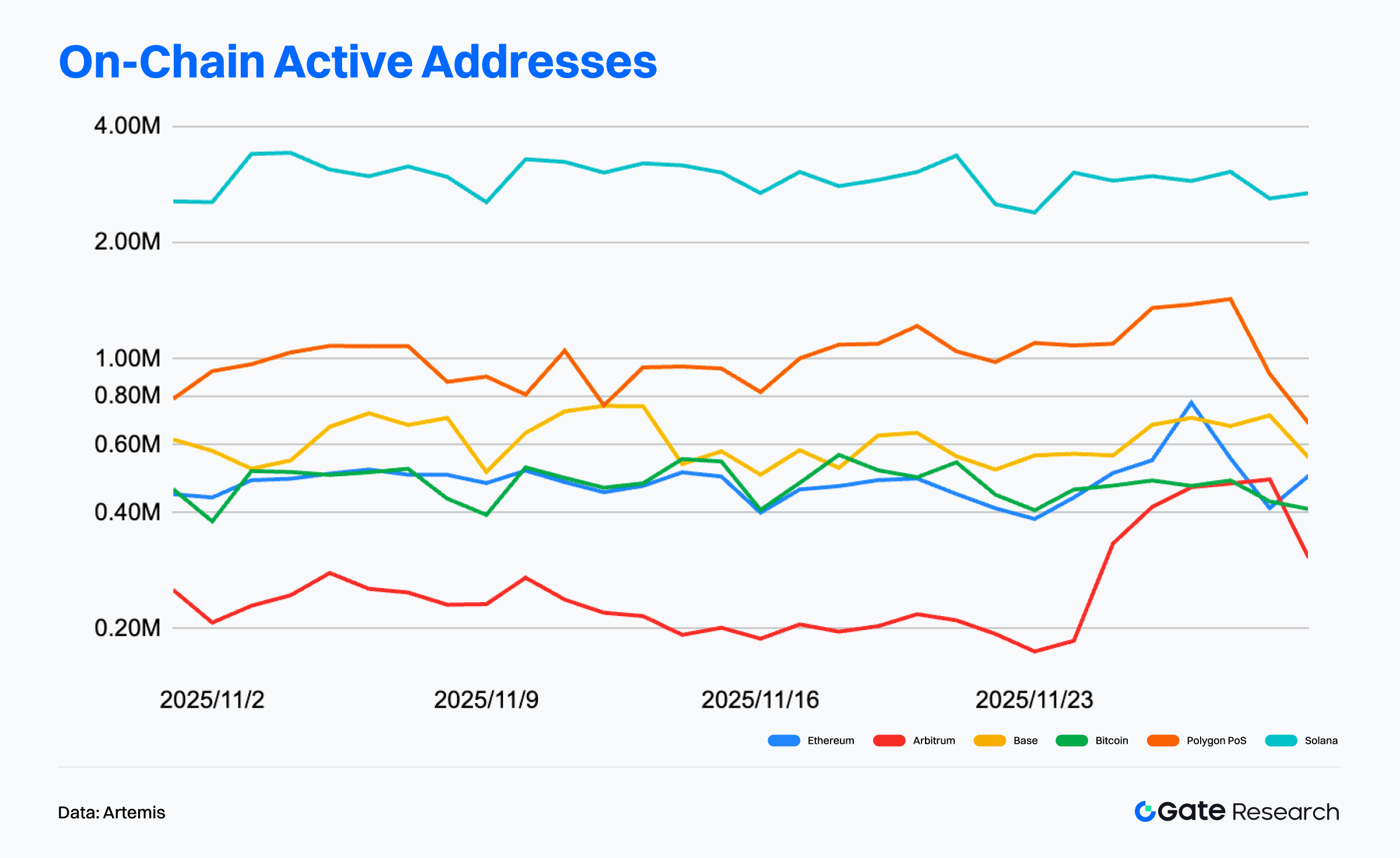

Dados da Artemis mostram que os endereços ativos nas principais chains em novembro permaneceram estáveis, mas com diferenças estruturais mais evidentes. Solana liderou com 2,5–3,5 milhões de endereços ativos diários, mantendo altos níveis mesmo com oscilações cíclicas, sinalizando forte adesão ao ecossistema e uso intenso.【2】

Polygon PoS ficou estável na faixa de 800.000–1.200.000, superando 1.300.000 no fim do mês—segunda mais ativa após Solana. Base aparece em seguida, com 550.000–750.000 usuários ativos diários, sustentada pelo ecossistema de apps sociais e leves. Arbitrum, por sua vez, mostrou fraqueza: os endereços ativos caíram de 250.000–300.000 para 180.000–200.000, com leve recuperação, mas mantendo-se em consolidação baixa. Isso indica migração de atividade para Base e Polygon.

Em resumo, novembro exibiu estratificação clara: Solana domina cenários de alta frequência; Polygon PoS mantém base de usuários estável e crescente acima de Base; Ethereum e Bitcoin seguem como camadas de liquidação estáveis; Arbitrum teve queda na atividade, refletindo arrefecimento em Layer 2s. Chains de alto desempenho lideram volume, intermediárias expandem e algumas Layer 2s entram em correção.

Taxas/Receita On-Chain: Ethereum e Solana Lideram; Base Apresenta Volatilidade

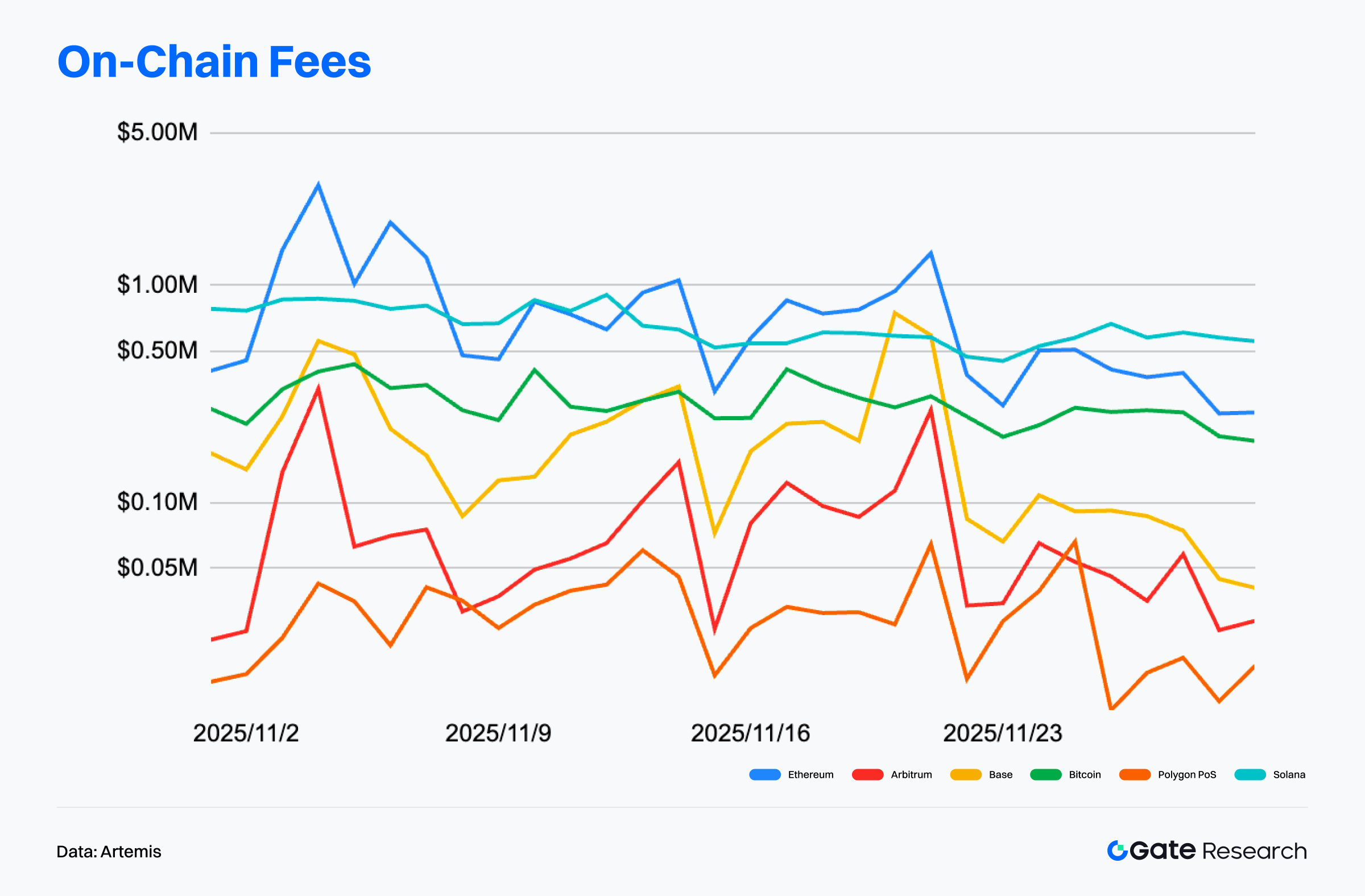

Segundo Artemis, as taxas em novembro nas principais redes mostraram padrão estrutural: redes de alto valor mantêm liderança, enquanto chains intermediárias enfraquecem. Ethereum segue no topo, com taxas diárias entre US$ 500.000 e 1,5 milhão, com três picos marcantes. As taxas vêm principalmente de liquidações DeFi, transferências de alto valor e interações de contratos, reforçando o papel da Ethereum como centro econômico do ecossistema blockchain.【3】

Solana ficou em segundo lugar, com taxas diárias entre US$ 800.000 e 1 milhão. Sua volatilidade limitada reflete contribuições estáveis de trading de alta frequência, DEX e interações no ecossistema, mesmo com mudanças de humor do mercado. Em comparação, Base mostrou volatilidade: taxas diárias subiram de menos de US$ 100.000 para US$ 400.000–600.000, superando US$ 700.000 no fim do mês. Isso mostra que picos de atividade podem gerar aumentos expressivos nas taxas.

Em resumo, Ethereum e Solana mantêm liderança; Base exibe atividade volátil; Polygon e Arbitrum permanecem em ambiente de baixas taxas. A receita total não cresceu de forma sustentada, indicando que, em mercado de baixa volatilidade, a atividade depende mais de eventos pontuais do que de crescimento estrutural.

Fluxos de Capital Divergentes nas Chains Públicas: Arbitrum Lidera; Narrativas de Starknet e BTCFi Ganham Destaque

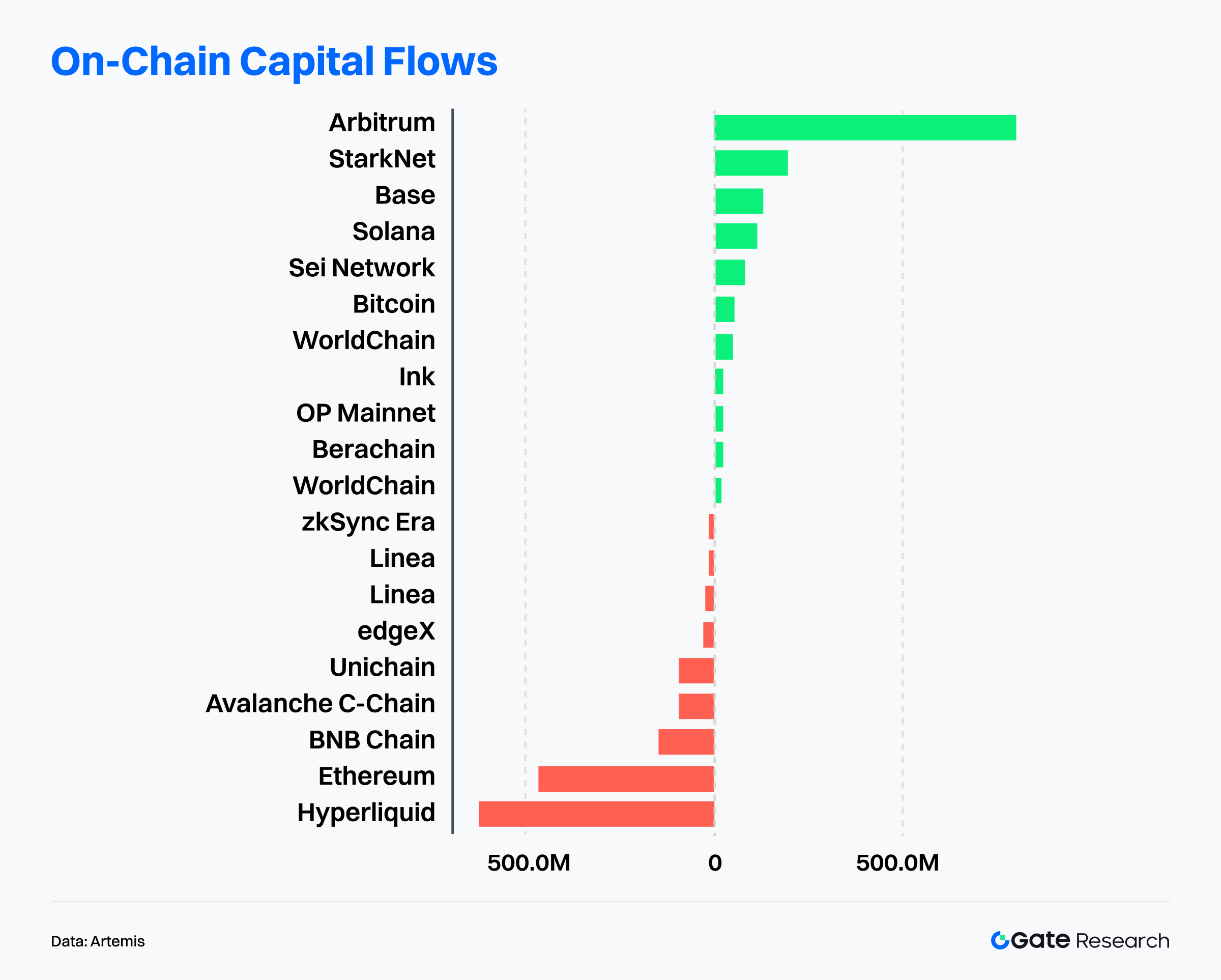

Dados da Artemis mostram divergência nos fluxos de capital on-chain: Layer 2s de alto crescimento e chains emergentes seguem atraindo influxos, enquanto ecossistemas de alta valorização registram saídas. Arbitrum lidera em influxos líquidos, graças a incentivos, participação institucional e expansão da infraestrutura financeira. Starknet, Base, Solana e SEI também tiveram influxos positivos, mostrando preferência do mercado por ecossistemas com potencial de expansão e narrativas fortes.【4】

O destaque de Arbitrum vem de avanços em várias frentes:

- Robinhood escolheu Arbitrum como camada principal de emissão de ativos regulados, com ativos tokenizados on-chain próximos de US$ 10 milhões e ciclos autênticos de negociação.

- Infraestrutura institucional como Deblock, BlockControl e Hermes foi intensamente implantada, elevando Arbitrum de “chain DeFi” para hub de liquidez e liquidação cross-chain.

- Reservas de USDC e USDT cresceram, ETH em pontes cross-chain bateu recordes e a capacidade de suporte a fundos se fortaleceu.

Starknet se destacou sob a narrativa BTCFi:

- Staking de BTC cresceu rapidamente, com múltiplas rotas de ativos BTC lançadas, posicionando Starknet como “camada de rendimento Bitcoin”.

- Mais de 1 bilhão de STRK em staking, elevando segurança e estabilidade do modelo econômico.

- Aplicações DeFi e voltadas ao consumidor cresceram, com uso baseado em abstração de contas levando o número de usuários acima de 1 milhão.

Por outro lado, Hyperliquid, Ethereum mainnet, BNB Chain e Avalanche tiveram saídas líquidas, sugerindo rotação de capital para ecossistemas com maior potencial de crescimento e narrativas mais fortes. O mercado entrou em fase de “rotação estrutural + reprecificação de risco”, com capital concentrado em redes com narrativa consolidada, crescimento de usuários e perspectivas de expansão escalável.

Análise dos Principais Indicadores do Bitcoin

Em novembro, o mercado cripto acelerou na queda com o desmonte de alavancagem excessiva, fechando o mês com retração de 17,5%—a maior do ano—e pressionando os ativos de risco. Com dados macroeconômicos fracos e postura mais dovish do Federal Reserve, a chance de corte de juros em dezembro passou de 80%. Apesar de BTC e ETH terem recuperado US$ 90.000 e US$ 3.000, respectivamente, na última semana, os volumes caíram, indicando força limitada na recuperação. O sentimento institucional segue cauteloso, os influxos em ETFs de Bitcoin à vista são baixos e a demanda estrutural permanece contida.

Nesse cenário, os dados on-chain fornecem sinais estruturais: BTC se mantém acima de bases de custo realizadas importantes, e os indicadores de risco seguem em faixa neutra a construtiva, sugerindo que a tendência principal permanece intacta. No entanto, zonas de oferta acima dos preços atuais continuam impondo resistência de curto prazo. Por outro lado, métricas de perdas realizadas subiram, indicando fase de ajuste emocional e pressão de oferta, com capital de curto prazo ainda cauteloso no lado comprador. Em prazos mais longos, a lucratividade dos holders de longo prazo diminui junto com distribuição líquida emergente, mostrando que os primeiros participantes começaram a realizar ganhos e o mercado migra de expansão por momentum para rotação de tendência e arrefecimento cíclico.

BTC Cai Abaixo das Bases de Custo de Curto Prazo e Investidor Ativo; Indicadores de Risco Migram para Neutro-Fraco

Segundo Glassnode, BTC caiu abaixo do Preço Realizado do Holder de Curto Prazo (STH Realized Price) e da Média do Investidor Ativo, colocando holders de curto prazo em posição de perda não realizada e mudando o sentimento de mercado de neutro-forte para neutro-fraco. O suporte de curto prazo dessas linhas de custo foi rompido, sinalizando enfraquecimento do momentum comprador e transição para estrutura de mercado sob pressão.【6】

Apesar de BTC permanecer acima do Preço Realizado e da Média de Mercado Verdadeira, o intervalo entre eles diminui, indicando que o momentum passou de expansão para digestão e rotação. Se o preço seguir abaixo da Média do Investidor Ativo, o apetite de risco pode se contrair ainda mais, aproximando o mercado dos níveis de Média de Mercado Verdadeira ou Preço Realizado.

Bases de custo de ATHs de múltiplos ciclos seguem acima do preço atual, mostrando que a estrutura macro está preservada e BTC opera dentro do bull market. Com as linhas de curto prazo rompidas, o mercado tende para consolidação e redistribuição em patamar elevado. Recuperação acima do STH Realized Price restauraria força de curto prazo; caso contrário, a pressão corretiva pode aumentar. No geral, os indicadores apontam migração de neutro-forte para neutro-fraco—sob pressão de curto prazo, mas mantendo tendência de médio prazo.

Perdas Realizadas em BTC Crescem, Marcando Fase de Ajuste Emocional e Pressão de Oferta

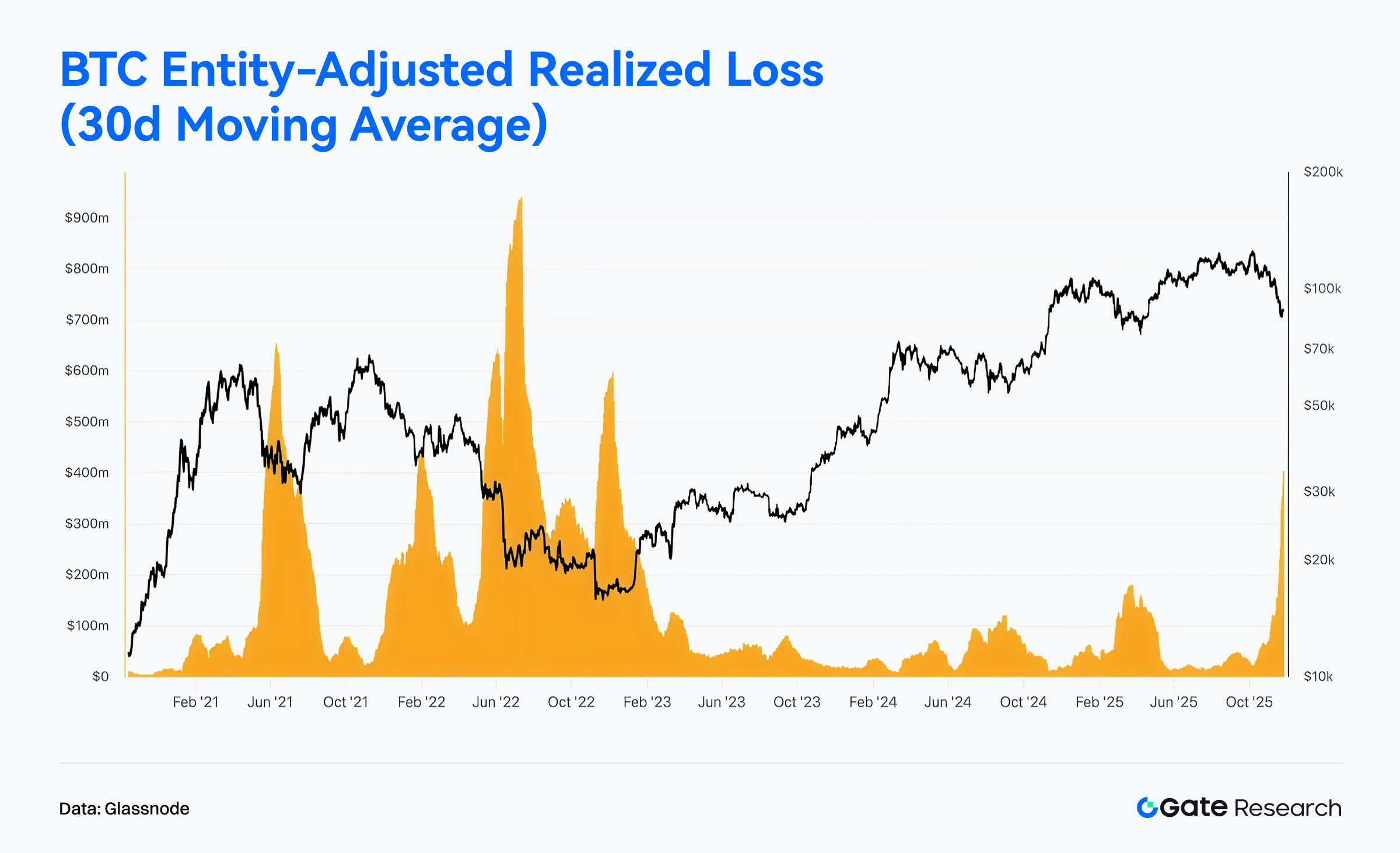

Glassnode mostra que as Perdas Realizadas Ajustadas por Entidade (Média de 30 dias) subiram em novembro, formando trajetória de alta acentuada com queda dos preços. Isso reflete perdas realizadas concentradas durante a volatilidade recente. Historicamente, esses picos correspondem a desalavancagem forçada, capitulação de holders de curto prazo ou vendas emocionais após alta volatilidade. Embora o volume de perdas não tenha atingido extremos de 2021 ou 2022, está elevado em relação aos padrões de 2023–2024, sugerindo fase corretiva de curto prazo com desmontagem de posições especulativas.【7】

Apesar do aumento das perdas realizadas indicar pressão de curto prazo, do ponto de vista cíclico, essas realizações em faixas elevadas costumam ser absorção de risco dentro de tendência de alta. Se as perdas caírem rápido nas próximas 1–3 semanas, normalmente sinaliza que o mercado completou rotação de curto prazo, permitindo realinhamento à tendência. Se as perdas permanecerem altas e o volume subir, a pressão vendedora pode se intensificar, levando BTC a suportes mais profundos. O aumento das perdas em novembro indica volatilidade, mas não compromete a estrutura altista de médio prazo; é mais uma correção construtiva dentro da tendência positiva.

Lucratividade dos Holders de Longo Prazo em BTC Diminui, Sinalizando Rotação de Tendência e Arrefecimento Cíclico

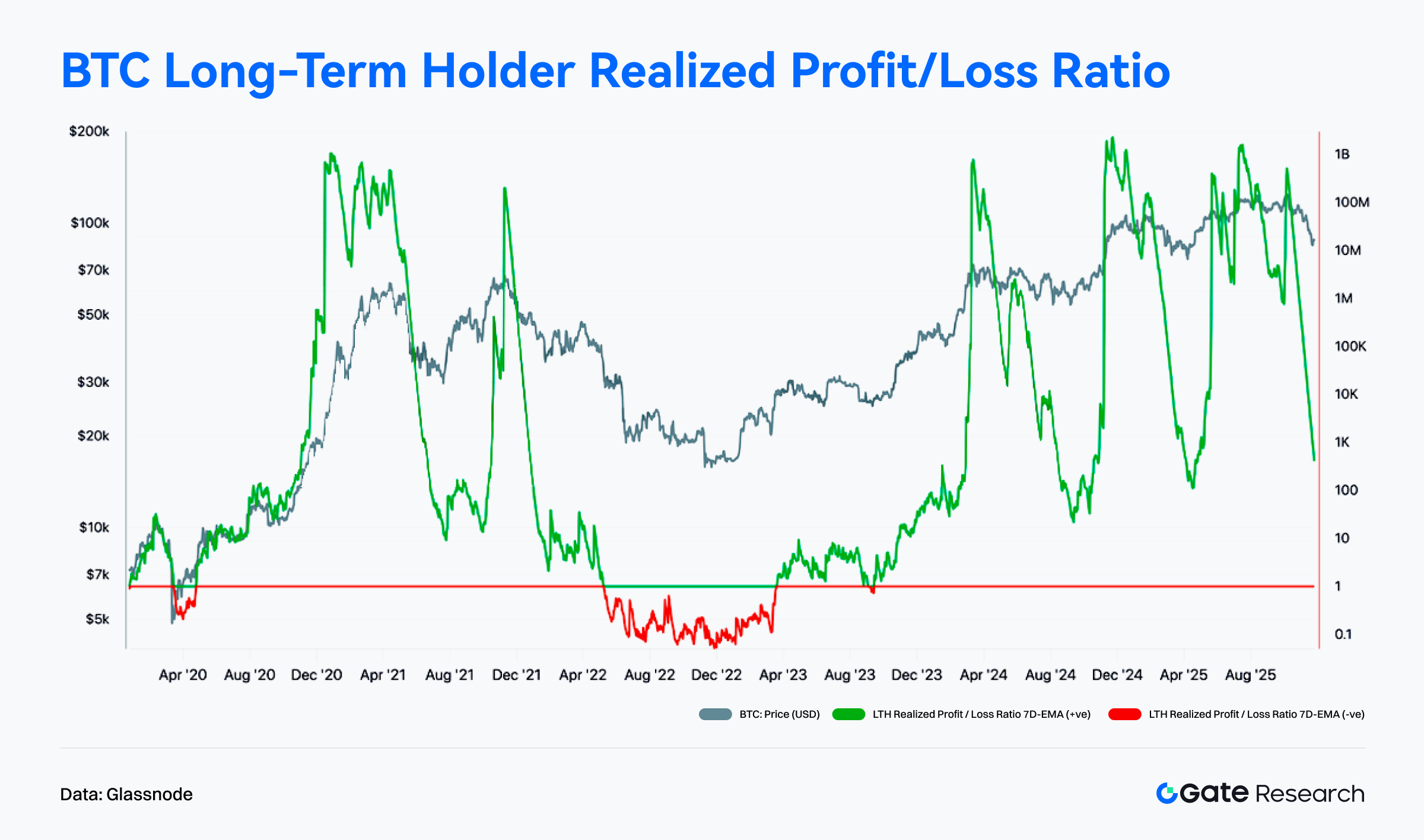

Glassnode mostra queda acentuada no Índice de Lucro/Prejuízo Realizado dos Holders de Longo Prazo (LTH RPLR) em novembro, com o indicador recuando após níveis elevados. Isso sinaliza redução da lucratividade entre holders de longo prazo, com alguns investidores realizando ganhos diante do enfraquecimento dos preços. Historicamente, quedas bruscas aparecem próximas ao topo de ciclos ou em fases de arrefecimento de sentimento, refletindo erosão dos lucros dos participantes iniciais pela volatilidade. Com BTC em faixa de consolidação elevada, a queda na lucratividade dos LTH aponta para enfraquecimento do momentum e transição para estágio de “rotação de tendência + compressão de lucros”.【8】

Apesar da queda, o indicador não entrou na zona de prejuízo de bear market, mostrando que holders de longo prazo não estão vendendo por pânico ou prejuízo em grande escala. O índice permanece acima de níveis-chave, indicando estrutura saudável de lucros de longo prazo, ainda que com ganhos marginais menores. Se o índice se estabilizar e voltar a subir, indica fim da rotação e base para nova tendência. Caso caia para zona de prejuízo, riscos de correção cíclica mais profunda podem surgir. No geral, a dinâmica dos LTH em novembro aponta para arrefecimento de tendência e rotação ordenada, não reversão total.

Atividade de Projetos & Tokens em Tendência

Dados on-chain mostram capital e usuários se concentrando cada vez mais em ecossistemas com base sólida de interação e aplicações profundas. Projetos com narrativas fortes e inovação tecnológica se tornam o novo foco dos investidores. Esta seção destaca os principais projetos e tokens das últimas semanas, analisando a lógica de crescimento e impacto potencial no mercado.

Panorama de Projeto em Tendência

Monad

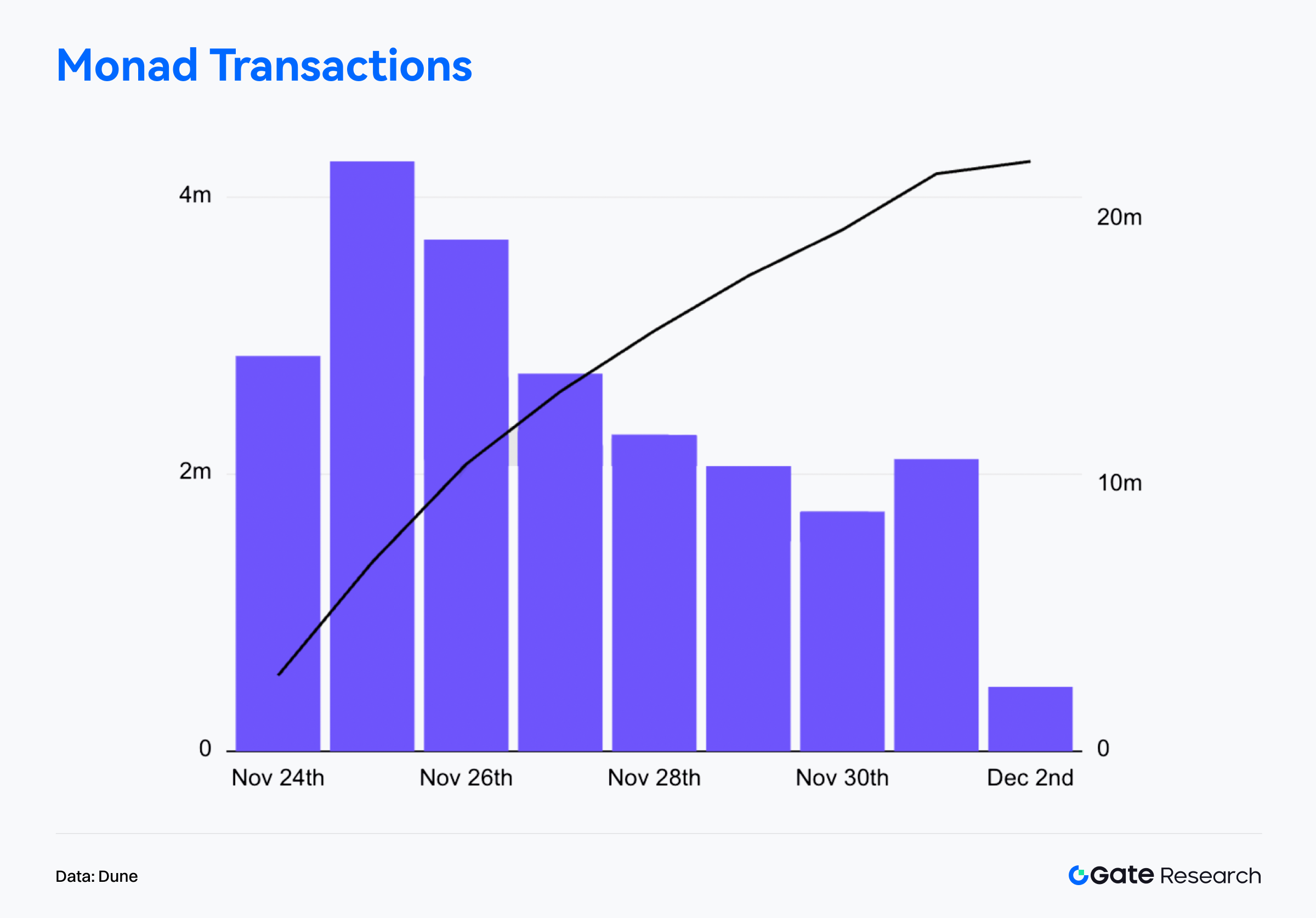

Monad é um dos projetos Layer 1 de alto desempenho mais acompanhados, com “EVM single-threaded e altamente eficiente” como diferencial técnico. Busca aumentar a eficiência de execução e throughput, mantendo total compatibilidade com Ethereum. Em 24 de novembro, Monad lançou sua mainnet, token MON e airdrop para 225.000 usuários ativos. Beneficiários incluíram usuários de Aave, Euler, Morpho, Hyperliquid, Uniswap, Pump.fun e Virtuals—distribuição ampla entre setores e ecossistemas. No lançamento, foram registrados mais de 140.000 endereços ativos, 2,66 milhões de transações e TPS média de 32,75 em 24 horas, demonstrando alta atividade e throughput estável para um L1 recém-lançado.【9】

O MON seguiu padrão “sell-the-news” no preço: influenciado por vendas de airdrop, liberações do ICO e fluxo especulativo, chegou a US$ 0,048 e recuou para US$ 0,022. Após integrações com OpenSea, Pyth, wallets e mais de 300 aplicações, o TPS superou 5.000 e o volume de negociação atingiu US$ 400 milhões em meio dia, marcando um dos lançamentos mais voláteis de novas chains.

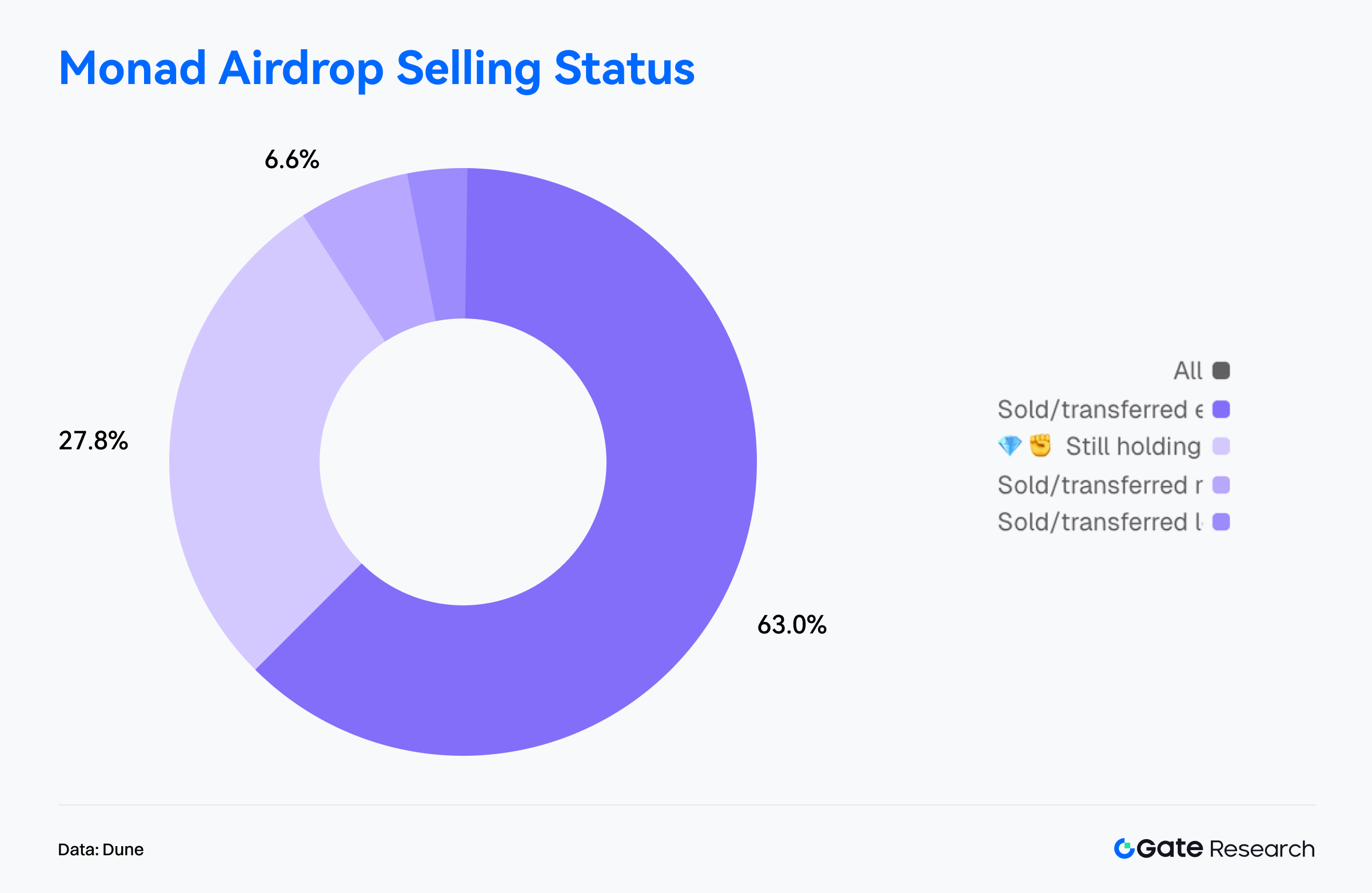

O comportamento das wallets on-chain mostra que 63% dos 76.021 endereços venderam ou transferiram todo o MON recebido, tornando-se principal fonte de pressão vendedora; 27,8% mantiveram toda a alocação; 6,6% venderam mais da metade; poucos mantiveram parte. Menos de um terço são holders de longo prazo—essa venda concentrada foi principal catalisador da volatilidade inicial do MON.【10】

Em incentivos, projetos lançaram staking e programas de rendimento para MON. FastLane Labs trouxe shMON com mais de 122 milhões de MON; Magma lançou gMON com APY de cerca de 15%. Ecossistemas de jogos e apps também criaram incentivos, como o pool de 1 milhão de MON da Lumiterra e o programa do Kuru DEX que retorna 25% das taxas aos participantes—impulsionando a atividade dos usuários.

No geral, o desempenho do Monad segue o padrão de novos L1: inovação técnica e expectativas geram entusiasmo inicial; airdrops e liquidez criam pressão de curto prazo; atividade on-chain, incentivos e staking sustentam o desenvolvimento. Tendências de TVL, migração de desenvolvedores e expansão determinarão o preço do MON e a competitividade do Monad—marcando nova fase na disputa entre L1s de alta performance.

Panorama de Token em Tendência

$TEL

Telcoin, fundada em 2017, é fintech multinacional que integra blockchain, telecom e banco digital para oferecer remessas internacionais e ativos digitais acessíveis e instantâneos para usuários móveis. O projeto opera sob a associação suíça Telcoin, roda a Telcoin Network compatível com EVM e é protegida por operadoras globais via PoS. O ecossistema inclui a Telcoin Wallet multisig e o futuro Telcoin Bank regulado, criando infraestrutura global para “acesso móvel nativo à finança on-chain”.

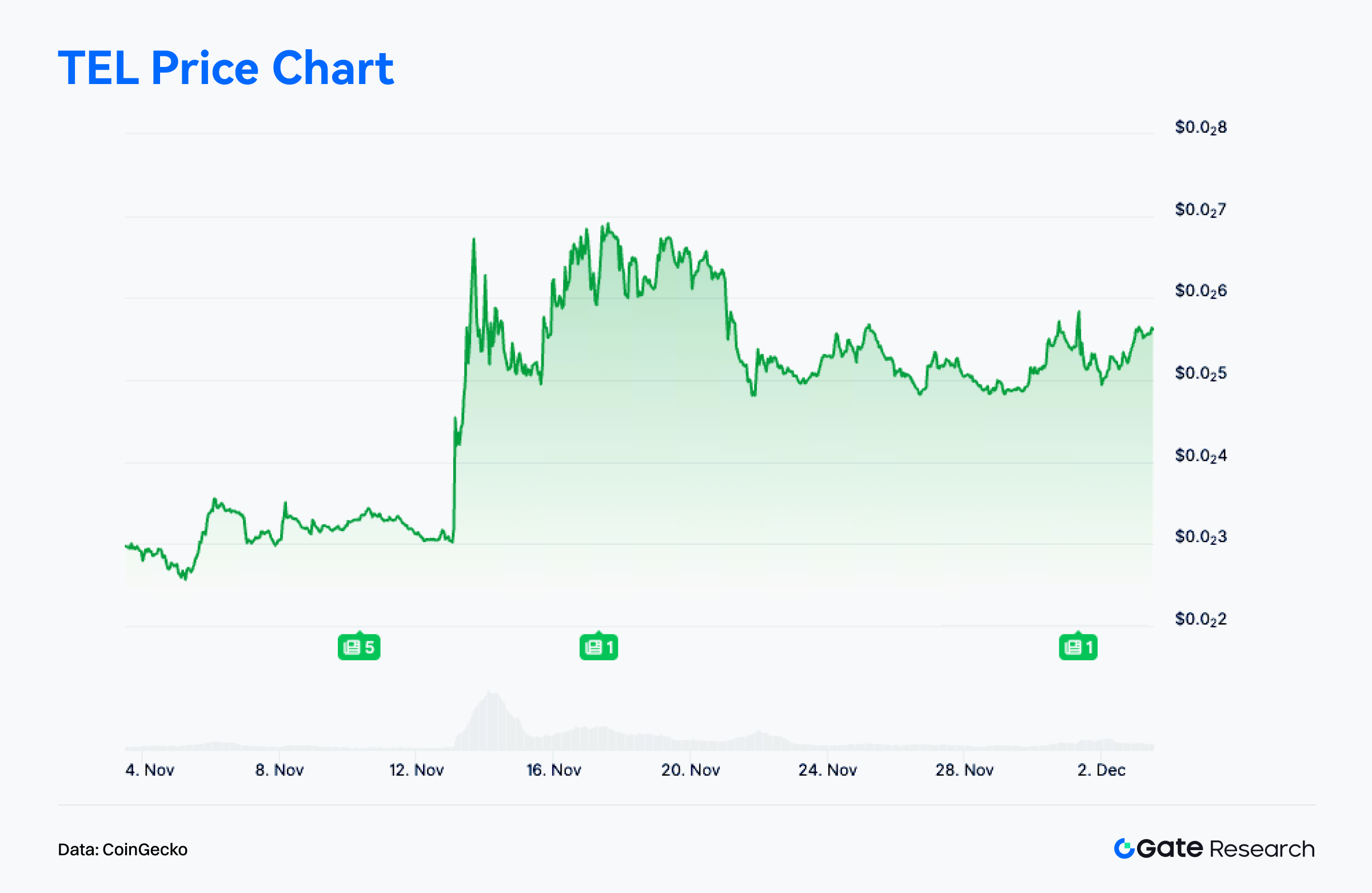

Segundo CoinGecko, $TEL subiu 88,9% nos últimos 30 dias, desempenho ligado ao fortalecimento das narrativas de finanças reguladas, dólares on-chain e supervisão de stablecoins, promovendo rotação de capital para projetos sólidos.【11】

No desenvolvimento, Telcoin anunciou implantação do banco digital e do stablecoin regulado eUSD, que será emitido on-chain por entidade bancária regulada—um dos primeiros stablecoins on-chain emitidos por bancos. Isso cria stack financeira integrada: banco digital + stablecoin + acesso DeFi, transformando o modelo de negócios e posicionamento estratégico e impulsionando reclassificação de mercado.

Na comunidade e mídia, após os anúncios, discussões em X, Telegram e Reddit cresceram. A mídia cripto cita Telcoin como “case de integração banco–blockchain”, inserindo o projeto em narrativas como “disputa de stablecoins de nova geração”, “finanças tradicionais migrando para on-chain” e “banco cripto móvel”. O sentimento comunitário ficou positivo, formando ciclo virtuoso: narrativa reforçada → atenção → liquidez, fortalecendo influxos e tendência de curto prazo.

No geral, a alta de $TEL reflete estrutura de “avanço fundamental + narrativa regulatória + reforço de sentimento”. O avanço do banco digital e do eUSD eleva Telcoin de projeto de pagamentos para infraestrutura financeira completa, combinando stablecoin bancário com acesso on-chain. Se a implantação avançar e a narrativa regulatória seguir forte, $TEL pode manter tendência de alta de médio prazo.

Conclusão

Em novembro de 2025, Solana manteve liderança em atividade e volume, mostrando resiliência e engajamento dos usuários mesmo com volatilidade. Ethereum seguiu como principal camada de liquidação, liderando em taxas e atividade econômica de alto valor. Base e Polygon PoS expandiram de forma estável, com crescimento em aplicações sociais e de consumo. Arbitrum manteve volumes e endereços ativos baixos, mas os fluxos de capital mostram fortalecimento em tokenização de ativos, infraestrutura e integração institucional—tornando-se destaque nas preferências do mercado. Chains emergentes como Starknet aceleraram sob a narrativa BTCFi, com rápido crescimento de usuários e capital.

Os ecossistemas on-chain migraram de ciclos movidos por liquidez para crescimento estrutural orientado por uso, aplicações e narrativas. Chains de alta performance dominam os fluxos, chains de valor reforçam o papel fundamental e ecossistemas intermediários/emergentes com forte impulso de aplicações e narrativas viraram foco de rotação de capital—impulsionando o crescimento para maior pluralidade e segmentação.

No Bitcoin, a queda abaixo das bases de custo de curto prazo e média do investidor ativo indica fase de redistribuição em patamares elevados, migrando de estrutura forte para pressionada. O Preço Realizado e a Média de Mercado Verdadeira abaixo do preço atual ainda dão suporte de médio a longo prazo, mantendo o bull market. O rompimento das linhas de custo coloca parte do mercado em perda não realizada, acelerando rotatividade conforme crescem as perdas e o mercado entra em “reprecificação e reequilíbrio” transitório. O próximo movimento depende da capacidade do BTC de absorver a oferta e reconstruir demanda incremental com estabilização do sentimento.

Nos projetos, Monad mostrou forte atividade inicial e expansão rápida do ecossistema, apesar da pressão de venda do airdrop, enquanto Telcoin obteve reclassificação com avanços em banco digital e stablecoin regulado. Essas tendências indicam transição do mercado de rotação especulativa para crescimento sustentado, movido por uso real e fundamentos robustos.

Referências:

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- DefiLlama, https://defillama.com/chain/arbitrum

- Glassnode, https://studio.glassnode.com/charts/da73676e-78a6-4880-5ca2-a227ee301230?s=1579395107&zoom=

- Glassnode, https://studio.glassnode.com/charts/indicators.RealizedLossAccountBased?a=BTC&chartStyle=column&mAvg=30&s=1602806400&u=1764115200&zoom=

- Glassnode, https://studio.glassnode.com/charts/btc-lth-realized-plratio?s=1577318400&u=1764115200&zoom=

- Dune, https://dune.com/hashed_official/monad-overview

- Dune, https://dune.com/counterparty_research/monad

- CoinGecko, https://www.coingecko.com/coins/telcoin

Gate Research é uma plataforma de pesquisa em blockchain e criptomoedas que oferece conteúdo aprofundado, incluindo análise técnica, insights de mercado, pesquisa setorial, previsão de tendências e análise de políticas macroeconômicas.

Aviso Legal

Investir em criptomoedas envolve alto risco. Recomenda-se que os usuários realizem sua própria pesquisa e compreendam totalmente a natureza dos ativos e produtos antes de tomar qualquer decisão de investimento. Gate não se responsabiliza por perdas ou danos resultantes dessas decisões.

Artigos Relacionados

Tudo o que você precisa saber sobre negociação de estratégia quantitativa

Top 10 Empresas de Mineração de Bitcoin

Um Guia para o Departamento de Eficiência Governamental (DOGE)

Análise dos quatro principais índices do mercado de ações dos EUA: Composição e diferenças

Uma Análise Profunda sobre Pagamentos Web3