O capital adormecido do Bitcoin finalmente começa a se movimentar

Olá,

Atualmente, a maioria das pessoas compra Bitcoin e o mantém parado, sem qualquer utilização.

Guardam o ativo, chamam-no de ouro digital e dizem com orgulho que estão “de olho no longo prazo”. E isso faz sentido, afinal, o Bitcoin construiu essa reputação.

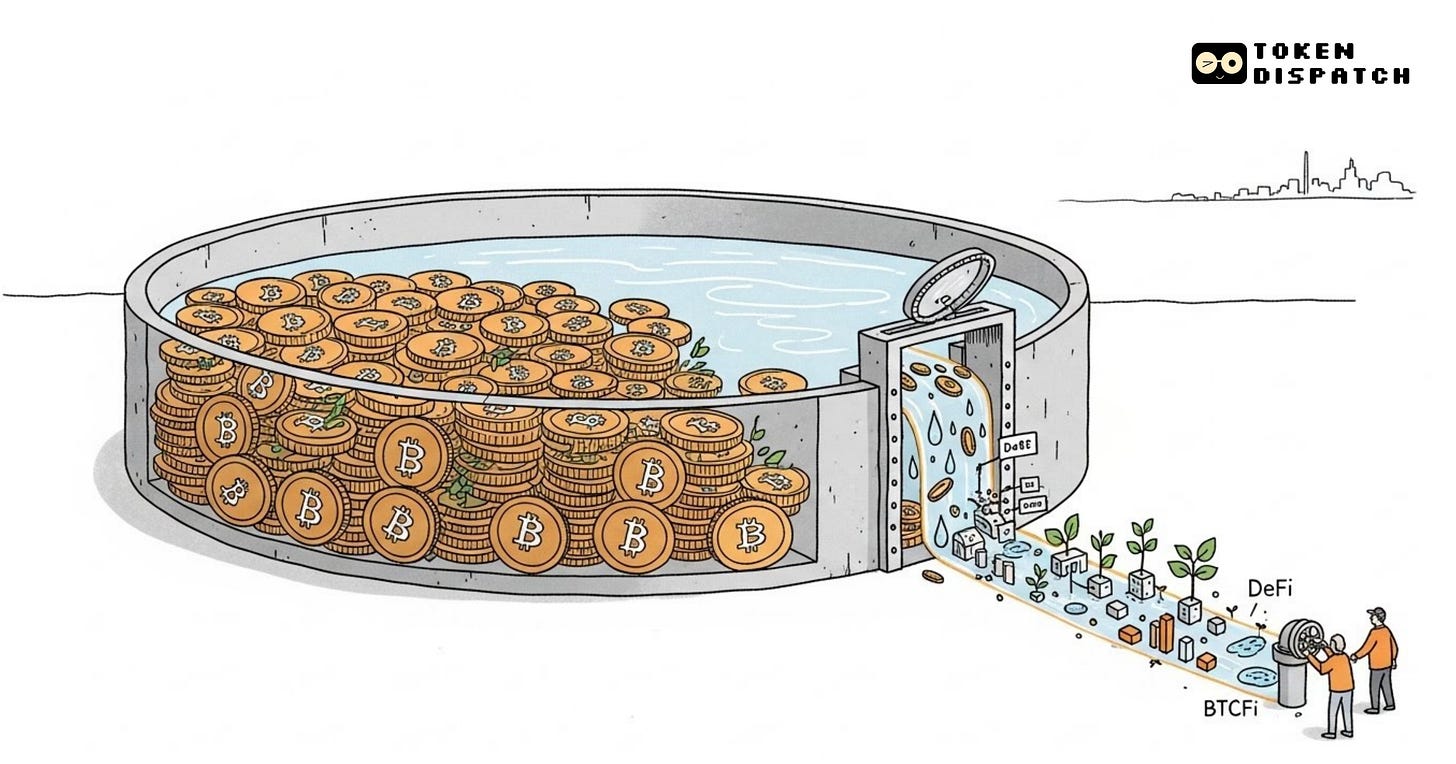

O resultado dessa postura é uma das maiores concentrações de capital ocioso em todo o universo cripto. Cerca de 61% de todo o Bitcoin não foi movimentado há mais de um ano e quase 14% está parado há mais de uma década. Apesar de uma capitalização de mercado acima de US$2 trilhões, apenas 0,8% do suprimento de Bitcoin participa hoje de qualquer atividade DeFi.

Ou seja, o Bitcoin é o ativo mais valioso do mercado cripto, mas também o menos utilizado.

Agora, compare esse cenário com qualquer outro segmento do universo cripto:

Stablecoins processam pagamentos globais em alta escala.

ETH impulsiona smart contracts, DAOs, wallets e camadas econômicas inteiras.

L2s operam ecossistemas de empréstimos, negociações, games e milhares de aplicações.

No entanto, o Bitcoin — o maior, mais seguro e mais amplamente detido ativo — não consegue oferecer nada disso de forma nativa.

Enquanto isso, trilhões em valor permanecem parados, sem gerar rendimento, sem criar liquidez e sem contribuir para a economia além da segurança e do potencial de valorização.

As tentativas de solucionar esse problema trouxeram novos desafios. Wrapped BTC se popularizou, mas exige confiar em um custodiante. Pontes permitem migrar BTC para outras redes, mas trazem riscos de segurança. Os detentores de Bitcoin desejam usar seus BTCs, mas a infraestrutura nunca ofereceu uma forma nativa e realmente segura para isso.

Esse cenário está mudando: nos últimos anos, surgiu um novo ecossistema ao redor do Bitcoin, buscando destravar esse “capital adormecido” sem exigir wrapping, confiança em intermediários ou transferência para custódia de terceiros.

Vamos explorar!

Polymarket: Onde Suas Previsões Fazem Diferença

Aposte no futuro negociando shares de resultados, eleições, esportes, mercados e mais. O Polymarket transforma inteligência coletiva em probabilidades em tempo real.

Agora integrado ao X, com previsões conectadas a insights sociais ao vivo do Grok e postagens do X.

Acredita que sabe o que vem a seguir? Mostre na prática.

Por Que o Bitcoin Chegou Neste Ponto

O Bitcoin não se tornou um ativo passivo por acaso. Sua arquitetura sempre apontou nessa direção. Muito antes do DeFi existir, o Bitcoin optou deliberadamente por priorizar a segurança acima de tudo. Essa escolha definiu sua cultura, seu ambiente de desenvolvimento e, no fim das contas, o tipo de atividade econômica possível ao seu redor.

Isso resultou em uma blockchain extremamente imutável, ótima para transferências de valor e péssima para inovação. A maioria percebe apenas sintomas superficiais — baixa mobilidade, alta letargia, domínio de wrapped BTC — mas as causas são mais profundas.

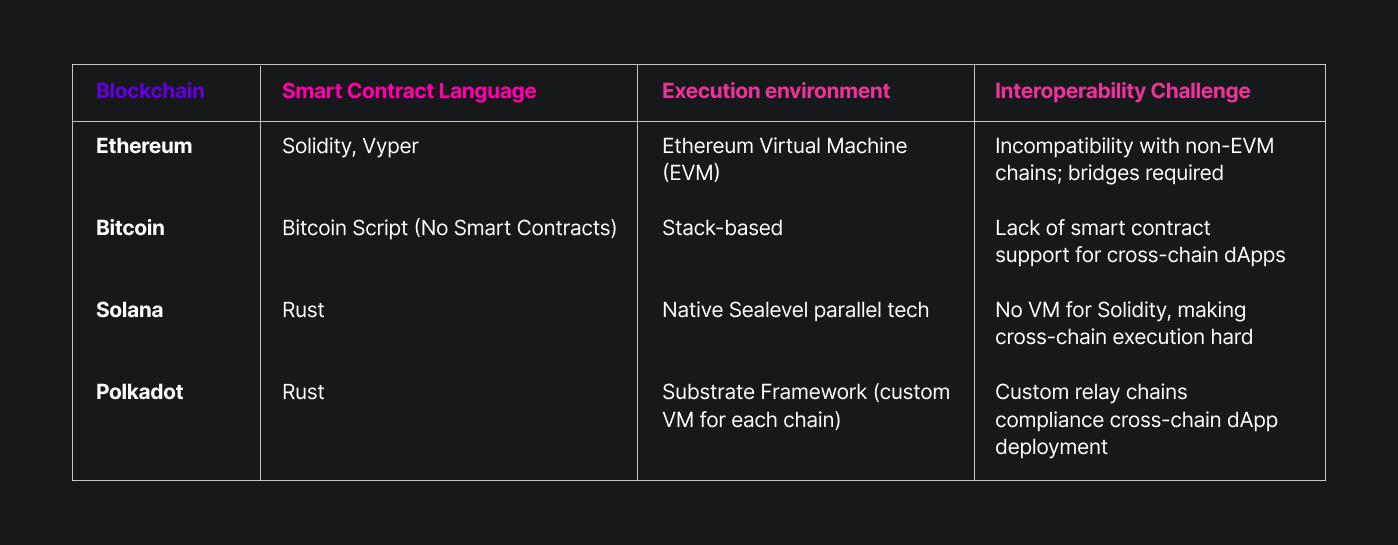

O primeiro obstáculo está no modelo de scripts do Bitcoin. Ele evita intencionalmente a complexidade para manter a camada base previsível e difícil de explorar. Ou seja: não há computação generalista, lógica financeira nativa ou automação on-chain. Ethereum, Solana e outras L1s modernas partem do princípio de que desenvolvedores vão criar soluções. O Bitcoin assume que não deveriam.

O segundo obstáculo está no caminho de atualização. Qualquer mudança, mesmo pequena, exige alinhamento do ecossistema. Hard forks são quase impossíveis socialmente, e soft forks levam anos. Enquanto o resto do setor cripto avançou em novos paradigmas de design (AMMs, abstração de contas, L2s, blockchains modulares), o Bitcoin ficou praticamente congelado no tempo. Tornou-se a camada de liquidação sem nunca ser a camada de execução.

Um terceiro ponto é cultural: o ecossistema de desenvolvedores do Bitcoin é conservador de propósito. Esse conservadorismo protege a rede, mas desencoraja experimentação. Qualquer proposta que adicione complexidade é vista com desconfiança. Isso é saudável para proteger a base, mas impede que novos instrumentos financeiros surjam no Bitcoin como em outras redes.

Existe ainda uma questão estrutural: o valor do Bitcoin cresceu mais rápido que sua infraestrutura. O ETH teve smart contracts desde o início; Solana surgiu com foco em alto throughput. O Bitcoin se tornou uma classe de ativo antes que sua “superfície de usabilidade” crescesse. O resultado: trilhões em capital, mas quase nenhum lugar para utilizá-lo.

Por fim, a interoperabilidade. O Bitcoin é isolado por natureza. Não conversa nativamente com outras blockchains, não tem pontes nativas e, até pouco tempo, não havia formas realmente trust-minimised de conectá-lo a ambientes externos de execução. Cada tentativa de tornar o BTC utilizável exigia abandonar o modelo de segurança do Bitcoin — com wrapping, bridges, minting custodiado, multisigs e federações. Para um ativo fundamentado na desconfiança de intermediários, isso era inviável em escala.

Os Primeiros Atalhos: Wrappers, Sidechains & Bridges

Quando ficou claro que o Bitcoin não suportaria atividades relevantes na camada base, o setor fez o que sempre faz: criou soluções alternativas. No início, essas soluções pareciam progresso. Permitiram que o BTC migrasse para ambientes onde o DeFi era realidade. Mas, sob análise, todas tinham a mesma falha: era preciso abrir mão de parte do modelo de confiança do Bitcoin para utilizá-las.

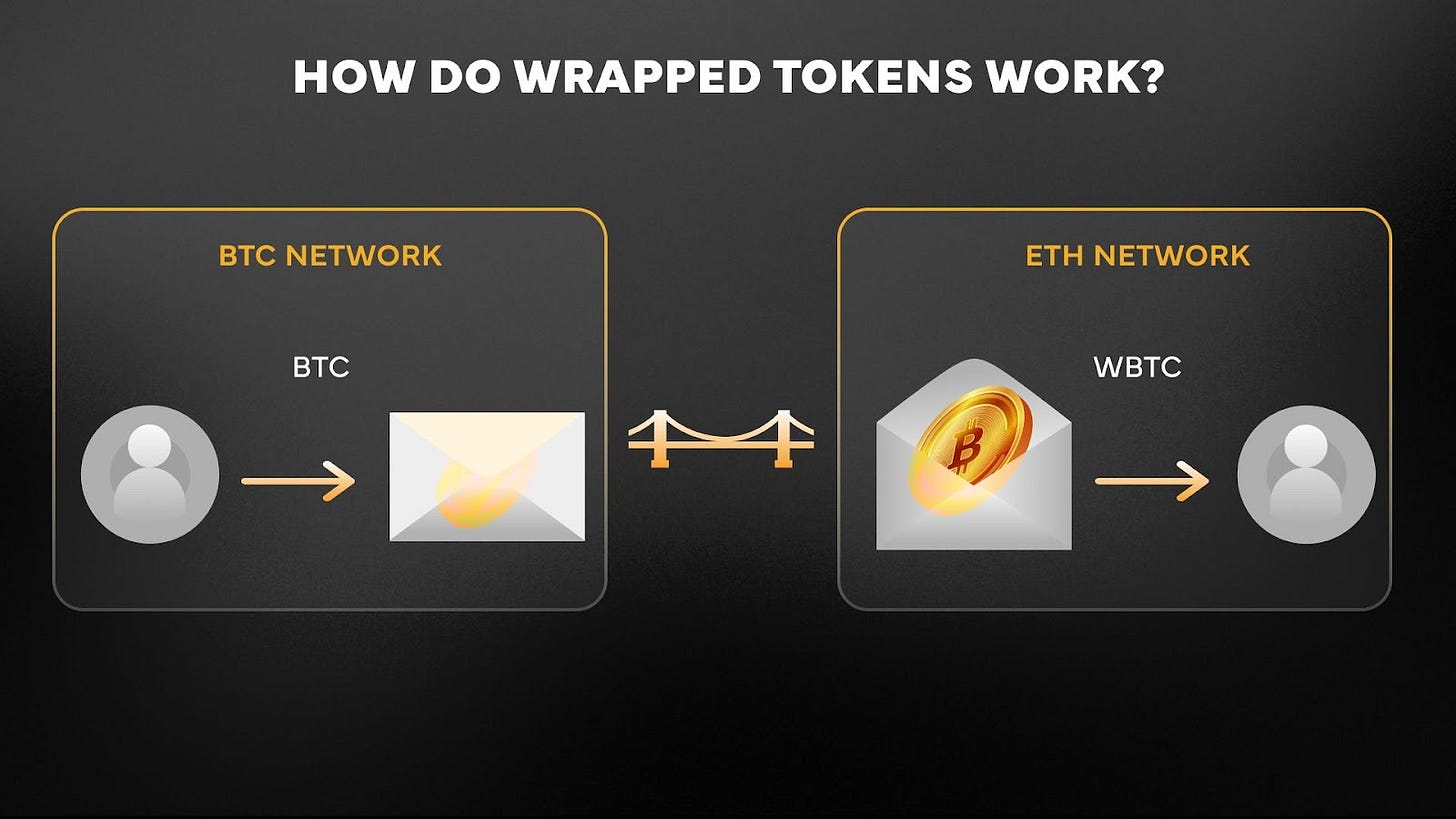

O exemplo mais notório foi o wrapped Bitcoin. Tornou-se a ponte padrão do Bitcoin para o Ethereum e, por algum tempo, o modelo funcionou. Liberou liquidez, permitiu uso do BTC como colateral, negociação em AMMs, empréstimos, alavancagem, rehypothecação — tudo o que o próprio Bitcoin não fazia. O trade-off: wrapped BTC só existe se alguém custodiar o BTC real. Ou seja, exige custódia, dependência de instituições externas, risco operacional e sistemas de garantia desvinculados da segurança base do Bitcoin.

Sistemas federados tentaram reduzir a dependência de confiança ao dividir o controle entre múltiplas entidades. Em vez de um custodiante único, um grupo mantinha coletivamente o BTC que lastreava o ativo wrapped. Era melhor, mas ainda distante do ideal trust-minimised. O usuário continuava dependente de operadores coordenados, e o peg era tão forte quanto seus incentivos e honestidade. Para uma comunidade que valoriza sistemas trustless, não era solução definitiva.

Bridges trouxeram novos problemas. No lugar da custódia, a dependência recai sobre validadores externos, geralmente com garantias de segurança inferiores à blockchain original. As pontes permitiram mover BTC entre redes, mas também se tornaram um dos principais pontos de falha do universo cripto. Diversas análises apontam as explorações de bridges como grandes fontes de perda de capital no setor.

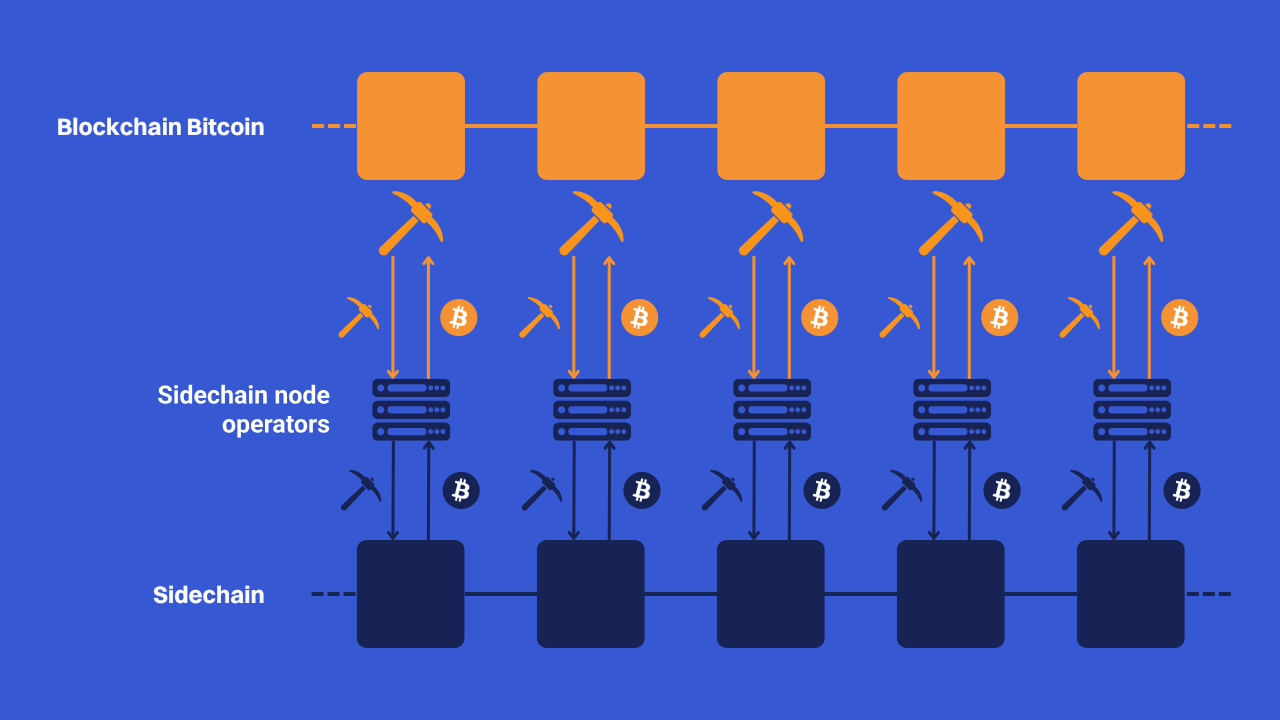

Sidechains adicionaram ainda mais nuances. São blockchains independentes conectadas ao Bitcoin por mecanismos de peg variados. Algumas usam multiassinatura, outras SPV proofs. Nenhuma herdou a segurança do Bitcoin: cada uma roda seu próprio consenso, validadores e perfil de riscos. O rótulo de “camada Bitcoin” era mais marketing do que realidade. A liquidez migrava, mas as garantias não.

Todas essas abordagens têm em comum o fato de afastar o Bitcoin da camada base, levando-o para ambientes sob regras de terceiros. Isso resolveu a usabilidade no curto prazo, mas criou um problema maior: o Bitcoin passou a operar em modelos de confiança que sua existência buscou evitar.

As limitações são evidentes:

Wrapped BTC cresceu, mas só porque o mercado tolerou custodians como solução temporária.

Sidechains existem, mas permaneceram nichadas por não herdarem a segurança do Bitcoin.

Bridges conectaram Bitcoin a outras redes, mas criaram novos vetores de ataque.

Cada solução paliativa resolvia um problema e criava outro.

O Avanço: O Bitcoin Finalmente Ganha Novos Primitivos

Por muito tempo, as limitações do Bitcoin foram vistas como permanentes. A camada base não mudaria, upgrades eram lentos e propostas de maior expressividade eram rejeitadas como riscos desnecessários.

Mas essa percepção começou a mudar nos últimos anos.

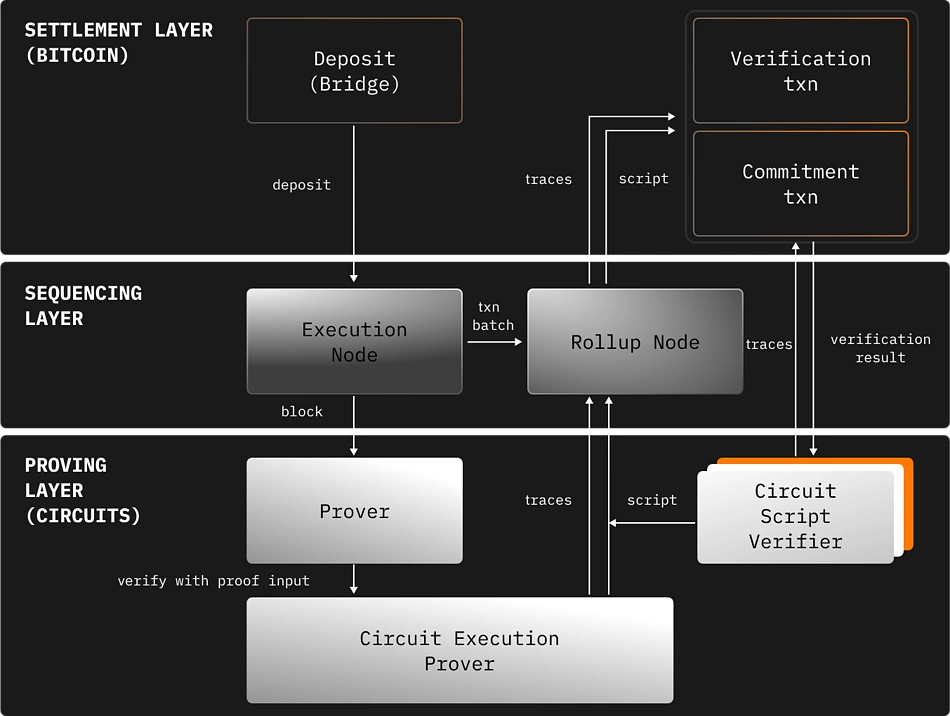

1. O Bitcoin passou a verificar eventos que não executa: O avanço mais importante foi a chegada de modelos de verificação que permitem ao Bitcoin conferir resultados de cálculos feitos fora da rede, sem processá-los diretamente.

Esse foi o avanço que tornou BitVM e sistemas similares viáveis. Em vez de mudar a funcionalidade do Bitcoin, esses sistemas aproveitam sua capacidade de impor resultados via fraud proofs.

Isso permite construir lógica, aplicações e ambientes de execução inteiros fora do Bitcoin, mas mantendo o Bitcoin como validador da correção. É um caminho bem diferente do “execute tudo na L1” do Ethereum. Agora, o Bitcoin pode finalmente arbitrar. Isso abriu portas para:

- Rollups garantidos pelo Bitcoin

- Bridges trust-minimised

- Cofres programáveis de Bitcoin

- Computação off-chain verificada on-chain

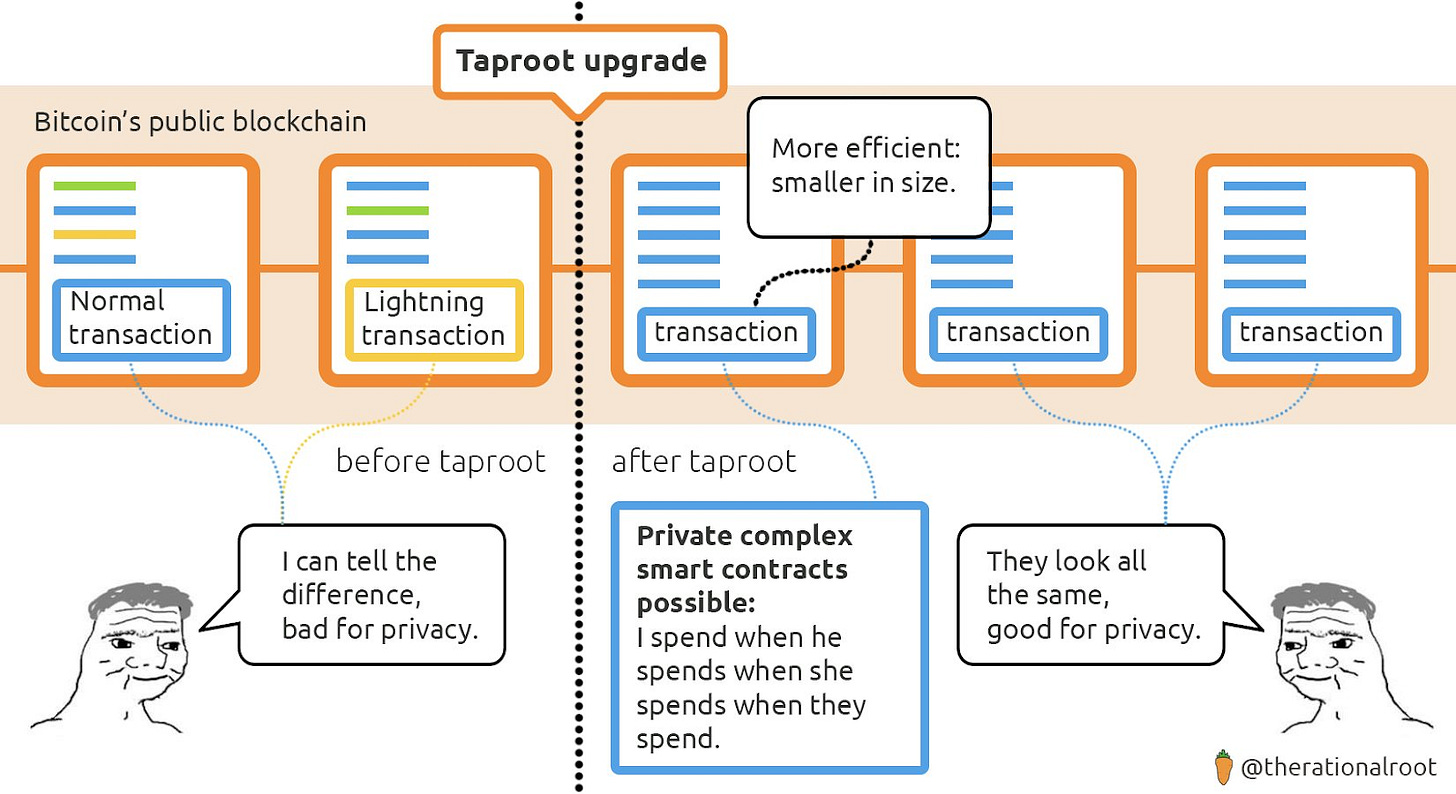

2. Upgrades como Taproot aumentaram discretamente a superfície do Bitcoin: Taproot não foi promovido como upgrade DeFi, mas criou a base criptográfica para o BTCFi: multisigs mais econômicas, gastos flexíveis via key-path e mais privacidade. E viabilizou estruturas como Taproot Assets (para stablecoins) e cofres mais sofisticados.

3. O surgimento de ativos nativos do Bitcoin: Com Taproot e novos sistemas de prova, projetos passaram a introduzir ativos que existem sobre o Bitcoin ou derivam segurança dele, sem precisar de wrapping do BTC.

Com Taproot, assinaturas Schnorr e novas técnicas off-chain, desenvolvedores passaram a criar ativos diretamente sobre o Bitcoin ou que herdam sua segurança.

Isso inclui, por exemplo:

- Taproot Assets (Tether emitindo USDT diretamente na stack Bitcoin/Lightning)

- Stablecoins nativas do Bitcoin, sem dependência de Ethereum, Solana ou Cosmos

- Ativos sintéticos lastreados em BTC, sem pegs custodiados

- Cofres programáveis e multisigs antes inviáveis

Pela primeira vez, ativos criados no Bitcoin não precisam sair da rede para serem utilizados. E ativos feitos para o Bitcoin não exigem que o BTC deixe a autocustódia.

4. Rendimento nativo em Bitcoin: O Bitcoin nunca teve yield nativo. Historicamente, só era possível “ganhar” com BTC fazendo wrapping, enviando a um custodiante, emprestando em plataformas centralizadas ou migrando para outra rede. Todas essas opções traziam riscos externos ao modelo de segurança do Bitcoin.

O BTCFi propôs uma forma inédita de gerar rendimento em Bitcoin: sistemas em que o BTC contribui para a segurança de redes. Três categorias surgiram:

- Staking de Bitcoin (em outras redes): agora o BTC pode garantir redes PoS ou appchains sem sair da blockchain do Bitcoin.

- Restaking de Bitcoin: similar ao ETH, que garante múltiplos protocolos via segurança compartilhada, o BTC pode ser usado como colateral para apoiar chains externas, oráculos, DA layers, etc.

- Sistemas de yield via Lightning: Protocolos como Stroom permitem que BTC em canais Lightning gere rendimento ao prover liquidez, sem wrapping ou bridges custodiadas.

Antes do BTCFi, nada disso era possível.

5. O Bitcoin finalmente ganha uma camada de execução: Os avanços em verificação off-chain permitiram ao Bitcoin impor resultados de cálculos que não executa. Agora, desenvolvedores podem criar rollups, bridges e sistemas de contratos ao redor do Bitcoin baseados em sua validação, não em sua computação. A camada base permanece inalterada, mas camadas externas podem rodar lógica e provar correção para o Bitcoin quando necessário.

Isso dá ao Bitcoin algo inédito: capacidade de suportar aplicações, comportamentos de contrato e novas soluções financeiras sem mover o BTC para sistemas custodiados ou alterar o protocolo. Não é “smart contracts no Bitcoin”, mas um modelo de verificação que mantém o Bitcoin simples e permite que sistemas complexos se desenvolvam ao redor.

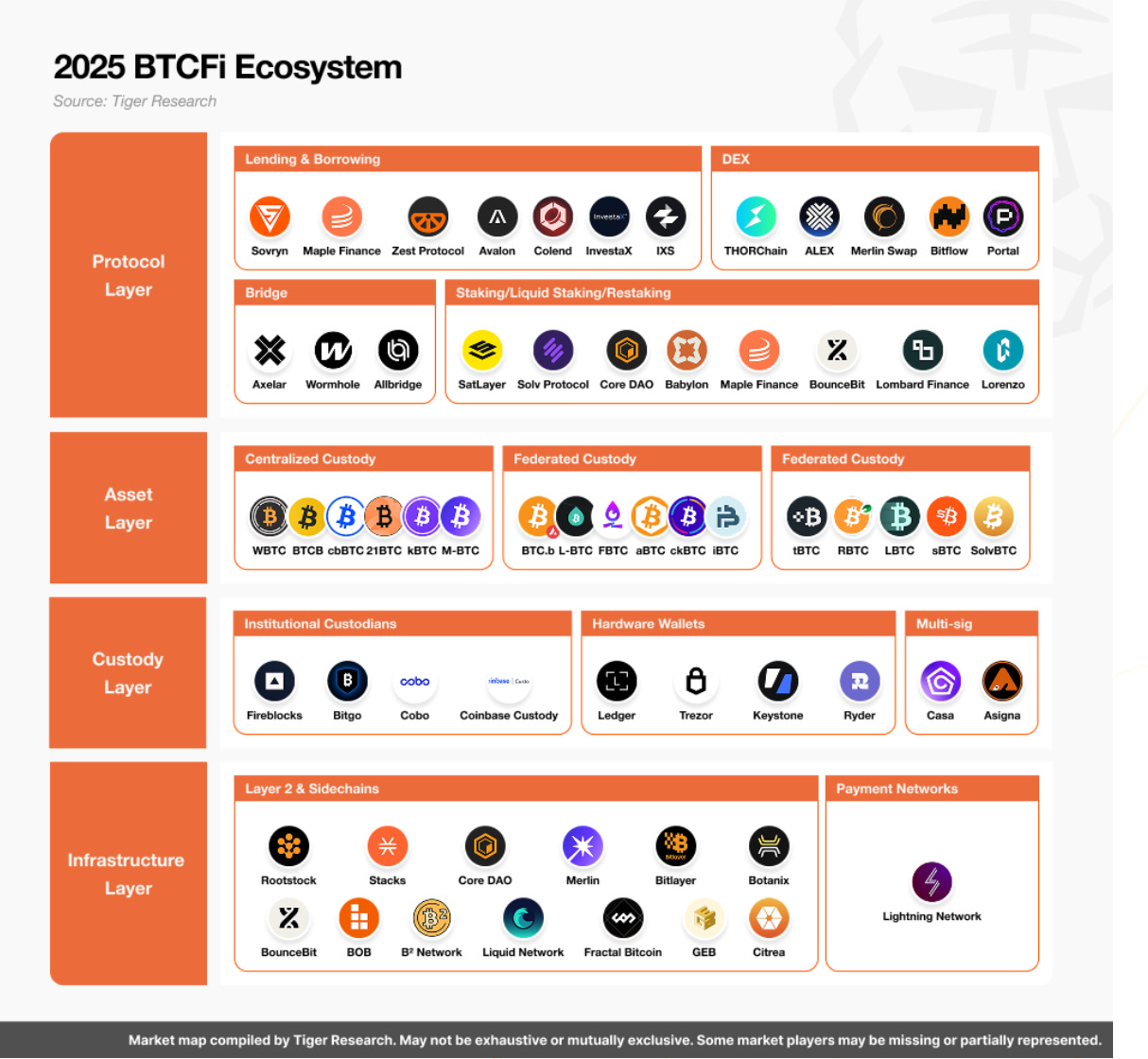

O Ecossistema BTCFi: O Que Está Sendo Efetivamente Construído

Com o amadurecimento das ferramentas de verificação e portabilidade, o ecossistema do Bitcoin finalmente começou a crescer sem depender de custodians ou ativos wrapped. O que surge agora não é um produto único, mas um conjunto de camadas interligadas que oferecem ao Bitcoin uma economia funcional pela primeira vez. A melhor forma de entender é observar como essas peças se complementam.

Camada de Infraestrutura: O primeiro grande passo é o surgimento de ambientes de execução garantidos pelo Bitcoin. Não são concorrentes de L1 nem tentativas de transformar o Bitcoin em smart contract platform. São sistemas externos que processam computação e dependem do Bitcoin apenas para validação. Essa separação cria espaço para empréstimos, trading, gestão de colateral e instrumentos mais complexos sem exigir mudanças na camada base. E evita falhas dos modelos antigos, nos quais usar BTC significava confiar em um custodiante ou multisig. Aqui, o Bitcoin permanece seguro; a computação gira ao redor.

Camada de Ativos & Custódia: Em paralelo, surge uma nova geração de bridges — não aquelas baseadas em custodians e alta confiança, mas bridges focadas em resultados verificáveis. Em vez de exigir confiança em operadores, usam mecanismos de desafio e fraud proofs para rejeitar automaticamente transições de estado incorretas. O resultado é uma forma mais segura de movimentar BTC para ambientes externos, sem repetir os erros de confiança dos modelos anteriores. E, acima de tudo, esse tipo de bridge está alinhado com a mentalidade dos holders de Bitcoin: confiança e dependências mínimas.

Camada de Protocolo: Com a mobilidade mais segura, a inovação seguinte mira no que o Bitcoin pode de fato realizar nesses ambientes. É aí que entram mercados de yield e segurança. Durante anos, lucrar com BTC exigia entregá-lo a uma exchange ou fazer wrapping em outra rede. Agora, modelos de staking e restaking permitem que o BTC contribua para a segurança de redes externas sem abrir mão do controle. O rendimento não vem de risco de crédito ou rehypothecação, mas do valor de proteger consenso ou verificar cálculos.

Paralelamente, surgiram ativos nativos do Bitcoin. Em vez de wrapped BTC ou integração com Ethereum, desenvolvedores usam Taproot, assinaturas Schnorr e verificação off-chain para emitir ativos no Bitcoin ou ancorados em sua segurança. Isso inclui stablecoins emitidas diretamente na infraestrutura do Bitcoin, sintéticos sem dependência de custodians e cofres com condições de gasto mais flexíveis. Tudo isso amplia a utilidade do Bitcoin sem alterá-lo.

Cada avanço individual já seria relevante. Juntos, sinalizam a criação do primeiro stack financeiro coeso do Bitcoin: computação pode ser off-chain e imposta pelo Bitcoin, BTC pode circular com segurança sem custodians, render sem sair da autocustódia e ativos podem existir nativamente, sem depender da segurança de outros ecossistemas. Cada elemento resolve parte da armadilha de liquidez que deixou o Bitcoin parado por anos.

Minha Opinião

Para mim, a visão mais clara do BTCFi é que, finalmente, o Bitcoin possui um ecossistema à altura de sua escala. Por anos, tentaram construir soluções ao seu redor com ferramentas que nunca foram desenhadas para trilhões em liquidez. Nenhum holder sério arriscaria seu BTC em pegs custodiados, bridges não testadas ou sidechains improvisadas — e assim se manteve.

Essa nova fase é diferente: respeita as premissas do Bitcoin. O modelo de segurança e a autocustódia permanecem intactos, e os sistemas ao redor finalmente têm robustez para grandes volumes de capital. Se uma fração do BTC adormecido passar a circular porque a infraestrutura agora faz jus, o impacto já será relevante.

Até o próximo domingo! Até lá, siga curioso.

Aviso Legal:

- Este artigo foi reproduzido a partir de [TOKEN DISPATCH]. Todos os direitos autorais pertencem ao autor original [Vaidik Mandloi]. Em caso de objeção à reprodução, entre em contato com a equipe Gate Learn, que fará o atendimento adequado.

- Aviso de responsabilidade: As opiniões e visões expressas neste artigo são exclusivamente do autor e não constituem recomendação de investimento.

- As traduções deste artigo para outros idiomas são realizadas pela equipe Gate Learn. Salvo indicação, é proibida a cópia, distribuição ou plágio dos artigos traduzidos.

Artigos Relacionados

O que é Bitcoin?

O que é mineração BTC?

Da emissão de ativos à escalabilidade do BTC: evolução e desafios

Inscrições na cadeia: O renascimento do BTC

ETF BTC e a lógica regulatória legal por trás dele