10 Observações sobre DeFi em meio à Revogação das Regras dos Corretores e aos Ataques à Governança do CAKE

DeFi está se soltando - regra do corretor revogada, governança do CAKE sob ataque, sUSD continua a se desvincular. Aqui estão reflexões recentes sobre DeFi:

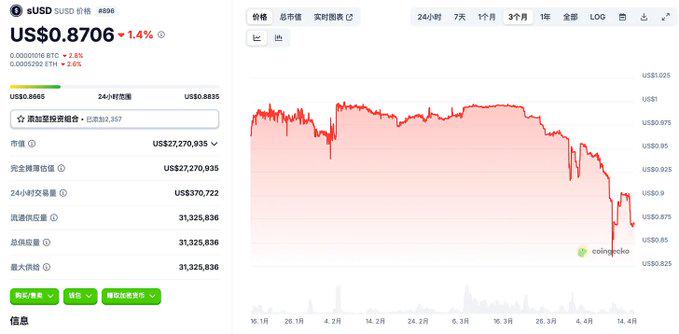

1/ sUSD Continua a Depegar: Por Que Ainda Não Foi Corrigido?

Desde o início do ano e a aprovação da proposta SIP-420, o sUSD experimentou o descolamento, recentemente caindo abaixo de $0.9 em uma divergência severa. A proposta introduziu uma mudança chave - o “Delegated Pool”. Esse mecanismo incentiva os usuários a cunhar sUSD por meio desse novo design, oferecendo benefícios como:

- Taxa de garantia de 200% (originalmente projetada em 500%+)

- A dívida pode ser transferida linearmente para o protocolo

- Uma vez totalmente transferidos, os usuários estão isentos de reembolso

- O protocolo mitiga dívidas através de lucros e valorização do $SNX

As vantagens são claras - melhoria da eficiência de cunhagem para SNX e eliminação do risco de liquidação para os mutuários. Se o mercado tem forte confiança em SNX, isso poderia criar um ciclo positivo.

No entanto, surgiram rapidamente problemas:

- O mercado ainda tem transtorno de estresse pós-traumático em torno de sistemas de colateral endógeno como SNX - sUSD

- A maior eficiência de cunhagem levou a um excesso de sUSD entrando no mercado, causando um desequilíbrio severo na Curve Pool

- Devido ao design delegado, os usuários não gerenciam mais ativamente suas dívidas, portanto, não podem arbitrar comprando sUSD com desconto para pagar

A principal preocupação é se a âncora pode ser restaurada. Isso depende em grande parte da equipe do projeto, que deve estimular a demanda por sUSD ou criar novos incentivos.@synthetix_ioEstá bem ciente disso, mas se o mercado aceitará uma stablecoin algorítmica apoiada por garantia endógena permanece desconhecido. O trauma de LUNA ainda está presente. No entanto, do ponto de vista de design, o modelo da Synthetix continua avançado—poderia ter prosperado na fase inicial do "velho oeste" das stablecoins.

(Nota: Este não é um conselho financeiro. É uma análise factual destinada à pesquisa e aprendizado.)

Ataque à Governança da veCAKE, Cakepie Enfrenta Expulsão

Ironicamente, o modelo ve foi criado para prevenir ataques de governança - no entanto, o veCAKE foi desativado por meio de sanções centralizadas.

Pulando a linha do tempo detalhada, a principal disputa está na acusação da PancakeSwap de que@Cakepiexyz_iopoder de governança alavancado para direcionar as emissões de CAKE para pools de liquidez ineficientes—um comportamento "parasitário" considerado prejudicial para a PancakeSwap.

No entanto, esse resultado não viola o design do mecanismo. As emissões do CAKE foram direcionadas pelo vlCKP, token de governança da Cakepie, que representa o poder de governança e viabiliza um mercado de suborno. Esse é o propósito de protocolos como Cakepie e Convex.

A dinâmica do Pancake - Cakepie espelha a do Curve - Convex. Frax e Convex se beneficiaram da acumulação de votos veCRV. O design do modelo ve não vincula diretamente as taxas e emissões. A questão levantada contra Cakepie - direcionamento de emissões ineficientes - é realmente um sintoma da fraca concorrência pelo poder de governança. Tipicamente, isso seria resolvido promovendo um mercado mais competitivo. Se a intervenção for necessária, existem melhores alternativas regulatórias, como estabelecer limites de emissão por pool ou incentivar uma competição mais ampla de votos veCAKE.

3/ Seguindo o ataque veCAKE: Método Quantitativo do Fundador da Curve @newmichwill

- Meça a quantidade de CAKE bloqueado no veCAKE via Cakepie (este CAKE está permanentemente bloqueado)

- Comparado a um cenário hipotético onde os mesmos votos de veCAKE apoiaram "pools de alta qualidade," e todo o rendimento foi usado para comprar e queimar CAKE—quantos CAKE seriam queimados?

- Essa comparação avalia se o comportamento do Cakepie é mais eficiente do que uma queima direta

De acordo com a experiência de Michael, na Curve, o modelo de veToken reduz a circulação de tokens cerca de 3 vezes mais eficientemente do que queimas diretas.

4/ O crescimento da BUIDL continua, aumentando 24% em 7 dias

(1) A última vez que nos concentramos em ultrapassar 2 bilhões, agora estamos perto de ultrapassar 2,5 bilhões.

(2) O último aumento de US$500 milhões não veio da Ethena

(3) Pode atrair novos grupos de investidores

(4) Os vestígios na cadeia podem vir do Spark, um protocolo de empréstimo de propriedade da Sky (MakerDAO)

O setor de ativos do mundo real (RWA) continua a crescer, mas ainda não se integrou bem ao DeFi mainstream. Atualmente, parece desconectado do mercado em geral e dos usuários varejistas.

5/ U.S. Revoga Regra de Corretor DeFi do IRS

Em 11 de abril, o Presidente Trump assinou uma legislação que oficialmente revoga as regras de corretagem DeFi do IRS.

O mercado DeFi viu ganhos moderados - não dramáticos. Ainda assim, acredito que isso representa uma grande mudança positiva. Os reguladores estão afrouxando seu controle sobre o DeFi, potencialmente abrindo a porta para mais inovação e aplicações.

6/ Unichain Lança Mineração de Liquidez: $5M em Recompensas $UNI Através de 12 Pools

Tokens envolvidos: USDC, ETH, COMP, USDT0, WBTC, UNI, wstETH, weETH, rsETH, ezETH

O último evento de mineração de liquidez da Uniswap foi há cinco anos, coincidindo com o lançamento do token UNI em 2020. Desta vez, o objetivo é canalizar liquidez para a Unichain. Espere que muitos se juntem - é uma oportunidade de baixo custo para ganhar UNI.

7/ Euler Expands para Avalanche, Entra no Top 10 dos Protocolos de Empréstimos por TVL

(1) O TVL cresceu 50% em um mês

(2) A maior parte do crescimento é impulsionada por incentivos, principalmente da Sonic, Avalanche e EUL

8/ Cosmos IBC Eureka Lançamento Oficial

(1) Construído na IBC v2

(2) Cada transação queima $ATOM como gás

(3) Permite a interligação entre Cosmos e EVM

(4) Atualmente suporta a mainnet do Ethereum e os principais ativos da Cosmos; ainda não foi estendido para L2s

(5) Na semana passada, o Cosmos Hub viu $1.1B em entradas de cross-chain

Isso dá à $ATOM uma forte utilidade. Qualquer cadeia dentro do Cosmos que atraia capital significativo agora pode impulsionar o valor do ATOM, potencialmente evitando a desconexão vista durante o boom da LUNA.

Apesar dos recentes ingressos, a mudança fundamental de longo prazo para ATOM depende da sustentabilidade.

9/ recompras

(1) AaveDAO iniciou recompras formais de tokens

(2) Pendle propôs listar tokens PT na Aave

10/ Berachain Farming

(1) Regras de alocação de recompensa POL (Liquidez Proprietária de Protocolo) atualizadas—limite de 30% por Recompensa Vault

(2) A atualização da governança apresenta um novo Conselho Guardião para revisar e aprovar RFRVs

(3) OlympusDAO planeja transferir parte de seu POL para se adaptar às novas regras e manter altos incentivos $OHM

(4) O $yBGT da Yearn agora está ativo na Berachain

Após um março dourado, o preço e o TVL da Berachain entraram em correção. A equipe abordou as alocações de incentivos com novas restrições. Apesar das saídas significativas de TVL nas últimas semanas, ela continua sendo uma das cadeias mais nativas de DeFi. Continue observando mais integrações de protocolo e tendências de TVL.

Aviso Legal:

Este artigo é reproduzido de [ PANews]. The copyright belongs to the original author [Chen Mo cmDeFi]. Se você tiver alguma objeção à reimpressão, entre em contato Gate Aprenderequipe, a equipe lidará com isso o mais rápido possível de acordo com os procedimentos relevantes.

Aviso Legal: As opiniões expressas neste artigo representam apenas as opiniões pessoais do autor e não constituem qualquer conselho de investimento.

Outras versões do artigo em outros idiomas são traduzidas pela equipe Gate Learn. O artigo traduzido não pode ser copiado, distribuído ou plagiado sem mencionar Gate.io.

Artigos Relacionados

O que é o Protocolo Morpho?

O que é EtherVista, o autoproclamado "Novo Padrão para DEX"?

O que é Neiro? Tudo o que você precisa saber sobre NEIROETH em 2025

O que é dYdX? Tudo o que você precisa saber sobre DYDX

O que é Axie Infinity?