Для Uniswap уничтожение является последним средством.

UNI вырос почти на 40% за одну ночь, подтянув за собой весь сектор DeFi.

Катализатором ралли стало объявление Uniswap о своем финальном стратегическом шаге. Основатель протокола Хейден Адамс лично представил новый проект, посвященный затяжной теме “комиссионного переключателя” — вопросу, который обсуждали семь раз за два года и который хорошо знаком профессиональному сообществу Uniswap.

Уникальность предложения — в личной инициативе Хейдена. Оно охватывает не только сам комиссионный переключатель: речь идет о сжигании токенов, объединении Uniswap Labs и Uniswap Foundation, а также ряде дополнительных мер. Крупные держатели уже выразили поддержку, а прогнозные рынки оценивают шансы принятия в 79%.

7 неудачных попыток за 2 года: бесконечная дилемма “комиссионного переключателя”

Комиссионный переключатель — стандарт для DeFi. Например, Aave успешно внедрил его в 2025 году, используя модель выкупа и распределения: доход протокола направлен на выкуп токенов AAVE, что позволило увеличить их цену с $180 до $231 — 75% годовой доходности.

Ethena, Raydium, Curve, Usual и другие протоколы также реализовали комиссионные переключатели с заметными успехами, формируя устойчивые токеномические модели для отрасли.

Почему же Uniswap снова и снова терпит неудачу со своим предложением, несмотря на множество успешных кейсов?

a16z смягчает позицию, но настоящие проблемы Uniswap только начинаются

А теперь подробнее об a16z — ключевом участнике.

Исторически для голосования по предложениям Uniswap требовался низкий кворум — примерно 40 миллионов UNI, в то время как a16z владел около 55 миллионами UNI и мог напрямую влиять на исход голосования.

a16z стабильно голосовал против включения комиссионного переключателя.

В июле 2022 года они дважды воздержались на предварительных этапах, лишь озвучив опасения на форуме. В декабре 2022 года, когда такие пулы, как ETH-USDT и DAI-ETH, были вынесены на голосование по комиссии 1/10, a16z четко проголосовал “против”, используя 15 миллионов UNI. Итог — 45% поддержки, большинство, но не кворум. На форуме представители a16z отметили: “Мы не можем поддержать ни одно предложение, игнорирующее юридические и налоговые нюансы.” Это было их первое публичное возражение.

a16z остался непреклонен и в следующих голосованиях. В мае и июне 2023 года GFX Labs внесли два предложения: июньское набрало 54% поддержки, но провалилось из-за 15 миллионов отрицательных голосов a16z и отсутствия кворума. Аналогичная ситуация повторилась в марте 2024 года — поддержка около 55 миллионов UNI, но оппозиция a16z вновь привела к провалу. Самый драматичный эпизод — май–август 2024 года: инициаторы пытались создать юридическое лицо Wyoming DUNA для снижения рисков, но голосование, назначенное на 18 августа, было отложено из-за “новых вопросов от неназванных заинтересованных сторон”, которые, по общему мнению, инициированы a16z.

Главная причина опасений a16z — юридические риски.

a16z полагает, что активация комиссионного переключателя может привести к тому, что UNI будет признан ценной бумагой. По критериям американского теста Хоуи, если инвесторы рассчитывают на “прибыль от усилий других”, актив может подпадать под определение ценной бумаги. Комиссионный переключатель создает такие ожидания — доход протокола делится с держателями токенов, что соответствует классической схеме распределения прибыли. Партнер a16z Майлз Дженнингс отмечал: “DAO без юридического лица — это персональная ответственность для участников.”

Налоговые вопросы не менее сложны. Если комиссии поступают протоколу, IRS может предъявить требование корпоративного налога, а недоимка может составить до $10 миллионов. DAO, как децентрализованные структуры, не имеют юридического лица и прозрачных финансов — кто и как оплачивает налоги, остается неясным. Без четкой схемы активация комиссии может создать риски для всех участников управления.

UNI — крупнейший криптоактив a16z, примерно 64 миллиона токенов, что позволяет им единолично влиять на исход голосований.

Но с избранием Трампа и переменами в SEC криптоиндустрия переживает период политической стабильности: юридические риски Uniswap снижаются, а позиция a16z становится мягче. Этот барьер уходит, и шансы на одобрение предложения значительно увеличились.

Однако остаются системные проблемы. Механизм комиссионного переключателя Uniswap продолжает вызывать споры.

Выбор без компромиссов невозможен

Чтобы понять суть новых разногласий, кратко рассмотрим, как работает комиссионный переключатель.

Технически предложение регулирует структуру торговых комиссий. В V2 комиссия составляет 0,3%: 0,25% получают LP (поставщики ликвидности), 0,05% — протоколу. В V3 схема гибче: комиссия протокола составляет от 1/4 до 1/6 комиссии LP. Например, в пуле с комиссией 0,01% протокол получает 0,0025% (25%); в пуле с комиссией 0,3% — 0,05% (около 17%).

По оценкам Uniswap, годовой доход может составить $10–40 миллионов, а в бычьем рынке — $50–120 миллионов. Проект предусматривает сжигание 100 миллионов UNI (16% общего объема токенов) и запуск постоянного механизма сжигания.

Комиссионный переключатель превращает UNI из “токена без внутренней стоимости” в полноценный доходный актив.

Для держателей UNI это преимущество, однако возникает дилемма: механизм фактически перераспределяет доход с LP в пользу протокола.

Комиссия для трейдеров не меняется, но часть дохода LP теперь переходит протоколу. Рост дохода протокола — снижение прибыли LP.

Uniswap явно выбирает в пользу протокольного дохода, а не LP.

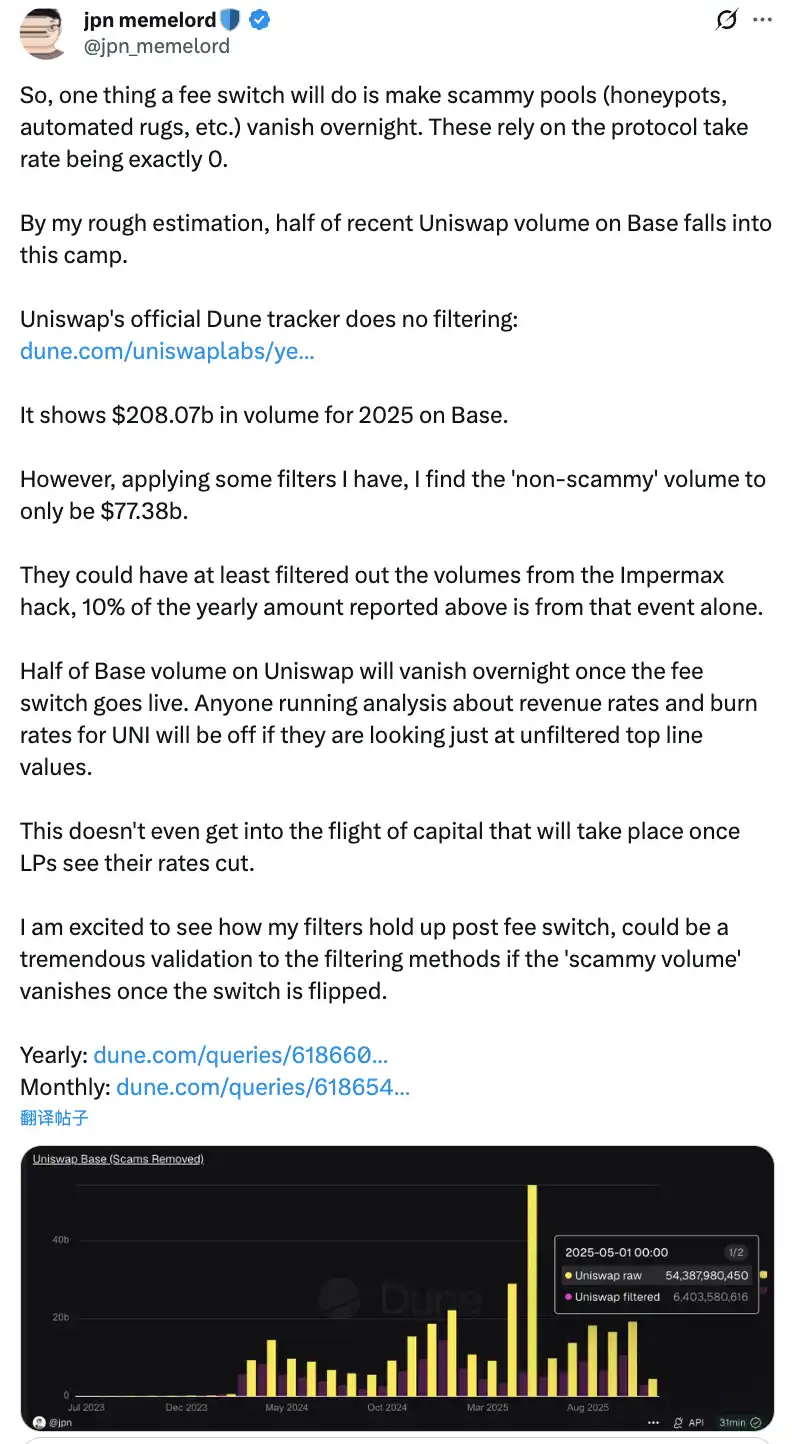

В сообществе считают, что активация комиссионного переключателя может привести к снижению торгового объема Uniswap на Base chain вдвое за сутки.

Такая перераспределение приводит к реальным негативным последствиям. В краткосрочной перспективе прибыль LP может сократиться на 10–25% в зависимости от доли комиссии протокола. Более того, прогнозы показывают миграцию 4–15% ликвидности к конкурентам.

Для компенсации этих эффектов проект предусматривает новые механизмы вознаграждения — например, внутреннюю монетизацию MEV через PFDA, что дает LP дополнительный доход ($0,06–$0,26 на $10 000 объема). Функция Hooks в V4 обеспечивает гибкость комиссий и новые источники дохода. Также предлагается поэтапное внедрение — пилотные пулы и динамическая корректировка данных.

Дилемма комиссионного переключателя

Вопрос о том, снимет ли предложение опасения LP и будет ли реализовано, пока открыт. Само участие Хейдена может не решить фундаментальную дилемму Uniswap.

Главная угроза сейчас — жесткая конкуренция на Base chain, особенно против Aerodrome.

После анонса Uniswap генеральный директор Dromos Labs Александр иронично отметил на X: «Не думал, что накануне главного дня Dromos Labs наш основной конкурент допустит такую ошибку».

Aerodrome опережает Uniswap на Base

За 30 дней торговый объем Aerodrome составил $20 465 000 000 — 56% рынка Base, тогда как Uniswap — $12–15 миллиардов (40–44%). Aerodrome лидирует по объему на 35–40%, по TVL (total value locked — общий объем заблокированных средств): $473 000 000 против $300–400 миллионов у Uniswap.

Причина разрыва — доходность LP. Для ETH-USDC доходность LP в Uniswap V3 — 12–15% (комиссионные вознаграждения), тогда как Aerodrome дает 50–100%+ благодаря бонусам AERO — в 3–7 раз выше, чем у Uniswap. Aerodrome распределил $12 350 000 в AERO за 30 дней, используя голосование veAERO для точного управления ликвидностью. Uniswap полагается на органические комиссионные и редкие поощрения, но в существенно меньших объемах.

Как заметил участник сообщества: «Aerodrome выигрывает на Base, потому что LP важна доходность на доллар. Aerodrome это обеспечивает».

LP не выбирают Uniswap ради бренда — им нужны доходы. На новых L2, таких как Base, Aerodrome как нативная DEX использует оптимизированные ve(3,3) модели и крупные токеновые награды, обеспечивая лидерство первопроходца.

Если Uniswap включит комиссионный переключатель и снизит доходность LP, ликвидность еще быстрее уйдет к Aerodrome. Прогнозы показывают отток 4–15% ликвидности, а на конкурентном рынке Base этот показатель может быть выше. Снижение ликвидности ведет к росту проскальзывания, падению объема и запуску негативной спирали.

Спасет ли новый проект Uniswap?

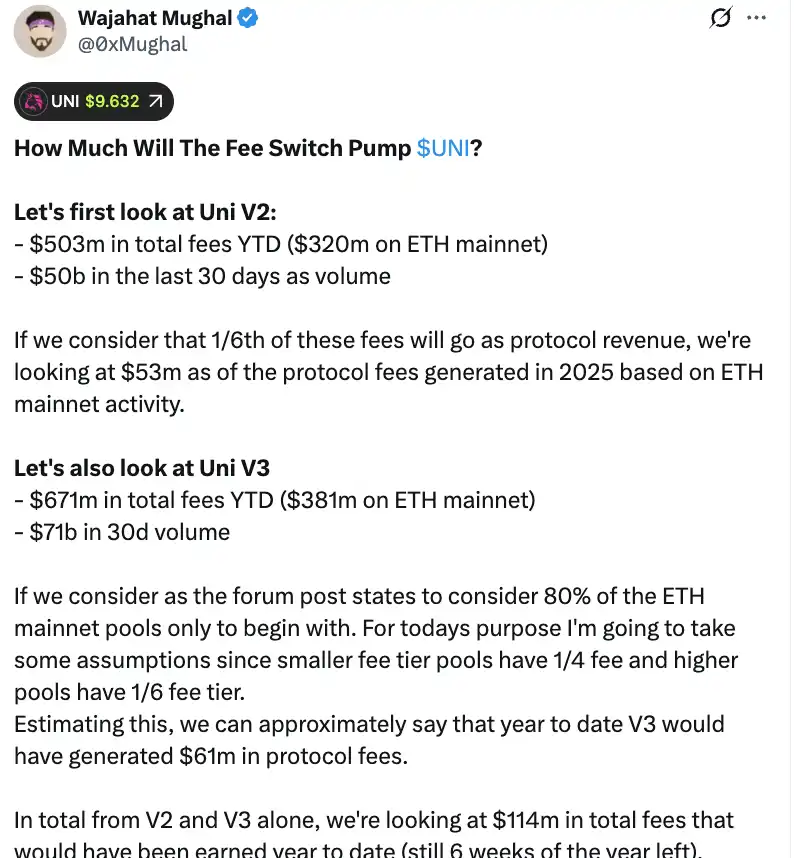

По расчетам комиссионный переключатель может принести протоколу существенный доход. Аналитика Wajahat Mughal демонстрирует, что результаты V2 и V3 уже впечатляют.

V2 принес $503 000 000 комиссий с начала 2025 года, $320 000 000 — на основной сети Ethereum и $50 миллиардов объема за 30 дней. При распределении 1/6 на основной сети Ethereum протокол может получить $53 000 000 дохода в 2025 году. V3 показала еще лучшие результаты: $671 000 000 комиссий, $381 000 000 — на основной сети, $71 миллиард объема за месяц. При низких комиссиях — доля протокола 1/4, при высоких — 1/6, V3 может принести $61 000 000 дохода в этом году.

Итого V2 и V3 уже обеспечили $114 000 000 дохода протоколу с начала года, при том что впереди еще шесть недель. Это далеко не предел возможностей Uniswap: не учтены 20% пулов V3, сети вне Ethereum (особенно Base), объемы V4, аукционы комиссий протокола, UniswapX, агрегаторы-хуки, доходы Unichain sequencer. С учетом всех источников годовой доход может легко превысить $130 000 000.

Сжигание 100 000 000 UNI (стоимостью свыше $800 000 000) радикально изменит токеномику Uniswap. После сжигания полностью разводнённая капитализация снизится до $7 400 000 000, рыночная капитализация — до $5 300 000 000. При годовом доходе $130 000 000 Uniswap сможет ежегодно выкупать и сжигать 2,5% обращающегося объема.

Это означает, что коэффициент P/E для UNI составляет около 40x. Это не дешево, но при новых драйверах роста показатель может снизиться. Как отметил участник сообщества: «Впервые UNI действительно выглядит достойным для долгосрочного хранения».

Но опасения сохраняются. Во-первых, объем торгов за 2025 год существенно увеличен из-за бычьего рынка. Если ситуация изменится, объемы и комиссионные доходы снизятся. Оценивать перспективу только по бычьему рынку — некорректно.

Во-вторых, детали сжигания и обратного выкупа пока не раскрыты. Будет ли это автоматизация по типу Hyperliquid или иной механизм? Важны частота, чувствительность к цене и рыночное влияние — неудачная реализация может усилить волатильность и увеличить риски для держателей UNI.

Учитывая, что конкуренты — Aerodrome, Curve, Fluid, Hyperliquid — предлагают высокие бонусы, снижение доходности LP в Uniswap ускорит отток ликвидности. Даже отличные показатели теряют смысл, если исчезает ликвидность — фундамент DeFi; тогда любые прогнозы становятся бесполезны.

Комиссионный переключатель однозначно поддерживает стоимость UNI, но только рынок покажет, сможет ли он действительно “спасти” Uniswap и вернуть ему лидерство в DeFi.

Отказ от ответственности:

- Данная статья перепечатана с ресурса [BlockBeats] с сохранением авторских прав за оригинальным автором [律动小工]. По вопросам переиздания обращайтесь к команде Gate Learn, которая рассмотрит ваш запрос согласно установленным процедурам.

- Отказ от ответственности: Мнения и суждения, приведенные в материале, отражают позицию автора и не являются инвестиционной рекомендацией.

- Переводы на другие языки подготовлены командой Gate Learn и не подлежат копированию, распространению или заимствованию без обязательного упоминания Gate.

Похожие статьи

Что такое Tronscan и как вы можете использовать его в 2025 году?

Что такое индикатор кумулятивного объема дельты (CVD)? (2025)

Что такое Нейро? Все, что вам нужно знать о NEIROETH в 2025 году

Что такое Solscan и как его использовать? (Обновление 2025 года)

15 криптовалютных проектов уровня 1 (L1), на которые стоит обратить внимание в 2024 году