## 核心观点**当前价格**:$87,161(截至2025年12月30日 10:04) 24時間下落幅 -1.86%、時価総額 $1.74兆ドル、24時間取引高 $513.2億 **短期展望**:偏空 テクニカル面は明確な弱気シグナルを示し、価格は重要な移動平均線の下方で圧力を受け続けている。MACDの短期負柱状グラフは下落エネルギーを確認。ポジション量は増加しているが価格は停滞、資金費率は正(買い手の過剰レバレッジ)を示し、短期的に下支えを試す確率は60-70%。休日の流動性低下とETFの継続的な純流出がボラティリティリスクを高めている。**重要なサポートライン**: - **$86,300-$86,400**(1時間/4時間のボリンジャーバンド下限共振域) - **$85,000**(日足ボリンジャーバンド下限) - **$84,300**(買い手の清算クラスター、累計$11.4億ドル) **重要なレジスタンスライン**: - **$87,800-$88,000**(ボリンジャーバンド中軌/オプション最大痛点) - **$89,000-$89,300**(ボリンジャーバンド上軌/売り手の清算起点) ---## テクニカル分析### 複数時間足の価格構造 | 周期 | 現在位置 | SMA50 | SMA200 | RSI(14) | MACD柱状グラフ | トレンド判断 || ----- | --------------------- | -------- | -------- | -------------- | -------------- | ------------ || 1時間 | ボリンジャーバンド下軌と中軌の間 | $87,967 | $87,950 | 38.2 | 負値 | 横ばい偏空 || 4時間 | ボリンジャーバンド下軌に接近 | $87,936 | $89,339 | 44.6 | 負値 | 弱気構造 || 日足 | ボリンジャーバンド中軌以下 | $90,138 | $107,074 | 42.7 | +197(軽度背離) | メイン下降トレンド || 週足 | ボリンジャーバンド中軌以下 | $101,573 | $57,041 | 37.1 | 深い負値 | エネルギー枯渇 |すべての短期・中期サイクルで価格はSMA50およびSMA200を下回り、弱気の並びを確認。日足のMACDは軽度の正値柱状グラフを示し、短期的な売られ過ぎからの修復可能性を示唆するも、1時間・4時間の負柱状グラフが短期方向を支配。OBV(エネルギーフロー)は1時間・4時間・日足ともに負値で、継続的な分配圧力を示す。### デリバティブ市場シグナル**ポジション量**:合計$582億 (+0.16% 24時間、+0.9% 4時間)、価格停滞時に増加、トレンド継続の可能性とレバレッジ積み上げを示唆。 **資金費率**:平均+0.01%(8時間サイクル)、Binance/Bybit/OKXともに正値、多頭が空頭に支払う形で過剰レバレッジを示し、弱気プレミアムを形成。 **清算データ**:過去24時間の総清算額は$9,420万、うち買い手$5,510万 > 売り手$3,910万、最近の買い手の圧迫が下落支持を示唆。 **清算リスクマップ**:$86,000-$87,000の範囲で買い手の清算超過$5億、下落連鎖清算リスクが顕著。上方$88,000超で売り手の清算$16億($90,000まで)を蓄積し、非対称の下落瀑布リスクを形成。 **オプション市場**:総ポジション$264億、複数満期日の最大痛点は**$88,000**に集中し、短期的な抵抗レベルとして作用。    ---## 市場動向### ETFと機関の動き - **ETF資金流**:現物BTC ETFは連続5日純流出、主要需要支援を剥奪。12月中旬の週次統計ではBTCとETH ETF合計で約$9.52億流出、1日最大流出額は-$2.77億。年末のリバランスと休日効果で買い圧力が抑制。 - **機関の積み増し**:MicroStrategyは12月28日に平均$88,568で1,229BTCを購入(総額約$1.09億)、年初からのBTCリターンは23.2%、総保有枚数は672,497枚。VanEckの中期レポートは、企業(DATs)が11月に4.2万BTC(前月比+4%、7月以降最大)を増持した一方、ETPは減少。 ### オンチェーン指標 - **マイナーの降伏**:ハッシュレートは前月比4%減少(2024年4月以来最も激しい)、歴史的にマイナーの降伏後90日以内に正のリターン確率は65%(通常54%を上回る)が、短期的には売り圧力を伴う。 - **ホルダー行動**:中期ホルダー(1-5年の保有期間)は売却を進め、残高が減少。長期ホルダー(5年以上)は安定。12月27日にクジラが流動性の薄い中で数十億ドルを大規模移動。 - **取引所準備金**:7日間の純流入は混在(12月29日に+3,435枚、12月23日に-11,379枚のピーク流出)、現在の準備金は約276万枚のBTCで、明確な貯蓄または売却シグナルは見られない。 ### マクロ環境 12月27日-30日の間、BTCは$86,818-$90,230(約4%の振幅)で変動。休日の流動性低下が振幅を拡大。12月30日に米国の販売待ち住宅販売、シカゴPMI、FOMC議事録が公表されたが、重要な高インパクトイベントはなし。BTCと金の比率は19に低下(2023年11月以来最低、年初から-50%)、BTCと銀の比率は1,104(5月のピークから-67)と、貴金属に対して相対的に弱含む。---## 感情面分析### ソーシャルメディアの感情 **全体のムード**:混合感情が主流で、短期的には慎重さと2026年の反転に対する楽観が共存。Redditコミュニティの議論は、価格調整時に極端な恐怖感が周期的に出現する一方、コミュニティはFUDを無視し調整を買い場とみなす傾向。 **短期トレーダー**:短期足で高値・安値の形成パターンから弱気シグナルを観測。反発前にさらなる下落や横ばいの可能性を予測。現在の$87,000水準を深い価値域とみなすトレーダーもおり、EMA100のサポートを維持すれば反発期待。 **FOMOと恐怖**:量子脅威のFUDや市場操作の物語が恐怖感を高める一方、買い手は反論し調整局面で積み増し。MACDのゴールデンクロスなどの過去シグナルはFOMOを誘発し、66%以上の上昇予測で$14万を目指す買い増しを促す。 ### キーパーソンの見解 | アナリスト | 立場 | 核心見解 | 信頼度評価 || ----------------- | ------------ | -------------------------------------------------------------- | -------------------------------------------- || @el_crypto_prof | 強気強め | MACDゴールデンクロス+EMA接触は反転シグナル、2026年のパラボリック上昇を予測 | 中程度(技術シグナルは明確だが時間予測はファンダに乏しい) || @TheBTCTherapist | 激烈な強気 | BTCとMSTRを積極的に買い増し、深い価値と見なしスーパーサイクルを予測、短期変動は無視 | 中程度(信念重視だがリスク評価不足) || @elliotrades | 中立やや強気 | 10月以降の市場の完全性に疑問、BTCを銀より好み、暗号資産の広範な動きに注目 | 中高(批判的思考だが配置重視、方向予測は少なめ) || Michael Saylor | 長期戦略的強気 | BTCは4-8年で$20兆の時価総額に到達、主権国家の戦略必需品 | 高(構造的論述に基づくが短期予測は超越) |**ナarrativeの対立**:短期の弱気テクニカルと長期の強気構造の間に緊張。主流の見解は2026年を大きな反発の起点とし、現状の調整はETFや企業の積み増しによる蓄積段階と位置付けるが、市場流動性やFRBの動きが重要変数。自然なトレンドは反転ナarrativeに偏り、政策取引や歴史的サイクルの類似性を強調した投稿が上昇ポテンシャルを示唆。---## 今後の展望**24-48時間のトレンド予測**:下落確率60-70%、複数時間足の共振下落、デリバティブ市場の過剰レバレッジと清算リスク図は$86,300付近で連鎖リスクを示唆。休日の流動性低下とETFの継続的流出が反発の勢いを制限。**取引戦略提案**: - **売り狙い**:$87,200-$87,800でエントリー、ターゲット$86,300(リスクリワード約2:1)、ストップ$88,000。ボリンジャーバンド中軌とオプション最大痛点に共振。 - **反転シグナル**:$88,000突破には取引量拡大とMACDの正転が必要、ターゲット$89,000、ストップ$86,300。 **中期観察**:日足MACDの軽度の正背離は修復の可能性を示唆。$86,300を維持しSMA50($90,138)を再上回れば中期的な反転も視野。マイナーの降伏歴は90日後の正のリターン確率を高めるが、資金費率やポジションの極値を監視し底値形成を確認。長期的な構造的強気ナarrative(機関の積み増しや供給動向)と短期のテクニカル弱気が対立する中、流動性回復と政策の明確化が方向性の鍵となる。

12月30日 | BTCトレンド分析

核心观点

当前价格:$87,161(截至2025年12月30日 10:04)

24時間下落幅 -1.86%、時価総額 $1.74兆ドル、24時間取引高 $513.2億

短期展望:偏空

テクニカル面は明確な弱気シグナルを示し、価格は重要な移動平均線の下方で圧力を受け続けている。MACDの短期負柱状グラフは下落エネルギーを確認。ポジション量は増加しているが価格は停滞、資金費率は正(買い手の過剰レバレッジ)を示し、短期的に下支えを試す確率は60-70%。休日の流動性低下とETFの継続的な純流出がボラティリティリスクを高めている。

重要なサポートライン:

重要なレジスタンスライン:

テクニカル分析

複数時間足の価格構造

すべての短期・中期サイクルで価格はSMA50およびSMA200を下回り、弱気の並びを確認。日足のMACDは軽度の正値柱状グラフを示し、短期的な売られ過ぎからの修復可能性を示唆するも、1時間・4時間の負柱状グラフが短期方向を支配。OBV(エネルギーフロー)は1時間・4時間・日足ともに負値で、継続的な分配圧力を示す。

デリバティブ市場シグナル

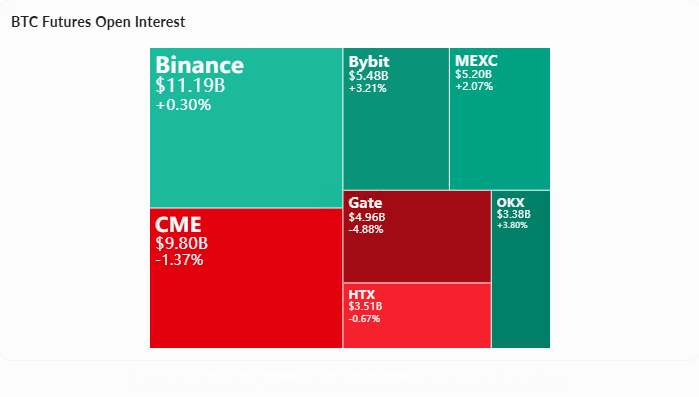

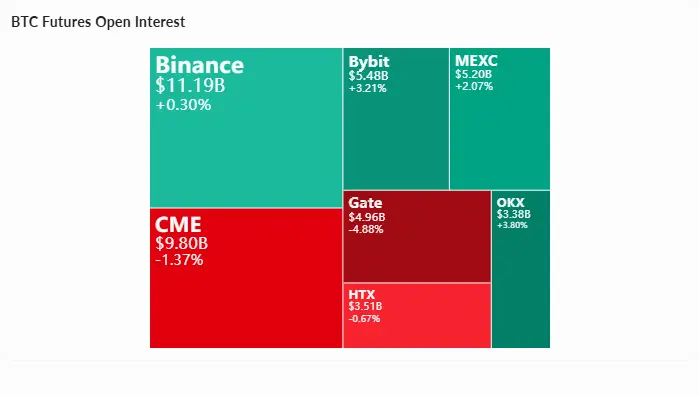

ポジション量:合計$582億 (+0.16% 24時間、+0.9% 4時間)、価格停滞時に増加、トレンド継続の可能性とレバレッジ積み上げを示唆。

資金費率:平均+0.01%(8時間サイクル)、Binance/Bybit/OKXともに正値、多頭が空頭に支払う形で過剰レバレッジを示し、弱気プレミアムを形成。

清算データ:過去24時間の総清算額は$9,420万、うち買い手$5,510万 > 売り手$3,910万、最近の買い手の圧迫が下落支持を示唆。

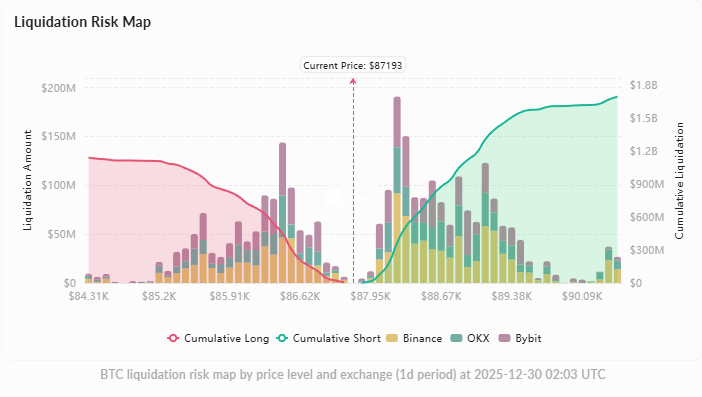

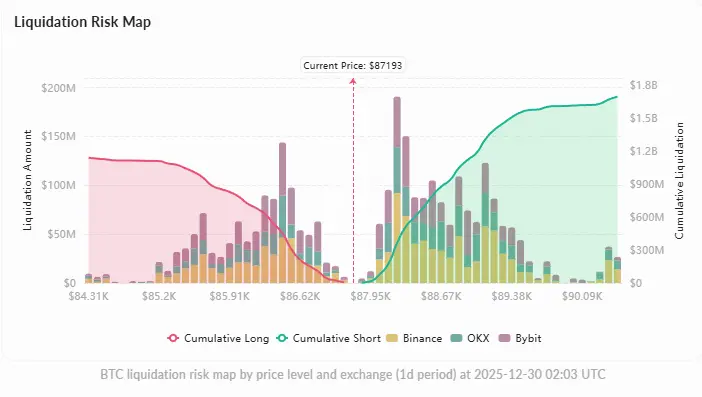

清算リスクマップ:$86,000-$87,000の範囲で買い手の清算超過$5億、下落連鎖清算リスクが顕著。上方$88,000超で売り手の清算$16億($90,000まで)を蓄積し、非対称の下落瀑布リスクを形成。

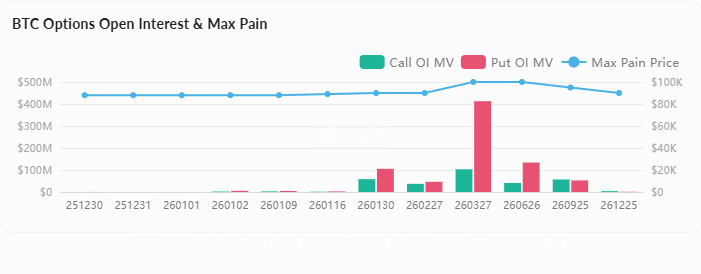

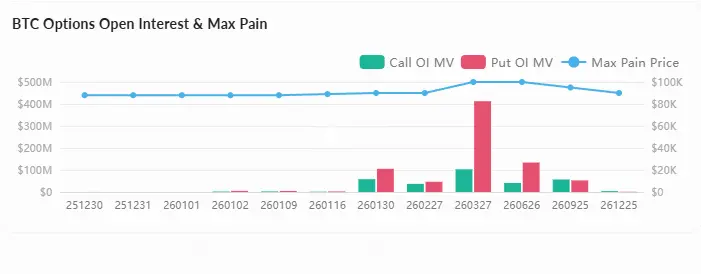

オプション市場:総ポジション$264億、複数満期日の最大痛点は**$88,000**に集中し、短期的な抵抗レベルとして作用。

市場動向

ETFと機関の動き

オンチェーン指標

マクロ環境

12月27日-30日の間、BTCは$86,818-$90,230(約4%の振幅)で変動。休日の流動性低下が振幅を拡大。12月30日に米国の販売待ち住宅販売、シカゴPMI、FOMC議事録が公表されたが、重要な高インパクトイベントはなし。BTCと金の比率は19に低下(2023年11月以来最低、年初から-50%)、BTCと銀の比率は1,104(5月のピークから-67)と、貴金属に対して相対的に弱含む。

感情面分析

ソーシャルメディアの感情

全体のムード:混合感情が主流で、短期的には慎重さと2026年の反転に対する楽観が共存。Redditコミュニティの議論は、価格調整時に極端な恐怖感が周期的に出現する一方、コミュニティはFUDを無視し調整を買い場とみなす傾向。

短期トレーダー:短期足で高値・安値の形成パターンから弱気シグナルを観測。反発前にさらなる下落や横ばいの可能性を予測。現在の$87,000水準を深い価値域とみなすトレーダーもおり、EMA100のサポートを維持すれば反発期待。

FOMOと恐怖:量子脅威のFUDや市場操作の物語が恐怖感を高める一方、買い手は反論し調整局面で積み増し。MACDのゴールデンクロスなどの過去シグナルはFOMOを誘発し、66%以上の上昇予測で$14万を目指す買い増しを促す。

キーパーソンの見解

ナarrativeの対立:短期の弱気テクニカルと長期の強気構造の間に緊張。主流の見解は2026年を大きな反発の起点とし、現状の調整はETFや企業の積み増しによる蓄積段階と位置付けるが、市場流動性やFRBの動きが重要変数。自然なトレンドは反転ナarrativeに偏り、政策取引や歴史的サイクルの類似性を強調した投稿が上昇ポテンシャルを示唆。

今後の展望

24-48時間のトレンド予測:下落確率60-70%、複数時間足の共振下落、デリバティブ市場の過剰レバレッジと清算リスク図は$86,300付近で連鎖リスクを示唆。休日の流動性低下とETFの継続的流出が反発の勢いを制限。

取引戦略提案:

中期観察:日足MACDの軽度の正背離は修復の可能性を示唆。$86,300を維持しSMA50($90,138)を再上回れば中期的な反転も視野。マイナーの降伏歴は90日後の正のリターン確率を高めるが、資金費率やポジションの極値を監視し底値形成を確認。長期的な構造的強気ナarrative(機関の積み増しや供給動向)と短期のテクニカル弱気が対立する中、流動性回復と政策の明確化が方向性の鍵となる。