イーサリアム (ETH) – 時価総額で世界第2位の暗号通貨は、予想外の強いアンステークの波に直面しています。ここ数週間で、ますます多くの個人投資家や機関が、ステーキングプロトコルからETHを引き出し、彼らの個人ウォレットに移しています。この動きは、コミュニティ内で多くの議論を呼び起こしています。その原因について。Ark InvestのCEOであるキャシー・ウッドによると、現在のETHのアンステークの波を促進している主な要因は、ロビンフッドの新しい暗号移行報酬プログラムと、デジタル国債資産への関心の高まりの2つです。(DAT)。キャシー・ウッド – CEOアーク・インベスト## **ロビンフッドの2%報酬プログラムがETHのアンステークの波を引き起こす**最近のETHのアンステークの波の直接的な原因となる最初の要因は、有名な取引プラットフォームRobinhoodの戦略的インセンティブプログラムから来ています。ロビンフッドは新しいプログラムを開始し、ユーザーがロビンフッドのウォレットに暗号通貨(を含むETH)を送金する際に2%の報酬を提供します。出典: Xこのインセンティブプログラムは、ユーザーがETHをアンステークし、報酬を受け取るためにRobinhoodのウォレットに移す動機を作ることで、Robinhoodプラットフォームにさらにホルダーを引き付けることを目的としています。キャシー・ウッドは、このイベントについて以前のツイッター(の投稿で言及し、オファーが最近のアンステークの波を促進する重要な要素である可能性が高いと述べました。最新のデータによると、ステーキング契約にロックされているETHの総量はかなりのものであり、流動性に関連するいかなるインセンティブもホルダーの行動を促進する可能性があります。ウッドはロビンフッドの報酬プログラムを短期的な市場を刺激する要因と見なすことができ、多くのホルダーが自分の資産をアンステークすることを決定する原因となる。この動きは、小口投資家がステーキングされたETHとどのように関わっているかの変化を示しています。アンステーキングには通常、特定の待機時間が必要なため、これまでのところ安定性と長期的な戦略を持つものでした。しかし、Robinhood の優遇措置は短期的な思考を促しているようで、ETH がステーキング契約から流出して流動性の高い市場に流れ込んでいます。## **デジタル財務省資産の台頭**ロビンフッドの報酬プログラムが市場に短期的な反応を引き起こした可能性がある一方で、キャシー・ウッドは機関投資家やベンチャーキャピタルが自らのETHの管理方法における長期的な戦略の変化を指摘しています。ウッドによると、DATにステークされたETHの移動が顕著に増加しています。DATは自社のバランスシート上で大量の暗号資産を保有している企業であり、投資家たちからますます好まれています。なぜなら、彼らは伝統的な金融枠組みに準拠しながら、デジタル資産へのアプローチを提供しているからです。DATの運営モデルは、ビットコインを大量に保有することで有名なStrategyに似ています。Strategyは現在、607,770 BTC以上を保有しており、その価値は約713.5億ドルで、世界で最も多くのビットコインを保有する上場企業となっています。同様に、ますます多くのETHホルダー)特に大手金融機関(が、ETHをDATに移すことの価値を戦略的な保存の一形態として認識し始めています。例えば、SharpLink GamingのSBETトークンは、ホルダーに10億ドル以上のETHのステーキングへのアクセス権を提供します。この動きは、新しい時代の到来を示しており、企業の財務省がオンチェーン資産に移行し始め、包括的なプログラミング能力とリアルタイムのDeFi機能を統合することをもたらします。キャシー・ウッドは、この戦略が投資家に暗号にアクセスする手助けをし、資産を管理している企業の株価の成長から利益を得ることができると信じています。## **なぜDATは** **金融アドバイザーに魅力的なのか?**伝統的なファイナンシャルアドバイザーにとって、暗号の世界は長い間アクセスしにくい分野でした。暗号に直接触れることに関する法的環境は、顧客に準拠した方法で関連商品を提供する能力を制限してきました。しかし、DATモデルを運営する企業のように、大量の暗号通貨を保有する企業の株式を購入することは、顧客の投資ポートフォリオにデジタル資産を組み入れたいファイナンシャルアドバイザーにとって、実行可能な代替手段となりつつあります。この戦略の魅力は、デジタル資産への間接的なアクセスを提供する能力にあります。投資家がSharpLink Gamingやその他のDATのような企業にETHを移すと、デジタル通貨の価格上昇の可能性を直接保有したり管理したりすることなく享受することができます。デジタル通貨を直接所有することに伴う激しい変動性についての懸念は残っているものの、ファイナンシャルアドバイザーは関連企業の株式を通じて顧客に間接的なアクセスの機会を提供することができます。これにより、DATは機関投資家とファイナンシャルアドバイザーの両方にとって魅力的な選択肢となっています。## **市場の動き** **ETH** **および流動性の懸念**ETHのアンステークの波は、市場での他のいくつかの注目すべき動きと同時に起こっています。価格は過去30日間で55%以上上昇し、市場の心理が非常にポジティブであることを反映しています。しかし、ETHがステーキング契約から徐々に引き出されると、マーケットの流動性も増加しています。流動性が高まると、特に市場がまだ成熟しつつある状況では、より大きなボラティリティを引き起こす可能性があります。組織の観点から、大量のETHを保有するホルダーは長期的な利益を目指す戦略を持っています。しかし、ETHがますますアクセスしやすくなり、Robinhoodのようなプラットフォームを通じて小口投資家にとって流動性が高くなるにつれて、ステーキングと流動性のバランスが重要な要素になります。組織は、Ethereumエコシステムの成長を活用しつつ、市場の変動を軽減する方法としてDAT戦略の利用に賭けています。Robinhoodからの短期的な特典とDATへの戦略的な移行の組み合わせが、個人投資家と機関投資家の両方がイーサリアムとどのように関わるかを再形成しています。ディンディン

キャシー・ウッド:投資家がETHのアンステークを急ぐ理由

イーサリアム (ETH) – 時価総額で世界第2位の暗号通貨は、予想外の強いアンステークの波に直面しています。

ここ数週間で、ますます多くの個人投資家や機関が、ステーキングプロトコルからETHを引き出し、彼らの個人ウォレットに移しています。

この動きは、コミュニティ内で多くの議論を呼び起こしています。その原因について。Ark InvestのCEOであるキャシー・ウッドによると、現在のETHのアンステークの波を促進している主な要因は、ロビンフッドの新しい暗号移行報酬プログラムと、デジタル国債資産への関心の高まりの2つです。(DAT)。

最近のETHのアンステークの波の直接的な原因となる最初の要因は、有名な取引プラットフォームRobinhoodの戦略的インセンティブプログラムから来ています。

ロビンフッドは新しいプログラムを開始し、ユーザーがロビンフッドのウォレットに暗号通貨(を含むETH)を送金する際に2%の報酬を提供します。

キャシー・ウッドは、このイベントについて以前のツイッター(の投稿で言及し、オファーが最近のアンステークの波を促進する重要な要素である可能性が高いと述べました。

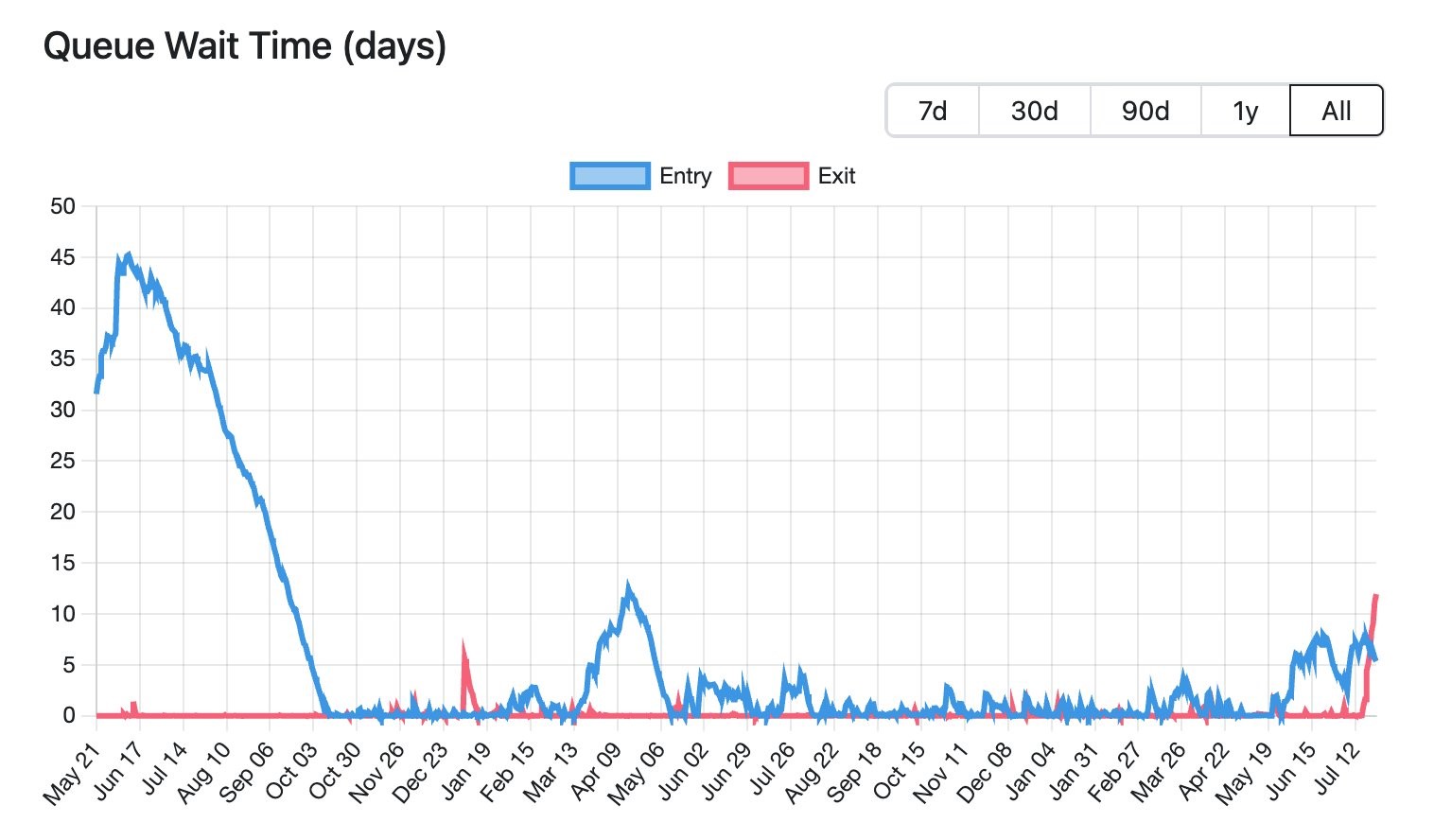

最新のデータによると、ステーキング契約にロックされているETHの総量はかなりのものであり、流動性に関連するいかなるインセンティブもホルダーの行動を促進する可能性があります。

ウッドはロビンフッドの報酬プログラムを短期的な市場を刺激する要因と見なすことができ、多くのホルダーが自分の資産をアンステークすることを決定する原因となる。

この動きは、小口投資家がステーキングされたETHとどのように関わっているかの変化を示しています。アンステーキングには通常、特定の待機時間が必要なため、これまでのところ安定性と長期的な戦略を持つものでした。

しかし、Robinhood の優遇措置は短期的な思考を促しているようで、ETH がステーキング契約から流出して流動性の高い市場に流れ込んでいます。

デジタル財務省資産の台頭

ロビンフッドの報酬プログラムが市場に短期的な反応を引き起こした可能性がある一方で、キャシー・ウッドは機関投資家やベンチャーキャピタルが自らのETHの管理方法における長期的な戦略の変化を指摘しています。

ウッドによると、DATにステークされたETHの移動が顕著に増加しています。DATは自社のバランスシート上で大量の暗号資産を保有している企業であり、投資家たちからますます好まれています。なぜなら、彼らは伝統的な金融枠組みに準拠しながら、デジタル資産へのアプローチを提供しているからです。

DATの運営モデルは、ビットコインを大量に保有することで有名なStrategyに似ています。Strategyは現在、607,770 BTC以上を保有しており、その価値は約713.5億ドルで、世界で最も多くのビットコインを保有する上場企業となっています。

同様に、ますます多くのETHホルダー)特に大手金融機関(が、ETHをDATに移すことの価値を戦略的な保存の一形態として認識し始めています。例えば、SharpLink GamingのSBETトークンは、ホルダーに10億ドル以上のETHのステーキングへのアクセス権を提供します。

この動きは、新しい時代の到来を示しており、企業の財務省がオンチェーン資産に移行し始め、包括的なプログラミング能力とリアルタイムのDeFi機能を統合することをもたらします。

キャシー・ウッドは、この戦略が投資家に暗号にアクセスする手助けをし、資産を管理している企業の株価の成長から利益を得ることができると信じています。

なぜDATは 金融アドバイザーに魅力的なのか?

伝統的なファイナンシャルアドバイザーにとって、暗号の世界は長い間アクセスしにくい分野でした。暗号に直接触れることに関する法的環境は、顧客に準拠した方法で関連商品を提供する能力を制限してきました。

しかし、DATモデルを運営する企業のように、大量の暗号通貨を保有する企業の株式を購入することは、顧客の投資ポートフォリオにデジタル資産を組み入れたいファイナンシャルアドバイザーにとって、実行可能な代替手段となりつつあります。

この戦略の魅力は、デジタル資産への間接的なアクセスを提供する能力にあります。投資家がSharpLink Gamingやその他のDATのような企業にETHを移すと、デジタル通貨の価格上昇の可能性を直接保有したり管理したりすることなく享受することができます。

デジタル通貨を直接所有することに伴う激しい変動性についての懸念は残っているものの、ファイナンシャルアドバイザーは関連企業の株式を通じて顧客に間接的なアクセスの機会を提供することができます。これにより、DATは機関投資家とファイナンシャルアドバイザーの両方にとって魅力的な選択肢となっています。

市場の動き ETH および流動性の懸念

ETHのアンステークの波は、市場での他のいくつかの注目すべき動きと同時に起こっています。価格は過去30日間で55%以上上昇し、市場の心理が非常にポジティブであることを反映しています。

しかし、ETHがステーキング契約から徐々に引き出されると、マーケットの流動性も増加しています。流動性が高まると、特に市場がまだ成熟しつつある状況では、より大きなボラティリティを引き起こす可能性があります。

組織の観点から、大量のETHを保有するホルダーは長期的な利益を目指す戦略を持っています。しかし、ETHがますますアクセスしやすくなり、Robinhoodのようなプラットフォームを通じて小口投資家にとって流動性が高くなるにつれて、ステーキングと流動性のバランスが重要な要素になります。

組織は、Ethereumエコシステムの成長を活用しつつ、市場の変動を軽減する方法としてDAT戦略の利用に賭けています。

Robinhoodからの短期的な特典とDATへの戦略的な移行の組み合わせが、個人投資家と機関投資家の両方がイーサリアムとどのように関わるかを再形成しています。

ディンディン