コンテンツ投稿&コンテンツマイニングイールドで収益を得よう

placeholder

My Gate 2025 年末まとめがこちら!今年のパフォーマンスを確認しましょう。

リンクをクリックして、あなた専用の#2025GateYearEndSummary を閲覧し、20 USDTのポジションバウチャーを獲得しましょう。https://www.gate.com/competition/your-year-in-review-2025?ref=VLBFUA9BVA&ref_type=126&shareUid=VlZNVFxYAgYO0O0O

原文表示リンクをクリックして、あなた専用の#2025GateYearEndSummary を閲覧し、20 USDTのポジションバウチャーを獲得しましょう。https://www.gate.com/competition/your-year-in-review-2025?ref=VLBFUA9BVA&ref_type=126&shareUid=VlZNVFxYAgYO0O0O

- 報酬

- いいね

- コメント

- リポスト

- 共有

- 報酬

- いいね

- コメント

- リポスト

- 共有

SWN

Sinan Whale Network

作成者@Sinan3551

申込状況

0.00%

時価総額:

$0

自分のトークンを作成

- 報酬

- 2

- 2

- リポスト

- 共有

HighAmbition :

:

明けましておめでとうございます! 🤑もっと見る

- 報酬

- いいね

- コメント

- リポスト

- 共有

皆さん、こんにちは。私たちは皆ここに集まって、お金のために回ったり回ったりしていますが、市場は停滞していて動きがありません... 皆さんはどこで資金を作っていますか?

原文表示

- 報酬

- いいね

- コメント

- リポスト

- 共有

#DOGEETFListsonNasdaq

2026年1月26日現在、暗号市場は今年の最も予想外でありながら象徴的なストーリーの一つである、Nasdaq上場のDOGE連動ETFを巡る市場の勢いに沸いています。これを確認と見るか、投機と見るか、あるいは初期段階のポジショニングと見るかに関わらず、その反応自体が、ミーム由来の資産が従来の金融の目からどれだけ進化してきたかを物語っています。かつてインターネットの冗談と一蹴されていたものが、今や規制された投資商品と同じ呼吸で議論されるようになっています。

DOGE ETFが米国の主要取引所に上場する可能性だけでも、正当性、アクセスのしやすさ、暗号採用の進展に関する議論を再燃させています。ETFは橋渡しの役割を果たし、変動性の高いネイティブ暗号資産を、機関投資家や退職基金、保守的な資本にとって馴染みのある構造に変換します。もしDOGEがその橋に近づいているとすれば、それは単なる hype 以上の意味を持ち、市場の需要が批評家の予想を超えてストーリーを早く変えることができることを示しています。

市場の動きは独自の物語を語っています。DOGEは取引量の再増加、オプション取引の活発化、ソーシャルメディアでの支配的地位の向上を見せ、トレーダーたちがETF関連の期待を背景にポジショニングを始めました。これは単なる個人投資家の熱狂ではなく、戦略的な注目

原文表示2026年1月26日現在、暗号市場は今年の最も予想外でありながら象徴的なストーリーの一つである、Nasdaq上場のDOGE連動ETFを巡る市場の勢いに沸いています。これを確認と見るか、投機と見るか、あるいは初期段階のポジショニングと見るかに関わらず、その反応自体が、ミーム由来の資産が従来の金融の目からどれだけ進化してきたかを物語っています。かつてインターネットの冗談と一蹴されていたものが、今や規制された投資商品と同じ呼吸で議論されるようになっています。

DOGE ETFが米国の主要取引所に上場する可能性だけでも、正当性、アクセスのしやすさ、暗号採用の進展に関する議論を再燃させています。ETFは橋渡しの役割を果たし、変動性の高いネイティブ暗号資産を、機関投資家や退職基金、保守的な資本にとって馴染みのある構造に変換します。もしDOGEがその橋に近づいているとすれば、それは単なる hype 以上の意味を持ち、市場の需要が批評家の予想を超えてストーリーを早く変えることができることを示しています。

市場の動きは独自の物語を語っています。DOGEは取引量の再増加、オプション取引の活発化、ソーシャルメディアでの支配的地位の向上を見せ、トレーダーたちがETF関連の期待を背景にポジショニングを始めました。これは単なる個人投資家の熱狂ではなく、戦略的な注目

- 報酬

- 2

- 4

- リポスト

- 共有

CryptosTalker :

:

2026年ゴゴゴ 👊もっと見る

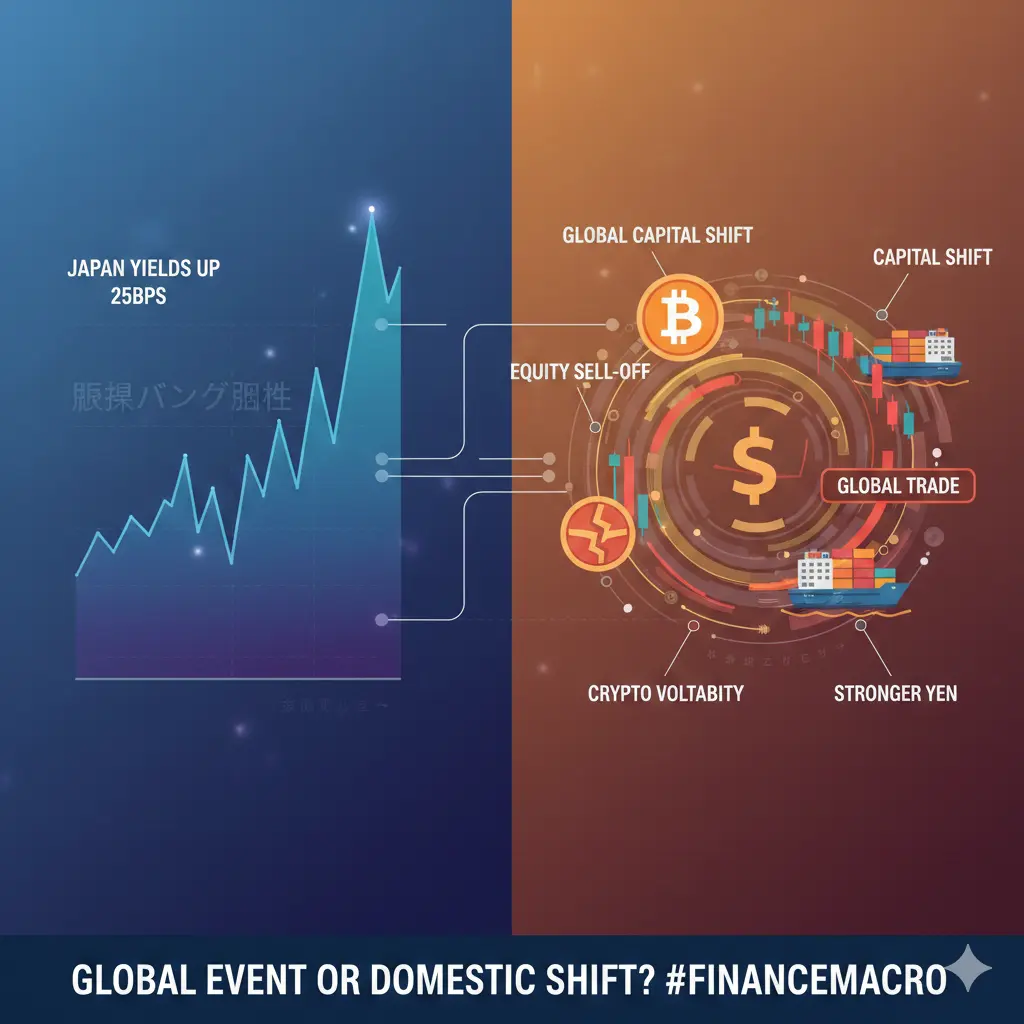

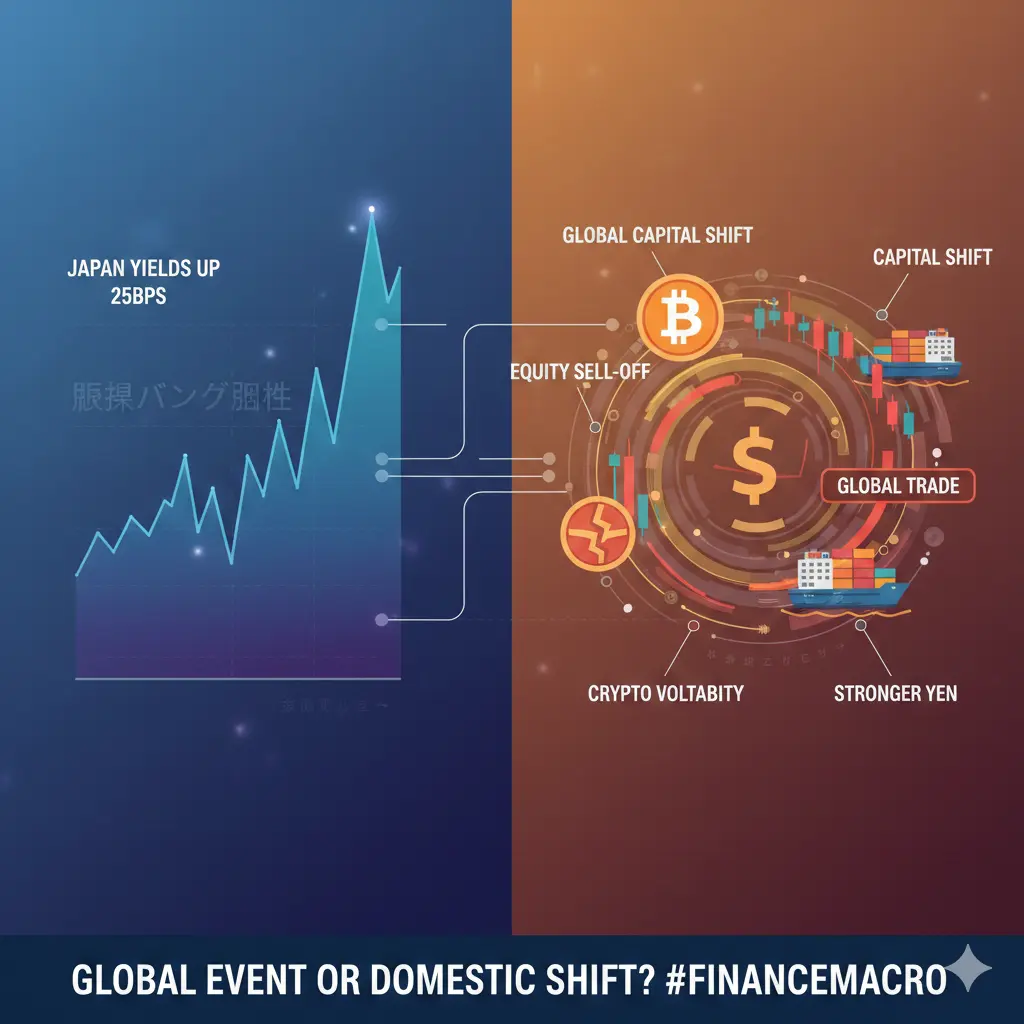

#JapanBondMarketSell-Off 静かなマクロシフトと世界的な影響

最近の日本国債利回りの上昇、特に30年および40年満期の利回りが25ベーシスポイント以上急騰した動きは、2026年初頭の最も過小評価されているマクロ経済の動向の一つとして浮上しています。一見国内政策の反応に見えるこの動きは、世界の投資家によって、世界で最も重要な金融の基軸の一つにおける転換点の可能性としてますます解釈されています。

数十年にわたり、日本は超低金利の枠組みの下で運営されてきました。日本の債券はリスク価格の基準として機能し、資本を米国債、世界株式、新興市場、代替資産へと流出させることを促してきました。この構造の崩壊は、東京を超えた広範な影響をもたらします。

この動きは、政策当局からのシグナルに続き、財政引き締めの緩和と政府支出の増加を示しています。市場は今や、日本が長年続けてきた利回り抑制モデルから徐々に離れつつあるのかどうかを疑問視しています。このモデルは、長年にわたり静かにグローバルなリスクテイクを支えてきました。

グローバルリスクへの影響

もし日本の高利回りが持続すれば、世界の資本コストは徐々に上昇し始める可能性があります。長期金利のわずかな変動でも、特にレバレッジをかけた環境ではリスク志向を変えることがあります。投資家は高ボラティリティ資産へのエクスポージャーを見直し始め、株式や

原文表示最近の日本国債利回りの上昇、特に30年および40年満期の利回りが25ベーシスポイント以上急騰した動きは、2026年初頭の最も過小評価されているマクロ経済の動向の一つとして浮上しています。一見国内政策の反応に見えるこの動きは、世界の投資家によって、世界で最も重要な金融の基軸の一つにおける転換点の可能性としてますます解釈されています。

数十年にわたり、日本は超低金利の枠組みの下で運営されてきました。日本の債券はリスク価格の基準として機能し、資本を米国債、世界株式、新興市場、代替資産へと流出させることを促してきました。この構造の崩壊は、東京を超えた広範な影響をもたらします。

この動きは、政策当局からのシグナルに続き、財政引き締めの緩和と政府支出の増加を示しています。市場は今や、日本が長年続けてきた利回り抑制モデルから徐々に離れつつあるのかどうかを疑問視しています。このモデルは、長年にわたり静かにグローバルなリスクテイクを支えてきました。

グローバルリスクへの影響

もし日本の高利回りが持続すれば、世界の資本コストは徐々に上昇し始める可能性があります。長期金利のわずかな変動でも、特にレバレッジをかけた環境ではリスク志向を変えることがあります。投資家は高ボラティリティ資産へのエクスポージャーを見直し始め、株式や

- 報酬

- 2

- コメント

- リポスト

- 共有

- 報酬

- いいね

- コメント

- リポスト

- 共有

🎉 Gate Alpha Treasure Hunt P50 はライブ中

🧲 たった1ポイントで参加して、巨大なエアドロップ報酬をアンロック:

💰 宝探し

🟢 参加条件:≥ 100ポイント

🟢 最大:1ラウンドあたり10ポイント

🟢 報酬:265 $ACU

🟢 合計ラウンド数:20

🟢 宝ラインに到達すると終了 (1,000ポイント)

🗓 イベント期間:2024年1月25日 06:00 AM – 13:00 PM (UTC)

📲 Gateアプリをバージョン7.20以上にアップデートするか、Gate Alphaウェブサイトページにアクセスしてください: https://www.gate.com/announcements/article/49470

#GateAlpha #GateAlphaPoints #ACU

🧲 たった1ポイントで参加して、巨大なエアドロップ報酬をアンロック:

💰 宝探し

🟢 参加条件:≥ 100ポイント

🟢 最大:1ラウンドあたり10ポイント

🟢 報酬:265 $ACU

🟢 合計ラウンド数:20

🟢 宝ラインに到達すると終了 (1,000ポイント)

🗓 イベント期間:2024年1月25日 06:00 AM – 13:00 PM (UTC)

📲 Gateアプリをバージョン7.20以上にアップデートするか、Gate Alphaウェブサイトページにアクセスしてください: https://www.gate.com/announcements/article/49470

#GateAlpha #GateAlphaPoints #ACU

ACU-31.59%

- 報酬

- 1

- 1

- リポスト

- 共有

HighAmbition :

:

2026年ゴゴゴ 👊私の底部のチップは4000万から6500万以上に増加しました。売りたい人は売ってください。私は引き続き買い続けます。10倍に達しない限り一枚も動かさないと約束します。みんなで打ち上げを成功させましょう。これは実現可能な意味のあるプロジェクトです。より多くの露出機会を得てプラットフォームのサポートを受け、現物に上げることができます。これは10倍ほど簡単なことではありません。忘れないでください、中文币には無料で芝麻現物契約に参加できる枠があります。

原文表示

時価総額:$16.29K保有者数:22

44.13%

- 報酬

- いいね

- 1

- リポスト

- 共有

StarLove :

:

王大哥をサポートします。今日はまだこのアカウントはありません。私がDMを通じて共有することで、➡➡➡➡になるチャンスが🏆🎉🏆🏆🎉🏆🏆🎉🏆🏆🎉🏆に変わり、➡の勝者になる可能性が高まります。

原文表示

- 報酬

- いいね

- コメント

- リポスト

- 共有

芝麻传奇

芝麻传奇之路

作成者@gatefunuser_e111

上場の進行状況

100.00%

時価総額:

$3.39K

自分のトークンを作成

成長ポイント抽選会

友達を招待して素晴らしい賞品を獲得しよう!

https://www.gate.com/activities/pointprize/?now_period=16&refUid=31465873$BTC #GoldAndSilverHitRecordHighs

友達を招待して素晴らしい賞品を獲得しよう!

https://www.gate.com/activities/pointprize/?now_period=16&refUid=31465873$BTC #GoldAndSilverHitRecordHighs

BTC-0.96%

- 報酬

- いいね

- コメント

- リポスト

- 共有

今日の平均アルトコイン保有者

原文表示- 報酬

- いいね

- コメント

- リポスト

- 共有

#JapanBondMarketSell-Off 最近の日本国債利回りの上昇は、超低金利に慣れ親しんだ市場に潜在的な混乱を示唆し、世界的なマクロ観測者の注目を集めています。2026年1月には、30年および40年の日本国債の利回りが25ベーシスポイント以上急上昇し、数十年ぶりの大きな動きとなりました。この急騰は、日本政府が財政引き締めを緩和し、支出を増やす計画に続くものであり、これまでほぼゼロの安定したリターンを提供してきた市場環境の変化を示唆しています。この動きは国内発のものですが、日本の債券市場はグローバルな資本フローと深く連動しており、ささいな変化でも株式、通貨、商品、そしてますます暗号通貨市場に静かに波及する可能性があります。

リスク資産への影響は即時かつ多層的です。長期金利の上昇は資本コストを実質的に引き上げ、レバレッジ投資を高コストにし、リスクの高い資産の魅力を低下させます。特に、技術、不動産、公益事業などの金利感応度の高いセクターの株式は、借入コストの上昇と将来のキャッシュフローの割引率の増加により圧力を受ける可能性があります。暗号通貨については、最初はボラティリティの増加や短期的な売りが見られるかもしれません。特にDOGEやRIVERのようなハイベータトークンに影響が出やすいです。投資家は一時的に投機的なデジタル資産から撤退するかもしれませんが、ビットコインやイーサリ

原文表示リスク資産への影響は即時かつ多層的です。長期金利の上昇は資本コストを実質的に引き上げ、レバレッジ投資を高コストにし、リスクの高い資産の魅力を低下させます。特に、技術、不動産、公益事業などの金利感応度の高いセクターの株式は、借入コストの上昇と将来のキャッシュフローの割引率の増加により圧力を受ける可能性があります。暗号通貨については、最初はボラティリティの増加や短期的な売りが見られるかもしれません。特にDOGEやRIVERのようなハイベータトークンに影響が出やすいです。投資家は一時的に投機的なデジタル資産から撤退するかもしれませんが、ビットコインやイーサリ

- 報酬

- 2

- 9

- リポスト

- 共有

Crypto_Exper :

:

フォローして兄弟、私も返します。お互いにサポートし合いましょう 🥰✅もっと見る

金は5000ドルを突破できるか?

現在の現物金は4900ドルを上回って乱高下しており、5000ドルの節目まであと一歩の距離にある。コアな推進要因と潜在的リスクを考慮すると、突破の確率は高いが、短期的な調整の干渉に警戒する必要がある。

5000ドル突破の支援論理は明確だ。地政学的側面では、中東情勢の激化や世界各地での地政学的駆け引きの激化により、安全資産買いが継続的に流入し、金価格のコアな推進力となっている。資金と政策面では、米連邦準備制度の利下げ期待が高まり、金の保有コストが低下。民間部門が中央銀行の増配に追随し、既存の資金の再配置の潜在力も十分だ。ドル依存脱却の進展と中央銀行の継続的な金購入と相まって、長期的な支援基盤を築いている。ゴールドマン・サックスなどの機関も目標価格を5400ドルに引き上げ、市場の強気なムードを強化している。

潜在的なリスクも無視できない。短期的に金価格の上昇幅が大きすぎて、4976ドル付近に抵抗が形成される可能性がある。日足の勢いが衰えると、利益確定売りを誘発し、4907-4935のサポートゾーンへの調整が起こる可能性もある。また、米連邦準備制度の政策分裂や米国のインフレの粘着性が利下げペースを制約し、地政学的リスクが一時的に緩和されても、安全資産の支援は弱まるだろう。

総合的に見て、5000ドル突破は高い確率のイベントだ。操作としては、調整局面で492

原文表示現在の現物金は4900ドルを上回って乱高下しており、5000ドルの節目まであと一歩の距離にある。コアな推進要因と潜在的リスクを考慮すると、突破の確率は高いが、短期的な調整の干渉に警戒する必要がある。

5000ドル突破の支援論理は明確だ。地政学的側面では、中東情勢の激化や世界各地での地政学的駆け引きの激化により、安全資産買いが継続的に流入し、金価格のコアな推進力となっている。資金と政策面では、米連邦準備制度の利下げ期待が高まり、金の保有コストが低下。民間部門が中央銀行の増配に追随し、既存の資金の再配置の潜在力も十分だ。ドル依存脱却の進展と中央銀行の継続的な金購入と相まって、長期的な支援基盤を築いている。ゴールドマン・サックスなどの機関も目標価格を5400ドルに引き上げ、市場の強気なムードを強化している。

潜在的なリスクも無視できない。短期的に金価格の上昇幅が大きすぎて、4976ドル付近に抵抗が形成される可能性がある。日足の勢いが衰えると、利益確定売りを誘発し、4907-4935のサポートゾーンへの調整が起こる可能性もある。また、米連邦準備制度の政策分裂や米国のインフレの粘着性が利下げペースを制約し、地政学的リスクが一時的に緩和されても、安全資産の支援は弱まるだろう。

総合的に見て、5000ドル突破は高い確率のイベントだ。操作としては、調整局面で492

- 報酬

- いいね

- コメント

- リポスト

- 共有

家族の皆さん!ビッグニュース

私たち𝙊𝙧𝙞𝙜𝙞𝙣の独自のパブリックチェーンがもうすぐローンチされます

このチャンスの波は目の前にあります

パブリックチェーンの実現を待って後悔しないでください、その時にはもう遅くて後悔しきれなくなりますよ

チームに追いついて、一緒にパブリックチェーン時代の最初の波のケーキを食べましょう!

原文表示私たち𝙊𝙧𝙞𝙜𝙞𝙣の独自のパブリックチェーンがもうすぐローンチされます

このチャンスの波は目の前にあります

パブリックチェーンの実現を待って後悔しないでください、その時にはもう遅くて後悔しきれなくなりますよ

チームに追いついて、一緒にパブリックチェーン時代の最初の波のケーキを食べましょう!

- 報酬

- いいね

- コメント

- リポスト

- 共有

Gateをチェックして、私と一緒に最もホットなイベントに参加しよう! https://www.gate.com/campaigns/4-gold-lucky-draw?ref_type=132

原文表示

- 報酬

- 2

- 1

- リポスト

- 共有

HighAmbition :

:

2026年ゴゴゴ 👊もっと詳しく