Penelitian Flying Tulip

Terlalu Panjang; Tidak Dibaca

- "Godfather of DeFi," Andre Cronje (AC), telah kembali dengan peluncuran Flying Tulip, bertujuan untuk membangun platform keuangan terdesentralisasi (DeFi) yang komprehensif. Ini menawarkan fungsionalitas seperti perdagangan spot, kontrak perpetual, kolam likuiditas, peminjaman, dan opsi—semuanya tanpa KYC atau otorisasi dompet. Biaya perdagangan serendah 0,02%, dan leverage dapat melebihi 50x. Diposisikan sebagai platform AMM+DEX generasi berikutnya, Flying Tulip bercita-cita menjadi DEX all-in-one yang dapat melampaui Hyperliquid.

- Platform ini memiliki teknologi inovatif seperti adaptive curve AMM dan model LTV dinamis, yang mengoptimalkan penetapan harga dan likuiditas, mengurangi slippage sebesar 42% dibandingkan dengan AMM tradisional. Ini secara dinamis menyesuaikan rasio pinjaman-ke-nilai berdasarkan volatilitas, slippage, dan utilitas, memastikan stabilitas sistem di tengah fluktuasi pasar dan mendukung berbagai jenis aset.

Pengembangan Proyek dan Gambaran Umum

Munculnya Dewa Ayah DeFi

Andre Cronje adalah sosok kunci di dunia DeFi, sering disebut sebagai “Bapak DeFi.” Dia memulai karirnya dalam pengembangan perangkat lunak tradisional dan secara bertahap beralih ke inovasi blockchain dan DeFi.

Dilahirkan di Cape Town, Afrika Selatan, AC awalnya belajar hukum di Universitas Stellenbosch tetapi menjadi tertarik pada teknologi setelah membantu teman-teman dengan eksperimen ilmu komputer. Dia kemudian mendaftar di Institut Pelatihan Komputer (CTI) untuk belajar ilmu komputer, menyelesaikan program tiga tahun dalam waktu lima bulan dan bahkan menjadi dosen—menciptakan pondasi teknis yang kuat untuk masa depannya.

Di awal karirnya, dia bergabung dengan Vodacom, operator jaringan seluler pertama di Afrika Selatan, di mana dia bekerja pada proyek data besar, komputasi cluster, dan pembelajaran mesin. Dia kemudian menjabat sebagai CTO untuk beberapa perusahaan perangkat lunak, termasuk Altron, Full Facing, Freedom Life, dan Grup Shoprite. Pengalamannya dalam proyek mencakup aplikasi seluler, situs web, pusat data, platform peminjaman, solusi asuransi, dan sistem ritel, yang memperlihatkan kepemimpinan teknis lintas domain-nya.

Pada tahun 2017, AC mulai menjelajahi teknologi cryptocurrency dan mendokumentasikan proses pembelajarannya di media sosial. Hal ini menarik perhatian media crypto Crypto Briefing, yang mengundangnya untuk menulis kolom, meningkatkan visibilitasnya di komunitas crypto. Pada tahun 2018, dia secara resmi memasuki industri blockchain, bertugas sebagai penasihat teknologi untuk BitDiem dan Aggero. Kemudian, dia menjabat sebagai peran teknis kunci atau posisi CTO di proyek-proyek seperti CryptoCurve, CryptoBriefing, dan Fusion Foundation. Dia juga menjadi arsitek Ethereum DeFi.

Pencapaian utama AC berasal dari pendirian yearn.finance, yang melambungkan namanya ke puncak. Dia kemudian mendirikan Sonic Foundation (sebelumnya Fantom) dan Keep3r Network, serta berkontribusi pada sejumlah proyek DeFi terkemuka seperti Hegic, Pickle, Cover, PowerPool, Cream V2, Akropolish, Sushiswap, Eminence, Bribe.crv.finance, Rarity, dan Solidly. Selama pasar bullish 2021, dia meluncurkan platform lintas-rantai seperti Multichain, Chainlist, Cream Finance, dan Rarity—masing-masing mendapatkan perhatian yang signifikan. Prestasi-prestasi ini mengukuhkan gelarnya sebagai “Bapak Angkat DeFi” dalam komunitas global.

Pada tahun 2022, AC secara tak terduga mengumumkan kepergiannya dari DeFi, yang memicu perhatian luas. Pada tanggal 28 Januari 2025, dia menjelaskan kepergiannya dalam sebuah posting Medium yang terperinci, mengutip tekanan regulasi dari SEC AS sebagai alasan utama. Sejak tahun 2021, SEC telah menyelidiki proyek yearn.finance-nya dan kemudian memperluas penyelidikan ke usahanya yang lain. Penyelidikan tersebut memakan waktu dan sumber daya yang signifikan, seringkali memerlukan minggu atau bulan untuk pengumpulan data dan jam-jam panjang untuk mencari informasi yang sulit diakses, memaksa dia untuk menghentikan semua pengembangan dan penelitian.

AC menggambarkan perjuangan dua tahun ini sebagai penuh dengan malam yang tak bisa tidur dan stres yang sangat besar. Pada akhirnya, dia dihadapkan pada pilihan antara terus membangun secara gratis sambil menghadapi serangan konstan, mengeluarkan banyak biaya untuk pertahanan hukum, atau mundur. Dia memilih yang terakhir.

Meskipun demikian, AC tetap optimis secara hati-hati tentang kemajuan infrastruktur blockchain. Dia mengakui kemajuan yang berarti dalam beberapa tahun terakhir, termasuk:

- Registrasi pertukaran yang disederhanakan dan jalur masuk/keluar fiat

- Pematangan teknologi oracle, meningkatkan akurasi data on-chain

- Alat pengembangan kontrak pintar yang ditingkatkan, menurunkan hambatan bagi para pengembang

Namun, dia memperkirakan bahwa infrastruktur secara keseluruhan hanya sekitar 50–60% selesai, dengan jalan panjang yang harus dilalui sebelum mencapai kedewasaan. Visinya adalah agar teknologi blockchain menjadi sehalus aplikasi seluler, di mana pengguna berinteraksi tanpa menyadari keberadaan backend—mirip dengan bagaimana pengguna reguler tidak peduli di mana server aplikasi dihosting. Hal ini menunjukkan penekanannya pada pengalaman pengguna—teknologi harus memberdayakan di latar belakang, bukan menghalangi di depan layar.

AC memprediksi bahwa dalam 2-5 tahun, bursa kripto terbesar di dunia akan menjadi DEXs, bukan CEXs—sebuah pantulan dari keyakinannya yang kuat pada teknologi terdesentralisasi dan sebuah petunjuk arah masa depan industri.

Pada Maret 2025, AC mengumumkan proyek barunya Flying Tulip di X (dulu Twitter). Meskipun platform tersebut belum diluncurkan secara resmi, kita dapat melihat sekilas melalui detail-detail yang dibagikan di situs webnya. Berdasarkan optimisme terhadap sektor DEX, Flying Tulip tampaknya diposisikan sebagai rekan atau bahkan pesaing dari Hyperliquid, berakar pada fondasi Sonic

Ikhtisar Fitur Flying Tulip

Menurut situs web resmi, Flying Tulip diposisikan sebagai platform DeFi all-in-one. Jelas bahwa Flying Tulip bertujuan untuk bersaing dengan Hyperliquid, menawarkan rentang fungsionalitas yang lebih luas. Fiturnya meliputi perdagangan spot, kontrak perpetual, kolam likuiditas, pemberian pinjaman berdasarkan LTV, dan perdagangan opsi. Terutama, pemberian pinjaman dan opsi adalah fungsionalitas yang saat ini tidak dimiliki oleh Hyperliquid, sehingga membuat Flying Tulip menyerupai pertukaran yang lebih komprehensif dalam perbandingan.

Dibandingkan dengan protokol AMM lainnya, Flying Tulip bukan hanya sekadar AMM—ia mengintegrasikan perdagangan spot dan perpetual DEX, protokol peminjaman, dan fungsionalitas opsi. Pada dasarnya, Flying Tulip adalah pertukaran terdesentralisasi lengkap yang tidak memerlukan KYC atau otorisasi dompet dan mencakup baik peminjaman maupun perdagangan derivatif—sebuah AMM+DEX generasi baru.

Dua Inovasi Menonjol di Flying Tulip:

Tidak Memerlukan Otorisasi Dompet:

Ini secara signifikan menurunkan hambatan untuk masuk, menjadikannya lebih ramah pemula. Pengguna dapat mulai trading tanpa pengaturan dompet yang kompleks, menyederhanakan proses. Hal ini berbeda dengan platform DeFi tradisional, yang biasanya memerlukan koneksi dompet dan konfirmasi ganda, menambah kompleksitas dan risiko bagi pengguna.Model Kolam Likuiditas Tunggal:

Sebuah kolam likuiditas tunggal menggerakkan perdagangan spot, berleverage, dan kontrak, menghilangkan kebutuhan untuk memindahkan dana di berbagai protokol. Ini juga menjanjikan hingga 9x lebih tinggi hasilnya dibandingkan dengan model LP tradisional.

Perbandingan Kompetitor

Flying Tulip menawarkan layanan yang disesuaikan sesuai dengan berbagai kelompok pengguna. Berikut adalah rincian keunggulan kompetitifnya berdasarkan jenis peserta platform:

Flying Tulip tidak hanya dibangun untuk pedagang eceran—tetapi juga bertujuan untuk menarik investor institusional, menawarkan eksekusi berstandar profesional, likuiditas yang dalam, dan dukungan kepatuhan (seperti pemeriksaan OFAC). Dibandingkan dengan Coinbase, Binance, dan Hyperliquid, Flying Tulip menawarkan keunggulan yang berbeda dalam biaya, leverage, dan pengembalian LP. Sebagai contoh, biaya perdagangan secara dinamis menyesuaikan berdasarkan kondisi pasar dan dapat turun di bawah 0,02%. Selain itu, algoritma kurva adaptifnya membantu mengurangi kerugian impermanent hingga 42%, melampaui platform AMM tradisional.

Perbandingan untuk Pedagang Eceran

Perbandingan untuk Pedagang Institusional

Teknologi Inovatif

Inovasi Flying Tulip bersinar di beberapa area kunci:

- Adaptive Curve AMM: Menggunakan mekanisme AMM yang fleksibel yang secara dinamis menyesuaikan kurva perdagangan berdasarkan kondisi pasar untuk mengoptimalkan harga dan likuiditas.

- Orakel rVOL, IV, TWAP, dan RWAP: Mengintegrasikan berbagai umpan data orakel, termasuk:

- rVOL: Volatilitas yang Tercapai

- IV: Volatilitas tersirat

- TWAP: Harga Rata-Rata Berbobot Waktu

- RWAP: Kemungkinan salah ketik, kemungkinan dimaksudkan VWAP (Harga Rata-Rata Tertimbang Volume)—karena RWAP tidak memiliki algoritma yang diketahui saat ini.

- Pasar Uang LTV Disesuaikan Volatilitas: Pasar pinjaman yang secara dinamis menyesuaikan rasio pinjaman-ke-nilai berdasarkan volatilitas pasar.

- Hingga 1000x Leverage: Menawarkan potensi leverage ekstrim bagi para trader advanced.

- Kolam Likuiditas Perpetuals dan Opsi: Penyedia likuiditas dapat menghasilkan hasil dengan mendukung perdagangan perpetual dan opsi, menambahkan sumber pendapatan baru.

- Fitur Inovatif: Termasuk asuransi on-chain, tanpa biaya gas, tanpa persyaratan dompet, dan tanpa KYC—mengakomodasi proses pendaftaran lebih lanjut.

Teknologi Kurva Adaptif

Flying Tulip menggunakan Teknologi Adaptif Kurva, sebuah mekanisme baru yang secara otomatis beralih antara model AMM yang berbeda berdasarkan volatilitas pasar real-time:

- Konstanta Produk AMM (x*y=k): Diaktifkan dalam kondisi volatilitas tinggi untuk menjaga stabilitas harga.

- Konstan Sum AMM (x+y=k): Digunakan dalam kondisi volatilitas rendah untuk menyesuaikan kebutuhan likuiditas yang bervariasi dan mengurangi slippage.

- Dukungan Multi-aset: Model ini dioptimalkan untuk kripto, stablecoin, dan forex.

Optimisasi Harga Trader: Secara dinamis menyesuaikan model AMM untuk memberikan harga eksekusi yang terbaik bagi para trader—slippage berkurang sebesar 42% dibandingkan dengan AMM tradisional.

Contoh:

Untuk perdagangan ETH/USDC, Flying Tulip mencapai harga eksekusi terbaik sebesar 19.874 USDC, dengan dampak harga hanya 0,14%, melebihi Uniswap V3 (0,65%) dan Curve (0,36%).

Sumber: Flying Tulip

Pemecahan Model Matematika

Asal Masalah: Risiko Tersembunyi dalam Model AMM Produk Konstan

Dalam skenario peminjaman lintas-reserve, menggunakan model pembuat pasar produk konstan tradisional (misalnya, x × y = k) menimbulkan risiko tersembunyi. Selama likuidasi aset dalam skala besar, penyeimbangan cadangan dapat memicu gejolak harga, memengaruhi nilai aktual agunan.

Jika rumus penetapan harga AMM konstan diterapkan, dan aset A diperdagangkan dengan intensitas tinggi, proses rekalibrasi akan berdampak negatif pada hasil dari aset B. Hal ini mengakibatkan hasil yang tidak menguntungkan untuk harga likuidasi dan slippage, dengan hingga 33% dampak harga tercermin pada aset B.

Fluktuasi harga pasar secara langsung mempengaruhi harga dalam AMM. Flying Tulip memperkenalkan model LTV yang disesuaikan secara dinamis berdasarkan mekanika AMM untuk meredam efek-efek tersebut.

Sumber: Flying Tulip

Solusi: Menanamkan Volatilitas Tercapai ke dalam Formula LTV

Langkah 1: Mengintegrasikan volatilitas ke dalam model LTV.

Dengan menggabungkan σ (volatilitas aset) dan t (waktu penahanan), faktor potongan volatilitas δ dihitung, yang digunakan untuk menilai agunan yang lebih berisiko dengan lebih hati-hati.

Asumsikan:

- σ = Volatilitas yang direalisasikan dari aset jaminan (standar deviasi yang diannualisasi)

- t = Durasi Penahanan

Kemudian:

δ = σ (t^(1/2))

Rumus LTV yang disesuaikan dengan volatilitas menjadi:

Jumlah Pinjaman ≤(1−δ)× Nilai Jaminan (berdasarkan harga saat ini)

Oleh karena itu, LTV maksimum untuk suatu aset didefinisikan sebagai:

LTVvol = 1−δ

Pendekatan dinamis ini memungkinkan LTV maksimum untuk menurun saat volatilitas yang direalisasikan meningkat, mengurangi risiko likuidasi. Semakin volatile atau tidak likuid suatu aset, semakin rendah LTV yang diizinkan, memerlukan lebih banyak agunan.

Misalnya, jika volatilitas historis menunjukkan fluktuasi harga sekitar 30%, LTV akan dibatasi sekitar 70%.

Dibandingkan dengan protokol AMM tradisional yang menggunakan rasio LTV statis, model Flying Tulip lebih dapat beradaptasi dengan sifat terdesentralisasi dari DeFi. Dengan mengintegrasikan dinamika AMM dengan kondisi pasar real-time, model ini memberikan manajemen risiko yang lebih tepat.

Perbandingan Kompetitif:

Sumber: Flying Tulip

Solusi: Mengintegrasikan Selip dan Volatilitas ke dalam Model

Selanjutnya, kami akan meneliti hubungan antara LTV dan penetapan harga likuidasi, dengan fokus pada dampak slippage. Slippage menjadi sangat signifikan dalam kolam likuiditas rendah, di mana likuidasi besar dapat menyebabkan ayunan harga substansial dan meningkatkan risiko sistemik. Ketika aset jaminan A dilikuidasi untuk mendapatkan aset B untuk pembayaran utang, nilai yang dapat dipulihkan sebenarnya dari B dapat berkurang karena dampak harga AMM dan pergerakan harga yang merugikan yang disebabkan oleh volatilitas.

Oleh karena itu, kami memasukkan baik slippage maupun volatilitas ke dalam model.

Kondisi pertama kami adalah bahwa nilai B setelah likuidasi harus lebih besar dari atau sama dengan utang yang harus dibayar.

Kami mendefinisikan utang sebagai:

Kami mendefinisikan utang sebagai:

Utang = Pinjaman = LTV × Nilai Jaminan = LTV × ΔX × Pₐ

Jika kita hanya mempertimbangkan slippage dan mengabaikan volatilitas, LTV maksimum yang ditentukan oleh kedalaman AMM adalah: \

LTV_slip = 1 / (1 + ΔX / X)

Di sini, ΔX / X mewakili proporsi aset A yang dijual relatif terhadap total kolam likuiditas. Dampak rasio ini terhadap LTV dapat dipahami sebagai berikut:

Jaminan Kecil (ΔX ≤ X):

Risiko slippage rendah. Secara teori, LTV bisa mencapai 100%, tetapi dalam prakteknya, protokol tidak akan mengizinkannya karena risiko tinggi.Jaminan Medium (ΔX = X):

Likuidasi dapat menyebabkan dampak harga sekitar 50%. Oleh karena itu, LTV turun menjadi 50%, artinya Anda hanya dapat meminjam setengah dari nilai jaminan Anda.Jaminan Besar (ΔX = 2X):

Risiko slippage meningkat secara signifikan. LTV turun menjadi sekitar 33,3%, memastikan bahwa bahkan jika harga turun, pinjaman tetap terlindungi sepenuhnya.

Dengan faktor luncur yang telah ditetapkan, kami sekarang juga memasukkan faktor volatilitas juga:

(1 - δ) × (Y × ΔX) / (X + ΔX) ≥ LTV × ΔX × (Y / X)

Dari ini, kita mendapatkan rumus akhir:

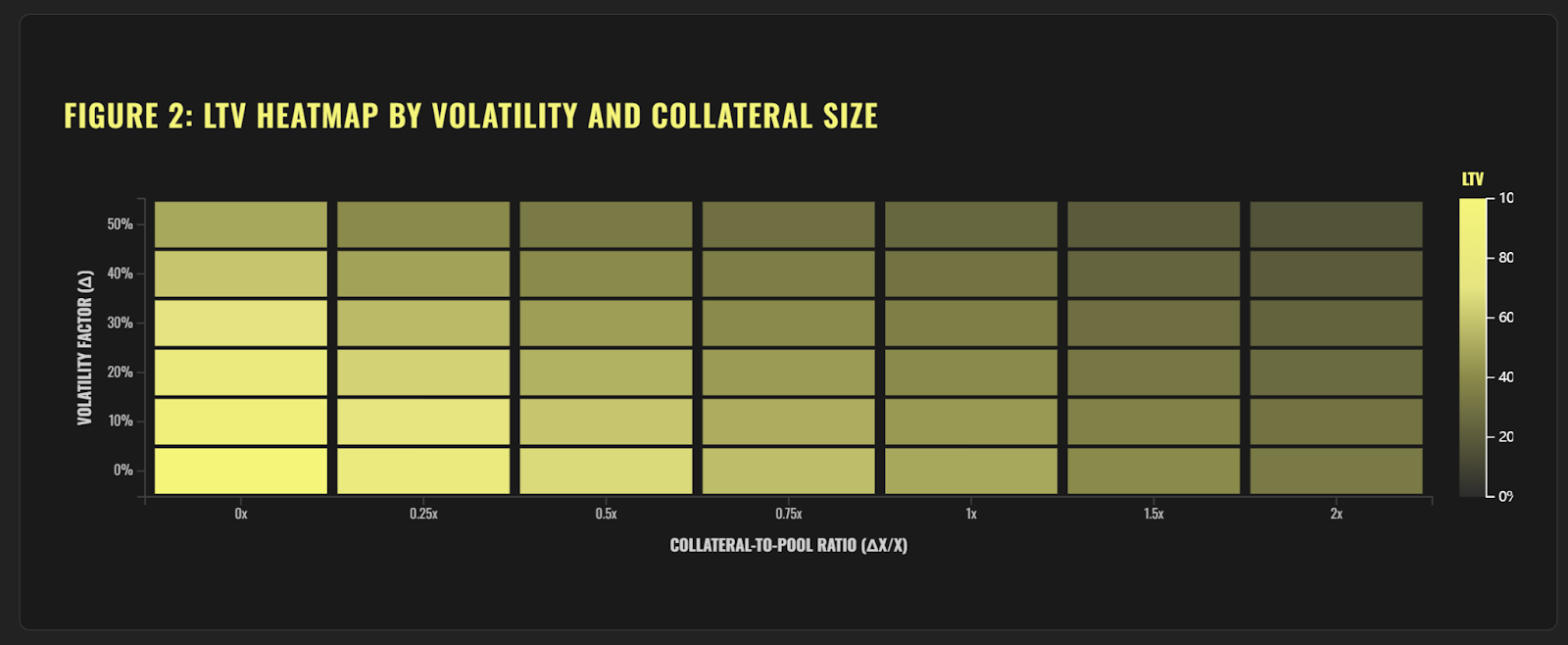

LTV_max(ΔX) = (1 - δ) / (1 + ΔX / X)

Rumus ini memperhitungkan dua sumber risiko utama:

- Buffer Volatilitas (1 - δ): Mengurangi nilai yang dapat digunakan dari jaminan untuk mengurangi fluktuasi pasar Gate.com.

- Faktor kedalaman AMM (1 + ΔX / X): Disesuaikan untuk slippage dan dampak harga selama likuidasi.

Untuk ukuran jaminan ΔX yang diberikan, LTV yang diperbolehkan harus tetap di bawah kurva ini.

Model ini berfungsi sebagai asuransi ganda untuk peminjaman:

- Ini melindungi dari crash harga dari likuidasi besar (AMM slippage).

- Ini melindungi dari penurunan pasar tiba-tiba (guncangan volatilitas).

Semakin tidak stabil harga aset, semakin sedikit Anda dapat meminjam, bahkan dengan jumlah agunan yang sama.

Aset yang sangat fluktuatif atau memiliki kolam likuiditas yang dangkal menerima daya pinjam yang jauh lebih rendah. Ketika keduanya ΔX / X dan δ besar — seperti banyak altcoin — LTV secara tajam dikurangi.

Model LTV dinamis Flying Tulip memastikan stabilitas sistem dalam berbagai kondisi pasar yang berubah. Sebagai contoh:

- Untuk aset stabil (seperti stablecoin), δ rendah memungkinkan LTV yang lebih tinggi.

- Untuk aset yang sangat volatile (seperti token tertentu), δ yang lebih tinggi menghasilkan LTV yang lebih rendah, meminimalkan risiko likuidasi.

Tabel di bawah ini merangkum bagaimana LTV disesuaikan dalam berbagai skenario berdasarkan volatilitas dan kedalaman kolam:

Sumber: Flying Tulip

Dampak Penyesuaian LTV Dinamis terhadap Utilisasi dan Likuiditas

Ketika pengguna meminjam aset B dengan mendepositokan aset A, komposisi kolam aset bergeser. Semakin banyak pinjaman yang diambil, likuiditas B yang tersedia berkurang, sementara cadangan A meningkat, membuat kolam tersebut sangat terbebani pada A.

Penggunaan B yang tinggi menyiratkan bahwa likuidasi baru akan menghadapi selip yang lebih tinggi (karena Y menjadi lebih kecil, X menjadi lebih besar).

Dalam model, keadaan saat ini dari kolam renang (X, Y) secara langsung memengaruhi LTV pinjaman baru. Tingkat pemanfaatan dari B (UB) didefinisikan sebagai:

UB = 1 - (Y_current / Y_initial)

Ketika UB mendekati 1, itu menunjukkan bahwa sebagian besar aset B telah digunakan dan kolam sudah hampir habis. Hal ini menciptakan kolam AMM yang sangat tidak seimbang, di mana harga A turun tajam. Jika likuidasi terjadi dalam kondisi ini, nilai yang dapat pulih dari B dapat merosot.

Untuk menanggulangi hal ini, model ini memperkenalkan mekanisme untuk meredam LTV dalam skenario penggunaan tinggi. Misalnya, jika 50% likuiditas B telah digunakan, maka pinjaman baru hanya diizinkan menggunakan 50% dari batas LTV normal.

LTVallowed(UB) = LTVmax × (1−UB)

Model ini memastikan bahwa pinjaman baru tidak menguras likuiditas yang tersedia atau mengekspos pinjaman yang ada terhadap risiko yang lebih tinggi. Protokol juga dapat melarang setiap pinjaman tunggal dari mengonsumsi lebih dari persentase tertentu dari sisa cadangan B. Selain itu, sistem dapat meningkatkan biaya atau tingkat bunga dalam kondisi penggunaan tinggi untuk mencegah peminjaman melebihi ambang batas yang aman—ini merupakan bagian dari strategi manajemen risiko keseluruhan platform.

Melalui visualisasi dan pemodelan, menjadi jelas bahwa saat volatilitas meningkat atau ukuran pinjaman yang diantisipasi tumbuh, rentang LTV aman menyempit. Hal ini mengilustrasikan keunggulan model LTV yang disesuaikan secara dinamis dari Flying Tulip dibandingkan dengan AMM tradisional, di mana aturan statis sering gagal merespons kondisi pasar.

Sumber: Bunga Tulip Terbang

Keuntungan Model

Model LTV-AMM dinamis mengintegrasikan slippage, utilisasi, likuiditas, dan volatilitas untuk memungkinkan penyesuaian LTV real-time. Desain ini menawarkan keuntungan signifikan dalam manajemen risiko, stabilitas sistem, efisiensi modal, dan pengalaman pengguna, menjadikannya solusi inovatif dalam ruang peminjaman DeFi.

Penyesuaian Dinamis

Model ini secara otomatis menyesuaikan rasio LTV berdasarkan kondisi pasar real-time, memastikan bahwa batasan pinjaman tetap sejalan dengan likuiditas dan volatilitas.

Contoh: ketika volatilitas pasar meningkat, LTV secara otomatis dikurangi untuk mengurangi risiko Gate.com.

Manajemen Risiko

Dengan memperhitungkan slippage dan utilisasi, model tersebut secara signifikan mengurangi risiko likuidasi:

- Slippage: Mengurangi kerugian dari penurunan harga selama likuidasi agunan besar.

- Pemanfaatan: Menurunkan LTV ketika permintaan pinjaman melonjak dan pemanfaatan kolam meningkat, mencegah kelebihan beban sistem.

Adaptasi Volatilitas

Model mengatur LTV berdasarkan volatilitas aset:

- Aset low-volatility (misalnya, stablecoin): LTV yang lebih tinggi, pinjaman yang lebih mudah.

- Aset bervolatilitas tinggi (misalnya, token yang volatil): Menurunkan LTV untuk mengelola risiko.

Stabilitas Sistem

Dengan menggabungkan faktor slippage, utilizasi, likuiditas, dan volatilitas, protokol tetap stabil bahkan di bawah tekanan pasar—membantu menghindari risiko sistemik.

Efisiensi Modal

Dalam batas aman, model ini memaksimalkan batas pinjaman dan meningkatkan pemanfaatan modal.

Misalnya, ketika pasar stabil, LTV bisa ditingkatkan untuk mendukung lebih banyak pinjaman.

Transparansi

Logika model ini terbuka dan dapat dilacak. Pengguna dapat dengan jelas memahami bagaimana LTV berubah dengan dinamika pasar, membangun kepercayaan yang lebih besar dalam protokol.

Kemampuan beradaptasi

Ini berfungsi di berbagai kondisi pasar dan jenis aset—baik itu stablecoin atau token dengan volatilitas tinggi—dengan alokasi LTV yang wajar untuk masing-masingnya.

Inovasi

Dengan menggabungkan mekanisme Automated Market Maker (AMM) dengan logika peminjaman, model ini memperkenalkan keunggulan kompetitif yang unik dalam DeFi, menawarkan pengalaman peminjaman yang lebih aman dan efisien secara modal bagi pengguna.

Risiko

Sementara model LTV-AMM dinamis menawarkan kekuatan dalam pengendalian risiko dan ketahanan sistem, model ini juga memperkenalkan kompleksitas, ketergantungan data yang tinggi, intensitas komputasi yang tinggi, dan kerentanan terhadap manipulasi. Para pengembang harus meredam risiko-risiko ini melalui optimisasi parameter, transparansi, dan audit yang ketat untuk memastikan keamanan dan keandalan.

Kesalahan Peramalan

Prediksi volatilitas yang tidak tepat dapat menyebabkan LTV yang terlalu tinggi atau terlalu rendah, mengorbankan keamanan protokol peminjaman.

Ketergantungan Data Tinggi

Model ini sangat bergantung pada data real-time (misalnya, harga aset, kedalaman kolam, tingkat pemanfaatan). Jika data tidak akurat, terlambat, atau hilang, penyesuaian LTV dinamis bisa gagal.

Masalah Kualitas Data

Dalam DeFi, data on-chain dapat dimanipulasi (misalnya, melalui serangan harga), yang dapat mengorbankan integritas model.

Beban Kinerja Sistem

Perhitungan slippage, utilisasi, dan volatilitas real-time memerlukan sumber daya komputasi yang signifikan, yang potensial memperlambat operasi sistem dan menurunkan pengalaman pengguna.

Sensitivitas Parameter

Efektivitas model sangat erat terkait dengan penyetelan parameter (misalnya, diskon volatilitas, ambang likuidasi). Parameter yang dikonfigurasi dengan buruk dapat menyebabkan penyesuaian LTV yang tidak efektif.

Kompleksitas Penyetelan

Menemukan kombinasi parameter optimal memerlukan pengujian dan iterasi yang ekstensif, meningkatkan kompleksitas pengembangan dan pemeliharaan.

Kepadatan Jaringan

Selama kemacetan blockchain, pembaruan model real-time mungkin tertunda, meningkatkan paparan risiko bagi peminjam dan pemberi pinjaman.

Artikel Terkait

Apa Itu Narasi Kripto? Narasi Teratas untuk 2025 (DIPERBARUI)

Apa itu Stablecoin?

ONDO, Proyek yang Disukai oleh BlackRock

Apa itu Axie Infinity?

Apa itu dYdX? Yang Perlu Anda Ketahui Tentang DYDX