Gate Research : Les investissements institutionnels dans Ethereum atteignent un sommet historique, tandis que les chaînes émergentes connaissent une forte affluence de capitaux|Analyse des données on-chain Web3 – août 2025

Résumé

- Les écosystèmes on-chain accentuent leur divergence : Solana domine nettement les interactions à haute fréquence, tandis qu’Ethereum renforce sa position de chaîne privilégiée pour les transferts de valeur élevés. Les flux de capitaux se concentrent de plus en plus sur les réseaux phares, dessinant une configuration « tout pour le gagnant ». Les chaînes émergentes gagnent du terrain, alors que certaines sidechains et solutions Layer 2 font face à des pressions de sorties de capitaux.

- Ethereum demeure la blockchain publique centrale, porté par plus de 2 milliards de dollars d’entrées nettes et des records historiques sur son prix et son allocation institutionnelle. Tandis que les chaînes émergentes attirent les capitaux et progressent rapidement, les sidechains telles que Polygon subissent des retraits marqués, confirmant la dynamique « tout pour le gagnant » du secteur.

- L’afflux de capitaux sur Bitcoin ralentit après avoir atteint les 124 000 dollars, mais la pression vendeuse reste modérée et le soutien des bases de coût demeure solide. Les pertes latentes restent faibles, ce qui laisse penser que le repli actuel s’apparente à une correction temporaire plutôt qu’à une inversion majeure de tendance.

- Aave conserve son leadership dans le prêt décentralisé et, avec le lancement de la plateforme Horizon, se positionne sur le marché institutionnel des prêts adossés à des actifs réels tokenisés (RWA), consolidant sa fonction essentielle de passerelle entre la DeFi et la finance traditionnelle.

- BIO enregistre une ascension fulgurante dans le secteur DeSci grâce à sa mise à jour V2 et l’expansion de son écosystème. La capitalisation et le volume de staking du token s’envolent, tandis que les flux on-chain s’accélèrent, révélant un potentiel fort pour mener le mouvement de la recherche scientifique décentralisée.

Vue d’ensemble des tendances on-chain

Panorama de l’activité on-chain et des flux de capitaux

Outre l’analyse globale des flux de capitaux on-chain, nous avons sélectionné plusieurs indicateurs clés afin d’évaluer l’utilisation réelle et l’engagement au sein des différents écosystèmes blockchain : volume quotidien de transactions, frais de gas quotidiens, nombre d’adresses actives journalières, et flux nets inter-chaînes via les bridges. Ces indicateurs mesurent le comportement des utilisateurs, l’intensité de l’utilisation des réseaux et la mobilité des actifs. Contrairement à une simple observation des flux entrants/sortants, ces données natives offrent une vision détaillée des transformations fondamentales des écosystèmes blockchain. Elles permettent de déterminer si les flux de capitaux s’accompagnent réellement d’une demande et d’une croissance, et aident à identifier les réseaux présentant un potentiel de développement durable.

Analyse des volumes de transactions : Ethereum atteint des records, Solana reste leader

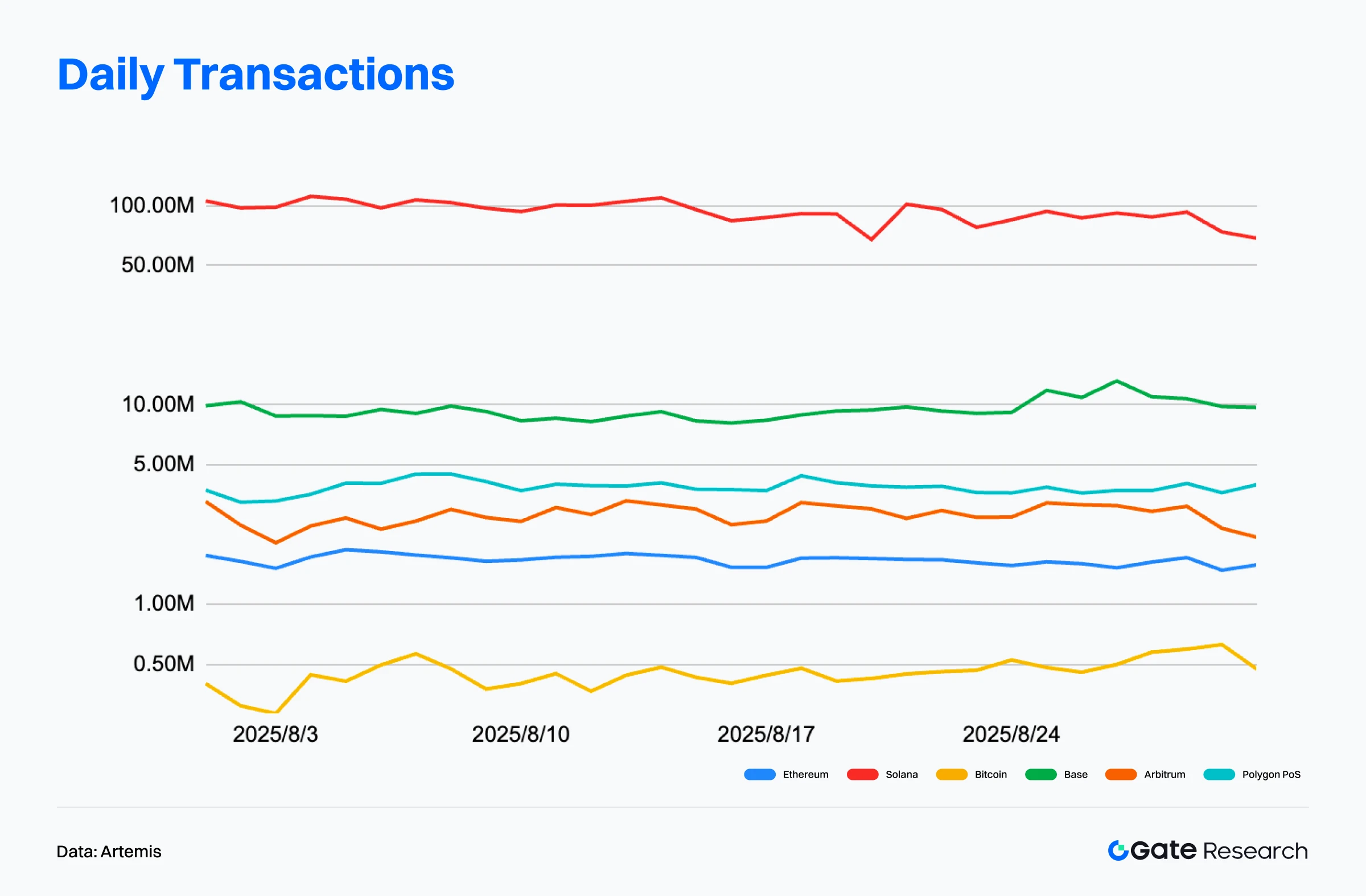

Selon Artemis, au 31 août 2025, Solana conserve la première place parmi les chaînes publiques avec plus de 29 milliards de transactions mensuelles, soit 90 à 100 millions de transactions par jour en moyenne. Malgré quelques fluctuations en fin de mois, son activité demeure largement supérieure à celle des autres blockchains, illustrant la puissance de son modèle d’interaction à haute fréquence et la solidité de son infrastructure. 【1】

De son côté, le volume de transactions on-chain d’Ethereum a atteint des niveaux record deux mois de suite, avec plus de 51,77 millions de transactions, soit le plus haut depuis près de quatre ans. Malgré le transfert d’activité vers les solutions Layer 2, le mainnet d’Ethereum reste dynamique. Si la valeur des transactions et les coûts du gas demeurent élevés, Ethereum affiche une structure saine, caractérisée par une synergie croissante entre le mainnet et les Layer 2.

D’après DefiLlama, les DEX sur Ethereum ont généré un volume historique de 140,1 milliards de dollars en août 2025. Le TVL total atteint 92,58 milliards de dollars, ce qui correspond encore à 17 % de moins que le pic de 2021. L’augmentation simultanée du volume de trading et du nombre d’utilisateurs actifs indique une meilleure efficacité du capital et une évolution du verrouillage passif vers une implication plus active dans le trading et la liquidité : une dynamique où « l’activité de trading dépasse la reprise du TVL ».

Au global, Solana domine l’activité transactionnelle on-chain avec son modèle d’interaction à haute fréquence et forte rétention. Base consolide sa position de hub transactionnel Layer 2, tandis qu’Ethereum démontre une résilience classique et une capacité à porter la valeur, grâce à la coordination mainnet et L2. L’écosystème transactionnel on-chain se segmente structurellement entre « chaînes à haute fréquence » et « chaînes orientées valeur ». 【2】

Analyse des adresses actives : Solana domine, Ethereum atteint ses plus hauts historiques

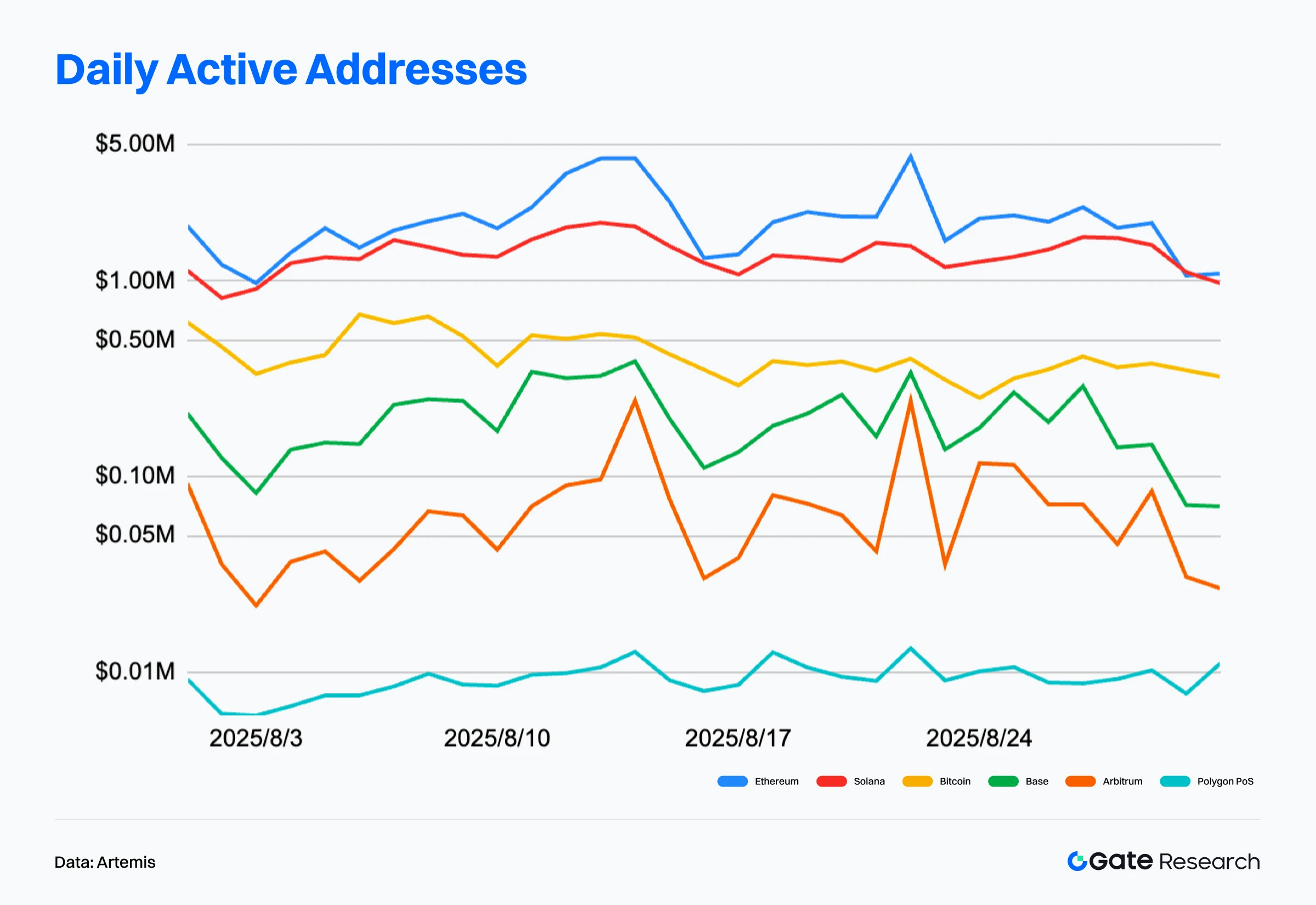

D’après Artemis, le mainnet d’Ethereum affiche environ 543 000 adresses actives par jour au 31 août 2025 et franchit la barre des 16 millions d’adresses actives mensuelles, nouveau record. L’extension de sa base utilisateur est manifeste.

Solana garde une avance nette avec 3,587 millions d’utilisateurs actifs quotidiens, signe d’une forte rétention et de scénarios d’utilisation à haute fréquence. Base arrive second, avec 1,206 million d’adresses actives par jour, preuve du succès de son écosystème et de l’intégration des applications. 【3】

En résumé, Solana demeure le réseau le plus actif en nombre d’utilisateurs, Base affiche une croissance rapide, et Ethereum, grâce à sa structure « Mainnet + Layer 2 », construit un écosystème d’interactions complet. La segmentation des utilisateurs sur les blockchains se clarifie entre « chaînes à haute fréquence d’utilisation » et « chaînes de valeur », avec des rôles écosystémiques de plus en plus nets.

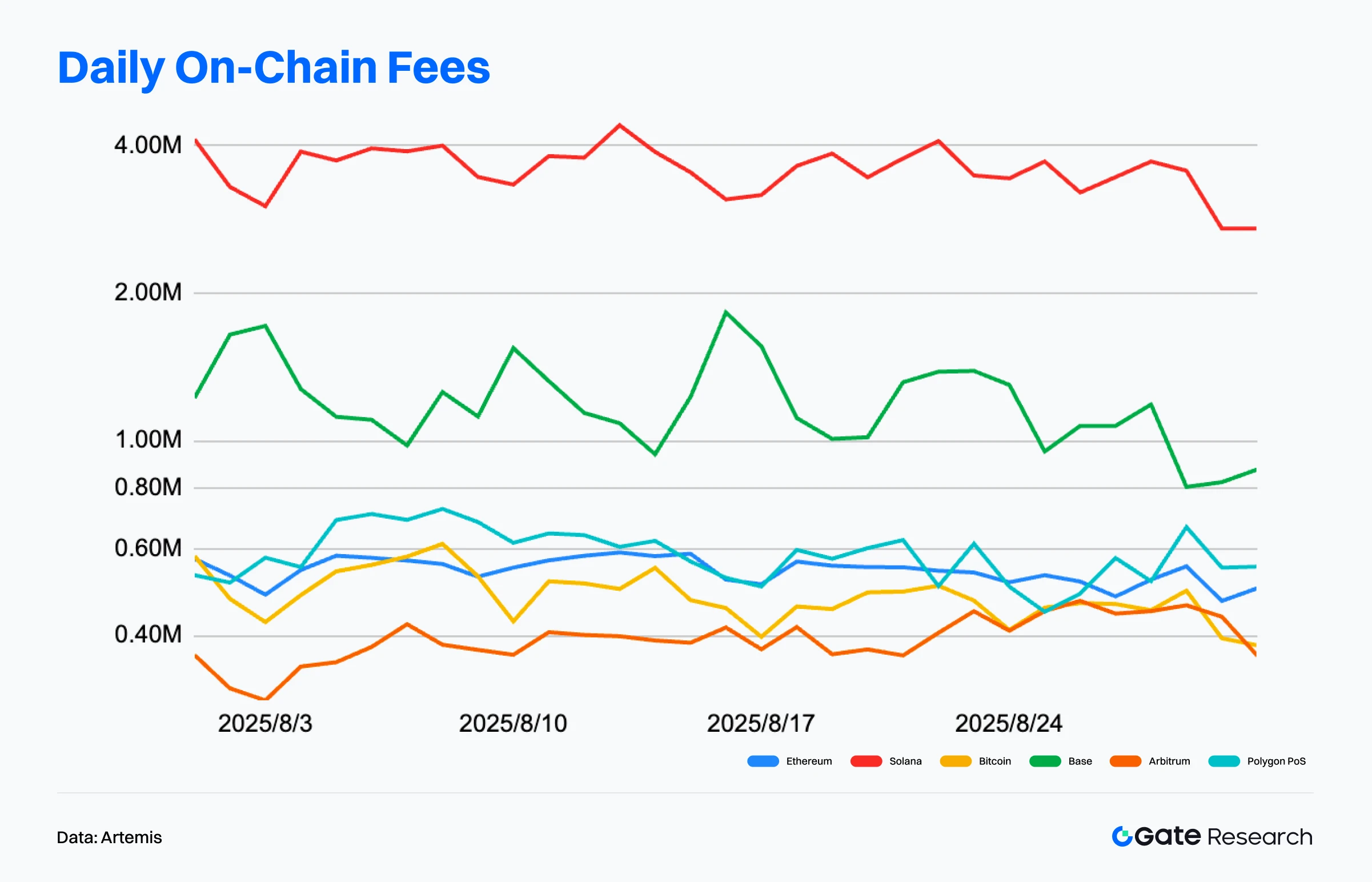

Analyse des revenus de frais on-chain : Ethereum domine les usages à forte valeur, Solana résiste

Selon Artemis, les revenus de frais on-chain d’Ethereum se sont montés à près de 65 millions de dollars en août 2025. Malgré une légère baisse par rapport au mois précédent, Ethereum conserve une avance nette sur les autres blockchains publiques. Un pic journalier à près de 5 millions de dollars au milieu du mois traduit une forte demande transactionnelle générée par l’activité DEX et les nouveaux projets. 【4】

Solana, pour sa part, affiche une remarquable stabilité, avec des revenus de frais quotidiens entre 1 et 1,5 million de dollars, juste derrière Ethereum. Son modèle à frais ultra-faibles et volumes massifs bâtit une base commerciale solide pour les usages à haute fréquence.

En synthèse, Ethereum confirme sa domination en génération de frais on-chain, Solana suit avec un volume porté par la fréquence des transactions, et Base grimpe progressivement via son écosystème natif. La divergence des revenus de frais illustre des stratégies différenciées selon les chaînes : « interaction fondée sur la valeur » face à « interaction fondée sur la fréquence ».

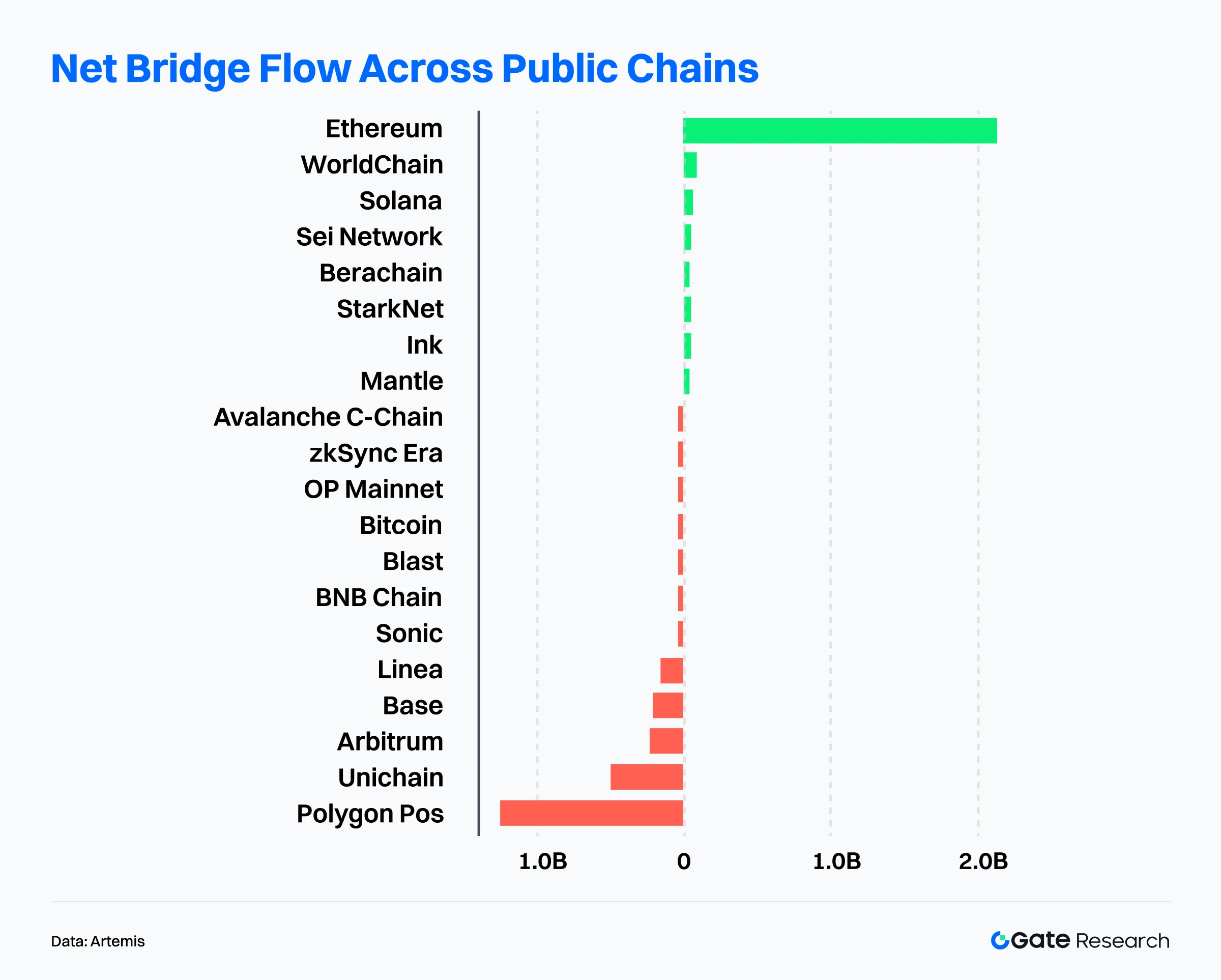

Analyse des flux de capitaux sur les chaînes publiques : Ethereum domine, Polygon subit les plus fortes sorties

D’après Artemis, Ethereum a recueilli plus de 2 milliards de dollars d’entrées nettes, confortant sa suprématie en adoption institutionnelle et en maturité écosystémique. 【5】Grâce au soutien de la Fed et à l’achat institutionnel, le cours d’ETH atteint 4 956 dollars, pour une capitalisation de plus de 580 milliards. Les ETF Ethereum rassemblent 30,5 milliards de dollars d’actifs sous gestion, avec 2,8 milliards d’entrées nettes sur un mois. 【6】

L’expansion de l’écosystème s’accélère également : Robinhood et Ondo Finance permettent le trading d’actions tokenisées, le volume mensuel de transferts d’USDC dépasse 748,3 milliards de dollars, et le TVL du protocole Pendle dépasse les 10 milliards, illustrant l’ancrage croissant d’Ethereum dans la finance régulée et la DeFi. 【7】

Outre Ethereum, WorldChain et Solana enregistrent eux aussi des flux nets entrants notables, avec 98,8 millions et 72,7 millions de dollars respectivement, preuve du dynamisme des réseaux émergents autant que confirmés.

En revanche, plusieurs blockchains majeures font face à des sorties de capitaux marquées :

- Polygon PoS perd plus de 1 milliard de dollars.

- Unichain et Arbitrum affichent des sorties de 490 et 230 millions de dollars respectivement.

- Base enregistre une sortie de 190 millions de dollars.

Cela traduit un réajustement des valorisations et du sentiment sur les Layer 2 et sidechains.

Au final, les flux de capitaux se concentrent et le leadership d’Ethereum en déploiement institutionnel et développement écosystémique se renforce. Les chaînes émergentes comme WorldChain et Solana continuent d’attirer des capitaux grâce à l’effet stacking, tandis que les Layer 2 et sidechains portés par l’euphorie initiale subissent la pression d’une rotation des hotspots et la concurrence accrue sur la liquidité.

Analyse des indicateurs clés Bitcoin

Bitcoin atteint 124 000 dollars, son plus haut historique en août, avant d’entrer en phase de consolidation. Après ce sommet inédit, la dynamique haussière s’essouffle, le prix entre dans une consolidation en haut de cycle et un retracement partiel. En tant qu’actif référence du marché crypto, plusieurs indicateurs on-chain structuraux reflètent des mutations profondes du comportement du capital et du marché. En période de ralentissement des flux entrants et d’affaiblissement du momentum de la demande, la distribution de l’offre et le positionnement des investisseurs deviennent déterminants pour anticiper les tendances à venir.

Pour évaluer de façon systématique la logique de soutien et l’évolution du risque à ces niveaux élevés, l’analyse se concentre sur trois métriques on-chain clés :

- Realized Cap & Net Position Change – pour mesurer les flux de capitaux.

- Volatility Adjusted Realized Profit/Loss – pour analyser la pression sur les prises de profit et la résilience du marché.

- Cost Basis Distribution & Relative Unrealized Loss – pour apprécier les seuils de soutien et l’exposition au risque de baisse.

L’ensemble de ces indicateurs offre une lecture prospective de la distribution et de l’absorption du capital à ce niveau élevé, et permet d’anticiper les trajectoires de prix potentielles.

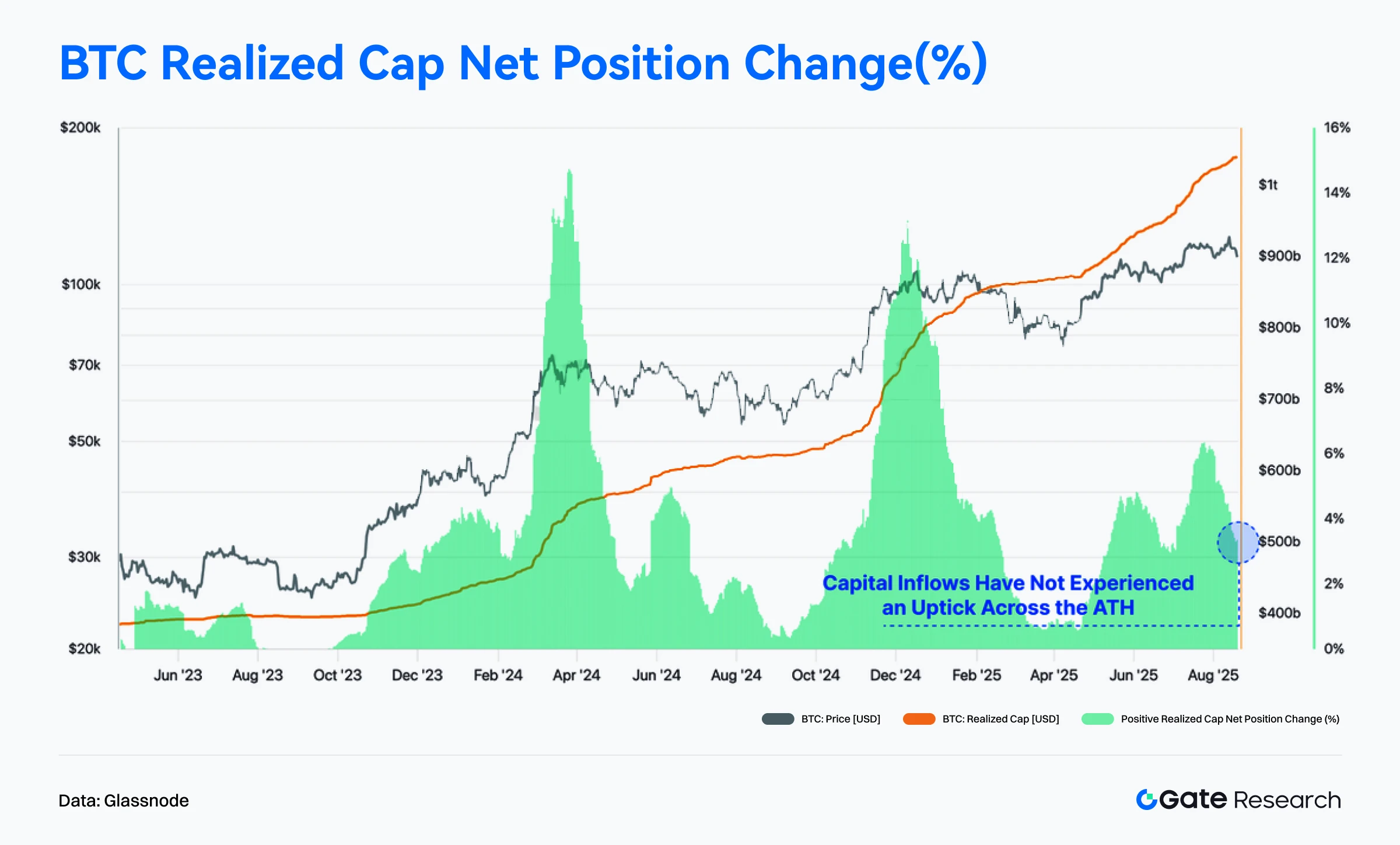

Afflux de capitaux Bitcoin en ralentissement, demande en haut de cycle en baisse

Glassnode relève que la capitalisation réalisée de Bitcoin a continué de progresser après le passage des 124 000 dollars, mais que le rythme d’afflux de capitaux a nettement ralenti. Par comparaison avec les précédents records de mars et décembre 2024, où les entrées étaient massives, l’intensité des flux entrants lors de cette hausse est nettement inférieure. Malgré le nouveau sommet du prix, l’arrivée de nouveaux capitaux est restée modérée, et l’appétit des investisseurs à ces niveaux s’est affaibli, ce qui traduit une demande en berne et un soutien de liquidité limité. 【8】

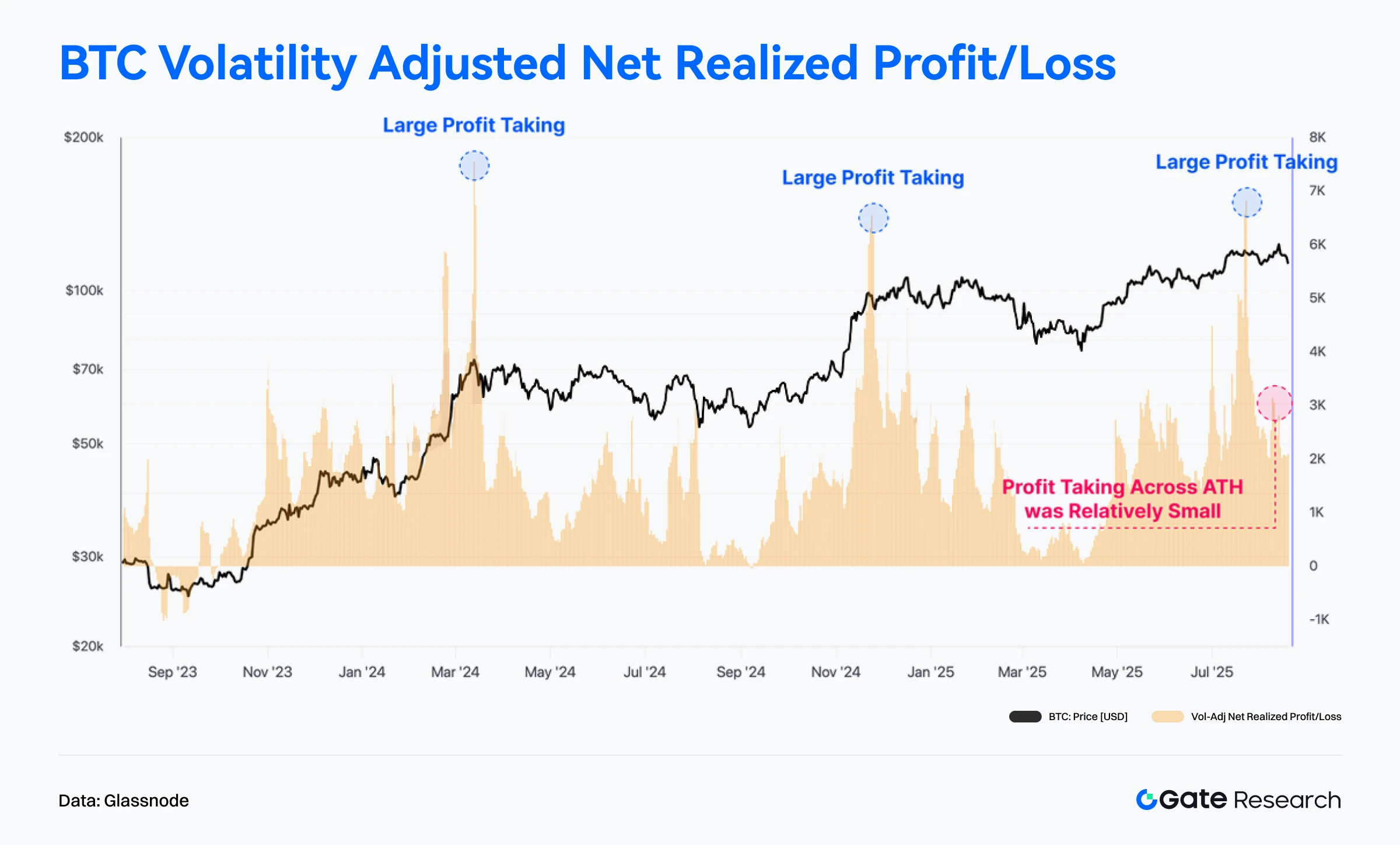

En parallèle, l’indicateur Volatility Adjusted Net Realized Profit/Loss (7j) montre que les précédents records déclenchaient généralement des prises de profits intenses. Or, lors du rallye à 124 000 dollars en août 2025, le volume de prises de profits s’avère limité, et les sorties de capitaux restent modestes, loin des extrêmes des précédents ATH. 【9】

Les investisseurs privilégient donc la conservation des positions, la pression vendeuse sur ce rallye demeure faible, ce qui témoigne d’une résistance accrue du marché.

En résumé, si la faiblesse des afflux limite le potentiel de hausse à court terme, l’absence de ventes massives soutient une consolidation prolongée plutôt qu’une inversion brutale.

Concentration des bases de coût Bitcoin : renforcement des seuils clés de soutien

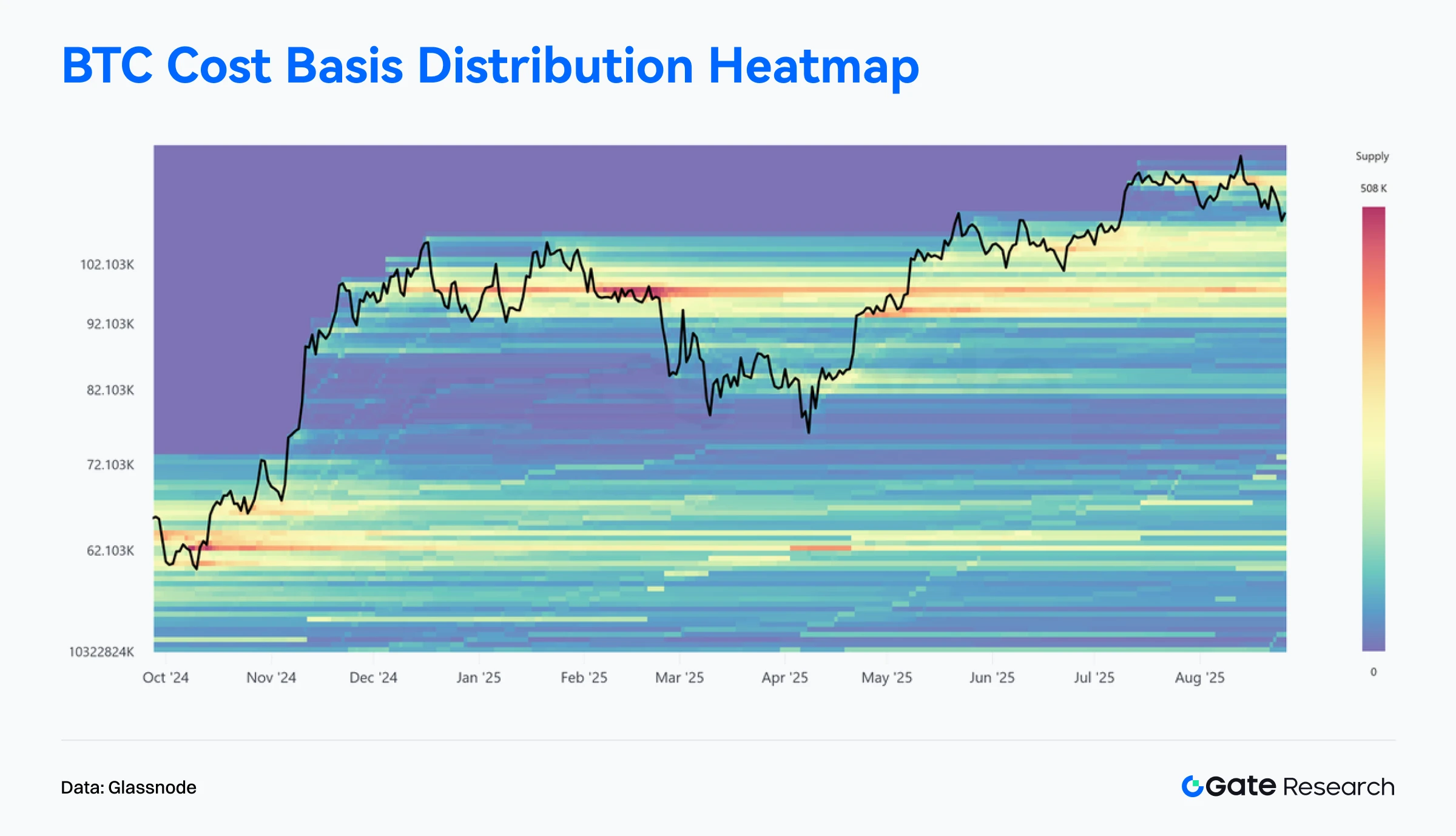

Le heatmap Glassnode sur la base de coût met en lumière une forte concentration de l’offre Bitcoin entre 93 000 et 110 000 dollars, accumulée depuis décembre 2024, formant ainsi une zone de soutien majeure dans le cycle actuel. 【10】

Après le repli depuis les 124 000 dollars, le prix du BTC se maintient au-dessus de cette bande d’offre, ce qui traduit une absorption solide du côté de la demande. Au-dessus de 110 000 dollars, l’offre s’amenuise, créant un « gap de liquidité » où le prix varie plus fortement, faute de soutien ou de résistance marqués.

Actuellement, le prix tourne autour de 111 000 dollars. En cas de correction plus prononcée, la région dense de base de coût pourrait servir de soutien. Si cette zone tient, elle pourrait signaler une accumulation durable et préparer un possible rebond.

Ce heatmap met en avant la concentration structurelle de l’offre dans la fourchette 93K–110K dollars, suggérant un possible plancher et confirmant que BTC évolue sur un seuil critique.

Les pertes latentes demeurent faibles, le stress de marché reste contenu

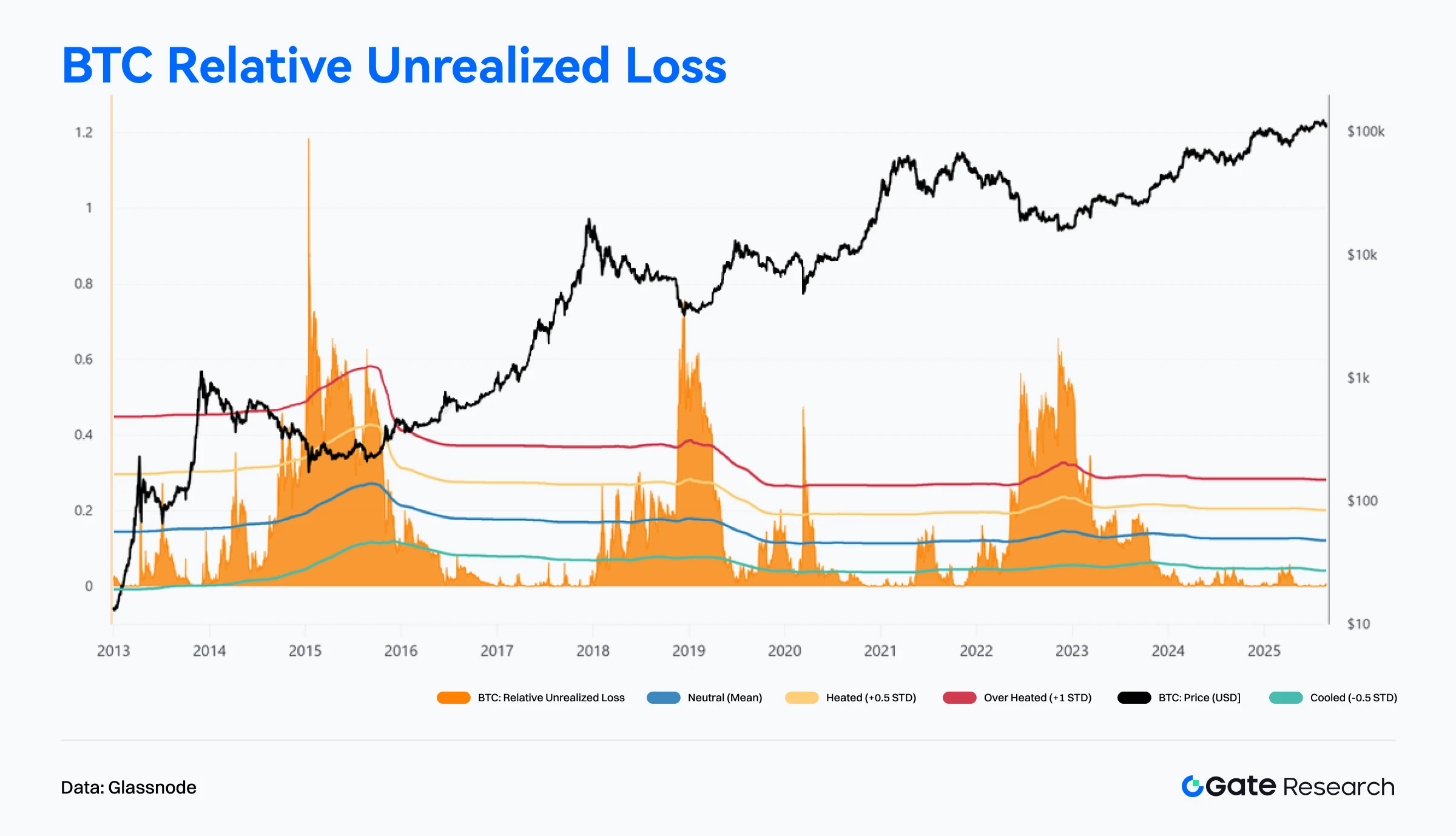

L’indicateur Relative Unrealized Loss de Glassnode avait fortement augmenté durant le bear market 2023. Depuis fin 2023, il a chuté et reste bas en 2024 et 2025, toujours sous les -0,5 écart-type. 【11】

Actuellement, l’indicateur tourne autour de 0,5 %, loin des extrêmes de 30 % et plus observés en 2018–2020 et 2022–2023. Malgré le repli récent depuis 124 000 dollars, le stress de marché est limité, la part des holders en perte reste modérée.

En somme, l’indicateur signale que le marché n’est pas en phase de panique profonde. Le positionnement des investisseurs demeure sain, et la correction actuelle s’apparente à un ajustement intermédiaire plutôt qu’à une inversion de cycle.

Projets en forte dynamique & activité des tokens

Les données on-chain montrent que capitaux et utilisateurs se concentrent dans les écosystèmes à forte infrastructure d’interaction et couches applicatives avancées. Les projets alliant force narrative et innovation technologique émergent comme nouveaux points de convergence des investisseurs. La section suivante met en avant les projets et tokens les plus performants, en analysant les moteurs et implications stratégiques.

Point sur les projets phares

Aave

Aave est une plateforme de prêt décentralisée éliminant les intermédiaires financiers traditionnels via les smart contracts, permettant aux utilisateurs de prêter et d’emprunter directement. Connue pour ses produits innovants, Aave supporte de nombreuses crypto-monnaies et s’appuie sur les Layer 2 pour optimiser ses performances. Ses mécanismes incluent les prêts collatéralisés, flash loans et un Safety Module protégeant le protocole des pertes de capital.

Aave V4 introduira une couche de liquidité unifiée, une régulation souple des taux d’intérêt et d’autres innovations. Le projet Aave Network vise à devenir une chaîne applicative capable d’encaisser des frais en GHO et d’intégrer Aave V4.

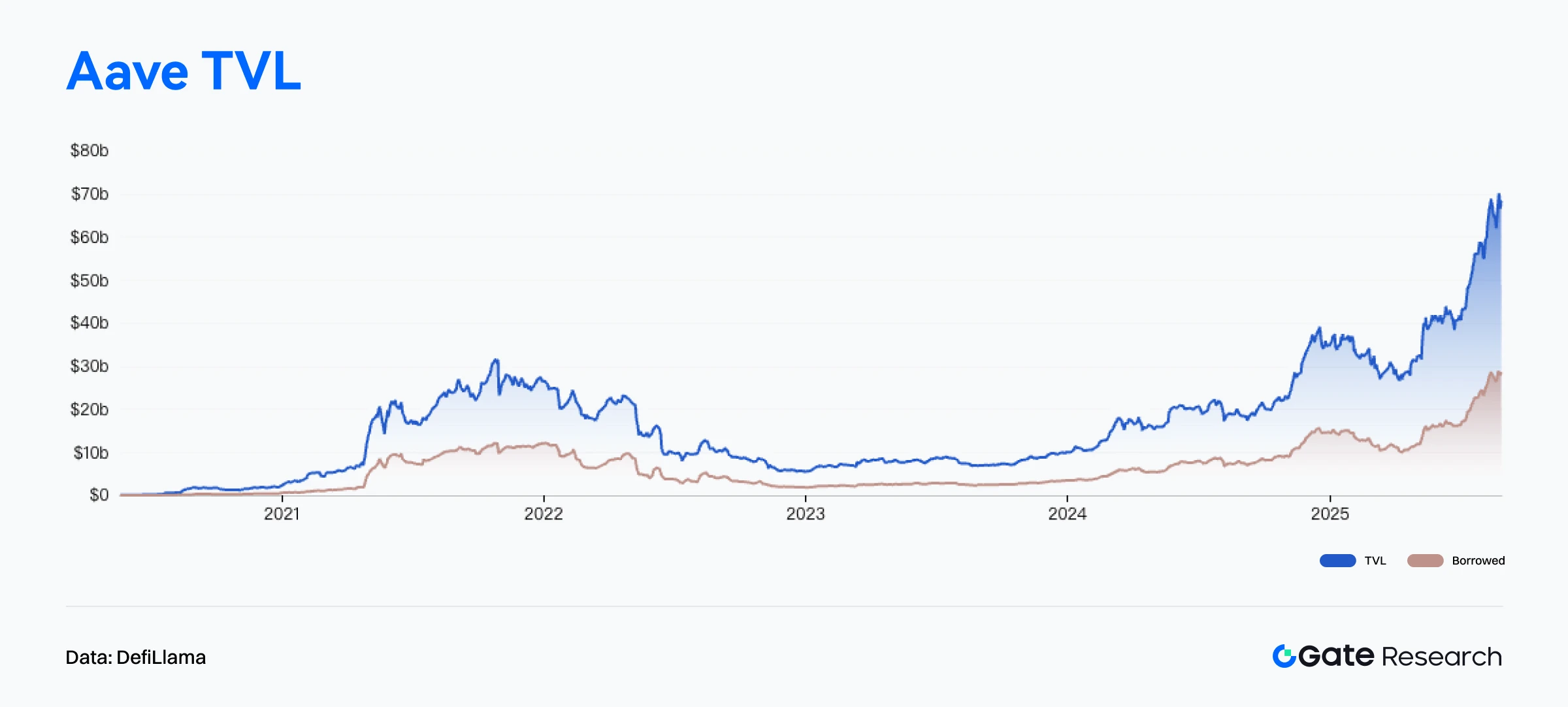

Selon DefiLlama, le TVL d’Aave dépasse 41,1 milliards de dollars, record absolu. 【12】Avec 28,9 milliards de prêts en cours, le capital total géré excède 70 milliards, plaçant Aave dans le top 1,7 % des banques américaines par taille d’actifs. 【13】Son fondateur Stani Kulechov souligne qu’Aave, réseau financier ouvert, offre aux investisseurs institutionnels un accès au rendement sans dépendre de la Fed, ce qui illustre le potentiel structurel de la DeFi comme alternative à la finance traditionnelle.

Aave domine le marché du prêt DeFi, contrôlant près de 50 % du TVL total du secteur, soit près de six fois son plus proche concurrent Morpho, ce qui traduit la forte concentration du capital utilisateur et institutionnel autour de sa sécurité et stabilité reconnues.

Aave Labs a récemment lancé Horizon, une nouvelle plateforme qui propose aux investisseurs institutionnels des prêts en stablecoins adossés à des actifs réels tokenisés (RWA). Les institutions qualifiées peuvent utiliser des actifs tokenisés – obligations d’État, fonds crypto, etc. – comme collatéral pour emprunter en USDC, RLUSD et GHO. Parmi les collatéraux figurent le fonds de trésorerie de Superstate, le Yield Fund de Circle et des produits tokenisés par Centrifuge, notamment les obligations Janus Henderson. 【14】

Le lancement d’Horizon marque l’accélération d’Aave dans le financement institutionnel RWA. En apportant des actifs traditionnels comme collatéral dans la DeFi, Aave élargit l’usage des stablecoins et équipe les institutions d’outils performants de gestion de liquidité et de rendement.

Ce mouvement dope la demande et la liquidité pour les stablecoins et RWA, tout en accélérant la convergence DeFi/TradFi.

En résumé, Aave reste leader du prêt décentralisé et illustre une vision stratégique forte grâce à l’innovation continue sur l’offre institutionnelle. Avec l’amélioration du cadre réglementaire et l’expansion du collatéral éligible, Horizon s’impose comme point d’entrée clé pour les institutions dans la DeFi, faisant d’Aave un pilier essentiel de l’infrastructure financière mondiale.

Point sur les tokens tendance

$BIO

$BIO est le token natif du Bio Protocol, projet blockchain centré sur la science décentralisée (DeSci). Il ambitionne de créer un réseau collaboratif impliquant chercheurs, patients et investisseurs, grâce à la gouvernance on-chain et aux incitations tokenisées.

Les tokens BIO sont utilisés pour la gouvernance BioDAO, l’incubation de projets, le partage de revenus de propriété intellectuelle et le staking pour acquérir droits de vote et récompenses.

Bio Protocol soutient la tokenisation et la valorisation on-chain des avancées scientifiques via la tokenisation IP, l’incitation aux recherches et un cadre d’incubation, le positionnant comme l’un des projets phares du DeSci.

Avec la sortie de V2, de nouveaux dispositifs – Launchpad, système de points de staking, moteur de liquidité – ont été mis en place. La première semaine a vu le staking total de BIO dépasser les 100 millions, la capitalisation du token doubler pour atteindre 200 millions de dollars, ce qui a relancé l’intérêt du marché pour le secteur DeSci. 【15】Le prix BIO est monté de 0,10 dollar le 18 août à 0,315 dollar le 24 août, soit près de 200 % de hausse hebdomadaire et l’une des meilleures performances on-chain du mois.

Sur le plan écosystémique, Bio Protocol a généré plus de 4 millions de dollars de frais de liquidité et se prépare à intégrer des protocoles DeFi majeurs, avec le lancement prochain d’un marché de prêt dédié au BIO.

L’équipe prévoit également Bio Copilot, agent scientifique décentralisé visant à automatiser des étapes de la recherche (screening, opérations cliniques, allocation de fonds), propulsant le DeSci vers une itération intelligente et fréquente.

Les données on-chain montrent aussi l’accélération du flux de capital. D’après Dune Analytics, le TVL du Bio Protocol dépasse 22 millions de dollars, avec une croissance de plus de 110 % sur les sept derniers jours.

Les analystes jugent que la hausse du ratio de positions verrouillées long terme pourrait assurer la dynamique haussière du BIO. À l’inverse, la proportion élevée de positions court terme peut entraîner des ventes rapides. Si le capital long terme continue d’affluer, BIO pourrait entamer un nouveau cycle haussier. 【16】

En conclusion, Bio Protocol se distingue dans l’univers DeSci par une stratégie claire et une innovation constante. Porté par sa performance on-chain, son effet de marché via la V2, l’amélioration de la liquidité et l’expansion de l’écosystème, le projet attire un capital engagé et une communauté active.

Avec Bio Copilot en préparation, Bio Protocol s’apprête à franchir un cap dans la recherche scientifique on-chain et la gestion automatisée et décentralisée des workflows R&D.

Si l’optimisation du flux de capitaux et du staking se poursuit, Bio Protocol restera sans doute leader du DeSci, véritable pont entre l’innovation scientifique et la finance on-chain.

Conclusion

En août 2025, la divergence structurelle de l’activité et des flux de capitaux on-chain s’amplifie. Solana conforte sa domination transactionnelle avec plus de 29 milliards d’opérations mensuelles, incarnant la suprématie des interactions à haute fréquence. Ethereum enchaîne les records sur le volume transactionnel du mainnet, tout en consolidant son leadership sur les frais générés et les entrées nettes de capitaux, confirmant son rôle central dans la valorisation et le déploiement institutionnel. Base poursuit sa progression, dépassant le million d’adresses actives et étendant son influence sur l’écosystème Layer 2.

Côté flux de capitaux, Ethereum enregistre plus de 2 milliards de dollars d’entrées nettes, portant le prix de l’ETH et les actifs ETF à des sommets historiques. WorldChain et Solana figurent parmi les principaux pôles d’attraction de capitaux. À l’opposé, Polygon, Unichain et plusieurs sidechains/Layer 2 subissent des sorties, preuve d’un paysage on-chain qui évolue vers une logique « tout pour le gagnant » renforcée.

Du côté des projets, Aave et Bio Protocol se distinguent.

- Aave, leader du prêt DeFi, affiche un TVL supérieur à 41,1 milliards de dollars et un total de capital géré au-delà de 70 milliards. Avec Aave V4 et Horizon, il accélère l’accès institutionnel au financement adossé à des RWA, consolidant son rôle d’acteur clé à l’interface DeFi/finance traditionnelle.

- Bio Protocol double sa capitalisation à 200 millions de dollars après la V2, et son token bondit de près de 200 % en une semaine. Le projet prévoit aussi Bio Copilot, assistant scientifique IA, illustrant la dynamique forte du secteur DeSci (Science Décentralisée).

Références :

- Artemis, https://app.artemisanalytics.com/chains

- DefiLlama, https://defillama.com/chain/ethereum?activeAddresses=false&tvl=false&groupBy=monthly&dexsVolume=true

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- CoinGecko, https://www.coingecko.com/en/treasuries/ethereum

- DefiLlama, https://defillama.com/protocol/pendle

- Glassnode, https://studio.glassnode.com/charts/ba1ec93d-85f4-41fe-5606-798a2f30013a?a=BTC

- Glassnode, https://studio.glassnode.com/charts/22ef95fa-bed1-4a18-5e56-a74093870d1a?a=BTC

- Glassnode, https://studio.glassnode.com/charts/indicators.CostBasisDistributionHeatmap?a=BTC&mScl=log&pScl=log&period=1y&resolution=24h&s=1727519376&u=1756166400&zoom=

- Glassnode, https://studio.glassnode.com/charts/e710c5a0-3f26-4e8b-7fa2-28ef87c92b73

- DefiLlama, https://defillama.com/protocol/aave?events=false&borrowed_tvl=true

- Aaverank, https://aaverank.com/

- X, https://x.com/defisebs/status/1960790694509076811

- CoinGecko, https://www.coingecko.com/en/coins/bio-protocol

- Dune, https://dune.com/tk-research/bio-launchpad

Gate Research propose une plateforme complète dédiée à la recherche blockchain et crypto-monnaies, offrant aux lecteurs des analyses techniques détaillées, des insights marché, des études sectorielles approfondies, des prévisions de tendance et des analyses macroéconomiques stratégiques.

Avertissement

L’investissement sur les marchés crypto comporte des risques élevés. Il est conseillé aux utilisateurs de réaliser leurs propres recherches et de s’informer précisément sur les actifs et produits avant toute décision d’investissement. Gate décline toute responsabilité quant aux pertes ou dommages liés à ces initiatives.

Articles Connexes

Les 10 meilleures entreprises de minage de Bitcoin

Tout ce que vous devez savoir sur le trading par stratégie quantitative

Un guide du département de l'efficacité gouvernementale (DOGE)

Un regard approfondi sur les paiements Web3

gate Recherche: Examen du marché des cryptomonnaies de 2024 et prévisions de tendances pour 2025