Les DATs pourraient constituer une alternative plus pertinente que les Spot ETFs pour certains actifs numériques

Introduction

En août et septembre 2025, les Digital Asset Treasuries (DAT) se sont imposés comme la voie principale d’adoption des actifs numériques à Wall Street. Cette évolution a surpris ceux qui pensaient que le rôle central resterait aux ETF, désormais concurrencés par les DAT.

Comment s’explique ce changement ? Il y a plusieurs années, MicroStrategy a initié le modèle DAT sur le bitcoin, mais les investisseurs n’avaient pas su l’appliquer à d’autres actifs numériques. Cette analyse expose, en quatre volets, les raisons de la controverse autour des DAT :

- Description des DAT

- Paysage des DAT

- Justification d’une prime mNAV pour les DAT

- Risques liés aux DAT

Description des DAT

Un Digital Asset Treasury (DAT) désigne une société détenant directement des cryptomonnaies — bitcoin, ether, solana — à son bilan, permettant aux investisseurs d’y accéder par l’achat de ses actions. Contrairement aux ETF spot Bitcoin ou Ethereum, encadrés par la SEC1, qui détiennent passivement les actifs et émettent des parts adossées un pour un, les DAT sont des entités opérationnelles pouvant mobiliser levier, stratégie d’entreprise ou financements pour piloter leurs avoirs. Les ETF offrent une exposition réglementée propre aux instruments d’investissement cotés, tandis que les DAT exposent à un risque d’entreprise et à des perspectives de performance supérieures ou inférieures à celles de l’actif sous-jacent.

Bien avant que le terme « digital asset treasury » ne s’impose, MicroStrategy avait déjà créé le premier « DAT » sur le bitcoin. Sous la conduite de Michael Saylor, l’entreprise a relégué son cœur de métier logiciel pour accumuler un maximum de bitcoins. Au 15 septembre 2025, MicroStrategy (devenue « Strategy ») détenait plus de 632 000 BTC pour 46,5 milliards de dollars, soit un prix moyen de 73 527 dollars par bitcoin.2 Aujourd’hui, la société contrôle plus de 3 % de l’offre programmée de 21 millions de bitcoins.3

MicroStrategy a bâti sa position en bitcoin par diverses stratégies de financement. Après l’émission d’obligations convertibles senior, suivie d’obligations senior garanties à 6,125 %4, la vraie avancée fut un programme d’émission en continu (“at-the-market” ou ATM). L’action MSTR s’échangeant à une forte prime sur la valeur comptable, Saylor a émis de nouvelles actions, diluant les actionnaires existants mais finançant ainsi l’achat de bitcoins supplémentaires et augmentant le ratio bitcoin/action. Autrement dit, les actionnaires ont fourni le capital permettant à MicroStrategy d’accroître son exposition au bitcoin par effet de levier.

Ce mode opératoire fait débat. Les détracteurs critiquent les DAT en affirmant qu’ils « vendent 50 centimes pour un dollar. »5 Autrement dit, si un DAT se négocie à deux fois sa valeur nette d’actif de marché (mNAV), l’investisseur paie deux dollars en capital pour chaque dollar de bitcoin détenu. Une prime qui semble, de prime abord, irrationnelle et difficilement soutenable.

Pourtant, l’action MicroStrategy a déjoué cette logique et largement récompensé ses actionnaires. Hormis une courte période de décote entre mars 2022 et janvier 2024, MSTR s’est négociée à une prime importante sur sa mNAV. Saylor a su utiliser stratégiquement cette prime en émettant des actions nettement au-dessus de la valeur comptable, augmentant ainsi les avoirs en bitcoin de façon relutive. De ce fait, non seulement MSTR a accru l’exposition de ses actionnaires au bitcoin, mais elle a aussi significativement surperformé une simple stratégie d’achat/conservation de bitcoin depuis août 2020.6

Le paysage des DAT

Cinq ans après le premier achat de bitcoin par MicroStrategy — période où aucune société n’a suivi l’exemple — des centaines de DAT ont émergé. Ces véhicules accumulent aujourd’hui ETH, SOL, HYPE, ADA, ENA, BNB, XRP, TRON, DOGE, SUI, AVAX et bien d’autres actifs numériques.

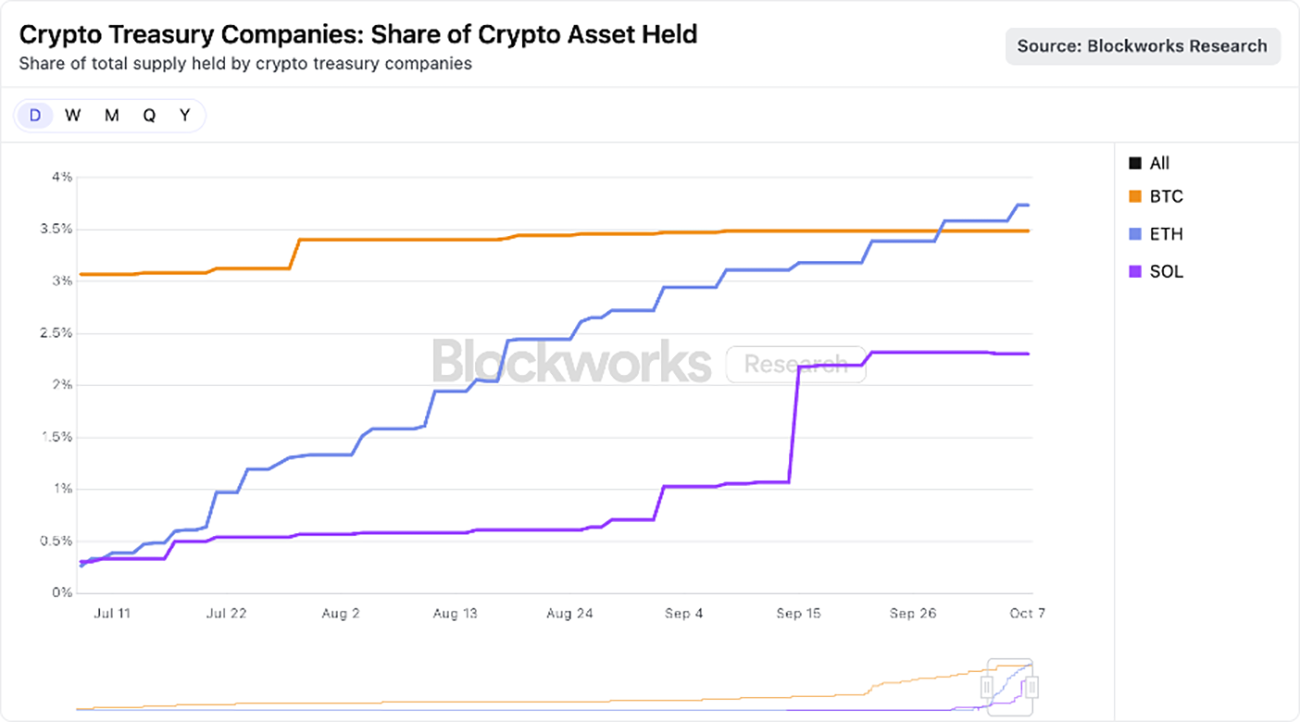

Le marché se concentre désormais sur les actifs à plus forte capitalisation, une poignée de DAT bien dotées en capital se disputant l’accumulation d’ETH et de SOL. Les DAT axés sur l’ETH ont acquis 3,74 % de l’offre totale d’ether,7 ceux sur Solana, 2,31 % de l’offre de SOL,8 comme l’illustre le graphique ci-dessous.

Source : Blockworks au 25 août 2025. À titre informatif uniquement, sans constituer un conseil en investissement ou une recommandation d’achat, de vente ou de conservation d’un produit financier ou d’un cryptoactif. Les performances passées ne préjugent pas des performances futures.

À notre sens, même si certains DAT ont vu le jour pour des motifs opportunistes à court terme, les plus performants pourraient devenir des alternatives plus efficientes que les ETF spot pour certains actifs numériques. Grâce à leur structure d’entreprise,9 les DAT peuvent mobiliser effet de levier, financements et options stratégiques inaccessibles aux ETF. Ces avantages subsisteront tant que la prime mNAV restera durable, sujet que nous développons dans les sections suivantes.

Pourquoi la prime mNAV peut-elle se justifier ?

En tant que gestionnaire d’actifs fortement exposé aux cryptos, ARK Invest s’intéresse de près à l’essor des DAT. Nous avons récemment investi dans Bitmine Immersion, un des leaders parmi les DAT centrés sur l’ETH. Abordant ces véhicules avec prudence et en suivant leur évolution rapide, nous comprenons pourquoi certains DAT s’échangent avec une prime mNAV, notamment grâce à :

- Leur chiffre d’affaires / rendement de staking

- Leur vitesse d’accumulation / vélocité

- Leur liquidité et un coût du capital attractif

- Leur optionalité

Chiffre d’affaires / rendement de staking

Les protocoles blockchain à contrats intelligents de couche 1 (L1)10, notamment Ethereum, offrent des rendements natifs par le staking, récompensant ceux qui sécurisent le réseau. Dans l’écosystème crypto, ce rendement s’apparente au taux sans risque, généré directement dans le protocole, sans risque de contrepartie.

À l’inverse, les ETF spot aux États-Unis n’autorisent pas le staking de l’actif sous-jacent. Compte tenu de la conception d’Ethereum, même si la réglementation évoluait, les ETF ne pourraient probablement staker qu’une fraction limitée de leurs avoirs — sans doute moins de 50 % — le réseau appliquant des « churn limits » restreignant le nombre de validateurs pouvant entrer ou sortir par époque.11 Ces limites, essentielles à la sécurité, empêchent des mouvements de validateurs en masse qui pourraient déstabiliser le consensus ou l’état du réseau. Ainsi, staker ou retirer de l’ETH peut prendre jusqu’à deux semaines. Même si les ETF pouvaient avoir recours à des protocoles de staking liquide12, les risques réglementaires, de liquidité et de centralisation limiteraient la part d’ETH stakée.

À l’inverse, les DAT bénéficient d’une réelle optionalité. Ces structures, souvent réduites à de petites équipes agiles, génèrent des revenus considérables. Avec une capitalisation de 10 milliards de dollars et tout l’ETH staké, Bitmine Immersion, par exemple, dégage environ 300 millions de dollars de flux de trésorerie libre par an,13, capital réinvestissable en M&A, achats de tokens, opportunités on-chain ou distributions actionnaires.

Vitesse d’accumulation / vélocité

La prime des DAT par rapport à la valeur comptable s’explique par la rapidité d’accumulation et l’augmentation du nombre de cryptoactifs par action. Les DAT peuvent faire croître ce ratio plus vite que l’appréciation de l’actif sous-jacent, et accélérer la croissance du chiffre d’affaires grâce au staking.

Exemple avec Bitmine : le 13 juillet, la société détenait 163 142 ETH pour environ 56 millions d’actions diluées.14 À 2 914 dollars l’ETH, cela représentait 0,0029 ETH/action, soit 8,45 dollars. Trente-et-un jours plus tard, nos estimations font état de 1,15 million d’ETH et 173 millions d’actions diluées.15 À 4 700 dollars l’ETH, chaque action valait 0,0066 ETH, soit 32,43 dollars. En un mois, le prix de l’ETH a progressé de 60 %, et le ratio ETH/action de Bitmine de 130 %. Autrement dit, la capacité de Bitmine à arbitrer sa prime mNAV via l’émission ATM et des achats relutifs a créé bien plus de valeur que la simple détention d’ETH.

Ce mécanisme ne subsiste que tant que la prime mNAV existe et que les ATM sont relutifs. Si la prime disparaît ou devient décote, les DAT devront recourir à d’autres outils, comme la liquidation d’une partie des tokens pour racheter des actions.

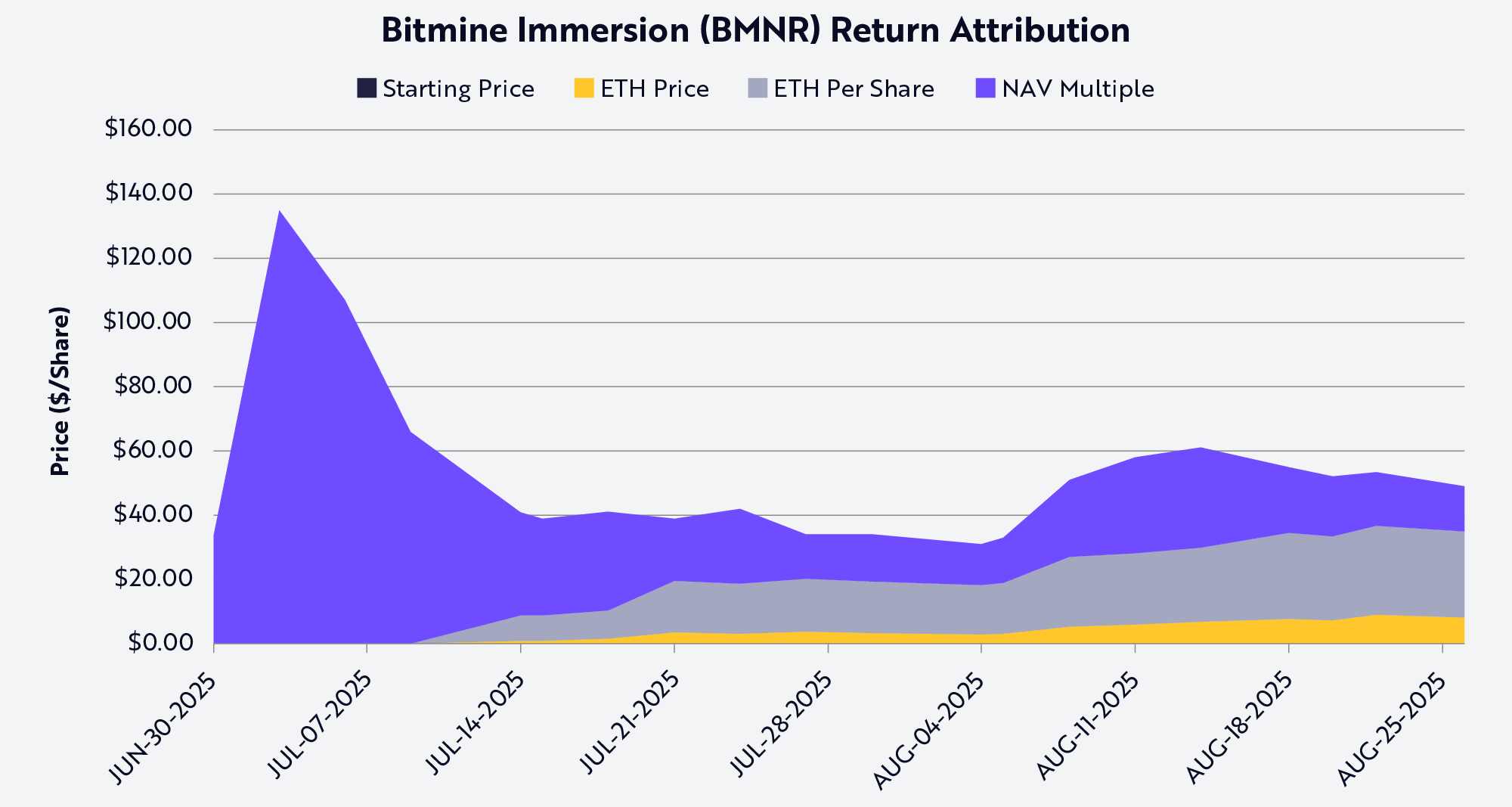

La méthode de décomposition par la valeur de Shapley permet d’attribuer la performance du titre Bitmine (BMNR) à trois facteurs : prix de l’ETH, croissance du ratio ETH/action, et évolution de la prime ou décote mNAV, comme illustré ci-dessous. Au 25 août, le ratio ETH/action a été le principal moteur du rendement actionnarial.

Source : ARK Investment Management LLC, 2025. Données publiques (cours, mNAV, encours ETH, prix ETH, actions FDV) au 25 août 2025. À titre informatif, sans constituer un conseil en investissement ou une recommandation d’achat, de vente ou de conservation. Les performances passées ne préjugent pas des futures.

Liquidité et coût du capital

La liquidité est le principal facteur de légitimation d’une prime pour un DAT. Les programmes ATM et obligations convertibles fonctionnent seulement si le titre est liquide. Un ATM nécessite un volume d’échange quotidien significatif, permettant à un DAT d’absorber l’émission sans pression sur les cours. Il en va de même pour les convertibles : l’option de conversion n’a de valeur que si l’action est suffisamment liquide pour être vendue ou couverte rapidement. Faute de liquidité, l’instrument n’attire pas d’investisseurs institutionnels et devient onéreux à émettre.

La taille est également déterminante, les marchés de la dette étant réservés aux grandes entreprises. Banques d’investissement et prêteurs institutionnels n’interviennent que si la capitalisation et la liquidité sont suffisantes. En pratique, la plupart des opérations syndiquées ou des convertibles institutionnels ne sont accessibles qu’aux sociétés valorisées au-delà de 1–2 milliards de dollars. En dessous, le coût du capital grimpe et les financements se limitent à des solutions sur mesure ou de type venture. MicroStrategy, par exemple, a multiplié les émissions de convertibles pour plusieurs milliards grâce à la liquidité de son action et à une capitalisation de plusieurs dizaines de milliards.

L’émission d’actions de préférence illustre le même enjeu. Les opérations de capital structuré menées par MicroStrategy nécessitent à la fois un bilan solide et une liquidité secondaire pour attirer les investisseurs institutionnels. Les acheteurs doivent être certains de pouvoir sortir ou couvrir leurs positions. Les DAT illiquides n’ont pas accès à ces canaux de financement.

En résumé, la liquidité diminue le coût du capital. Pour compenser, les DAT illiquides doivent proposer des décotes plus fortes à l’émission, des coupons plus élevés ou accepter des clauses plus strictes. Un DAT liquide, au contraire, peut lever des fonds à moindre coût16 pour accumuler BTC ou ETH, créant un cercle vertueux qui alimente la prime.

Optionalité

Beaucoup assimilent les cryptoactifs — notamment les tokens L1 — à des actions, matières premières ou devises, alors qu’ils s’en distinguent profondément. Les Digital Asset Treasuries (DAT) mettent en lumière cette différence et démontrent l’inefficacité des ETF pour s’exposer aux L1. La structure d’entreprise du DAT offre une optionalité que les investisseurs valorisent à une prime sur la valeur comptable. Les grands DAT peuvent acheter des tokens à prix cassé lors de ventes forcées — comme celles issues de la faillite FTX — ou racheter d’autres DAT en décote sur leur mNAV.

Par exemple, avec une capitalisation de 10 milliards de dollars, Bitmine Immersion pourrait émettre 2–3 % de son capital pour racheter, à prix réduit, un DAT axé sur l’ETH valorisé 200 millions, une opération relutive. Au-delà des fusions-acquisitions, des écosystèmes comme Solana ou Ethereum offrent d’autres opportunités. Ces réseaux hébergent des dizaines de milliards de liquidité et d’applications : un DAT de taille suffisante peut valoriser sa position en sécurisant ou en fournissant de la liquidité on-chain. Les protocoles eux-mêmes peuvent inciter les acteurs à gros bilan à rejoindre l’écosystème.

Autre opportunité d’arbitrage : l’écart de taux entre marchés traditionnels et on-chain, parfois supérieur à 500 points de base (5 %).17 Dans un contexte de taux bas, les DAT peuvent emprunter des dollars à faible coût sur les marchés traditionnels et les placer dans des pools de prêt on-chain à des rendements nettement supérieurs. Aujourd’hui, les pools de stablecoins comme sUSDS, sUSDe ou SyrupUSDC offrent autour de 7 % par an, soit 300 points de base (3 %) de mieux que les bons du Trésor, permettant aux DAT de diversifier leurs revenus au-delà de la simple appréciation des tokens.

Risques

Si les DAT ouvrent de nouveaux accès à l’exposition crypto, ils comportent aussi des risques majeurs. Premièrement, ils dépendent de la prime de marché. Le modèle DAT — surtout la croissance du ratio crypto/action — suppose des actions cotant en prime sur la mNAV. Si la prime se réduit, la capacité d’émettre du capital relutif baisse, forçant à ralentir les achats ou liquider des tokens pour racheter des actions.

Deuxièmement, la liquidité peut se retourner : des titres liquides facilitent le financement, mais en cas de marché baissier prolongé, ils peuvent devenir une source d’illiquidité. Dans une telle spirale, effondrement des cours, hausse du coût du capital et rachats forcés de tokens s’auto-alimentent.

Troisièmement, l’incertitude réglementaire pèse lourdement. Contrairement aux ETF, les DAT évoluent dans une zone grise réglementaire, exposée à des interrogations sur la comptabilité, la transparence et d’autres exigences habituellement réservées aux fonds d’investissement. Une intervention réglementaire pourrait limiter l’accès aux marchés de capitaux ou réduire l’optionalité.

Quatrièmement, les risques de gouvernance et d’opérations sont souvent sous-estimés. De nombreux DAT sont gérés par de petites équipes pilotant des trésoreries de plusieurs milliards. Une faiblesse des contrôles internes, une mauvaise gestion du risque ou des intérêts mal alignés peuvent conduire à une destruction rapide de valeur. Dans le pire des cas, certains DAT pourraient devenir des hedge funds on-chain risqués, multipliant le levier et l’allocation de capital sans transparence, avec des risques d’exposition cachée et même de faillite.

Conclusion

L’essor des Digital Asset Treasuries offre aux investisseurs une nouvelle voie d’accès aux cryptoactifs. Ce qui n’était à l’origine qu’un pari singulier de MicroStrategy est devenu un mouvement de fond, les DAT se multipliant sur Ethereum, Solana et les principaux protocoles blockchain de couche 1. Si d’aucuns qualifient ce modèle de « vendre cinquante centimes pour un dollar », la réalité est plus complexe. La structure des DAT procure des avantages uniques — inaccessibles aux ETF — justifiant leur prime sur la valeur comptable : capacité à augmenter plus vite le ratio ETH ou SOL/action que la seule appréciation de l’actif sous-jacent, liquidité et échelle facilitant l’accès à un capital peu coûteux à tous les niveaux, et optionalité pour le M&A, l’achat de tokens et les opportunités on-chain.

Contrairement aux ETF, les DAT ne sont pas de simples enveloppes passives. Ce sont des véhicules dynamiques de marché, capables d’amplifier l’exposition, capter les rendements de protocole et déployer efficacement le capital. Pour certains actifs, ils pourraient s’avérer non seulement plus durables, mais aussi plus performants que les ETF. Loin d’un simple arbitrage conjoncturel, les DAT pourraient s’imposer durablement à l’interface des marchés financiers traditionnels et du nouvel univers des actifs numériques.

AVERTISSEMENT : Risque lié aux actifs numériques

Les actifs numériques, ou cryptomonnaies comme le bitcoin et l’ether, sont des investissements récents, présentant des risques spécifiques et une forte volatilité, souvent supérieure à celle d’autres actifs. Ils fonctionnent sans autorité centrale ni garantie gouvernementale. Même de façon indirecte, ils peuvent connaître une volatilité extrême. Les actifs numériques n’ont pas cours légal. Les gouvernements (fédéraux, d’États ou étrangers) peuvent restreindre leur usage et leur échange. Les plateformes d’échange peuvent cesser leurs activités ou fermer pour cause de fraude, failles techniques, piratage ou malware.

Les actifs numériques, comme le bitcoin ou l’ether, peuvent connaître des variations de prix rapides, influencées par les médias, les influenceurs, ou les fluctuations de l’offre et la demande. Rien ne garantit la préservation de leur valeur dans le temps.

- 1.Les cryptomonnaies sont considérées comme des matières premières, non comme des valeurs mobilières. Les ETF spot Bitcoin et Ethereum sont ainsi structurés en tant que produits négociés en bourse adossés à des matières premières (ETP) enregistrés sous le Securities Act de 1933 (« 33 Act ») et non comme des sociétés d’investissement traditionnelles enregistrées sous le Investment Company Act de 1940 (« 40 Act »). Dès lors, bien que régulés en partie par la SEC, ces ETF n’offrent pas les mêmes protections que les sociétés d’investissement classiques soumises au « 40 Act ».

- 2.Données Saylor, M., 2025. « Strategy a acquis 525 BTC pour environ 60,2 millions de dollars à ~114 562 dollars le bitcoin... » X.

- 3.Ibid.

- 4.Voir MicroStrategy, 2021. « MicroStrategy finalise une émission de 500 millions de dollars d’obligations senior garanties à 6,125 % échéance 2028 avec utilisation des fonds pour acheter du bitcoin. »

- 5.Carter, N., 2025. « in the end its going to be very funny… » X.

- 6.L’action MSTR a surperformé la stratégie buy and hold depuis le premier achat de bitcoin de la société le 11 août 2020. Données au 22 octobre 2025. Le titre MSTR est passé de 14 à 300 USD (x20,8), contre le bitcoin de 11 410 à 110 000 USD (x9,6). L’écart s’explique par l’utilisation relutive des émissions d’actions pour acheter du BTC.

- 7.Données Blockworks au 25 août 2025.

- 8.Données Blockworks au 25 août 2025.

- 9.Un DAT peut exploiter sa structure d’entreprise pour recourir à l’effet de levier et au financement d’une façon impossible pour un ETF. En détenant des cryptos sur son bilan, il peut emprunter via des prêts garantis ou des convertibles, et émettre de nouvelles actions si la prime sur l’actif le permet. Les ETF, eux, se limitent à l’émission/rachat à la valeur liquidative et ne peuvent pas emprunter sur leurs avoirs, se cantonnant à une réplication passive.

- 10.« Layer 1 blockchain » (« L1 ») désigne le protocole de base d’une blockchain, couvrant traitement des transactions, consensus et stockage sur sa propre chaîne.

- 11.Dans l’univers crypto, une « époque » est une unité de temps, surtout dans les blockchains PoS, pour organiser l’activité des validateurs et la finalisation des blocs.

- 12.Les protocoles de staking liquide permettent de staker ses actifs sur une blockchain PoS tout en conservant la liquidité via un jeton générateur de rendement réajusté.

- 13.Données UltraSound Money au 25 août 2025. Estimation : rendement Ethereum ~3 %, soit 300 millions de dollars.

- 14.Données Deepnewz, 2025. « BitMine (BMNR) lève 250 millions, vend 55,56M d’actions, le titre bondit de 400 % alors que Tom Lee lance la “MicroStrategy of Ethereum” Treasury. »

- 15.Données publiques sur les prix de l’action, l’ETH et la mNAV au 25 août 2025.

- 16.En finance, les actions de préférence sont des titres hybrides, associant des caractéristiques d’actions et d’obligations : dividendes fixes, priorité sur les actifs en cas de faillite, mais sans droit de vote. Elles offrent en général un rendement supérieur aux actions ordinaires pour compenser le risque intermédiaire et l’absence de vote.

- 17.Un point de base (pb) équivaut à 0,01 %. Source : Pokorny, Z., 2025. « The State of Crypto Lending. » Galaxy.

Avertissement :

- Article republié depuis [ARK]. Tous droits réservés à l’auteur original [Lorenzo Valente]. Pour toute objection, contactez l’équipe Gate Learn, qui interviendra rapidement.

- Avertissement : Les opinions exprimées n’engagent que l’auteur et ne constituent pas un conseil en investissement.

- Traduction réalisée par l’équipe Gate Learn. Sauf mention contraire, toute reproduction, distribution ou plagiat de cette traduction est interdite.

Articles Connexes

Qu'est-ce que Solscan et comment l'utiliser ? (Mise à jour 2025)

Qu'est-ce que Tronscan et comment pouvez-vous l'utiliser en 2025?

Qu'est-ce que Coti ? Tout ce qu'il faut savoir sur l'ICOT

Qu'est-ce que l'USDC ?

Explication détaillée des preuves à zéro connaissance (ZKP)