Diez años de trayectoria en el mundo cripto del cofundador de Espresso

Hace diez años, inicié mi carrera en el sector cripto porque vi en él la herramienta más eficaz y adecuada para afrontar los problemas que presencié durante mi breve paso por Wall Street.

Vi que el estado actual del sistema financiero ha provocado tres grandes problemas sociales, y estoy convencido de que la criptografía puede ayudar a resolverlos.

1) Mala gestión monetaria

Hugo Chávez llevó la inflación de Venezuela a superar el 20 000 %.

Comencé mi carrera como operador de bonos especializado en deuda soberana latinoamericana, lo que me permitió vivir de primera mano la hiperinflación y los controles de capital en países como Venezuela y Argentina. Las decisiones unilaterales de los líderes nacionales privaron a generaciones enteras de sus medios de vida y ahorros, ampliaron los diferenciales de los bonos soberanos y dejaron a estos países fuera de los mercados globales de capital. La injusticia sufrida por las personas en estas circunstancias ha sido una tragedia, tanto en el pasado como en el presente.

Por supuesto, Hugo Chávez y Cristina Kirchner (expresidentes de Venezuela y Argentina, respectivamente) no son los únicos “villanos” de esta historia.

2) Barreras financieras de Wall Street

¿Recuerdas las protestas de Occupy Wall Street en 2011 en Zuccotti Park, Manhattan?

Pocos años después de la crisis financiera de 2008, empecé mi carrera en Wall Street. Antes de incorporarme, había leído *Liar’s Poker* de Michael Lewis, pensando que la cultura especulativa de los años 80 en Wall Street, descrita en el libro, era solo un estereotipo anticuado. También sabía que la Ley Dodd-Frank se había promulgado el año anterior, supuestamente para poner fin a los excesos especulativos en los parqués de Manhattan.

Desde un punto de vista regulatorio, la asunción imprudente de riesgos disminuyó y la mayoría de las mesas de trading propietarias centradas en apuestas direccionales se cerraron. Sin embargo, para quienes sabían dónde mirar, la especulación nunca desapareció del todo. Muchos de los líderes surgidos tras la reestructuración del sector en 2008 eran jóvenes operadores que asumieron las posiciones de riesgo de sus jefes en el punto más bajo del mercado, y después obtuvieron enormes beneficios cuando el quantitative easing de Ben Bernanke impulsó la recuperación. ¿Qué incentivos genera esto para estos nuevos “jefes” del trading? Incluso tras la devastación de la crisis, esta nueva generación aprendió que apostar fuerte con el balance de la firma podía seguir siendo una vía para hacer carrera.

Durante mi primer año en Wall Street, cada día pasaba junto a los manifestantes de Occupy Wall Street. Cuanto más tiempo permanecía, más me identificaba con su causa: querían acabar con los privilegios de Wall Street y romper el statu quo, donde las apuestas imprudentes de los bancos dejaban las consecuencias en manos de la gente común.

Apoyaba su causa, pero no sus métodos. Pasar entre los manifestantes no era nada especial; sus acciones no eran especialmente contundentes. Sostenían pancartas y se autodenominaban el “99 %”, pero para mí, les faltaba una visión clara de lo que querían del “1 %”.

Para mí, la respuesta era evidente: el problema no era solo el apetito de riesgo de Wall Street, sino que Wall Street tenía acceso a oportunidades, “casinos” e información a los que la gente común nunca podría acceder. Y cuando Wall Street perdía, era el público quien pagaba la factura.

No puedes resolver esto simplemente añadiendo más normas para Wall Street. La verdadera solución es crear igualdad de condiciones para todos.

3) Sistemas financieros obsoletos y opacos

En 2012, comprendí que para que el sistema financiero fuera más abierto, justo, transparente e inclusivo, era imprescindible modernizar su infraestructura central.

Como operador junior, pasaba horas tras cada cierre de mercado al teléfono con los equipos de back office, conciliando operaciones, localizando bonos que debían haberse liquidado semanas antes y comprobando que todas las posiciones en derivados estuvieran libres de wrong-way risk.

¿Cómo era posible que estos procesos no estuvieran completamente digitalizados?

En apariencia, muchos pasos se habían digitalizado: utilizábamos ordenadores y bases de datos electrónicas. Pero cada base de datos seguía requiriendo intervención manual para actualizarse. Mantener la coherencia de la información entre las partes era una tarea enorme, costosa y, a menudo, poco transparente.

Esto nunca lo olvidaré: incluso cuatro años después de la quiebra de Lehman Brothers, Barclays (que adquirió sus activos) seguía sin poder determinar con precisión los activos y pasivos reales de Lehman. Parece increíble, pero teniendo en cuenta los registros contradictorios e incompletos de las bases de datos, tiene sentido.

Bitcoin: un sistema de efectivo electrónico peer-to-peer

Bitcoin es realmente revolucionario.

Como el oro, es inmune a la manipulación y es independiente de la política monetaria. Su modelo de emisión y distribución ofreció a personas de todo el mundo una década para utilizarlo como inversión antes de que las instituciones pudieran entrar a gran escala. Además, introdujo la blockchain: un nuevo tipo de base de datos que cualquiera puede ejecutar y actualizar directamente, eliminando la necesidad de procesos de compensación, liquidación o conciliación.

Bitcoin fue (y sigue siendo) el antídoto a mi desilusión con Wall Street. Algunos lo usan como cobertura frente a la inflación y los controles de capital. Permitió que el “99 %” invirtiera antes que Wall Street. Su tecnología subyacente podría, en última instancia, sustituir los sistemas opacos e ineficientes en los que se apoyan los bancos, creando un nuevo paradigma digital y transparente.

Supe que debía dedicarme a esta misión. Pero entonces, el escepticismo era generalizado. La opinión dominante era: “¿No es esto solo para criminales?” En 2014, aparte de los mercados de la darknet como Silk Road, Bitcoin apenas tenía otros casos de uso. Era difícil refutar a los críticos: hacía falta imaginar su potencial.

Durante esos años difíciles, a veces me preguntaba si esta tecnología llegaría a hacerse realidad… y, de repente, el mundo empezó a prestarle atención y a depositar sus esperanzas en ella.

El auge de la expectación

Durante años, esperé que la gente reconociera el potencial de la blockchain, pero en 2017 empecé a sentirme escéptico respecto al sector—una sensación difícil de gestionar.

En parte era el ambiente de Silicon Valley; en parte, la época: todo el mundo quería lanzar un proyecto blockchain. Me presentaban ideas de startups de “blockchain + periodismo”, y veía titulares como “La blockchain llega a la odontología”. Siempre quería decir: “¡No, para eso no es!”

Pero la mayoría no intentaba engañar a nadie. No lanzaban vaporware, ni emitían tokens para explotar a inversores minoristas, ni creaban meme coins. Creían sinceramente en el potencial de la tecnología, pero su entusiasmo solía estar mal enfocado y resultar irracional.

Entre 2017 y 2018, el sector alcanzó el punto álgido de la expectación.

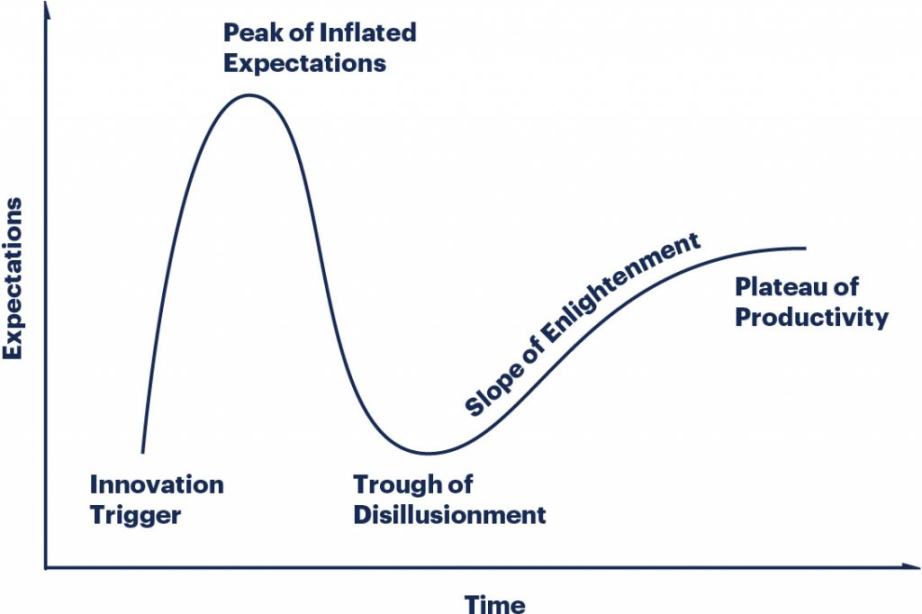

Gartner Hype Cycle

La industria cripto y blockchain no ha seguido la estable “pendiente de la iluminación” que ilustra el clásico ciclo de Gartner, sino que oscila entre la euforia y la desesperación cada tres o cuatro años.

La razón es esta: la blockchain es una tecnología, pero está estrechamente ligada a los criptoactivos, una clase de activos sumamente volátil y arriesgada, lo que la hace extremadamente sensible a los vaivenes macroeconómicos. En la última década, el contexto macro ha sido turbulento: los tipos de interés cero impulsaron el apetito por el riesgo y los auges cripto; las guerras comerciales y la caída del apetito por el riesgo provocaron “muertes” cripto.

Para empeorar las cosas, la regulación en este campo ha sido muy inestable. Catástrofes como Terra/Luna y FTX han arrasado con enormes cantidades de capital, así que no sorprende que el sector sea tan volátil.

Recuerda, todos queremos cambiar el mundo

Mantenerse comprometido en este sector—ya sea creando productos, invirtiendo, comentando o cualquier otra actividad—es increíblemente difícil.

Todo el mundo sabe que emprender es complicado, y lo es aún más en cripto. El sentimiento del mercado y las condiciones de financiación son impredecibles, encontrar el product-market fit es difícil, los fundadores legítimos pueden ser citados o incluso encarcelados, y puedes ver a un presidente emitir tokens para una estafa, destruyendo lo que queda de la credibilidad del sector. Es una locura.

Comprendo perfectamente por qué, tras ocho años en el sector, algunos sienten que han desperdiciado su vida.

https://x.com/kenchangh/status/1994854381267947640

El autor de este tuit reconoce que pensó que se unía a una revolución, pero acabó ayudando a construir un gran casino, lamentando su papel en la “casinización” de la economía.

Pero ningún movimiento anti-establishment es perfecto. Cada revolución tiene un precio y todo cambio implica dificultades.

Elizabeth Warren y el movimiento Occupy Wall Street intentaron cerrar el casino de Wall Street, pero los frenesíes de meme stocks, los mercados alcistas de altcoins, los prediction markets y los exchanges descentralizados de perpetuos han llevado el casino de Wall Street a todo el mundo.

¿Es esto algo positivo? Sinceramente, no lo sé. La mayor parte de mi tiempo en cripto lo he dedicado a reconstruir marcos de protección al consumidor. Pero muchas de las normas de protección al consumidor están obsoletas o son confusas, así que creo que volver a romper límites puede ser positivo. Si mi objetivo original era crear igualdad de condiciones, debo admitirlo: hemos avanzado de verdad.

Reformar el sistema financiero requiere este paso. Si quieres cambiar de raíz quién se beneficia y cómo en las finanzas, inevitablemente haces la economía más “tipo casino”.

Balance

La desilusión es fácil; el optimismo cuesta mucho más.

Pero si juzgo el sector por los objetivos que tenía al principio, el balance general es bastante positivo.

Respecto a la mala gestión monetaria: ahora existen Bitcoin y otras criptomonedas suficientemente descentralizadas que ofrecen alternativas reales al dinero fiduciario—no pueden ser confiscadas ni devaluadas. Con las privacy coins, los activos ni siquiera pueden rastrearse. Eso es un verdadero avance para la libertad individual.

En cuanto al monopolio de Wall Street: el casino se ha democratizado. Ahora, no solo Wall Street puede autodestruirse apostando por activos basura. Más en serio, la sociedad avanza y hay menos paternalismo respecto al riesgo. Siempre hemos dejado que la gente compre todos los billetes de lotería que quiera, pero les hemos negado acceso a las mejores acciones de la última década. Los primeros inversores minoristas en Bitcoin, Ethereum y otros activos de calidad nos han mostrado cómo podría ser un mundo más equilibrado.

En lo que respecta a los sistemas de bases de datos obsoletos y opacos: por fin el sector financiero está adoptando mejor tecnología. Robinhood utiliza blockchain como tecnología subyacente para la negociación de acciones en la UE. Stripe está construyendo un nuevo sistema global de pagos sobre rails cripto. Las stablecoins ya son productos de uso generalizado.

Si entraste en este sector por la revolución, mira de cerca: todo lo que esperabas puede que ya esté aquí, aunque no tenga la forma que imaginabas.

Declaración:

- Este artículo se republica de [Foresight News]. Los derechos de autor pertenecen a la autora original [Jill Gunter, cofundadora de Espresso]. Si tiene alguna duda sobre esta republicación, póngase en contacto con el equipo de Gate Learn, que lo gestionará con prontitud conforme a los procedimientos aplicables.

- Descargo de responsabilidad: Las opiniones expresadas en este artículo pertenecen exclusivamente a la autora y no constituyen asesoramiento de inversión.

- Otras versiones en diferentes idiomas de este artículo han sido traducidas por el equipo de Gate Learn. No copie, distribuya ni plagie el artículo traducido sin mencionar a Gate.

Artículos relacionados

Todo lo que necesita saber sobre el comercio de estrategia cuantitativa

¿Qué es la reserva estratégica de Bitcoin y por qué los estados de EE. UU. están estableciendo reservas relacionadas?

El impacto de la reelección de Trump en el mercado de criptomonedas de EE. UU.: Análisis del crecimiento de los titulares y las nuevas tendencias regulatorias

¿Qué es el botín?

Investigación de Gate: BTC rebota a $57,000; Solana, monedas MEME y otros sectores se recuperan más de un 20%