Suchergebnis von BYB

Kurse (0)

Artikel (4)

Glossar (0)

Gate Research: Grayscale startet den AI-Asset-Sektor | Trump Media Group investiert 2,5 Milliarden Dollar in Bitcoin Treasury

Analyse von Ethereum (ETH)-Diebstahlfällen und Reaktionsstrategien

TRUMP Token: Die offizielle Trump-Meme-Münze

![<p>Mehr als ein Jahrzehnt nach dem explosiven Start der Kryptowährungen verblasst der durch das Bitcoin-Halving ausgelöste Goldrausch. Stattdessen prägen nun vereinzelte Liquiditätswellen aus US-Aktien, Dollar und US-Staatsanleihen den Markt. Jeder Zyklus wird durch eigene Hotspots bestimmt – ähnlich wie Pendles Weg von Fixed Income und LST zu BTCFi, Ethena und Boros.</p>

<p>Den Zugang zur Elite des „neuen Geldes“ zu erlangen, ist wesentlich anspruchsvoller als die Verwaltung der Vermögenswerte des etablierten „alten Geldes“.</p>

<p>Wie es die Verwahrstellen formulieren: Der Ertrag stammt von jenen, die den Wohlstand halten.</p>

<p>Im Kryptosektor existieren drei Formen echter tiefer Kapitalpools: Einzelne „Wale“ (etwa frühe BTC-Miner, ETH-Investoren und DeFi-Sommer-Pioniere), On-Chain-Institutionen (krypto-native Venture-Capital-Fonds, zentrale Börsen, öffentliche Blockchains und ausgewählte Projektteams) sowie die Wall-Street-Größen, sowohl die etablierten als auch die neuen Akteure.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/9ed6c1c583d01f3ccbdb76a46511deac93a9d4fc.png" alt=""><br>Illustration: Spitzenwerte bei Krypto-Verwahrungsfinanzierungen<br>Bildquelle: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>Das Verwahrstellen-Segment hat sich differenziert und spezialisiert. Nach der Kapitalaufnahme von drei Milliarden US-Dollar im Jahr 2021 und den Insolvenzen von FTX-Celsius und 3AC-Luna-UST im Jahr 2022 hat sich die Struktur der Krypto-Verwahrung weitgehend gefestigt. Zu den führenden Akteuren zählen:</p>

<ul>

<li>• Copper, Ceffu, Cobo – Betreuung von On-Chain-Projekten</li><li>• Coinbase – ETF-Verwahrung</li><li>• BNY Mellon – Verwahrung auf Bankniveau</li><li>• Fireblock – Börsen-Verwahrung</li></ul>

<p>Insbesondere Coinbase hat sich bei der ETF-Verwahrung durchgesetzt: Über 80 % der Emittenten von BTC- und ETH-ETFs wählen Coinbase als Partner. Auch MicroStrategy (MSTR) setzt Coinbase als bevorzugten Verwahrer für seine BTC-Schatzstrategie ein.</p>

<h2 id="h2-VGhlIFJldGFpbCBFcmEgRW5kc+KAlEluc3RpdHV0aW9ucyBOb3cgRHJpdmUgQ3J5cHRvIFdlYWx0aA==">Das Einzelhandelszeitalter endet – Institutionen prägen den Krypto-Wohlstand</h2><p>Die Gewinnmodelle im Krypto-Ökosystem entwickeln sich mit dem Markt. In einer Ära konzentrierter Kapitalmacht gilt: Wer die tiefsten Taschen kontrolliert, erzielt die höchsten Gewinne. Miner, Börsen und Market Maker hatten ihre Blütezeit – als Nächstes sind die Verwahrstellen an der Reihe. Wenn Kapital aus dem traditionellen Finanzsystem auf die Blockchain wandert, fließen Gelder nicht direkt auf öffentliche Blockchains oder Börsen, sondern werden über etablierte Verwahrstellen geleitet.</p>

<p>Das tägliche Transaktionsvolumen in Ethereum hat den Höchststand des DeFi-Sommers überschritten und liegt bei 1,74 Millionen. Anders als bisher, wo Meme-Coins oder Spekulation den Antrieb lieferten, basiert das Wachstum nun auf einem Stablecoin-Kreditkreislauf, den Aave und Ethena ausgelöst haben.</p>

<p>Zufällig bereitet die Kooperation von Aave mit Plasma den Weg für die tokenisierte On-Chain-Integration von traditionellen Stablecoins. Unter dem Genius Act dürfen Zahlungsstablecoins jedoch keine Zinsen zahlen, wodurch Kapital auf der Blockchain stagnieren und für Emittenten zum Ballast werden kann.</p>

<p>Da zentrale Börsen sinkende Handelsvolumina verzeichnen, entstehen Chancen für Verwahr-, Staking- und Rendite-Dienstleistungen – vor allem für Banken und andere TradFi-Unternehmen. Angesichts bevorstehender Zinssenkungen stellt sich die Frage, wie gebundene Liquidität aus 401(k)-Renten und Staatsanleihen effizient auf die Blockchain transferiert werden kann – ein neues Feld für Start-ups.</p>

<p>Die Zeit der Marktdominanz zentraler Börsen läuft aus, denn On-Chain-Modelle und Börsengänge setzen CEXs zunehmend unter Druck. Hyperliquid zeigt Potenzial, Binance zu überholen; Kraken und Bullish bereiten sich darauf vor, die Monopolstellung von Coinbase als einziger börsennotierter Krypto-Börse herauszufordern.</p>

<p>Strategisch richtet sich das Interesse auf Erträge nach der Ära der zentralen Börsen. Altes Geld mit großer Kapitalbasis akzeptiert niedrigere Renditen, sofern die Sicherheit des Kapitals gewährleistet ist – Tether baut daher sogar einen physischen Gold-Tresor. Auch On-Chain-Tresor-Lösungen werden zum Großgeschäft.</p>

<p>Im ETF-geprägten Markt ist es unwahrscheinlich, dass Coinbase rasch an Dominanz verliert, doch die veränderte Dynamik eröffnet Chancen für Anbieter der zweiten und dritten Reihe.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/49c0f9bfe131845f1d8c6209cce74da4678a5f2a.png" alt=""><br>Illustration: TradFi trifft DeFi<br>Bildquelle: <a href="https://github.com/zuoyeeb3" title="@zuoyeeb3">@zuoyeeb3</a></p>

<p>Im Vergleich zur enormen Vermögensbildung durch Dollar, Staatsanleihen und US-Aktien steckt Krypto noch im Frühstadium – derzeit „wird der Zufluss in der Waschschüssel aufgefangen“. Erst bei institutionellen Sicherheits- und Compliance-Standards mit „Badewannen-Infrastruktur“ wird ernsthafte Liquidität zufließen.</p>

<p>Erfahrene Marktteilnehmer positionieren sich neu. Anchorage Digital und Galaxy Digital sind dafür zentrale Beispiele.</p>

<ul>

<li>• Galaxy – Treasury-Management (DATCO)</li><li>• Anchorage – Stablecoin-Verwahrung</li><li>• Anchorage Digital & Galaxy Digital – neue ETF-Staking-Dienstleistungen</li></ul>

<p>Abseits von BTC und Spot-ETFs wetteifern beide Digital-Häuser um Marktanteile von Coinbase. Die gemeinsamen Zielsetzungen verdienen Aufmerksamkeit.</p>

<p>Zwei Trends prägen den Spot-ETF-Markt: Erstens, die wachsende Standardisierung – Altcoins und Meme-Coins (jenseits von BTC und ETH) könnten nach sechs Monaten auf Coinbase-Derivaten als ETFs zugelassen werden. Zweitens, die Genehmigung von Staking-ETF-Modellen, bei denen ETF-Emittenten die zugrunde liegenden Assets entnehmen und mit On-Chain-Staking kombinieren können.</p>

<p>Beispiel: Anchorage Digital ist exklusiver Verwahrer und Staking-Partner des Solana Staking ETF von REX-Osprey und trifft damit beide Trends. Sollte die Hausse anhalten, werden ETF-Produkte für Anchorage Digital zu einem zentralen Wachstumstreiber.</p>

<p>Im traditionellen ETF-Bereich arbeitet Anchorage mit 21Shares und BlackRock zusammen, ist Verwahrer für das Bitcoin-Treasury von Trump Media – und reicht damit bis in Mar-a-Lago.</p>

<h2 id="h2-QW5jaG9yYWdlOiBCdWlsZGluZyBhIFN0YWJsZWNvaW4gRm9ydHJlc3MgYW5kIENyeXB0b+KAmXMgRm9ydCBLbm94">Anchorage: Aufbau einer Stablecoin-Festung und des digitalen Fort Knox</h2><p>2019 begann Anchorage die Zusammenarbeit mit Visa und wurde 2021 Visa-Abwicklungsbank für USDC.</p>

<p>2021 war ein Wendepunkt: Anchorage startete sein Krypto-Verwahrungsgeschäft mit einer Bewertung von drei Milliarden US-Dollar, erhielt eine Krypto-Banklizenz von der OCC und wurde zum digitalen Verwahrer des U.S. Marshals Service.</p>

<p>Im Crash von 2022 wurde Anchorage der bevorzugte Verwahrer für Aptos (Mitgründer Diogo Mónica investierte selbst in Aptos).</p>

<p>Im ersten Quartal 2023 wuchs das Plattformvermögen um 80 %, trotzdem wurden 75 Mitarbeitende (20 %) entlassen und öffentlich eine Stablecoin-Regulierung gefordert.</p>

<p>2024 zog sich Mitgründer Diogo Mónica aus dem Tagesgeschäft zurück, Nathan McCauley übernahm die Leitung vollständig.</p>

<p>2025 übernimmt Anchorage Digital die Verwahrung des Bitcoin-Treasury von Trump Media und erwirbt den USDM-Emittenten Mountain Protocol.</p>

<p>Anchorage Digital wurde 2017 von Nathan McCauley und Diogo Mónica gegründet, begann als kleiner Trust in South Dakota und erhielt 2021 als einziges Unternehmen eine OCC-Krypto-Banklizenz.</p>

<p>Im exklusiven Finanzgeschäft, ob in Silicon Valley, Wall Street oder Washington, entscheiden Beziehungen und Netzwerke.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/0edcae8d144bdddd0f94aa619c23aa98be29267b.png" alt=""><br>Illustration: Institutionelles Netzwerk von Anchorage Digital<br>Bildquelle: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a></p>

<p>Anchorage Digital bietet ein breites institutionelles Spektrum: Handel, Derivate, Clearing, Staking und Verwahrung – als zentrale Krypto-Anlaufstelle für Institutionen. Im Gegensatz zu Galaxy setzt Anchorage auf Stablecoins als Kernstrategie.</p>

<p>Das Timing war entscheidend: 2021 wurde unter dem kryptoskeptischen Präsidenten Joe Biden und den Wahlkampfgeldern von SBF Brian Brooks (ehemals Coinbase CLO) vorübergehend als Leiter der OCC eingesetzt.</p>

<p>Brooks förderte krypto-freundliche Bankenpolitik und schuf das „Project REACh“ für Fintech-Zugang und Gleichbehandlung von Krypto-Unternehmen.</p>

<p>Anchorage nutzte das Momentum und wandelte sich vom lokalen Trust zur Anchorage Digital Bank – zur echten nationalen Bank.</p>

<p>Am 13. Januar 2021 erhielt Anchorage Digital Bank die Zulassung für USD-Einlagen und Krypto-Verwahrung.</p>

<p>Am folgenden Tag trat Brooks zurück. Seit diesem Zufall bleibt Anchorage die einzige OCC-lizenzierte Krypto-Bank.</p>

<p>Diese Lizenz ist das Herzstück aller Produkte von Anchorage Digital und war Grundlage für 430 Millionen US-Dollar in Series-C- und D-Finanzierungsrunden – genug für die Durchhaltefähigkeit im Krypto-Winter und als Basis für das Stablecoin-Geschäft.</p>

<p>Zu den Investoren zählen krypto-native Investoren wie a16z sowie Wall-Street-Giganten wie KKR und BlackRock.</p>

<p>Zum Vergleich: Bitpay und Paxos beantragten ebenfalls Banklizenzen, wurden aber abgelehnt; Paxos erhielt kürzlich eine Strafzahlung von 26,5 Millionen US-Dollar durch die New Yorker DFS wegen BUSD-Compliance-Verstößen.</p>

<p>Anchorage besitzt sowohl die nationale OCC-Krypto-Banklizenz als auch die New Yorker BitLicense und steht regulatorisch direkt nach BNY Mellon.</p>

<p>Trotz Meinungsverschiedenheiten mit der OCC nach Brooks‘ Weggang blieb Anchorage – einmalig in seiner Lizenzierung – und diese Lizenz ist ein strategischer Vorteil.</p>

<p>Dank der regulatorischen Stellung kann Anchorage alles verwahren – von Stablecoin-Reserven bis zu NFTs. Der Crash 2022 führte jedoch zu internen Umbrüchen, vor allem bei den Gründern.</p>

<p>Diogo Mónica ging als Partner zu Hanu Ventures, blieb aber Executive Chairman von Anchorage Digital und betreut Talentmanagement und Strategie. Nathan McCauley übernahm das operative Geschäft, baute die Zusammenarbeit mit BlackRock aus und expandierte in Stablecoin-Dienstleistungen.</p>

<p>Anchorage ist Verwahrer für die Bitcoin- und Ethereum-Spot-ETFs von 21Shares und exklusiver Verwahrer und Staking-Partner für den Solana Staking ETF von REX-Osprey.</p>

<p>Anchorage agiert auch jenseits von ETFs: Kooperation mit Visa für Stablecoin-Zahlungen und die Einführung konformer Stablecoins wie Paypal PYUSD für institutionelle Kunden.</p>

<p>Bemerkenswerterweise verwahrt Anchorage auch für Cantor Fitzgerald, den Tether-Verwahrer und -Investor, und wird damit zum Verwahrer des Verwahrers.</p>

<p>Trotz der regulatorischen Stärke war Anchorage bis 2025 zurückhaltend positioniert – mit einer Bewertung von drei Milliarden US-Dollar und 50 Milliarden US-Dollar in Verwahrung. Die Konkurrenz zu Coinbase bei ETFs blieb aus; das Hauptaugenmerk liegt nun klar bei Stablecoins.</p>

<p>Kernpunkt: Anchorage Digital Bank NA (National Association) kann sowohl Dollar- als auch Stablecoin-Einlagen annehmen und für beide Asset-Klassen Verwahrdienste anbieten.</p>

<ul>

<li>• Off-Chain: Zusammenarbeit mit Ethena zur Aufstockung der USDtb-Emission und Einhaltung des Genius Act</li><li>• On-Chain: Bildung der USDG Stablecoin Alliance mit Paxos und Kraken zur gemeinsamen Verwaltung des Global Dollar Network</li></ul>

<p>Auch im Treasury-Management zeigt Anchorage Präsenz: Joseph Chalom, ehemaliger BlackRock-Manager, ist nun Co-CEO der ETH-Treasury-Firma Sharplink Gaming und initiierte die BlackRock-Anchorage-ETF-Partnerschaft.</p>

<p>BlackRocks BUIDL-Fonds ist eng mit Chalom verknüpft, Anchorage fungiert als Verwahrer. Die Gleichung:</p>

<p>$BUIDL = BlackRock (Emittent) = Securitize (Tokenisierungstechnologie) + Anchorage Digital (Verwahrung) + BNY (Cash-Dienstleistungen)</p>

<p>Bemerkenswert ist auch: SEC-Vorsitzender Paul Atkins hält mindestens 250.000 US-Dollar an Anchorage Digital und ist Anteilseigner von Securitize, das mit Ethena gemeinsam Converage emittiert.</p>

<p>Da Galaxy jetzt börsennotiert ist, gelten Spekulationen über ein IPO von Anchorage Digital als wahrscheinlich. Mit zunehmendem Stablecoin-Geschäft wächst der Kapitalbedarf – ein erstes Krypto-Banken-IPO könnte 2025 erfolgen.</p>

<h2 id="h2-R2FsYXh5IERpZ2l0YWw6IEFzY2VuZGluZyB0byB0aGUgVGhyb25lIG9mIFRyZWFzdXJ5IE1hbmFnZW1lbnQ=">Galaxy Digital: Aufstieg zur Spitze des Treasury-Managements</h2><p>Im Vergleich zu Anchorage Digital zeichnet sich Galaxy durch seine Positionierung aus: als OTC-Krypto-Pilotpartner von Goldman Sachs 2022 und als wichtiger Exit-Kanal für Bitcoin-Wale. Das Unternehmen ist aktiv im BTC-Mining, Venture-Kapital, KI-Computing und mehr. Gründer Mike Novogratz verfügt über ein Netzwerk, das sogar die Anchorage-Führung übertrifft.</p>

<p>Am 25. Juli unterstützte Galaxy einen frühen Miner bei der Liquidation von rund 80.000 BTC (9 Milliarden US-Dollar). Die gestaffelten Verkäufe ließen den Bitcoin-Kurs dennoch fast um 4 % auf unter 115.000 US-Dollar sinken.</p>

<p>Derartige Großtransaktionen führen zu Spekulationen über Marktmanipulation, doch Galaxys institutionelle Ausrichtung sorgt für Anreize, die auf Marktstabilität und Wachstum abzielen – anders als bei aggressiven Market Makern.</p>

<p>Galaxys großer Vorteil ist das Timing: Gründer Mike Novogratz, erfahrener Finanzprofi, betrachtet Krypto stets pragmatisch – nicht aus Überzeugung, sondern als Geschäftsmodell.</p>

<p>Mit dem Rückzug privater Anleger und dem Markteintritt institutioneller Investoren wird Galaxys Expansion bei Treasury-Strategien immer relevanter.</p>

<p>Zur Erinnerung: Die Ethereum-Treasury-Firma Sharplink wird mittlerweile von einem ehemaligen BlackRock-Manager geführt.</p>

<p>Im Juni 2025 kaufte Sharplink in mehreren OTC-Transaktionen ETH von Galaxy im Wert von mindestens 800 Millionen US-Dollar – kein Zufall, Galaxy ist schließlich auch Investor bei Sharplink. Ein typisches „in sich geschlossenes Geschäft“.</p>

<p>Über das BTC- und ETF-Geschäft hinaus investierte Galaxy in Ethenas Stablecoin-Treasury-Lösung und Mill City Ventures III, Ltd., das einen SUI-Treasury von 450 Millionen US-Dollar verwaltet.</p>

<p>Galaxy baut auch sein OTC-Angebot weiter aus: Unterstützung für LST LsETH von Liquid Collective, die SOL-Version (lsSOL) richtet sich an institutionelle Kunden und wird von Anchorage Digital betreut.</p>

<p>Auch hier zeigt sich die enge Verzahnung der Branche.</p>

<p>Darüber hinaus schlossen sich Anchorage Digital und Galaxy Digital dem Global Dollar Network an – für große Verwahrstellen ist Kooperation oftmals effektiver als Konkurrenz.</p>

<p>Anchorage fokussiert sich auf Stablecoins und regulatorische Vorteile, während Galaxy sich vor allem auf das Treasury-Management konzentriert und neue Strategien jenseits von BTC und ETH aufbaut.</p>

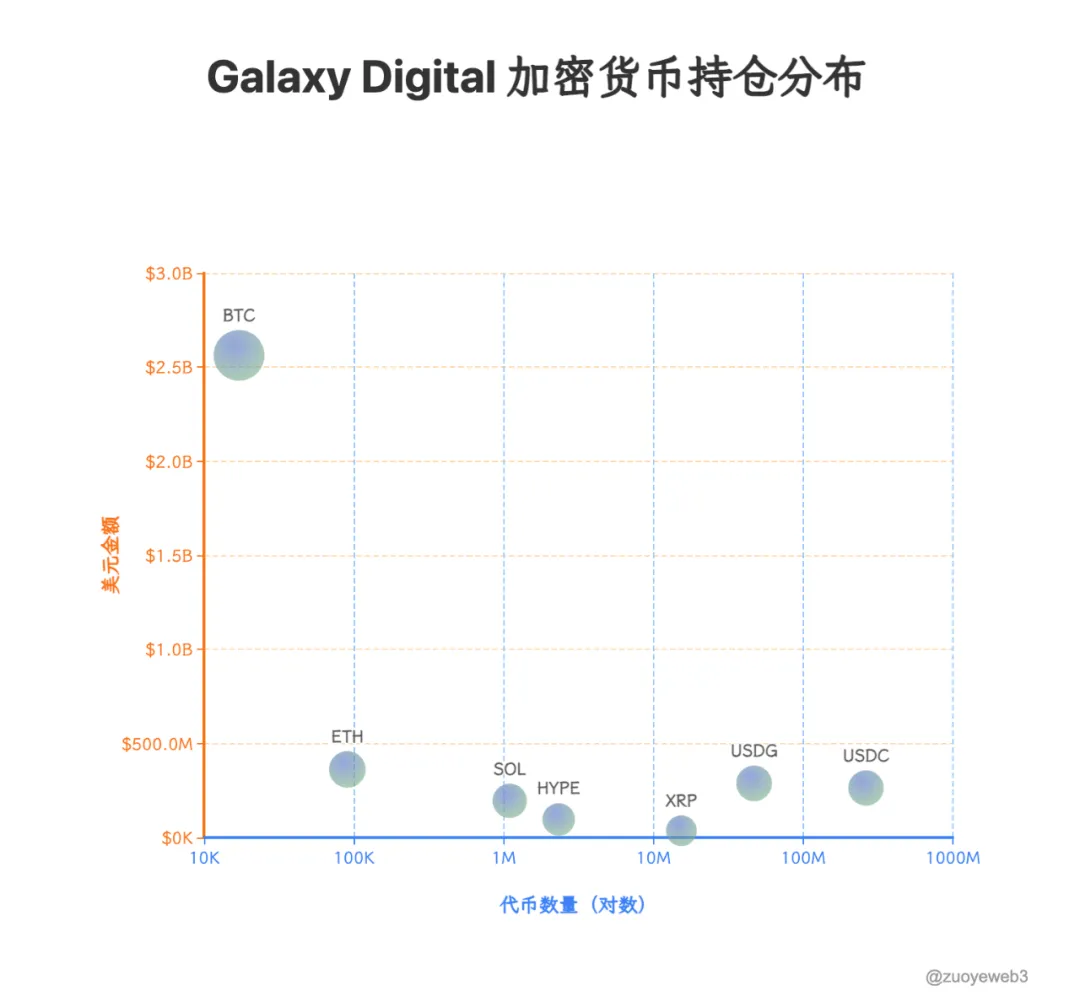

<p>Mit beträchtlicher Kapitalbasis hält Galaxy 1,8 Milliarden US-Dollar in BTC und hat eine 34,4 Millionen US-Dollar starke Position in Ripple (XRP aufgebaut). Ironischerweise kaufte Ripple unlängst das von Galaxy unterstützte Stablecoin-Start-up Rail für 200 Millionen US-Dollar.</p>

<p>Ein weiteres Beispiel für ein „in sich geschlossenes Geschäft“.</p>

<p>Galaxys Berichte zeigen, dass künftig Treasury- und Market-Making-Aktivitäten bei $HYPE, $SOL und $XRP im Fokus stehen. Nach der SEC-Einigung und einem 10-%-Kurssprung in einer Session liegt Ripple vor dem Retail-Markt und Galaxy zieht nach.</p>

<p><img src="https://s3.ap-northeast-1.amazonaws.com/gimg.gateimg.com/learn/537e2129a57a2a54d0b97276c3a7a0bd7e8d038c.png" alt=""><br>Illustration: Galaxy Digital Holdings<br>Bildquelle: <a href="https://github.com/zuoyeweb3" title="@zuoyeweb3">@zuoyeweb3</a><br>Datenquelle: <a href="https://github.com/SECGov" title="@SECGov">@SECGov</a></p>

<p>Galaxy hat sich vollständig aus UNI und TIA zurückgezogen. Die Stars von gestern sind aus dem Spiel; USDG, HYPE und XRP sind die neuen Gewinner – OTC-Desks erkennen Marktbewegungen frühzeitig.</p>

<p>Historisch gesehen haben OTC-Desks große Aufträge von Walen meist passiv ausgeführt und die Kassamärkte nicht beeinflusst – ein klarer Unterschied zu Market Makern an Börsen. Mit neuen Treasury-Strategien verändert sich das: Wenn Token, Aktien und Anleihen zusammenwachsen, ist offen, wer die Preisbildung übernimmt.</p>

<h2 id="h2-Q29uY2x1c2lvbg==">Fazit</h2><p>Verwahrstellen sind heute die Schnittstelle für Kapitalströme – Off-Chain-Vermögenswerte brauchen sichere On-Chain-Migration, während On-Chain-Liquidität konforme Abflusskanäle benötigt. Per Treasury-Strategie können Verwahrer die Tokenpreise aktiv beeinflussen. Die eigentliche Machtstruktur ist die Krypto-Liquidität; das CEX/MM-Zeitalter neigt sich rasch dem Ende zu.</p>

<p>BNY Mellon verwahrt mehr als 52 Billionen US-Dollar; die gesamte Kryptomarktkapitalisierung liegt dagegen unter vier Billionen US-Dollar, Stablecoins, Krypto-ETFs und Treasury-Unternehmen kommen gemeinsam nur auf 520 Milliarden US-Dollar. Krypto-Verwahrstellen haben noch erhebliches Wachstumspotenzial, bis sie maßgeblichen Markteinfluss gewinnen.</p>

<p>Dennoch gilt: Das Kapital folgt immer den attraktivsten Gewinnmöglichkeiten.</p>

<h3 id="h3-RGlzY2xhaW1lcjo=">Haftungsausschluss:</h3><ol>

<li>Dieser Artikel stammt aus [<a href="https://mp.weixin.qq.com/s/235iFbT1Qv0DWFjL__cS_w">Zuoye Waiboshu</a>] und bleibt Eigentum des Originalautors [<em>Zuoye Waiboshu</em>]. Bei Nachdruck wenden Sie sich bitte an das <a href="https://www.gate.com/questionnaire/3967">Gate Learn</a>-Team; es wird zeitnah reagieren.</li><li>Haftungsausschluss: Die geäußerten Ansichten und Meinungen sind ausschließlich jene des Autors und stellen keine Anlageberatung dar.</li><li>Andere Sprachversionen wurden vom Gate Learn Team übersetzt. Sofern Gate nicht als Quelle genannt ist, dürfen diese nicht kopiert, verbreitet oder plagiiert werden.</li></ol>](https://gimg.gateimg.com/learn/f74d4750d5851bfce39d336acd6fc974d4f3090e.webp)

Mehr als ein Jahrzehnt nach dem explosiven Start der Kryptowährungen verblasst der durch das Bitcoin-Halving ausgelöste Goldrausch. Stattdessen prägen nun vereinzelte Liquiditätswellen aus US-Aktien, Dollar und US-Staatsanleihen den Markt. Jeder Zyklus wird durch eigene Hotspots bestimmt – ähnlich wie Pendles Weg von Fixed Income und LST zu BTCFi, Ethena und Boros.

Den Zugang zur Elite des „neuen Geldes“ zu erlangen, ist wesentlich anspruchsvoller als die Verwaltung der Vermögenswerte des etablierten „alten Geldes“.

Wie es die Verwahrstellen formulieren: Der Ertrag stammt von jenen, die den Wohlstand halten.

Im Kryptosektor existieren drei Formen echter tiefer Kapitalpools: Einzelne „Wale“ (etwa frühe BTC-Miner, ETH-Investoren und DeFi-Sommer-Pioniere), On-Chain-Institutionen (krypto-native Venture-Capital-Fonds, zentrale Börsen, öffentliche Blockchains und ausgewählte Projektteams) sowie die Wall-Street-Größen, sowohl die etablierten als auch die neuen Akteure.

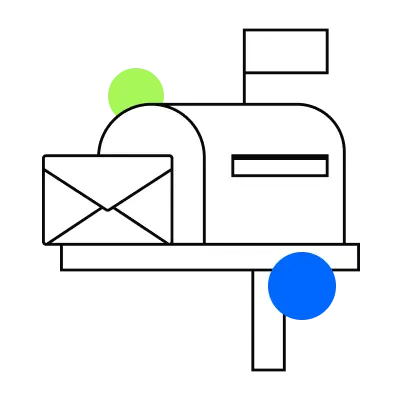

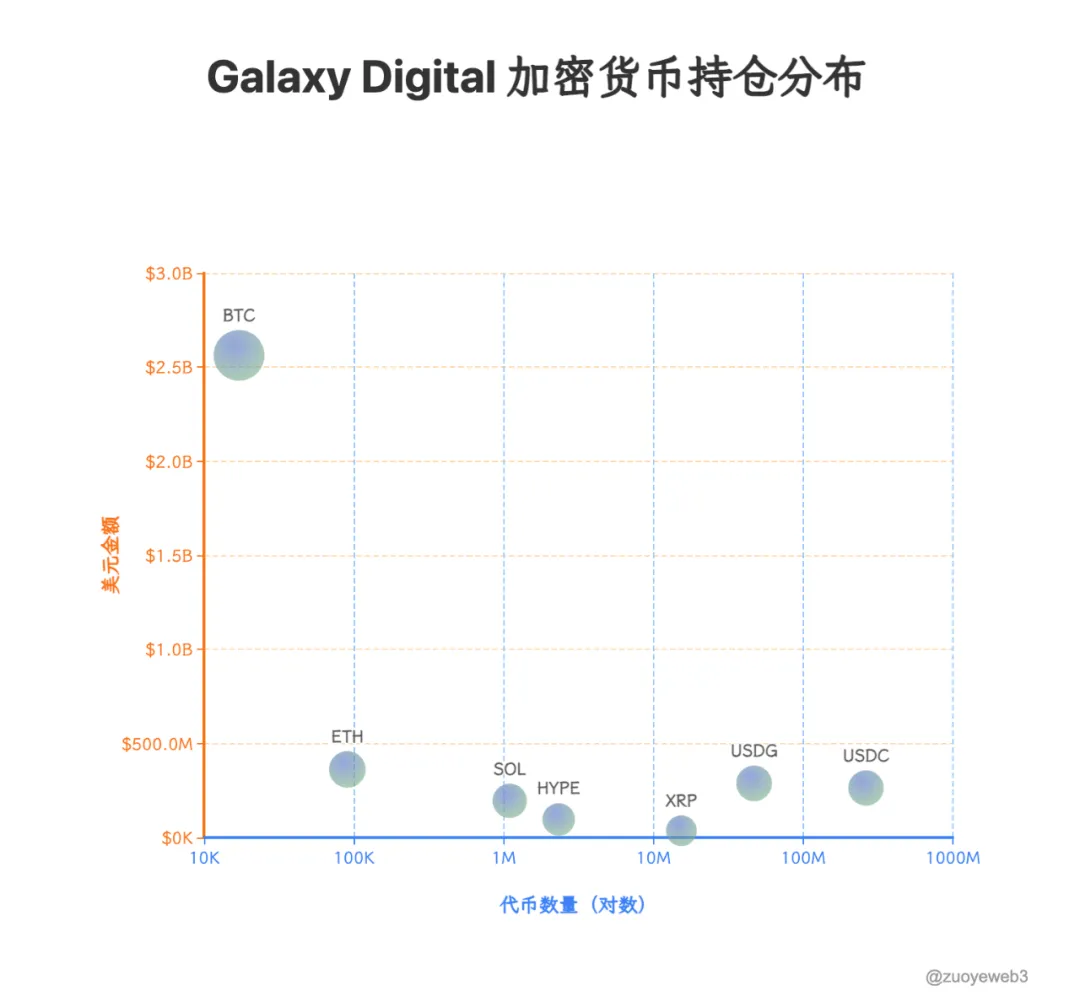

Illustration: Spitzenwerte bei Krypto-Verwahrungsfinanzierungen

Bildquelle: @zuoyeweb3

Das Verwahrstellen-Segment hat sich differenziert und spezialisiert. Nach der Kapitalaufnahme von drei Milliarden US-Dollar im Jahr 2021 und den Insolvenzen von FTX-Celsius und 3AC-Luna-UST im Jahr 2022 hat sich die Struktur der Krypto-Verwahrung weitgehend gefestigt. Zu den führenden Akteuren zählen:

- • Copper, Ceffu, Cobo – Betreuung von On-Chain-Projekten

- • Coinbase – ETF-Verwahrung

- • BNY Mellon – Verwahrung auf Bankniveau

- • Fireblock – Börsen-Verwahrung

Insbesondere Coinbase hat sich bei der ETF-Verwahrung durchgesetzt: Über 80 % der Emittenten von BTC- und ETH-ETFs wählen Coinbase als Partner. Auch MicroStrategy (MSTR) setzt Coinbase als bevorzugten Verwahrer für seine BTC-Schatzstrategie ein.

Das Einzelhandelszeitalter endet – Institutionen prägen den Krypto-Wohlstand

Die Gewinnmodelle im Krypto-Ökosystem entwickeln sich mit dem Markt. In einer Ära konzentrierter Kapitalmacht gilt: Wer die tiefsten Taschen kontrolliert, erzielt die höchsten Gewinne. Miner, Börsen und Market Maker hatten ihre Blütezeit – als Nächstes sind die Verwahrstellen an der Reihe. Wenn Kapital aus dem traditionellen Finanzsystem auf die Blockchain wandert, fließen Gelder nicht direkt auf öffentliche Blockchains oder Börsen, sondern werden über etablierte Verwahrstellen geleitet.

Das tägliche Transaktionsvolumen in Ethereum hat den Höchststand des DeFi-Sommers überschritten und liegt bei 1,74 Millionen. Anders als bisher, wo Meme-Coins oder Spekulation den Antrieb lieferten, basiert das Wachstum nun auf einem Stablecoin-Kreditkreislauf, den Aave und Ethena ausgelöst haben.

Zufällig bereitet die Kooperation von Aave mit Plasma den Weg für die tokenisierte On-Chain-Integration von traditionellen Stablecoins. Unter dem Genius Act dürfen Zahlungsstablecoins jedoch keine Zinsen zahlen, wodurch Kapital auf der Blockchain stagnieren und für Emittenten zum Ballast werden kann.

Da zentrale Börsen sinkende Handelsvolumina verzeichnen, entstehen Chancen für Verwahr-, Staking- und Rendite-Dienstleistungen – vor allem für Banken und andere TradFi-Unternehmen. Angesichts bevorstehender Zinssenkungen stellt sich die Frage, wie gebundene Liquidität aus 401(k)-Renten und Staatsanleihen effizient auf die Blockchain transferiert werden kann – ein neues Feld für Start-ups.

Die Zeit der Marktdominanz zentraler Börsen läuft aus, denn On-Chain-Modelle und Börsengänge setzen CEXs zunehmend unter Druck. Hyperliquid zeigt Potenzial, Binance zu überholen; Kraken und Bullish bereiten sich darauf vor, die Monopolstellung von Coinbase als einziger börsennotierter Krypto-Börse herauszufordern.

Strategisch richtet sich das Interesse auf Erträge nach der Ära der zentralen Börsen. Altes Geld mit großer Kapitalbasis akzeptiert niedrigere Renditen, sofern die Sicherheit des Kapitals gewährleistet ist – Tether baut daher sogar einen physischen Gold-Tresor. Auch On-Chain-Tresor-Lösungen werden zum Großgeschäft.

Im ETF-geprägten Markt ist es unwahrscheinlich, dass Coinbase rasch an Dominanz verliert, doch die veränderte Dynamik eröffnet Chancen für Anbieter der zweiten und dritten Reihe.

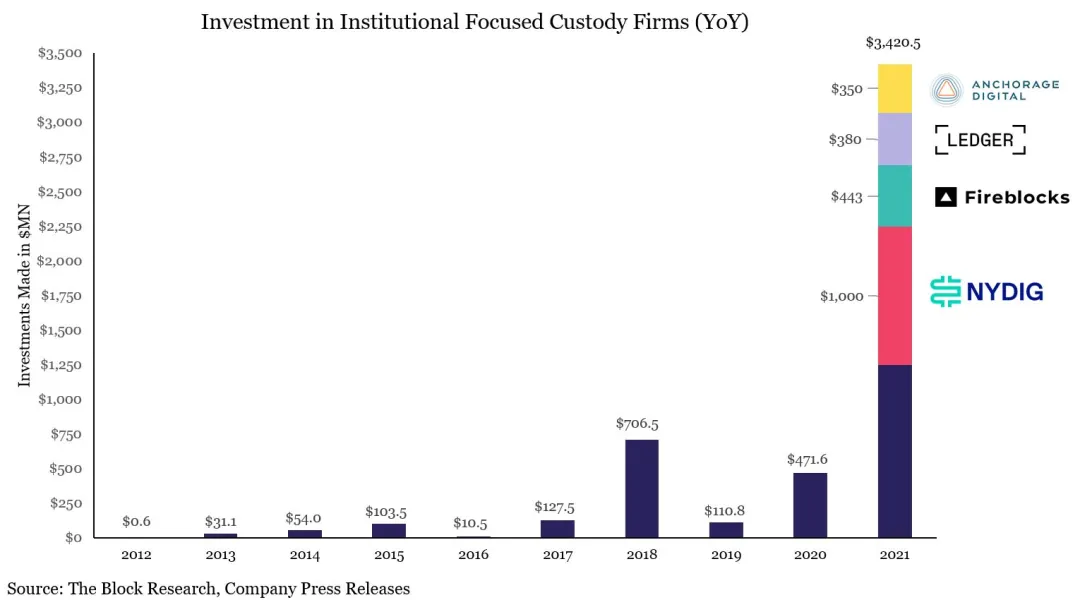

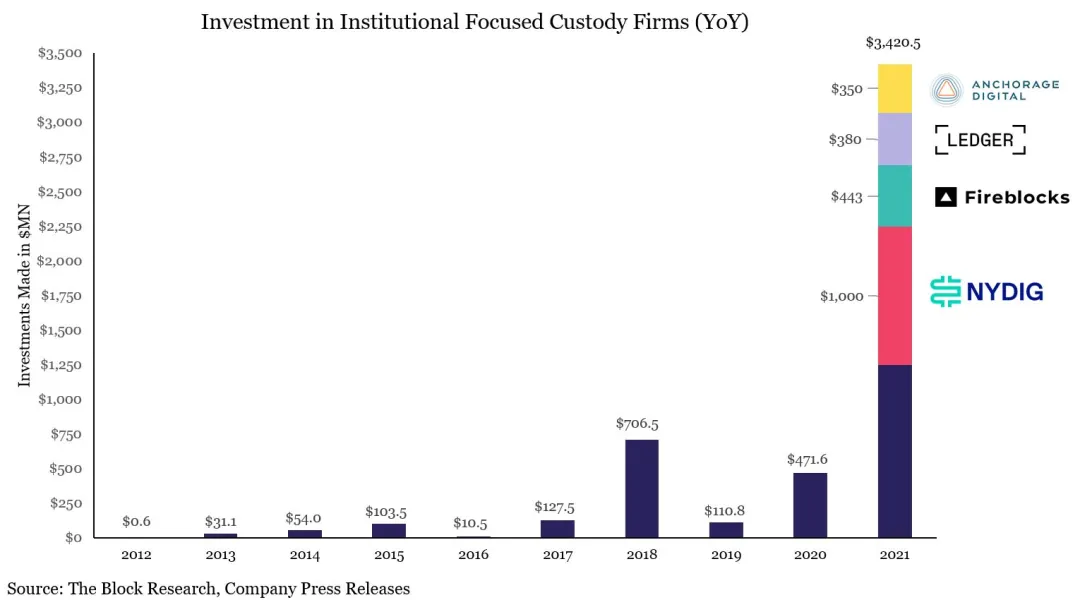

Illustration: TradFi trifft DeFi

Bildquelle: @zuoyeeb3

Im Vergleich zur enormen Vermögensbildung durch Dollar, Staatsanleihen und US-Aktien steckt Krypto noch im Frühstadium – derzeit „wird der Zufluss in der Waschschüssel aufgefangen“. Erst bei institutionellen Sicherheits- und Compliance-Standards mit „Badewannen-Infrastruktur“ wird ernsthafte Liquidität zufließen.

Erfahrene Marktteilnehmer positionieren sich neu. Anchorage Digital und Galaxy Digital sind dafür zentrale Beispiele.

- • Galaxy – Treasury-Management (DATCO)

- • Anchorage – Stablecoin-Verwahrung

- • Anchorage Digital & Galaxy Digital – neue ETF-Staking-Dienstleistungen

Abseits von BTC und Spot-ETFs wetteifern beide Digital-Häuser um Marktanteile von Coinbase. Die gemeinsamen Zielsetzungen verdienen Aufmerksamkeit.

Zwei Trends prägen den Spot-ETF-Markt: Erstens, die wachsende Standardisierung – Altcoins und Meme-Coins (jenseits von BTC und ETH) könnten nach sechs Monaten auf Coinbase-Derivaten als ETFs zugelassen werden. Zweitens, die Genehmigung von Staking-ETF-Modellen, bei denen ETF-Emittenten die zugrunde liegenden Assets entnehmen und mit On-Chain-Staking kombinieren können.

Beispiel: Anchorage Digital ist exklusiver Verwahrer und Staking-Partner des Solana Staking ETF von REX-Osprey und trifft damit beide Trends. Sollte die Hausse anhalten, werden ETF-Produkte für Anchorage Digital zu einem zentralen Wachstumstreiber.

Im traditionellen ETF-Bereich arbeitet Anchorage mit 21Shares und BlackRock zusammen, ist Verwahrer für das Bitcoin-Treasury von Trump Media – und reicht damit bis in Mar-a-Lago.

Anchorage: Aufbau einer Stablecoin-Festung und des digitalen Fort Knox

2019 begann Anchorage die Zusammenarbeit mit Visa und wurde 2021 Visa-Abwicklungsbank für USDC.

2021 war ein Wendepunkt: Anchorage startete sein Krypto-Verwahrungsgeschäft mit einer Bewertung von drei Milliarden US-Dollar, erhielt eine Krypto-Banklizenz von der OCC und wurde zum digitalen Verwahrer des U.S. Marshals Service.

Im Crash von 2022 wurde Anchorage der bevorzugte Verwahrer für Aptos (Mitgründer Diogo Mónica investierte selbst in Aptos).

Im ersten Quartal 2023 wuchs das Plattformvermögen um 80 %, trotzdem wurden 75 Mitarbeitende (20 %) entlassen und öffentlich eine Stablecoin-Regulierung gefordert.

2024 zog sich Mitgründer Diogo Mónica aus dem Tagesgeschäft zurück, Nathan McCauley übernahm die Leitung vollständig.

2025 übernimmt Anchorage Digital die Verwahrung des Bitcoin-Treasury von Trump Media und erwirbt den USDM-Emittenten Mountain Protocol.

Anchorage Digital wurde 2017 von Nathan McCauley und Diogo Mónica gegründet, begann als kleiner Trust in South Dakota und erhielt 2021 als einziges Unternehmen eine OCC-Krypto-Banklizenz.

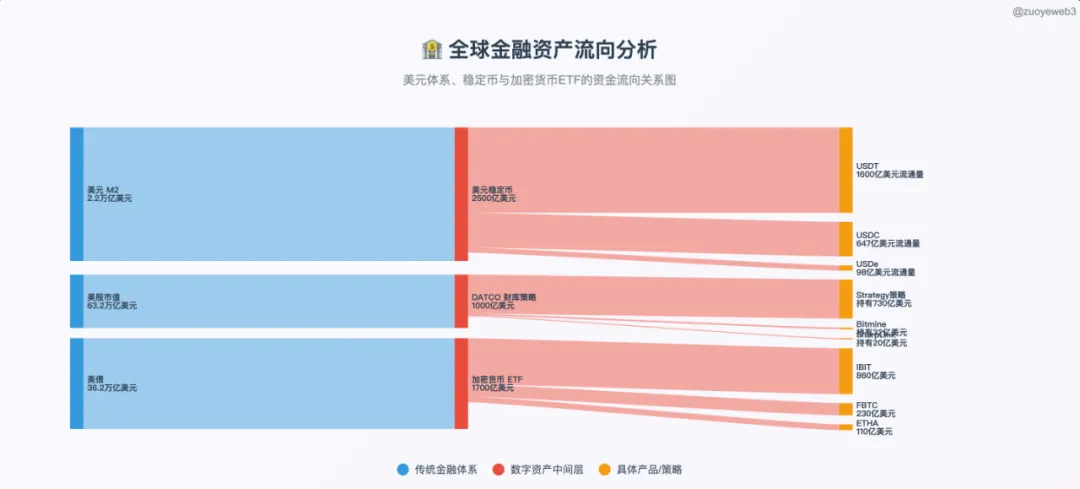

Im exklusiven Finanzgeschäft, ob in Silicon Valley, Wall Street oder Washington, entscheiden Beziehungen und Netzwerke.

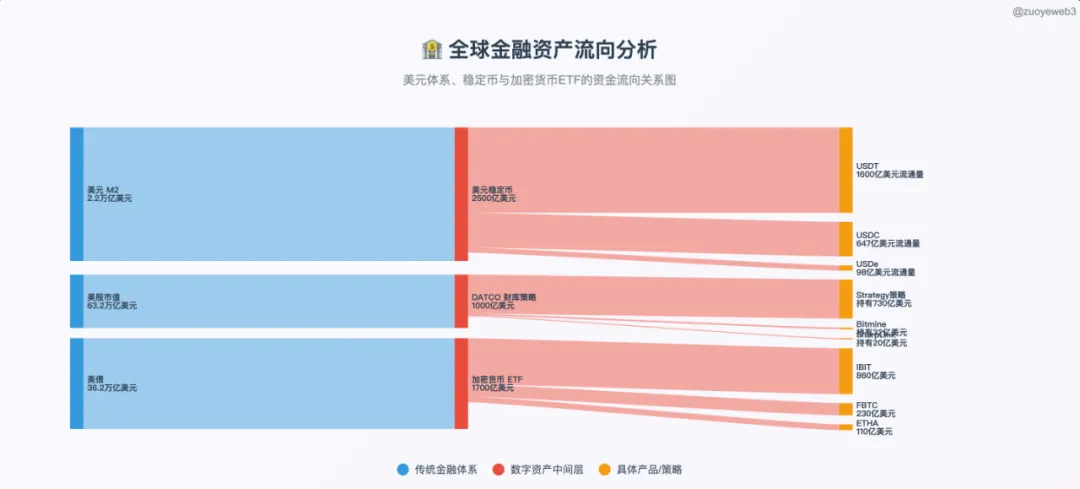

Illustration: Institutionelles Netzwerk von Anchorage Digital

Bildquelle: @zuoyeweb3

Anchorage Digital bietet ein breites institutionelles Spektrum: Handel, Derivate, Clearing, Staking und Verwahrung – als zentrale Krypto-Anlaufstelle für Institutionen. Im Gegensatz zu Galaxy setzt Anchorage auf Stablecoins als Kernstrategie.

Das Timing war entscheidend: 2021 wurde unter dem kryptoskeptischen Präsidenten Joe Biden und den Wahlkampfgeldern von SBF Brian Brooks (ehemals Coinbase CLO) vorübergehend als Leiter der OCC eingesetzt.

Brooks förderte krypto-freundliche Bankenpolitik und schuf das „Project REACh“ für Fintech-Zugang und Gleichbehandlung von Krypto-Unternehmen.

Anchorage nutzte das Momentum und wandelte sich vom lokalen Trust zur Anchorage Digital Bank – zur echten nationalen Bank.

Am 13. Januar 2021 erhielt Anchorage Digital Bank die Zulassung für USD-Einlagen und Krypto-Verwahrung.

Am folgenden Tag trat Brooks zurück. Seit diesem Zufall bleibt Anchorage die einzige OCC-lizenzierte Krypto-Bank.

Diese Lizenz ist das Herzstück aller Produkte von Anchorage Digital und war Grundlage für 430 Millionen US-Dollar in Series-C- und D-Finanzierungsrunden – genug für die Durchhaltefähigkeit im Krypto-Winter und als Basis für das Stablecoin-Geschäft.

Zu den Investoren zählen krypto-native Investoren wie a16z sowie Wall-Street-Giganten wie KKR und BlackRock.

Zum Vergleich: Bitpay und Paxos beantragten ebenfalls Banklizenzen, wurden aber abgelehnt; Paxos erhielt kürzlich eine Strafzahlung von 26,5 Millionen US-Dollar durch die New Yorker DFS wegen BUSD-Compliance-Verstößen.

Anchorage besitzt sowohl die nationale OCC-Krypto-Banklizenz als auch die New Yorker BitLicense und steht regulatorisch direkt nach BNY Mellon.

Trotz Meinungsverschiedenheiten mit der OCC nach Brooks‘ Weggang blieb Anchorage – einmalig in seiner Lizenzierung – und diese Lizenz ist ein strategischer Vorteil.

Dank der regulatorischen Stellung kann Anchorage alles verwahren – von Stablecoin-Reserven bis zu NFTs. Der Crash 2022 führte jedoch zu internen Umbrüchen, vor allem bei den Gründern.

Diogo Mónica ging als Partner zu Hanu Ventures, blieb aber Executive Chairman von Anchorage Digital und betreut Talentmanagement und Strategie. Nathan McCauley übernahm das operative Geschäft, baute die Zusammenarbeit mit BlackRock aus und expandierte in Stablecoin-Dienstleistungen.

Anchorage ist Verwahrer für die Bitcoin- und Ethereum-Spot-ETFs von 21Shares und exklusiver Verwahrer und Staking-Partner für den Solana Staking ETF von REX-Osprey.

Anchorage agiert auch jenseits von ETFs: Kooperation mit Visa für Stablecoin-Zahlungen und die Einführung konformer Stablecoins wie Paypal PYUSD für institutionelle Kunden.

Bemerkenswerterweise verwahrt Anchorage auch für Cantor Fitzgerald, den Tether-Verwahrer und -Investor, und wird damit zum Verwahrer des Verwahrers.

Trotz der regulatorischen Stärke war Anchorage bis 2025 zurückhaltend positioniert – mit einer Bewertung von drei Milliarden US-Dollar und 50 Milliarden US-Dollar in Verwahrung. Die Konkurrenz zu Coinbase bei ETFs blieb aus; das Hauptaugenmerk liegt nun klar bei Stablecoins.

Kernpunkt: Anchorage Digital Bank NA (National Association) kann sowohl Dollar- als auch Stablecoin-Einlagen annehmen und für beide Asset-Klassen Verwahrdienste anbieten.

- • Off-Chain: Zusammenarbeit mit Ethena zur Aufstockung der USDtb-Emission und Einhaltung des Genius Act

- • On-Chain: Bildung der USDG Stablecoin Alliance mit Paxos und Kraken zur gemeinsamen Verwaltung des Global Dollar Network

Auch im Treasury-Management zeigt Anchorage Präsenz: Joseph Chalom, ehemaliger BlackRock-Manager, ist nun Co-CEO der ETH-Treasury-Firma Sharplink Gaming und initiierte die BlackRock-Anchorage-ETF-Partnerschaft.

BlackRocks BUIDL-Fonds ist eng mit Chalom verknüpft, Anchorage fungiert als Verwahrer. Die Gleichung:

$BUIDL = BlackRock (Emittent) = Securitize (Tokenisierungstechnologie) + Anchorage Digital (Verwahrung) + BNY (Cash-Dienstleistungen)

Bemerkenswert ist auch: SEC-Vorsitzender Paul Atkins hält mindestens 250.000 US-Dollar an Anchorage Digital und ist Anteilseigner von Securitize, das mit Ethena gemeinsam Converage emittiert.

Da Galaxy jetzt börsennotiert ist, gelten Spekulationen über ein IPO von Anchorage Digital als wahrscheinlich. Mit zunehmendem Stablecoin-Geschäft wächst der Kapitalbedarf – ein erstes Krypto-Banken-IPO könnte 2025 erfolgen.

Galaxy Digital: Aufstieg zur Spitze des Treasury-Managements

Im Vergleich zu Anchorage Digital zeichnet sich Galaxy durch seine Positionierung aus: als OTC-Krypto-Pilotpartner von Goldman Sachs 2022 und als wichtiger Exit-Kanal für Bitcoin-Wale. Das Unternehmen ist aktiv im BTC-Mining, Venture-Kapital, KI-Computing und mehr. Gründer Mike Novogratz verfügt über ein Netzwerk, das sogar die Anchorage-Führung übertrifft.

Am 25. Juli unterstützte Galaxy einen frühen Miner bei der Liquidation von rund 80.000 BTC (9 Milliarden US-Dollar). Die gestaffelten Verkäufe ließen den Bitcoin-Kurs dennoch fast um 4 % auf unter 115.000 US-Dollar sinken.

Derartige Großtransaktionen führen zu Spekulationen über Marktmanipulation, doch Galaxys institutionelle Ausrichtung sorgt für Anreize, die auf Marktstabilität und Wachstum abzielen – anders als bei aggressiven Market Makern.

Galaxys großer Vorteil ist das Timing: Gründer Mike Novogratz, erfahrener Finanzprofi, betrachtet Krypto stets pragmatisch – nicht aus Überzeugung, sondern als Geschäftsmodell.

Mit dem Rückzug privater Anleger und dem Markteintritt institutioneller Investoren wird Galaxys Expansion bei Treasury-Strategien immer relevanter.

Zur Erinnerung: Die Ethereum-Treasury-Firma Sharplink wird mittlerweile von einem ehemaligen BlackRock-Manager geführt.

Im Juni 2025 kaufte Sharplink in mehreren OTC-Transaktionen ETH von Galaxy im Wert von mindestens 800 Millionen US-Dollar – kein Zufall, Galaxy ist schließlich auch Investor bei Sharplink. Ein typisches „in sich geschlossenes Geschäft“.

Über das BTC- und ETF-Geschäft hinaus investierte Galaxy in Ethenas Stablecoin-Treasury-Lösung und Mill City Ventures III, Ltd., das einen SUI-Treasury von 450 Millionen US-Dollar verwaltet.

Galaxy baut auch sein OTC-Angebot weiter aus: Unterstützung für LST LsETH von Liquid Collective, die SOL-Version (lsSOL) richtet sich an institutionelle Kunden und wird von Anchorage Digital betreut.

Auch hier zeigt sich die enge Verzahnung der Branche.

Darüber hinaus schlossen sich Anchorage Digital und Galaxy Digital dem Global Dollar Network an – für große Verwahrstellen ist Kooperation oftmals effektiver als Konkurrenz.

Anchorage fokussiert sich auf Stablecoins und regulatorische Vorteile, während Galaxy sich vor allem auf das Treasury-Management konzentriert und neue Strategien jenseits von BTC und ETH aufbaut.

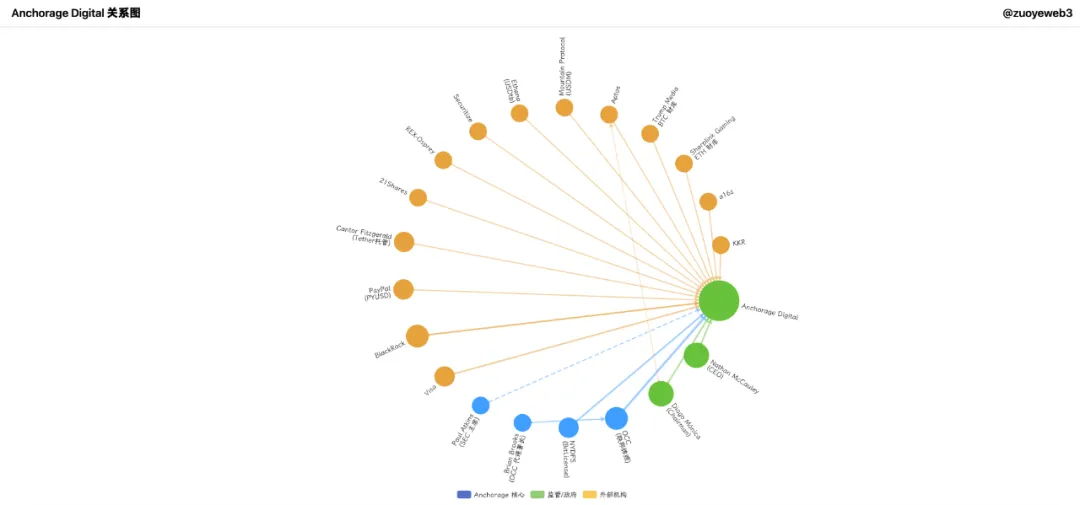

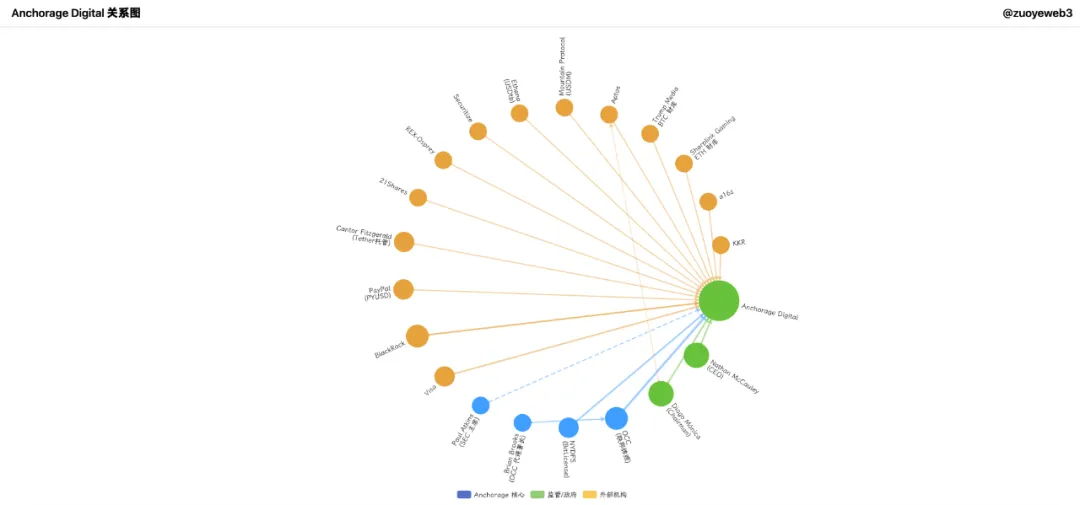

Mit beträchtlicher Kapitalbasis hält Galaxy 1,8 Milliarden US-Dollar in BTC und hat eine 34,4 Millionen US-Dollar starke Position in Ripple (XRP aufgebaut). Ironischerweise kaufte Ripple unlängst das von Galaxy unterstützte Stablecoin-Start-up Rail für 200 Millionen US-Dollar.

Ein weiteres Beispiel für ein „in sich geschlossenes Geschäft“.

Galaxys Berichte zeigen, dass künftig Treasury- und Market-Making-Aktivitäten bei $HYPE, $SOL und $XRP im Fokus stehen. Nach der SEC-Einigung und einem 10-%-Kurssprung in einer Session liegt Ripple vor dem Retail-Markt und Galaxy zieht nach.

Illustration: Galaxy Digital Holdings

Bildquelle: @zuoyeweb3

Datenquelle: @SECGov

Galaxy hat sich vollständig aus UNI und TIA zurückgezogen. Die Stars von gestern sind aus dem Spiel; USDG, HYPE und XRP sind die neuen Gewinner – OTC-Desks erkennen Marktbewegungen frühzeitig.

Historisch gesehen haben OTC-Desks große Aufträge von Walen meist passiv ausgeführt und die Kassamärkte nicht beeinflusst – ein klarer Unterschied zu Market Makern an Börsen. Mit neuen Treasury-Strategien verändert sich das: Wenn Token, Aktien und Anleihen zusammenwachsen, ist offen, wer die Preisbildung übernimmt.

Fazit

Verwahrstellen sind heute die Schnittstelle für Kapitalströme – Off-Chain-Vermögenswerte brauchen sichere On-Chain-Migration, während On-Chain-Liquidität konforme Abflusskanäle benötigt. Per Treasury-Strategie können Verwahrer die Tokenpreise aktiv beeinflussen. Die eigentliche Machtstruktur ist die Krypto-Liquidität; das CEX/MM-Zeitalter neigt sich rasch dem Ende zu.

BNY Mellon verwahrt mehr als 52 Billionen US-Dollar; die gesamte Kryptomarktkapitalisierung liegt dagegen unter vier Billionen US-Dollar, Stablecoins, Krypto-ETFs und Treasury-Unternehmen kommen gemeinsam nur auf 520 Milliarden US-Dollar. Krypto-Verwahrstellen haben noch erhebliches Wachstumspotenzial, bis sie maßgeblichen Markteinfluss gewinnen.

Dennoch gilt: Das Kapital folgt immer den attraktivsten Gewinnmöglichkeiten.

Haftungsausschluss:

- Dieser Artikel stammt aus [Zuoye Waiboshu] und bleibt Eigentum des Originalautors [Zuoye Waiboshu]. Bei Nachdruck wenden Sie sich bitte an das Gate Learn-Team; es wird zeitnah reagieren.

- Haftungsausschluss: Die geäußerten Ansichten und Meinungen sind ausschließlich jene des Autors und stellen keine Anlageberatung dar.

- Andere Sprachversionen wurden vom Gate Learn Team übersetzt. Sofern Gate nicht als Quelle genannt ist, dürfen diese nicht kopiert, verbreitet oder plagiiert werden.

Illustration: Spitzenwerte bei Krypto-Verwahrungsfinanzierungen

Bildquelle: @zuoyeweb3

Illustration: TradFi trifft DeFi

Bildquelle: @zuoyeeb3

Illustration: Institutionelles Netzwerk von Anchorage Digital

Bildquelle: @zuoyeweb3

Illustration: Galaxy Digital Holdings

Bildquelle: @zuoyeweb3

Datenquelle: @SECGov

Ihr Tor zur Welt der Kryptowährungen, abonnieren Sie Gate, um eine neue Perspektive zu gewinnen